Инвестидея: Valmont Industries, потому что инфраструктура не молодеет

Сегодня у нас умеренно спекулятивная идея с консервативным налетом: взять акции производственного предприятия Valmont Industries (NYSE: VMI), чтобы заработать на росте его бизнеса.

Потенциал роста и срок действия: 12% за 14 месяцев без учета дивидендов; 9% в год на протяжении 15 лет с учетом дивидендов.

Почему акции могут вырасти: бизнес компании хорошо сбалансирован и для него складывается благоприятная конъюнктура.

Как действуем: берем акции сейчас по 250,55 $.

При создании материала использовались источники, недоступные пользователям из РФ.

На чем компания зарабатывает

Компания производит товары и оказывает услуги в сфере инфраструктуры. Согласно годовому отчету, ее выручка выглядит следующим образом.

Структуры инженерной поддержки — 33,31%. По видам товаров выручка распределяется так в процентах от выручки всей компании:

- Системы освещения, контроля трафика — светофоры — и укрепления безопасности дорог — 23,99%.

- Коммуникация — 6,36%. Это решения в сфере обеспечения приема сигналов, в том числе и беспроводного интернет-соединения.

- Системы доступа — 2,96%. Это напольные решетки, перила, заграждения.

Операционная маржа сегмента — 6,56% от его выручки.

Структуры поддержки для ЖКХ — 33,52%. По видам товаров выручка распределяется так в процентах от выручки всей компании:

- Сталь — 21,25%. Сложные изделия из стали.

- Бетон — 5,37%. Строительные структуры из бетона.

- Интегрированные системы управления солнечными панелями — 2,88%.

- Структуры, стоящие на шельфе, и другие сложные структуры — 4,02%.

Операционная маржа сегмента — 10,06% от его выручки.

Покрытия — 11,55%. Услуги нанесения краски и покрытий на металлические поверхности. Операционная маржа сегмента — 12,44% от его выручки.

Ирригация — 21,62%. Производство сельскохозяйственной техники, услуги в этой сфере и решения в сфере управления водой в сельскохозяйственном секторе. В Северной Америке делается 58,59% продаж сегмента, остальное — в других регионах. Операционная маржа сегмента — 12,85% от его выручки.

Также выручку компании можно рассмотреть и в другом ключе:

- Товары — 89,62%. Валовая маржа сегмента — 25,39% от его выручки.

- Услуги — 10,38%. Валовая маржа сегмента — 35,51% от его выручки.

Выручка по странам:

- США — 66,28%.

- Австралия — 8,71%.

- Дания — 4,14%.

- Остальные страны — 20,87%.

Аргументы в пользу компании

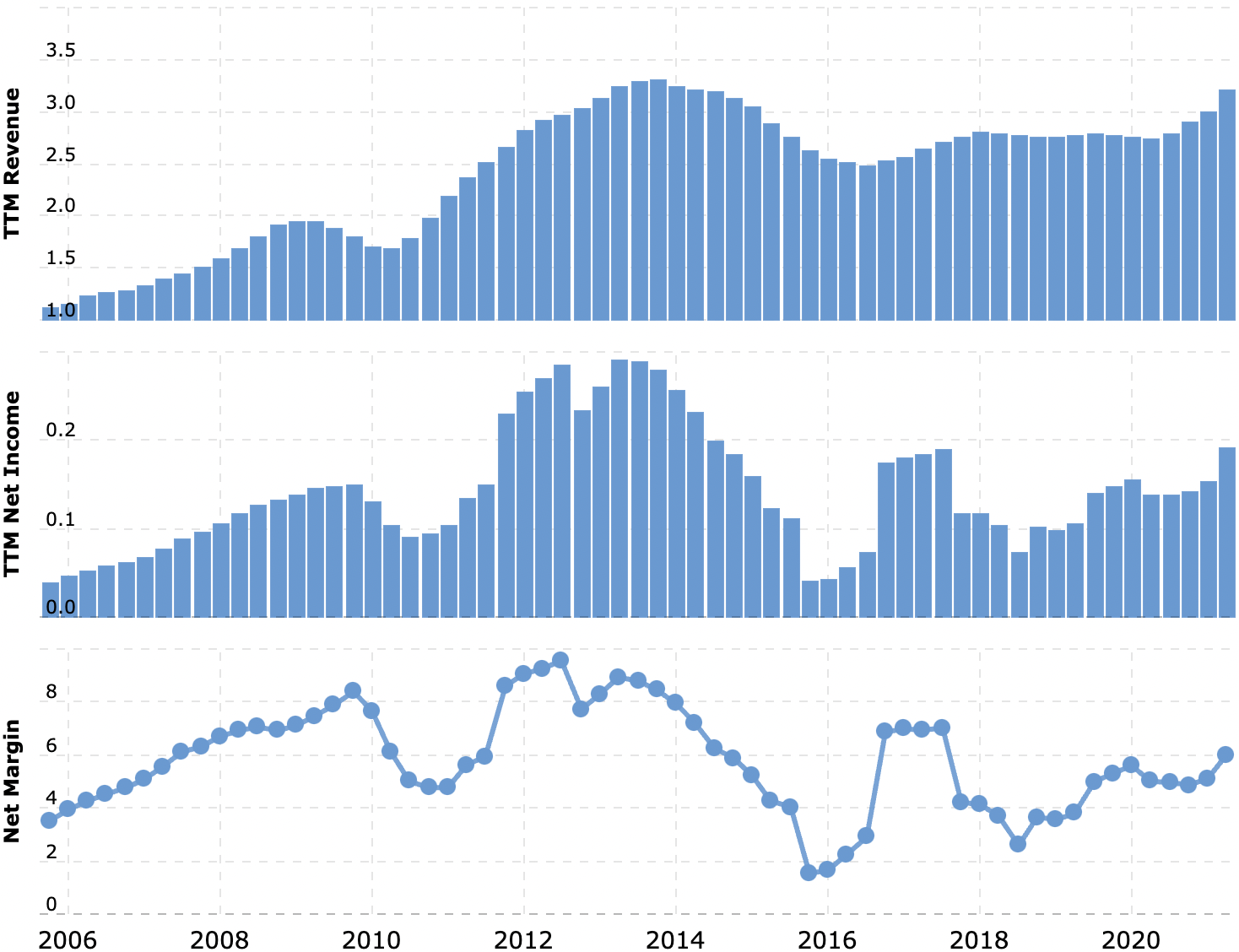

Perestroyka. Изучения структуры бизнеса компании достаточно для того, чтобы увидеть, что она, так же как и Emcor, станет бенефициаром вала инвестиций в инфраструктуру США. Причем важно понимать, что инвестиции эти придут если не сейчас в форме пакета Байдена, то позже, в течение десятилетия, из частного сектора. Собственно, поэтому финансовые показатели компании медленно, но верно растут много лет: постройки и инфраструктура в США неуклонно стареют и на то, чтобы их подлатать, требуется все больше денег.

Стабильность. Как говорил известный мыслитель Танос, совершенство кроется в идеальном балансе и гармонии. Бизнес компании очень неплохо сбалансирован: она занимается всем понемногу — от дорожного строительства до сельского хозяйства. Если какой-то из сегментов компании может ненадолго просесть, то общий результат все равно окажется ровным — потому что спрос в других сегментах не может сильно упасть. Это большой плюс для акционеров.

К тому же в среднесрочной и долгосрочной перспективе нет практически ничего, что может вызвать ощутимое и необратимое падение спроса хотя бы в одном из сегментов компании.

Могут купить. Компания стоит не очень дорого в абсолютных и относительных цифрах: капитализация — 5,31 млрд долларов и P / E — 27,91. С учетом всего вышесказанного легко представить, как ее купит какой-нибудь крупный промышленный холдинг.

Что может помешать

Слишком рано. За минувшие два года выручка компании выросла на 15%, а прибыль — на 35%. Это очень достойный результат, но акции за это время выросли почти на 86%. Причем основной рост произошел, как только стало ясно, что у Байдена большие шансы на победу на выборах. Иными словами, инвесторы в очень значительной степени уже заложили в цену акций Valmont свои ожидания роста инвестиций в инфраструктуру.

Это плохо, потому что если план по каким-то причинам не примут или примут в усеченном виде, то акции, скорее всего, сильно упадут. На длинной дистанции это будет не так страшно: деньги в инфраструктуру все равно пойдут и без Байдена, просто не сразу, а с течением времени — от частного сектора. Но все же стоит быть морально готовыми к тому, что акции будет трясти. Тем более у компании не самый маленький P / E и ее акции сейчас торгуются вблизи от исторических максимумов.

Бич производства. Проблемы с логистикой, стоимостью труда и сырья наверняка не обойдут компанию стороной — и вполне могут подпортить отчетность за пару ближайших кварталов.

Бухгалтерия. Valmont платит 2 $ дивидендов на акцию в год — примерно 0,79% годовых. На это уходит 42 млн долларов в год — примерно 22,1% от прибыли компании за последние 12 месяцев. У Valmont довольно большой объем задолженностей — 2,083 млрд, из которых 747,222 млн нужно погасить в течение года.

Денег в распоряжении компании хватит на закрытие срочных долгов, но дивиденды Valmont вполне может порезать в связи с благой целью модернизации производства. Впрочем, не думаю, что эта потеря приведет к масштабному исходу инвесторов из этих акций.

Также крупный долг будет отпугивать часть инвесторов в связи с тем, что займы скоро подорожают.

Что в итоге

Акции Valmont можно взять сейчас по 250,55 $. А дальше есть два варианта действий:

- дождаться, когда цена акций превысит исторические максимумы и достигнет 281 $. Думаю, что это случится за следующие 14 месяцев;

- держать акции следующие 15 лет, чтобы увидеть, как компания станет бенефициаром реконструкции американской инфраструктуры.