Инвестидея: Virtu Financial, потому что рынки штормит

Сегодня у нас очень спекулятивная идея: взять акции платформы для высокочастотной торговли Virtu Financial (NASDAQ: VIRT), дабы вместе с ней заработать на росте волатильности.

Потенциал роста и срок действия: 21% за 18 месяцев без учета дивидендов; 51,5% за 3 года и 8 месяцев без учета дивидендов; 9% годовых в течение 15 лет с учетом дивидендов.

Почему акции могут вырасти: потому что если рынок — это королева драмы, то Virtu — король.

Как действуем: берем сейчас по 30,46 $.

При создании материала использовались источники, недоступные пользователям из РФ.

На чем компания зарабатывает

Это платформа для высокочастотной торговли акциями, опционами, облигациями. Фактически она действует как посредник, покупая активы у одних участников и перепродавая их другим. Подробнее о бизнесе компании можно почитать в предыдущей инвестидее. Для нашей истории здесь важен только один факт: компания хорошо зарабатывает на периодах волатильности и бешеной активности на бирже.

Аргументы в пользу компании

What will we do with a drunken sailor? Рынки последние несколько месяцев лихорадит. Торговая сессия может открыться в плюс и закончиться в минус. И наоборот. Теперь никто не знает, как закончится день на бирже. И это хорошо для Virtu.

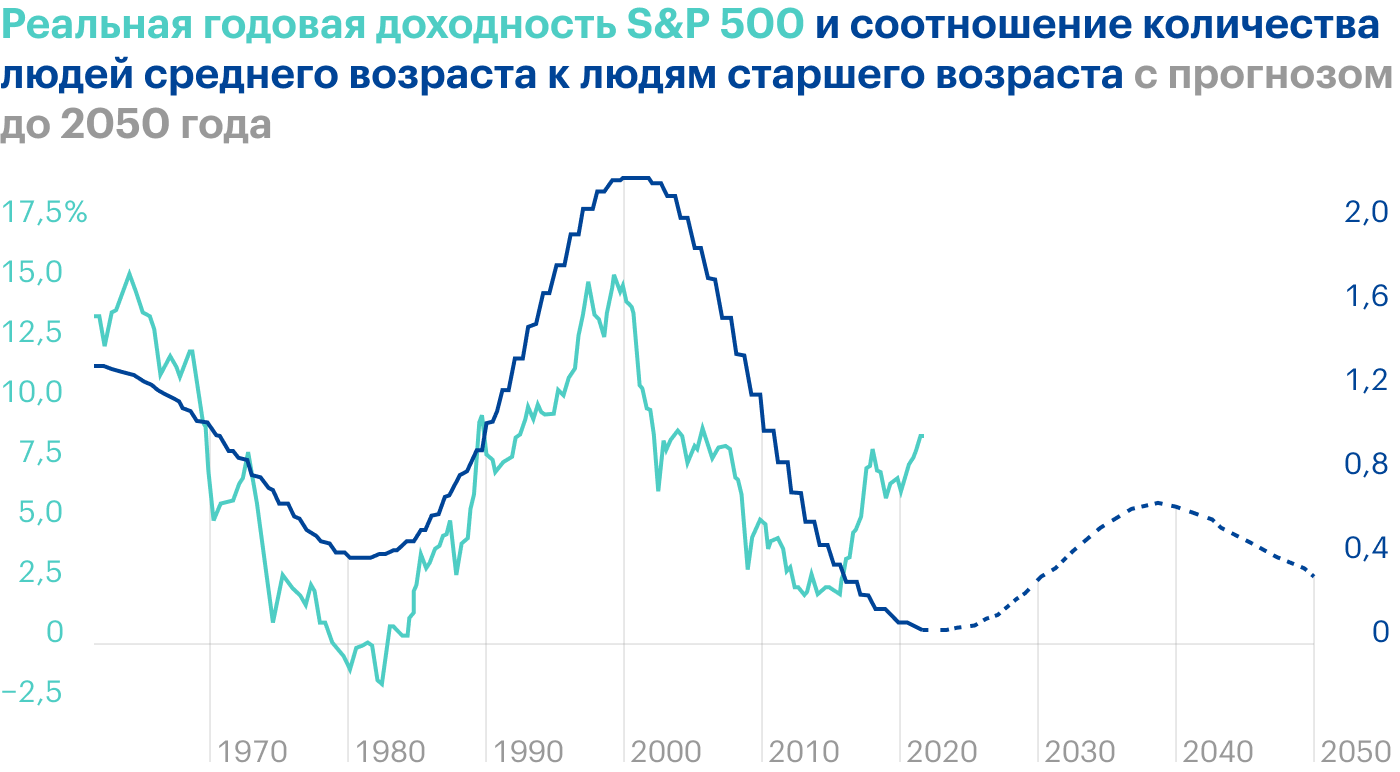

Более того, я бы ожидал, что волатильность эта останется на нынешнем уровне и даже будет увеличиваться на длительных дистанциях, хотя иногда и будет спадать.

Дело в том, что нынче большинство людей пенсионного возраста в США держат большую часть активов на фондовом рынке. Жить эти люди будут гораздо дольше, чем позволяет их пенсия. При этом старение населения США рискует сделать индексные инвестиции менее привлекательными: чем меньше рост ВВП — тем меньше рост доходности компаний из индексов.

Так что пенсионеры-акционеры крайне заинтересованы в том, чтобы стоимость их активов увеличивалась, — и в надежде на это они будут вести себя очень спекулятивно и азартно.

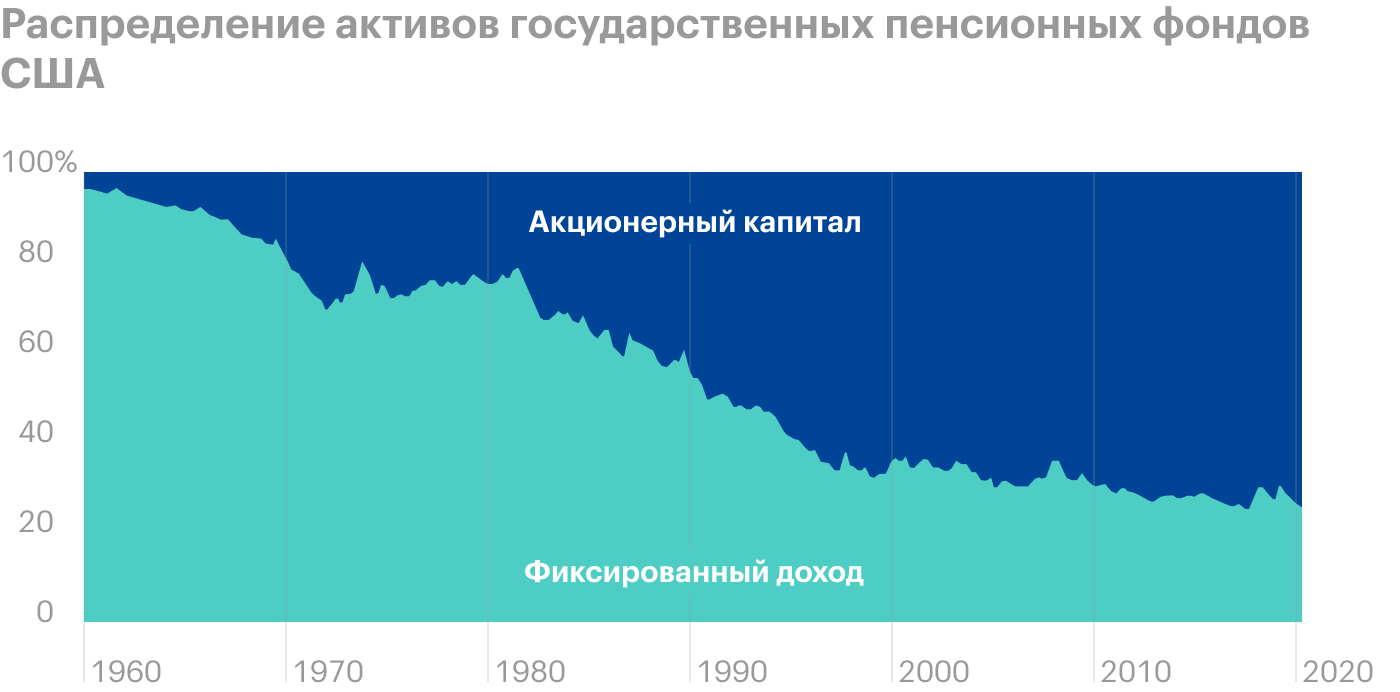

Кстати, государственные пенсионные фонды США все больше увеличивают долю фондового рынка и даже частных инвестиций в своих активах — просто чтобы заработать побольше и частично решить проблему с исполнением своих обязательств по выплате пенсий. А значит, и у них есть резон для риска и спекуляций.

Так что долгосрочная перспектива для Virtu мне тоже видится позитивной.

Недорого. Компания стоит дешево как в относительных, так и в абсолютных числах: P / E — 7,89 и P / S — 1,33, капитализация 5,55 млрд долларов. Это будет стимулировать приток инвесторов в ее акции.

Могут купить. Учитывая, что среди крупнейших банков США намечается «гонка вооружений» в плане инвестирования в финтех, а также все перечисленные выше достоинства Virtu, ее вполне могут купить.

Дребеденды. Компания платит 0,96 $ дивидендов на акцию в год, что дает примерно 3,12% годовых. Это не самые малые деньги, и очень вероятно, что такие выплаты могут привлечь в эти акции дивидендных инвесторов. Ну и, наконец, дивиденды скрасят будни долгосрочных инвесторов Virtu.

Бунт. Инвесторы-активисты нынче ведут себя как коты под валерьянкой — и есть причины считать Virtu привлекательной целью для кого-нибудь из их числа.

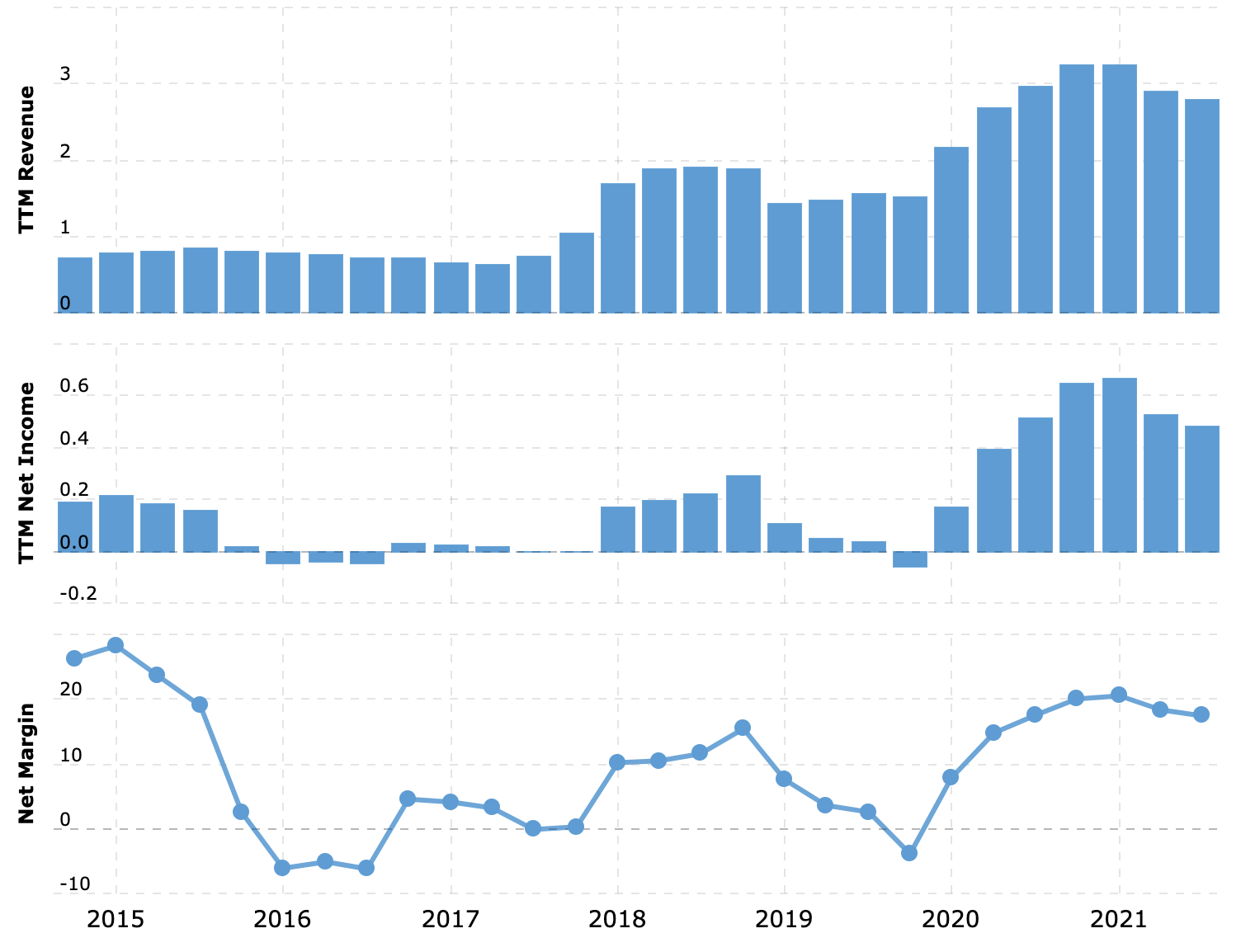

Судите сами: доходы компании за минувшие три года сильно выросли, но акции стоят дешевле, чем в апреле 2018 года, когда за них просили 37 $. Я думаю, учитывая дешевизну компании и конъюнктуру ее бизнеса, гипотетический активист-скандалист может потребовать как минимум первого увеличения дивидендов в полтора-два раза за много лет, а как максимум — ее выставления на продажу. А может быть, каких-то структурных изменений в бизнесе — словом, всего, что будет позитивно влиять на котировки.

Что может помешать

Инверсия волатильности. Периоды штормов на рынке будут периодически сменяться затишьем, и доходы компании будут падать вместе с ее котировками. Это нужно понять и принять.

You are entitled to nothing. Нестабильность доходов компании может привести к отмене дивидендов — и сильному падению акций. Уверен, на доходность выше 3% годовых слетелось множество сторонников теории о том, что «деньги должны работать». А значит, сокращение выплат может привести к ощутимому падению котировок за счет выхода из акций тех, кто держал их ради дивидендов.

Оборотная сторона финтех-инвестиций. Участие крупных банков в инвестициях в финтех-сфере грозит накачать стоимость стартапов в ней еще больше. А это значит, что если Virtu будет тратиться на расширение и модернизацию своего бизнеса с целью его несколько диверсифицировать — а она, скорее всего, будет, — то это влетит ей в копеечку.

Поток отмены. Нынче в США идут разговоры о том, чтобы запретить практику платы за поток заказов акций. И это плохо: получая такую информацию, Virtu очень неплохо зарабатывает. Если плату за поток заказов вправду отменят, бизнес Virtu серьезно пострадает — в этом случае ее акции грозят упасть еще ниже. Возможно, опасения инвесторов уже заложены в цену акций Virtu и поэтому до разрешения ситуации с запретом платы за поток заказов ее акции могут буксовать бесконечно долго. Этот риск нужно принимать во внимание.

Бухгалтерия. Долгосрочный долг компании с учетом ее недавних заимствований составляет примерно 2 млрд долларов, что довольно много и может отпугивать от акций особенно осторожных инвесторов. А еще такой большой долг будет служить сдерживающим фактором на пути увеличения дивидендов.

Что в итоге

Берем акции сейчас по 30,46 $. А дальше есть три пути:

- держать акции до того, как они снова вернутся к отметке 37 $. Думаю, это достижимая цель в течение следующих 18 месяцев;

- если в прошлый раз вы брали акции с расчетом на долгий срок, то можно добрать сейчас еще, чтобы увидеть, как к 30 сентября 2025 года они достигнут ожидаемой нами отметки 46,14 $;

- держать акции 15 лет, получать дивиденды и зарабатывать на растущей волатильности американского фондового рынка. Скорее всего, за это время компания станет частью более крупной организации.

Учитывая дивидендный фактор, просматривайте новостной раздел на сайте компании. Если дивиденды сократят, то вы успеете продать ее акции в России до того, как инвесторы массово отреагируют на эти новости.