Инвестидея: Vizio, потому что больше стриминга богу стриминга

Сегодня у нас умеренно спекулятивная идея: взять акции стримингового бизнеса Vizio, чтобы заработать на росте интереса инвесторов к этой сфере.

Потенциал роста и срок действия: 15% за 13 месяцев; 40% за 3 года; 11% в год на протяжении 15 лет.

Почему акции могут вырасти: популярный сектор.

Как действуем: берем акции сейчас по 19,94 $.

При создании материала использовались источники, недоступные пользователям из РФ.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

Vizio продает телевизоры под своим брендом и со встроенной операционной системой SmartCast. Компания только недавно вышла на IPO — весной 2021 года. Поэтому основным источником информации о ней для нас будет ее регистрационный проспект. Согласно ему, выручка компании делится следующим образом.

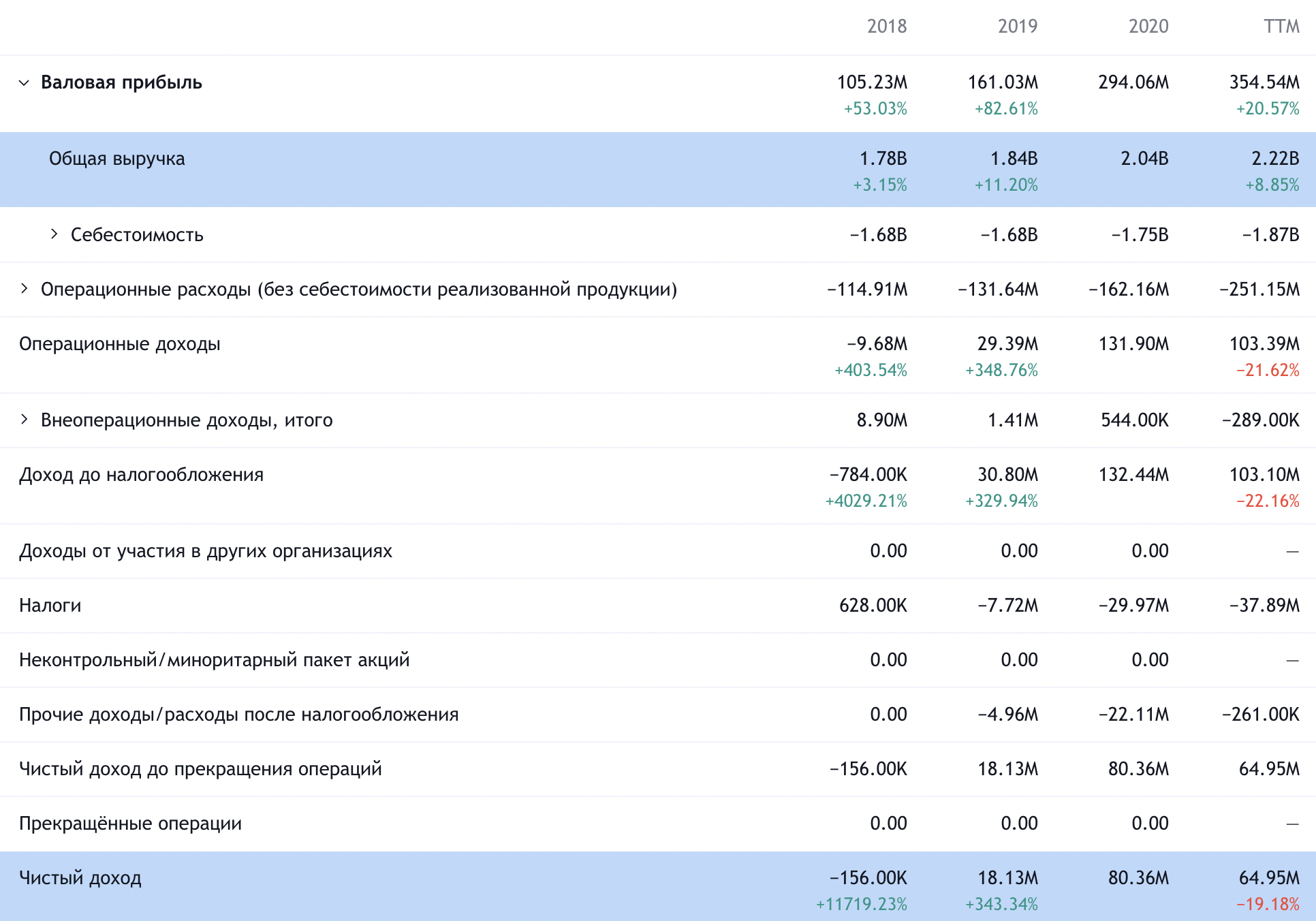

Устройства — 92,8% выручки. Компания проектирует и продает домашнюю технику: телевизоры «смарт ТВ» и колонки, — но производством занимаются сторонние компании. Валовая маржа сегмента — 9,7% от его выручки.

Платформа+ — 7,2% выручки. Это все функции SmartCast на ТВ компании. Валовая маржа сегмента — 76% от его выручки. Монетизация компанией этих функций выглядит следующим образом:

- Реклама на платформе — 48,74% от выручки сегмента.

- Лицензирование данных. В отчете не указан процент выручки. Сборы с рекламных компаний за использование данных с устройств и платформы Vizio.

- Распространение контента, транзакции и продвижение. Это разные подписки, просмотр определенного контента за плату, установка на пультах управления кнопок под специальные компании и удобное расположение программы для пользователя внутри операционной системы. В отчете не указан процент от выручки.

К сожалению, в отчете нет разделения продаж по регионам, хотя зарубежные продажи у компании точно есть.

Аргументы в пользу компании

Упало. Сейчас акции стоят дешевле даже цены размещения при IPO, когда они стоили 21 $, и почти на 30% дешевле своих исторических максимумов, достигнутых в мае этого года. Так что мы можем взять их с расчетом на отскок.

Стриминг — это вроде круто. Компания будет расти по тем же причинам, что и бизнес аналогичной компании Roku. На стриминговых сервисах будет все больше пользователей и рекламных денег, благодаря чему эти компании смогут зарабатывать как посредники. Так что тут я бы надеялся как на рост финансовых показателей Vizio с течением времени, так и на то, что в ее акции будут набиваться розничные инвесторы, считающие стриминг перспективной темой. У Vizio небольшая капитализация — 3,68 млрд долларов, так что фактор наплыва инвесторов тут видится как аргумент даже более весомый, чем реальный финансовый результат.

В любом случае уверенный рост числа пользователей у разных стриминговых сервисов, например у Disney, благоприятствует Vizio.

Компанию могут купить. Небольшая капитализация и перспективный сектор могут привести к компании покупателя. Им может оказаться кто угодно, но наиболее вероятным приобретателем Vizio видится Sony.

Японский конгломерат занимает серьезные позиции как в продаже домашней техники — 33% выручки Sony, — так и в кинопроизводстве и медиабизнесе — это в совокупности 12,23% выручки. При этом у Sony нет своего стримингового сервиса, хотя ее контент очень востребован на всех платформах. Покупка Vizio для Sony была бы вполне логичным решением: там пересекаются все бизнесы, знакомые японской компании, и есть возможность заработать на росте стриминга, не тратясь на развитие собственной платформы, аналогичной Netflix. Впрочем, это только предположение — покупателем Vizio может оказаться кто угодно.

Что может помешать

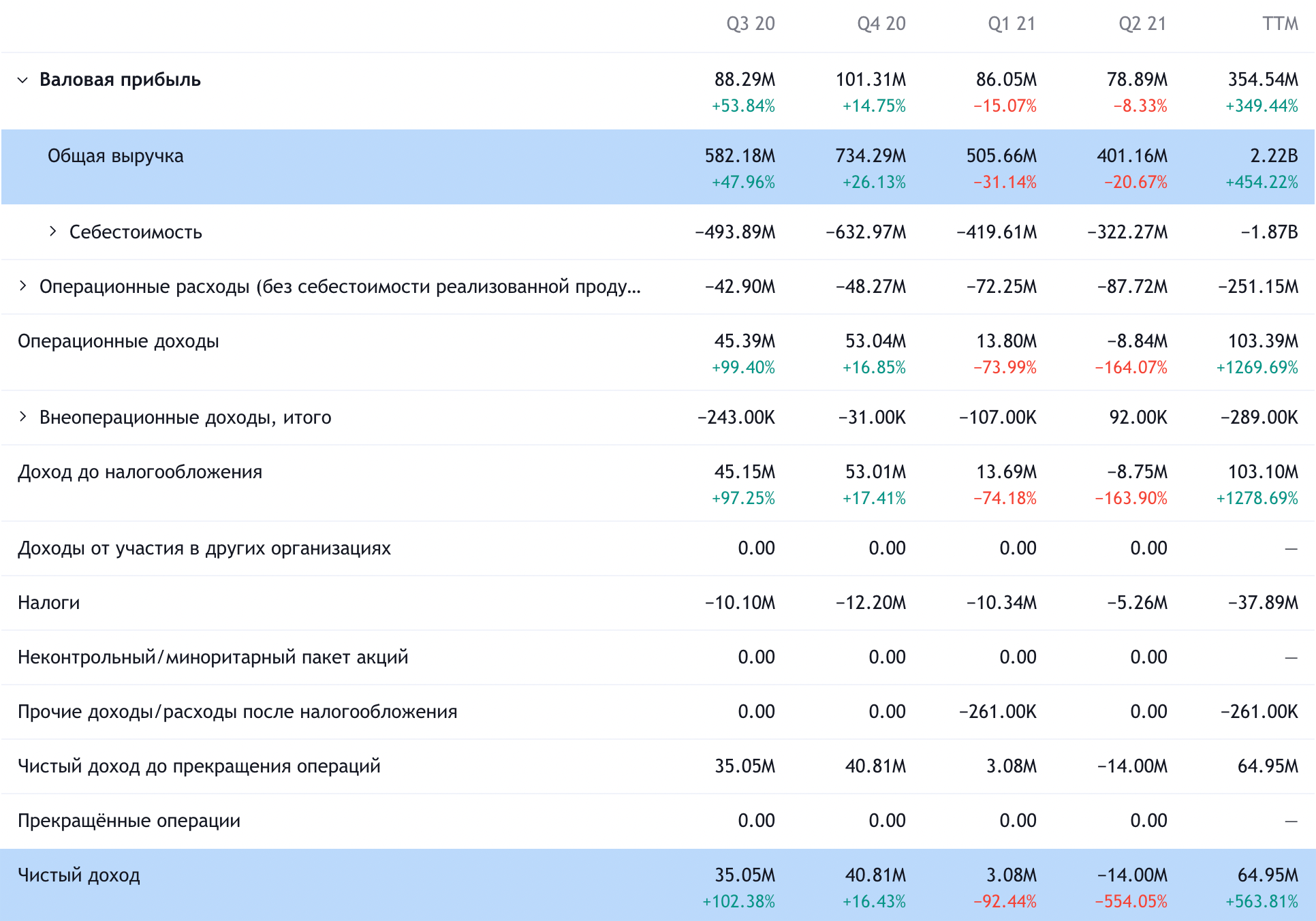

Сравнение с Roku в пользу Roku. У Roku похожая система бизнеса: потребитель покупает устройство и на нем приносит компании основную прибыль в сегменте услуг. Поэтому Roku выглядит более конкурентноспособной: у нее клиенты покупают приставку, а у Vizio клиенты покупают телевизор. Как вы сами понимаете, купить приставку несколько проще, чем купить новый телевизор, — это может тормозить бизнес Vizio в дальнейшем. Собственно, уже тормозит: в минувшем квартале продажи устройств Vizio упали, а у Roku они выросли, пусть и незначительно.

Концентрация. У Vizio, согласно проспекту, большая часть поставок приходится на четыре неназванных компании. Самый крупный поставщик дает 44% поставок, остальные — 29, 8 и 1%. Также у Vizio большая концентрация среди покупателей: пять неназванных компаний дают большую часть продаж — 49, 12, 11, 10 и 10%.

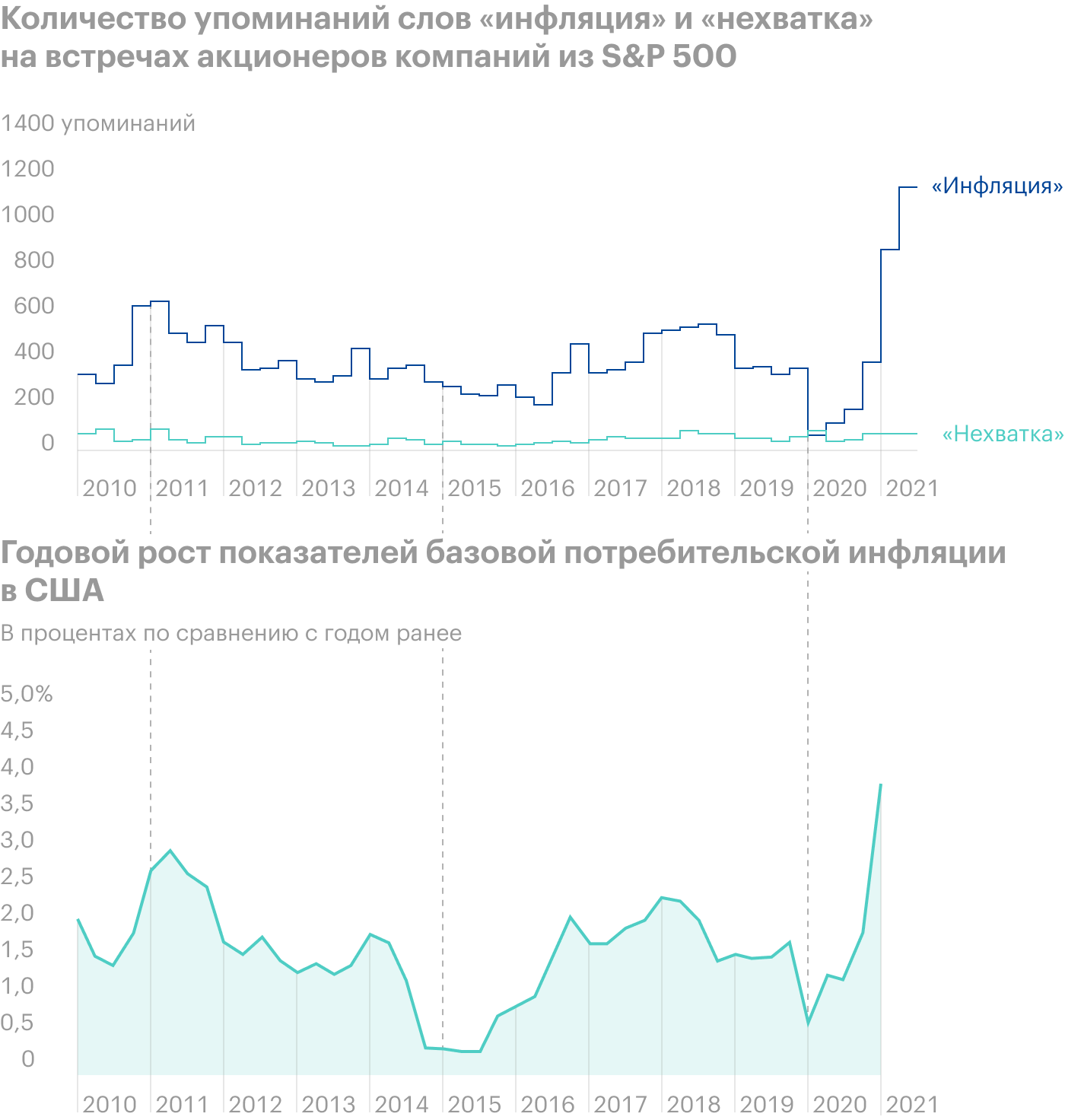

Учитывая большие проблемы с ростом стоимости труда, увеличением сроком доставки и недостатком компонентов, можно опасаться, что логистика подпортит отчетность Vizio в этом году. Стоимость телевизоров и их доставки может вырасти для компании, а сроки поставок могут сорваться.

Неровная бухгалтерия. Vizio нельзя назвать хронически убыточной компанией, но в прошлом квартале она зафиксировала убыток из-за резкого роста расходов. Инвесторы нынче не очень хорошо относятся к убыточным компаниям из-за ожидания подорожания займов, так что акции еще может потрясти. Собственно, из-за убытков выше ожидаемого акции и упали.

Конъюнктура еще не все. Roku отметила, что в последнем квартале количество часов, которые пользователи проводят на ее платформе, начало снижаться по мере того, как повсюду ослабляли карантин. У Vizio такая же проблема: хотя показатели все еще выше, чем год назад, в 2021 году во 2 квартале пользователи стали меньше времени проводить на платформе Vizio по сравнению с 1 кварталом. Это может негативно отразиться на ее бизнесе в краткосрочной перспективе: чем меньше времени пользователи проводят на платформе, тем меньше Vizio получает денег.

В обозримой перспективе ситуация для компании будет складываться достаточно позитивно, поскольку многочисленные ограничения мобильности населения по всему миру, похоже, останутся надолго — а значит, потребители будут больше времени проводить у экранов. Но сезонные всплески мобильности могут негативно сказываться на отчетности и котировках компании: у инвесторов стриминговый бизнес более-менее прочно связывается с карантином и сидением дома.

Что в итоге

Можно взять акции сейчас по 19,94 $. А дальше есть три варианта действий:

- дождаться цены 23 $. Думаю, что этого уровня мы сможем достигнуть за следующие 13 месяцев;

- дождаться возврата котировок к 28 $, их историческому максимуму. Здесь, вероятно, придется подождать 3 года;

- держать акции следующие 15 лет в горе и радости.