Инвестидея: Westlake, потому что подъем

Сегодня у нас спекулятивная инвестидея: взять акции американского предприятия химической промышленности Westlake (NYSE: WLK), чтобы заработать на росте заказов в этой сфере.

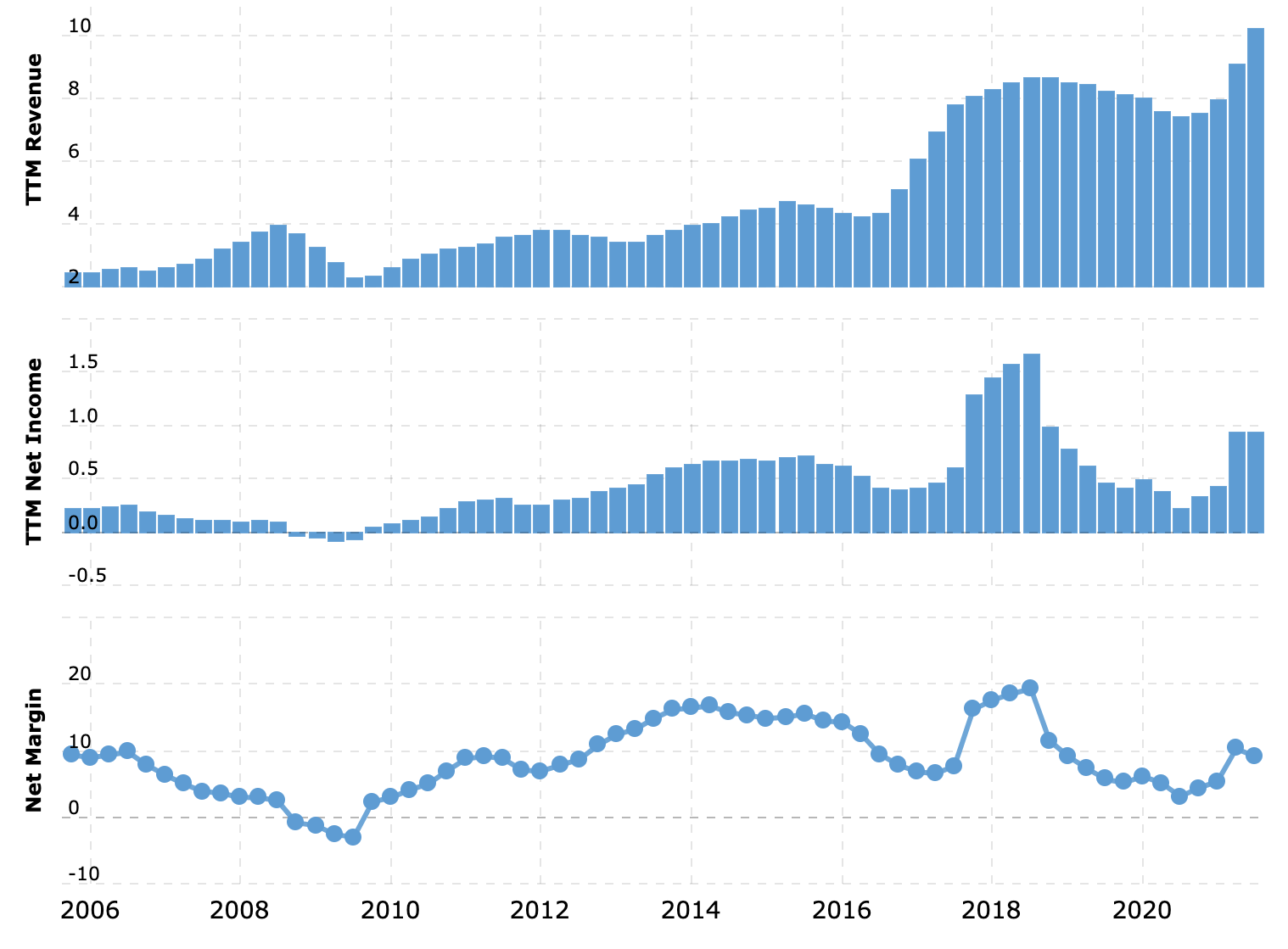

Потенциал роста и срок действия: 12,5% за следующие 14 месяцев без учета дивидендов; 9% годовых в течение 10 лет с учетом дивидендов.

Почему акции могут вырасти: в США промышленный подъем вопреки всему.

Как действуем: берем акции сейчас по 102,07 $.

При создании материала использовались источники, недоступные пользователям из РФ.

На чем компания зарабатывает

Компания занимается производством химических материалов. Согласно годовому отчету, структура ее выручки выглядит так:

- Винилы — 79,82%. Операционная маржа сегмента — 5,04% от его выручки. Этот сегмент делится на две части: каустическая сода и стройматериалы. Часть «Каустическая сода» приносит 60,09% от всей выручки компании — это решения для покрытий и использования в промышленности. Часть «Стройматериалы» приносит 19,73% от всей выручки компании — это химические компоненты для производства труб, дверей, ручек.

- Олефины — 20,18%. Операционная маржа сегмента — 10,44% от его выручки. Тут компания продает следующие товары: полиэтилен, который приносит 16,33% от всей выручки, и стирол, который приносит 3,85% от всей выручки.

Выручка компании по странам и регионам:

- США — 67,96%.

- Канада — 8%.

- Германия — 6,1%.

- Китай — 2,3%.

- Италия — 1,37%.

- Тайвань — 0,98%.

- Другие, неназванные страны — 13,29%.

Аргументы в пользу компании

Промышленный подъем в США. По последним данным, в Нью-Йоркской промышленной агломерации рост производства ощутимо выше ожиданий, что позволяет нам надеяться на продолжение промышленного подъема в США в ближайшее время. Свежие данные из других агломераций еще не подтянулись. Но, учитывая, что большая часть производственных предприятий Westlake расположена в южном штате Луизиана, можно предположить, что немалое количество заказчиков у компании расположено в других южных штатах.

Свежих данных еще нет, но в октябре в Вирджинии, Техасе и Миссури промышленные показатели были лучше ожиданий. В принципе, все региональные промышленные индексы США обычно двигаются вместе, если не влияют какие-то особенные обстоятельства вроде стихийных бедствий и эпидемии. Так что рост в Нью-Йоркской агломерации почти что предсказывает рост и на юге, а промышленный рост в США может означать рост финансовых показателей компании.

Хоть кому-то хорошо. Логистические затыки, от которых страдает весь реальный сектор, в сочетании с промышленным подъемом позволяют Westlake увеличить цены. Так что, может быть, еще пару кварталов Westlake сможет повышать цены на свою продукцию.

Недорого. P / S у компании составляет 1,3, а P / E — около 8,89. Это недорого по любым меркам.

Здоровая бухгалтерия. Согласно последнему отчету, у компании 9,239 млрд долларов задолженностей, что довольно много, 1,898 млрд от этой суммы задолженностей нужно погасить в течение года. Но денег в распоряжении Westlake довольно много: 3,571 млрд на счетах и 1,642 млрд задолженностей контрагентов. Так что, по идее, денег компании должно хватить на все.

Могут купить. Заметные конкуренты компании — нефтехимические предприятия типа Exxon и Chevron. Думаю, общая безблагодатность нефтедобывающего бизнеса может вдохновить их купить Westlake, чтобы усилить свою наиболее предсказуемую часть бизнеса. Особенно учитывая перечисленные выше достоинства Westlake, а также ее относительно невысокую стоимость: капитализация компании составляет 13,05 млрд долларов.

Бла-бла-бла спасение планеты. Компания много отчитывается об ESG-метриках: повышение энергоэффективности, снижение выбросов. Все это может привлечь в ее акции ESG-лобби: оно традиционно привечает компании, руководство которых выучило неомарксистские речевки вроде «Ударим кованым корпоративным сапогом по гидре загрязнения!» или хотя бы на словах декларирует приверженность «линии партии». Так что в теории акции Westlake могут накачать на этой почве.

Что может помешать

Множественные обстоятельства. Те самые логистические затыки, которые позволяют компании накрутить маржу, могут сыграть с ней злую шутку: она сама может пострадать от несвоевременной доставки или от подорожания этой самой доставки. Также следует учитывать высокую вероятность роста расходов на стоимость труда работников.

Дивиденды. Компания платит 1,19 $ дивидендов на акцию в год, это 1,15% годовых — на дивиденды у нее уходит 153,51 млн долларов в год. В принципе, это немного — примерно 16,5% от ее прибыли за минувшие 12 месяцев. Но, учитывая, что компания активно тратится на расширение и всегда есть вероятность неприятной неожиданности типа нового масштабного карантина, нужно быть морально готовыми к новостям об отмене дивидендов и падению акций. С другой стороны, там не такая крутая доходность, чтобы акционеры начали распродавать акции в случае урезания выплат.

«Here I am! Rock you like a hurricane!» Основные производственные мощности у компании расположены на юге США. Чтобы компенсировать вселенскую несправедливость, боги прокляли южные штаты и отдали их побережье во власть стихии: наводнения и ураганы там — это дело обычное. В теории новый мощный ураган может сильно испортить отчетность компании. А может и не испортить: недавний ураган не сильно повлиял на операции компании. Но все же будем держать это в уме.

Недвижимость. Строительный сектор дает значительную долю продаж компании, и любое падение активности там может негативно повлиять на отчетность Westlake.

Накачай вот это, загрязнитель. Пока не существует единой методики оценки ESG-показателей — так что все рейтинговые агентства дают компаниям разные рейтинги. Но вот Sustainalytics, на которую ориентируются многие экоинвесторы, дала Westlake очень плохой рейтинг: компания на 260-м месте из 465 в своей подгруппе химических компаний.

Надо сказать, я это подозревал уже из-за луизианской работы компании: производства в штате часто очень токсичные, недаром именно в этом штате появилась Болотная Тварь. Так что отчеты Westlake «про экологию» могут никого не обмануть, и даже напротив: ESG-лобби может подвергнуть компанию травле.

Что в итоге

Берем акции сейчас по 102,07 $. А дальше есть два варианта:

- ждать роста акций до уровня 115 $, которые за них просили еще в 2018. Думаю, до этого уровня мы дойдем за следующие 14 месяцев;

- держать акции следующие 10 лет в ожидании, что компанию кто-то купит.

Можно поглядывать на раздел новостей на сайте компании: вдруг там появятся новости об урезании дивидендов. Но я сомневаюсь, что такие новости сильно повлияют на котировки: уж больно небольшие выплаты.