Инвестидея: Xerox, потому что еще не все успели напечатать

Сегодня у нас крайне спекулятивная идея: взять акции легендарного производителя техники Xerox Holdings после того, как они сильно упали.

Потенциал роста: до 26% в абсолюте.

Срок действия: до 6 месяцев.

Почему акции могут вырасти: они стоят слишком дешево и по ним платят большие дивиденды.

Как действуем: берем акции сейчас по 19 $ за штуку или не берем никогда.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

Xerox производит технику для печати и копирования документов. Также она занимается обслуживанием этой техники.

Согласно годовому отчету, выручка компании выглядит так:

- Управление документооборотом на предприятиях — 27,7%.

- Обслуживание проданной техники — 26,1%.

- Продажа оборудования — 22,7%.

- Расходные материалы: запчасти, чернила, бумага — 12,8%.

- Сдача техники в аренду — 7,7%.

- Программы для управления финансами — 3%.

Аргументы в пользу компании

Слишком дешево. С февраля акции компании подешевели на 50%. Я считаю, что с учетом дивидендов они выглядят очень привлекательно для спекулятивной покупки.

Окончание кризиса. В прошлом квартале компания понесла убытки из-за коронавирусного карантина. Но, поскольку карантин уже закончился, в этом полугодии можно ожидать восстановления потребления товаров и услуг компании со стороны офисов разных предприятий.

Щедрый бизнес. Компания платит большие дивиденды — 1 $ на акцию в год. С нынешней ценой акций 19 $ получается очень высокая пассивная доходность — почти 5,26%.

Я ожидаю, что в число акционеров компании скоро набьются любители дивидендов, благо сейчас многие компании режут или отменяют их. Bank of America ожидает, что в этом году объем дивидендных выплат в США упадет на 10% по сравнению с прошлым годом. А доходность облигаций развитых государств сейчас очень низкая.

Наплыв дивидендных инвесторов заставит котировки вырасти.

Что, если?.. Компания сильно подешевела, и ее вполне может купить какой-нибудь крупный холдинг. Ситуация чисто гипотетическая, но следует помнить о том, что Xerox — это мощный бренд, который в умелых руках новых владельцев может пережить второе рождение уже в новом качестве.

Снижение маржинальности «бумажного» бизнеса уже приводит отрасль к консолидации: не так давно Xerox пытался купить конкурентов из HP. А значит, кто-то вполне может купить и сам Xerox.

Что может помешать

Неблагодатный рынок. Стремительный рост цифровых способов коммуникации привел к тому, что бизнесам и отдельным пользователям нужно печатать все меньше бумаги. А еще все популярнее экологическая повестка, и многие стремятся поменьше печатать.

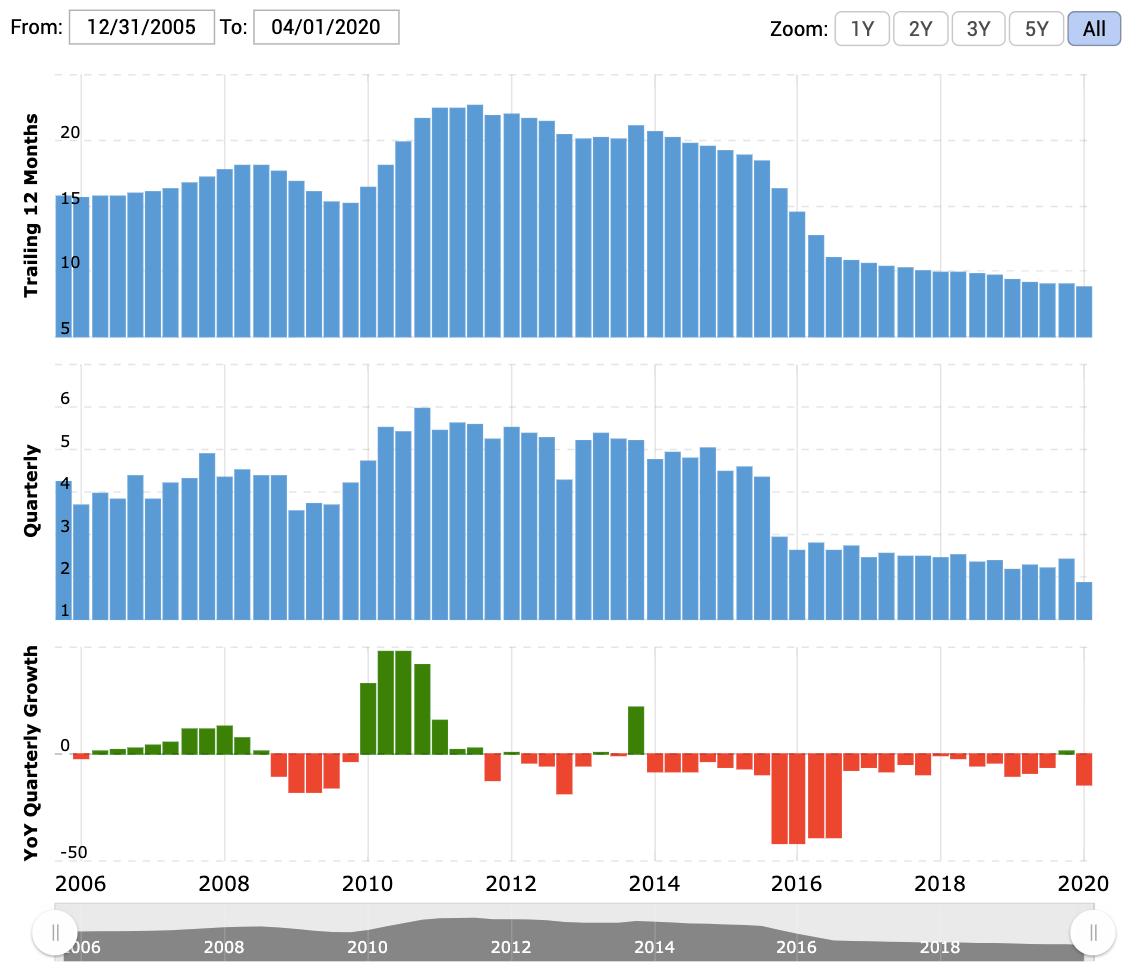

В долгосрочной перспективе Xerox выглядит не очень интересно, особенно с учетом того, что на этом медленно уменьшающемся рынке есть конкуренты: Konica Minolta, IBM, Kyocera и другие. Собственно, поэтому у компании уже много лет стабильно снижается выручка.

Кризис. Доходы печатной отрасли неплохо коррелируют с ситуацией в экономике, что логично: чем лучше идут дела у предприятий, тем больше макулатуры они генерируют. Сейчас на дворе вроде как рецессия, правда, в отличие от периода 2007—2009 годов, она вызвана заморозкой активности из-за карантина, а не возникшими проблемами каких-то компаний или секторов экономики.

Работники не работали, но получали щедрые пособия, и владельцы предприятий получили от государства ощутимую помощь. Поэтому пока непонятно, «настоящая» нынешняя рецессия или «понарошку».

Спад весны 2020 года уже отразился в последнем отчете Xerox, согласно которому компания понесла убытки. Никто не знает, продолжится ли спад экономики во втором полугодии, или начнется быстрое восстановление. Значит, в этом квартале продажи Xerox могут вырасти, а могут и упасть еще ниже.

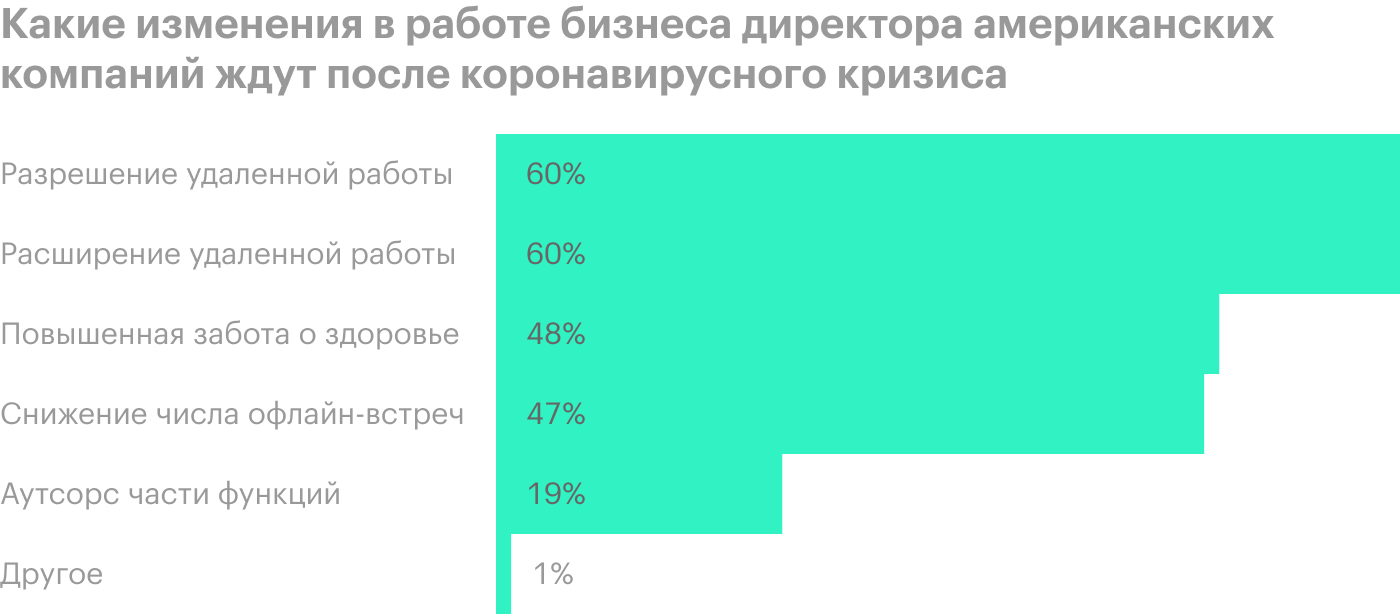

Что теперь «новая нормальность»? В марте из-за карантина объем потребляемой офисами бумаги снизился примерно на 50%. Сейчас люди вроде бы возвращаются в офисы, но очень возможно, что офисные помещения в США будут заполняться очень медленно или вообще не будут заполняться.

В этом случае объем печатной макулатуры сильно уменьшится. Следовательно, Xerox станет еще труднее зарабатывать деньги.

Что в итоге

Основные аргументы в пользу компании — это дивиденды, расчет на отскок и появление гипотетического покупателя. Аргументы крайне спекулятивны и могут не сработать. А вот убыточность в текущих условиях и неблестящие перспективы печатного рынка — вполне реальные минусы. Стоит брать эти акции, только если вы морально готовы потерять вложенные в них деньги.

Если такие риски вас не пугают, то можно взять акции сейчас примерно по 19 $ и продать где-то за 24 $ в течение следующих 6 месяцев. Это достижимо, если в офисах восстановится рабочая активность, а с дивидендами ничего не случится. И напомню, что в феврале акции стоили в два раза дороже, чем сейчас.