Инвестидея: ZipRecruiter, потому что мы вам перезвоним

Сегодня у нас очень спекулятивная идея: взять акции HR-платформы ZipRecruiter (NYSE: ZIP) в надежде как на отскок этих акций, так и на рост бизнеса компании.

Потенциал роста и срок действия: 20,5% за 15 месяцев; 11% в год на протяжении 10 лет.

Почему акции могут вырасти: на ПО компании и акции есть спрос.

Как действуем: берем акции сейчас по 25,00 $.

При создании материала использовались источники, недоступные пользователям из РФ.

На чем компания зарабатывает

Компания на бирже торгуется с мая 2021 года. ZIP — это HR-платформа, через которую работодатели размещают информацию о своих вакансиях на разных сайтах объявлений, в том числе и на сайте самой ZIP. Как платформа ZIP работает, можно посмотреть на ютуб-канале компании.

Функционирует ZIP на основе искусственного интеллекта и машинного обучения. Для работодателя это выглядит так:

- После размещения вакансии ИИ рассылает информацию о ней походящим кандидатам.

- После получения заявок соискателей работодатель ранжирует соискателей по уровню их соответствия вакансии.

- ИИ запоминает выбор работодателя и приглашает соответствующих его критериям соискателей подать заявку.

ZIP зарабатывает деньги, получая с работодателей плату за возможность размещать объявления о вакансиях, а также за использование различных функций сайта типа продвинутого поиска соискателей при помощи ИИ.

Согласно регистрационному проспекту компании, выручка ее делится на два сегмента:

- Подписка — 82,93%. Работодатели платят компании за доступ к ее ПО вне зависимости от того, как часто они используют его.

- Плата по исполнению — 17,07%. Выручка, которую ZIP получает, когда работодатели вместо подписки выбирают размещение объявления на сайтах ZIP и ее партнеров и платят за количество кликов или переходов по объявлению.

Практически все деньги компания делает в США, выручка за пределами США несущественна, и ее размер неизвестен.

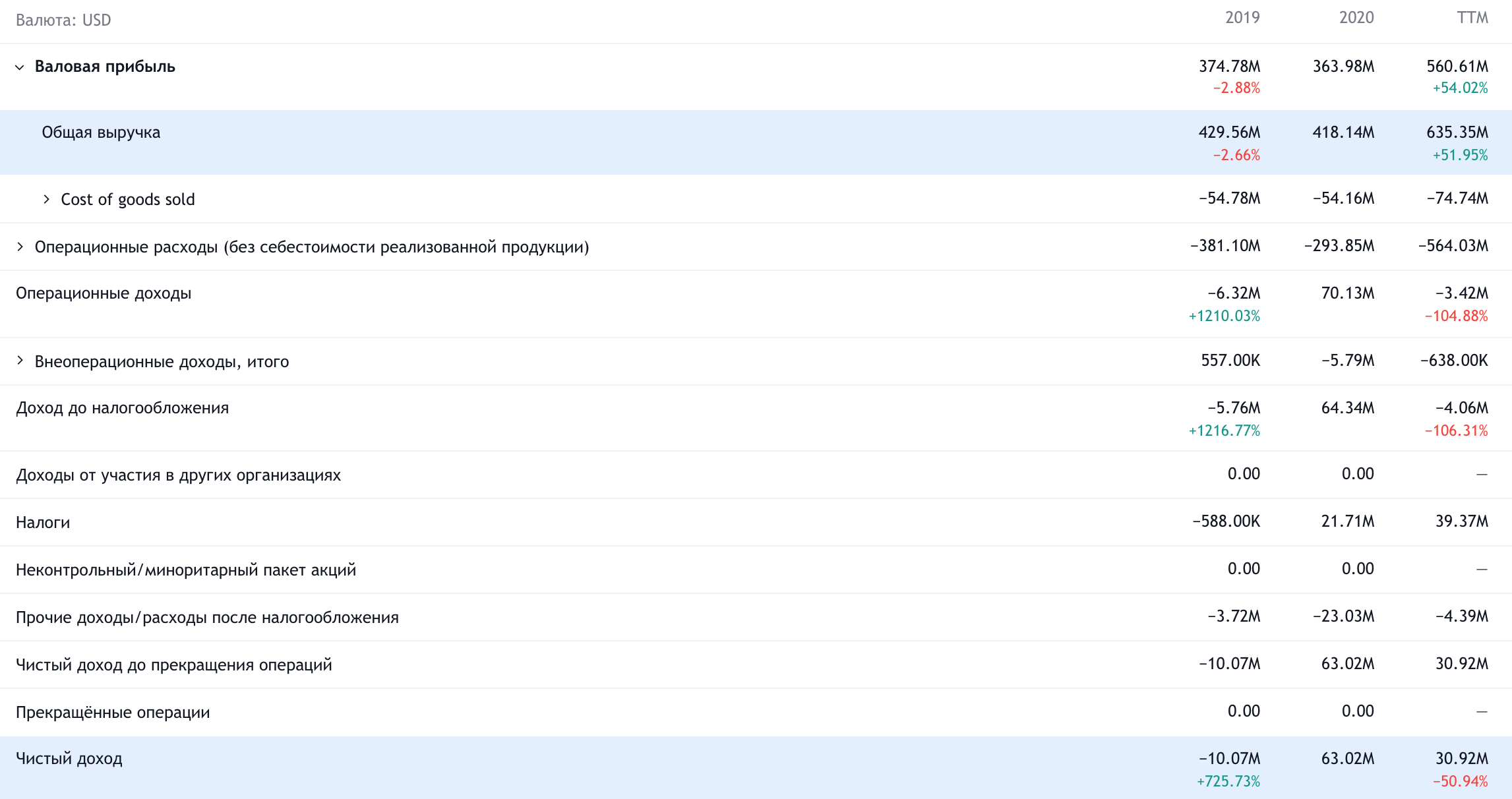

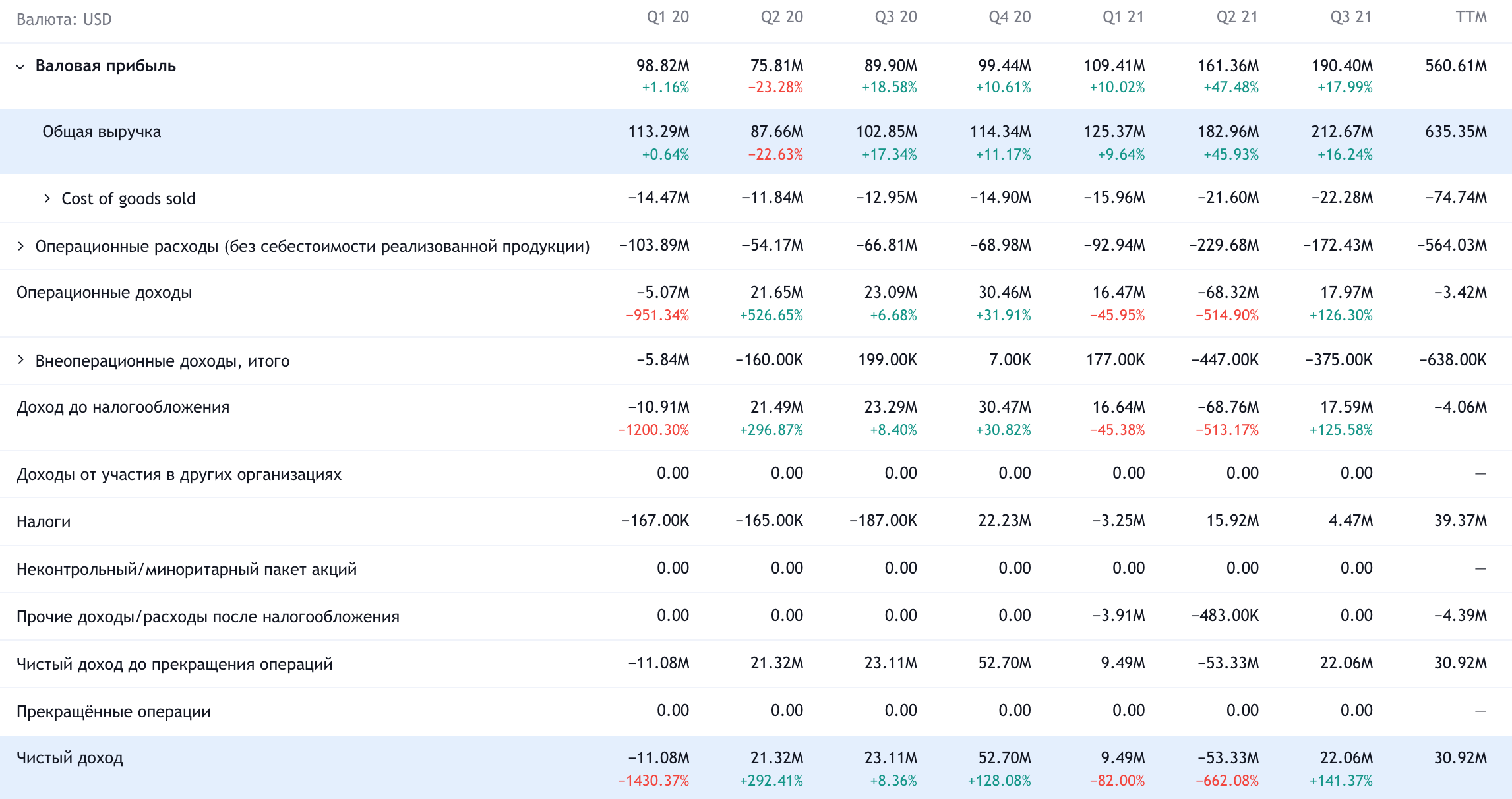

Компания в целом прибыльная. Но огромные расходы на продвижение и маркетинг периодически этому мешают, приводя ZIP к убыткам.

Аргументы в пользу компании

Упало. С исторического максимума ноября 2021 года в 32,15 $ акции под весом своей дороговизны упали до 24,86 $, что дает нам возможность подобрать их в ожидании отскока.

Небольшой размер. У компании капитализация всего 2,9 млрд долларов, что будет облегчать ее спекулятивную накачку.

Истерия. Громкие слова про ИИ и машинное обучение, а также умело раздуваемая технологическими консультантами истерия вокруг этого привлекут в акции компании массового инвестора, что позволит накачать котировки.

Есть спрос. Сейчас в США великий кадровый голод, и использование ПО ZIP для работодателей актуальнее некуда — ведь на платформе ZIP среднее время, которое вакансия остается открытой, составляет всего лишь 16 дней. Да и постепенный переход на удаленку будет способствовать росту финансовых показателей компании: понятно, что наиболее активно на платформе ZIP работают именно те работодатели, у кого есть большие возможности по введению удаленной работы. Так что пока я вижу для бизнеса ZIP большие перспективы как на коротких, так и на длинных дистанциях.

Могут купить. P / S компании около 4,5 — это совсем немного по айтишным меркам. А то, что компания прибыльная, позволяет надеяться на то, что ZIP купит какая-нибудь крупная технологическая компания.

Что может помешать

«Есть два класса…» У компании есть 2 класса акций: A, торгующиеся на бирже, и B — у основателей компании. Класс B дает больше голосов — и у основателей компании в сумме большинство при голосовании. Это может грозить проблемами для акционеров-миноритариев типа нас с вами: например, менеджмент может отказаться продавать компанию в надежде «построить империю и изменить мир».

Вдруг война, а я уставший. Повторение жесткого карантина с падением деловой активности не похоронит бизнес ZIP, но существенно его замедлит.

Вот и все, ребята! Есть основания полагать, что бизнес компании скоро начнет буксовать. Если в марте 2021 года выручка с одного платящего работодателя составляла около 1093 $, то по состоянию на сентябрь 2021 она составляет 1254 $. Прогресс есть, но не такой сильный, как хотелось бы. Если рост выручки и прибыли компании будет замедляться, то инвесторы отреагируют на это со свойственной им вспыльчивостью и уронят котировки.

LinkedIn. У компании множество конкурентов типа Indeed и Glassdoor. Но мне самым грозным из них видится LinkedIn, принадлежащая Microsoft. LinkedIn до сих пор себя не окупила, а карманы у Microsoft просто бездонные — так что компания может позволить себе тратиться на продвижение и трансформацию LinkedIn, что будет плохо сказываться на бизнесе ZIP, которой и так приходится сильно тратиться на маркетинг.

Дороговизна. P / E у компании сейчас составляет примерно 182, что довольно дорого. Так что акции может потрясти, особенно если операционные метрики компании — вроде показателей извлекаемой выручки со среднестатистического работодателя — будут серьезно буксовать.

Что в итоге

Берем акции сейчас по 25,00 $. А дальше есть два варианта:

- дождаться, когда акции будут стоить 30 $. Думаю, этого уровня мы достигнем за следующие 15 месяцев;

- держать акции следующие 10 лет в горе и радости, чтобы увидеть, как бизнес компании расцветет.

Но все же имейте в виду: из-за высокого P / E эти акции могут быть очень волатильными.