IPO DoorDash: стоит ли инвестировать в сервис доставки еды

8 декабря сервис доставки еды DoorDash планирует провести IPO на Нью-Йоркской фондовой бирже.

Что тут происходит

Читатели давно просили нас начать разбирать отчетность и фундамент бизнеса американских эмитентов. Разобрать бизнес DoorDash предложил наш читатель Alex Freeman в комментариях к обзору Henkel. Предлагайте в комментариях компании, разбор которых вам хотелось бы прочитать.

О компании

Главным источником информации по DoorDash будет проспект ценных бумаг, который компания подала в Комиссию по ценным бумагам в ходе подготовки к IPO.

DoorDash — сервис доставки еды, которым пользуются свыше 18 млн потребителей. На платформе работают больше 390 тысяч ресторанов и около миллиона курьеров.

В проспекте есть схема с подробным процессом работы.

Финансовый результат компании за разные периоды в миллионах долларов, убыток на акцию в долларах

| 2018 | 2019 | Январь — сентябрь 2019 | Январь — сентябрь 2020 | |

|---|---|---|---|---|

| Выручка | 291 | 885 | 587 | 1916 |

| Себестоимость выручки без учета износа и амортизации | −228 | −523 | −353 | −899 |

| Продажи и маркетинг | −135 | −594 | −445 | −610 |

| НИОКР | −51 | −107 | −73 | −112 |

| Общие и админ. расходы | −78 | −245 | −179 | −337 |

| Износ и амортизация | −9 | −32 | −16 | −89 |

| Операционные убытки | −501 | −1501 | −1066 | −2046 |

| Убытки после операционной деятельности | −210 | −616 | −479 | −131 |

| Процентная прибыль | 7 | 18 | 14 | 6 |

| Процентные выплаты | −1 | — | — | −22 |

| Другие расходы | — | −68 | −67 | — |

| Убытки до налога на прибыль | −204 | −666 | −532 | −147 |

| Сумма налога на прибыль | — | 1 | 1 | 2 |

| Чистый расход | −204 | −667 | −533 | −149 |

| Выкуп акций | −3 | — | — | — |

| Дивиденды для владельцев привилегированных акций | — | −1 | −1 | — |

| Итоговые убытки | −207 | −667 | −534 | −149 |

| Убыток на акцию | −4,67 $ | −15,44 $ | −12,41 $ | 3,34 $ |

Компания убыточная, но если рассматривать такие метрики, как маржа вклада и скорректированная EBITDA, можно подумать, что она уже вроде как и прибыльная. Но не покупайтесь на это: если смотреть по нормальным GAAP-метрикам, то компания убыточная.

Впрочем, у Doordash бывают и хорошие периоды. Во 2 квартале 2020 компания вышла в плюс: ее итоговая маржа составила 3,4% от выручки — 23 млн долларов прибыли на 675 млн долларов выручки. Но потом компания снова вернулась к привычной убыточности.

Метрики успеха компании за разные периоды

| 2018 | 2019 | Январь — сентябрь 2019 | Январь — сентябрь 2020 | |

|---|---|---|---|---|

| Количество заказов, млн | 83 | 263 | 181 | 543 |

| Совокупная стоимость заказов, млн $ | 2812 | 8039 | 5537 | 16 485 |

| Доход или убытки, млн $ | −59 | −200 | −190 | 433 |

| Маржа вклада | −20% | −23% | −32% | 23% |

| Прибыль вклада | −2% | −2% | −3% | 3% |

| Скорректированная EBITDA, млн $ | −158 | −475 | −372 | 95 |

| Скорректированная EBITDA, маржа вклада | −54% | −54% | −63% | 5% |

| Скорректированная EBITDA в процентах от стоимости всех заказов | −6% | −6% | −7% | 1% |

Прибыль компании за разные кварталы в миллионах долларов

| 1 квартал 2019 | −191 |

| 2 квартал | −190 |

| 3 квартал | −151 |

| 4 квартал | −134 |

| 1 квартал 2020 | −128 |

| 2 квартал | 23 |

| 3 квартал | −42 |

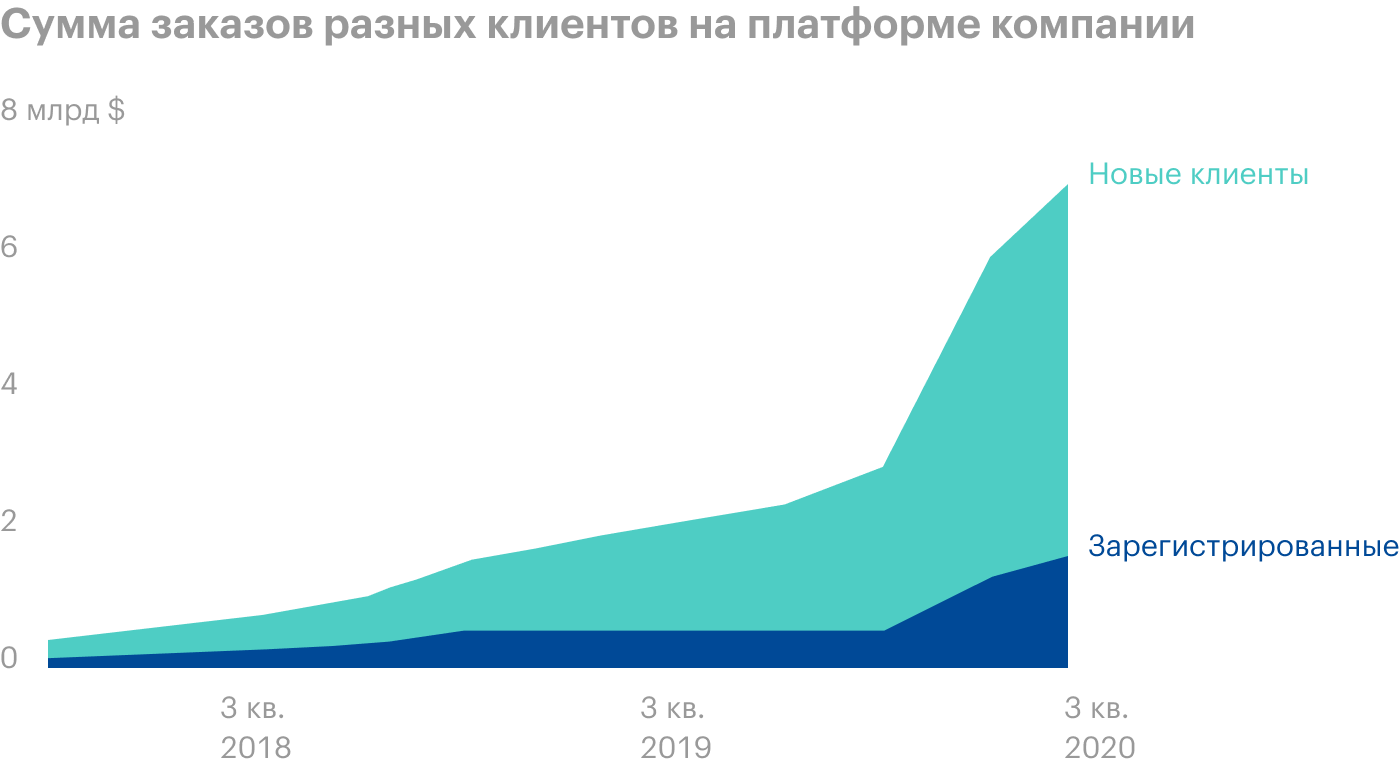

Согласно проспекту, существующие пользователи DoorDash постепенно наращивают объем заказов, так что, возможно, через какой-то неопределенный срок компания станет прибыльной, — сейчас же расходы на продажи и маркетинг сжирают львиную долю прибыли. Возможно, когда в будущем существующие клиенты нарастят объем заказов, компания сможет сократить расходы на привлечение покупателей и наконец выйти в плюс.

Денег в распоряжении компании примерно 1,176 млрд долларов, а сумма всех задолженностей — 1,441 млрд, из них 834 млн нужно погасить в течение следующих 12 месяцев.

Работает компания в основном в США, но есть бизнес в Канаде и Австралии.

Выручка компании по регионам за разные периоды в миллионах долларов

| 2018 | 2019 | Январь — сентябрь 2019 | Январь — сентябрь 2020 | |

|---|---|---|---|---|

| США | 282 | 877 | 579 | 1912 |

| Остальной мир | 9 | 8 | 8 | 4 |

| Общая выручка | 291 | 885 | 587 | 1916 |

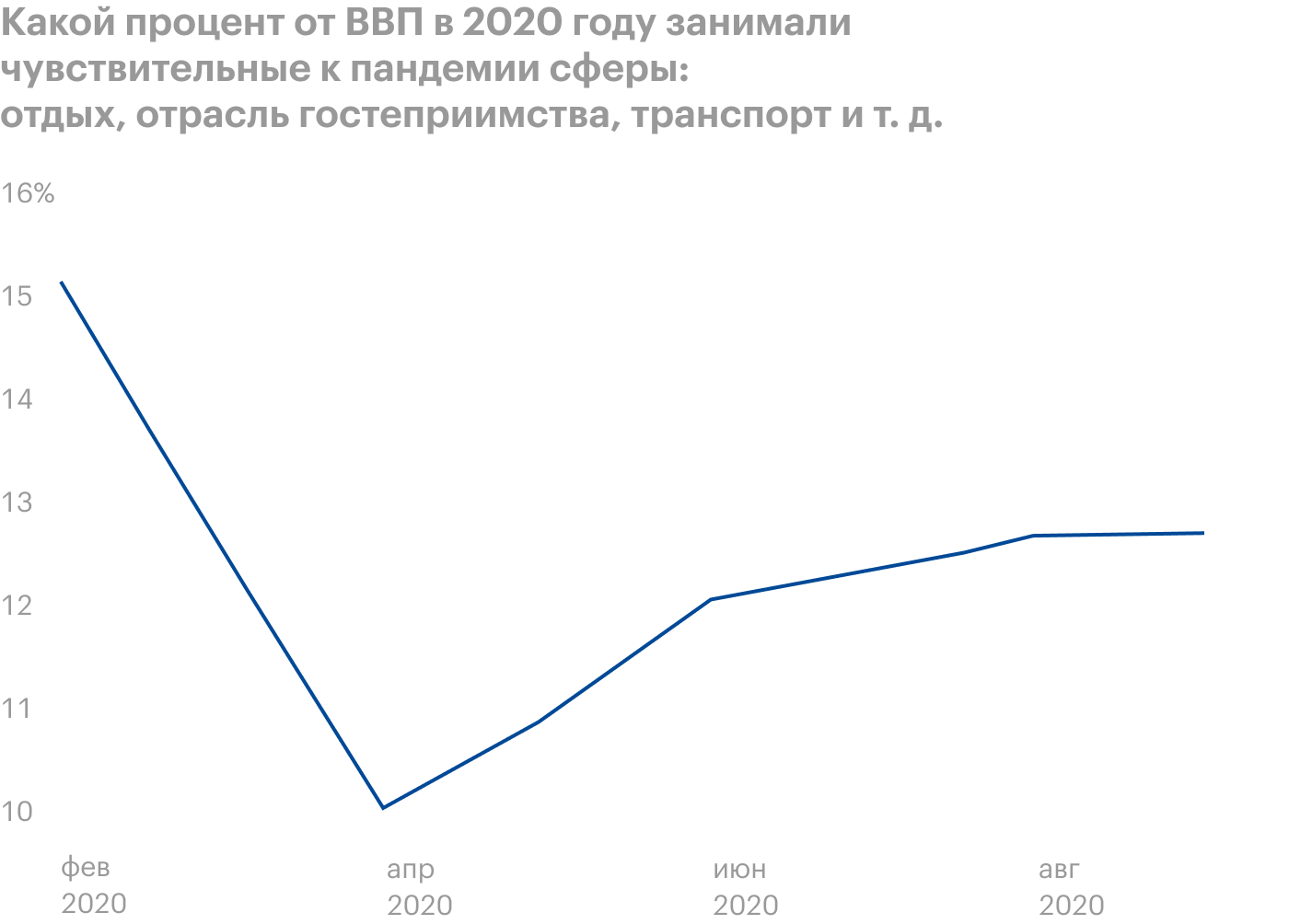

Большой гигант маленького рынка

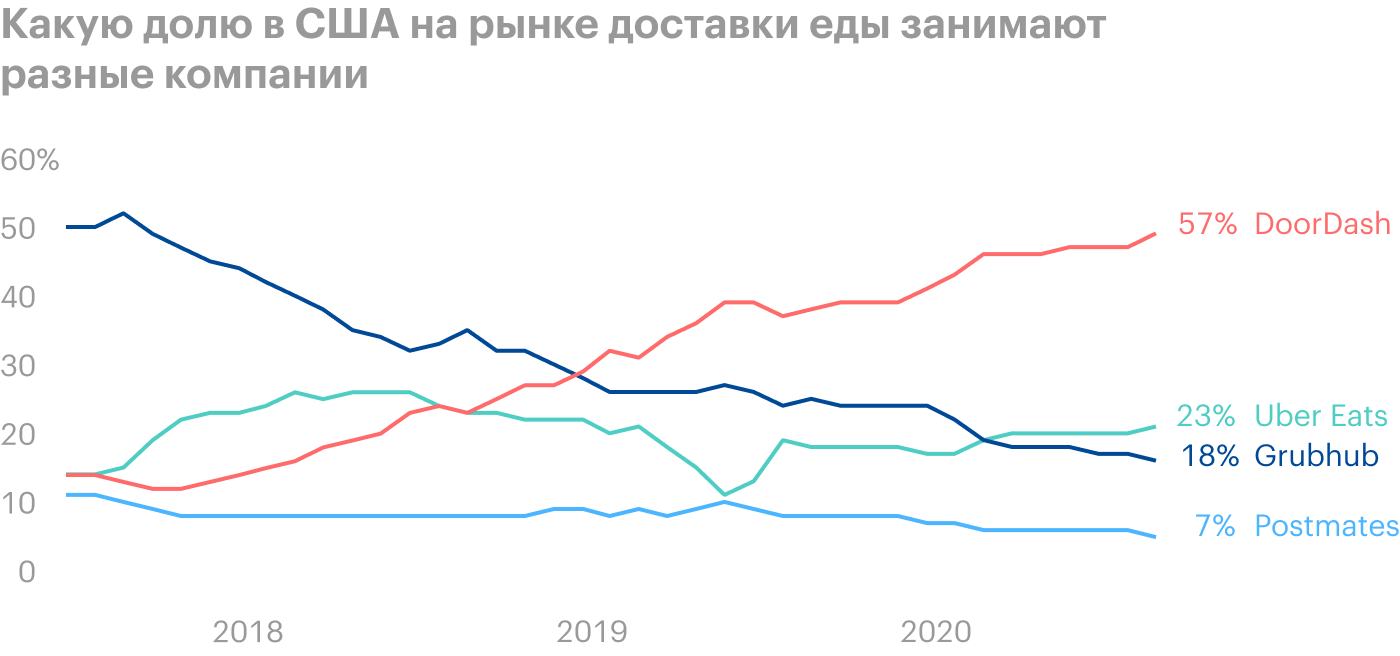

В начале года у нас был разбор компании-конкурента Grubhub. DoorDash обладает примерно схожим набором проблем и преимуществ, но с поправкой на размеры. DoorDash — самый крупный игрок на рынке США в этой нише. Вроде бы это круто, но нет.

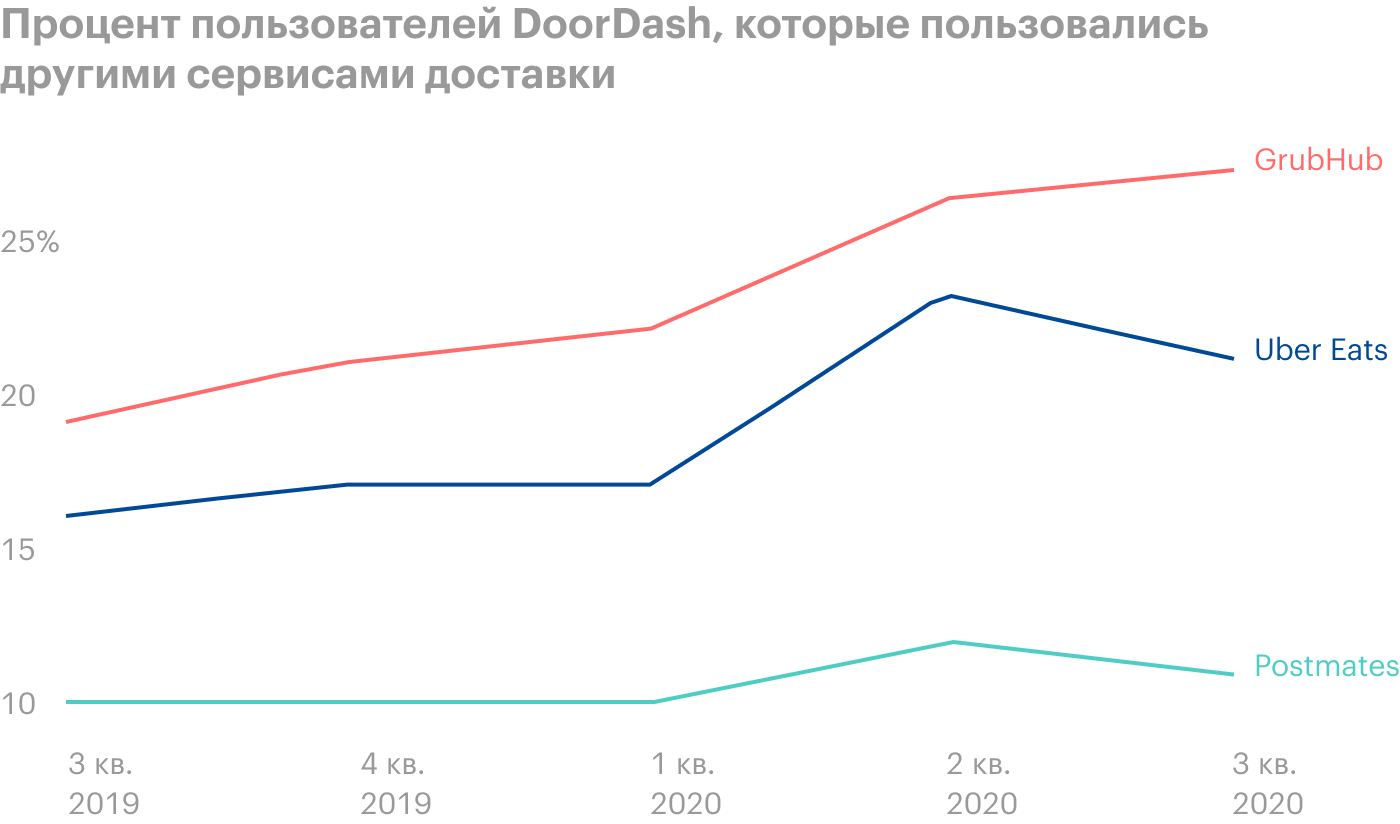

DoorDash — мощная компания, но это не единственный подобный сервис. Вероятнее всего, она будет пытаться расширяться, что потребует огромных расходов, а с учетом убыточности компании это не очень хорошо. Например, увеличение доли рынка компании во второй половине 2020 привело не к росту прибыли, а к новым убыткам.

Рынок доставки еды отличается угнетающе низкой маржой. Grubhub, например, до сих пор работает в минус. На это есть возражение, что рынок будет расти. Но он и так сильно вырос во время пандемии, только прибыли там как не было, так и нет.

Конечно, конъюнктура рынка как будто благоволит DoorDash и ее конкурентам. Но в 2020 году эта конъюнктура не привела к прибыли для сервисов доставки хотя бы на протяжении нескольких кварталов подряд.

Учитывая высокую вероятность «ресторанного мора» в США, может начаться консолидация — и, соответственно, крупные рестораны начнут развивать собственные мощности по доставке, поскольку посредники типа DoorDash пытаются откусить слишком большой кусок их прибыли.

Для ресторанов свой сервис доставки актуален в случае, когда онлайн-заказы составляют 25—30% от общего объема продаж. Логично предположить, что пандемия привела к примерно такому соотношению для многих ресторанов, — и ввиду общего падения продаж комиссии DoorDash наверняка кажутся собственникам ресторанов еще более неуместными.

Сколько собственников малого и среднего бизнеса из указанных отраслей думают, что скоро им придется закрывать бизнес

| Путешествия | 62% |

| Спортзалы | 61% |

| Салоны красоты | 60% |

| Потребительская розница | 50% |

| Рестораны | 45% |

Все познаются в сравнении

Сравним итоги за первые 9 месяцев 2020 DoorDash с результатами других компаний в сфере доставки. Такой период берем для сравнения на пике формы.

Расходы отдела продаж у DoorDash составляют 31,83% от выручки. У Grubhub этот показатель составляет 21,43%. К сожалению, у Uber не расписана структура расходов по отдельным сегментам, поэтому данные службы доставки еды Uber Eats привести не можем. В целом у Uber эти расходы составляют 16,2%, но не стоит забывать, что у них есть водители и сервис заказа грузоперевозок. Postmates вообще не торгуется на бирже, поэтому тут ничего сказать нельзя — есть только информация, что компания убыточная.

С точки зрения прибыли все эти сервисы убыточные. Разница лишь в том, сколько они теряют денег. Итоговая прибыль Uber Eats нам не известна, поскольку Uber использует метрику «скорректированная EBITDA» — это когда из обычной EBITDA творчески вычитают разные непрофильные расходы.

Впрочем, это даже хорошо, поскольку эту метрику используют для того, чтобы показатель выглядел лучше, чем в реальности. У Uber Eats итоговая маржа выходит −20,91%, у Grubhub — −6,6%, у DoorDash — −7,7%.

У всех этих компаний огромная себестоимость выручки, т. е. стоимость оказания услуг. Смысл этих сервисов именно в бюджетности всего процесса доставки: если бы доставка была дорогой, то эти сервисы никогда бы не стали массовыми. У DoorDash себестоимость выручки составляет 49,62%, у Grubhub — 64,58%, у Uber в целом — 68,46%.

Если сравнивать DoorDash не только с сервисами доставки, но и с другими предприятиями из сферы общепита и логистики, то результаты компании выглядит не очень хорошо.

Сколько ресторанов доступно в разных сервисах доставки по всему миру

| Grubhub | 300 000 |

| DoorDash | 390 000 |

| Uber Eats | 500 000 |

Чистая операционная прибыль разных компаний после уплаты налогов

| Компания | Тикер | Чистая операционная прибыль в процентах от выручки |

|---|---|---|

| YUM! Brands | YUM | 24% |

| Domino’s Pizza | DPZ | 14% |

| United Parcel Service | UPS | 8% |

| FedEx | FDX | 4% |

| Papa John’s International | PZZA | 4% |

| Grubhub | GRUB | −5% |

| DoorDash | DASH | −12% |

| Uber | UBER | −34% |

| Lyft | LYFT | −57% |

Математика не сходится

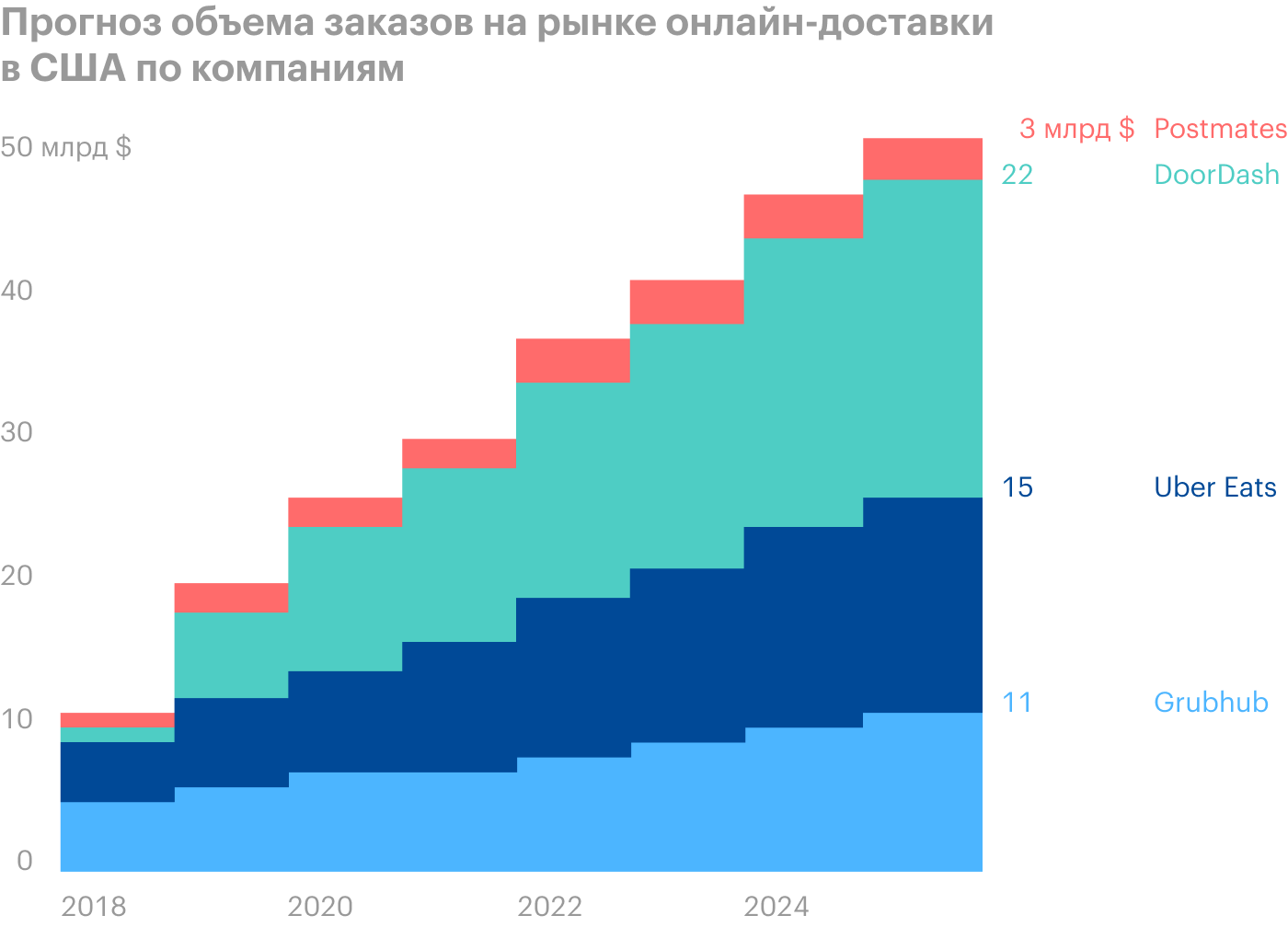

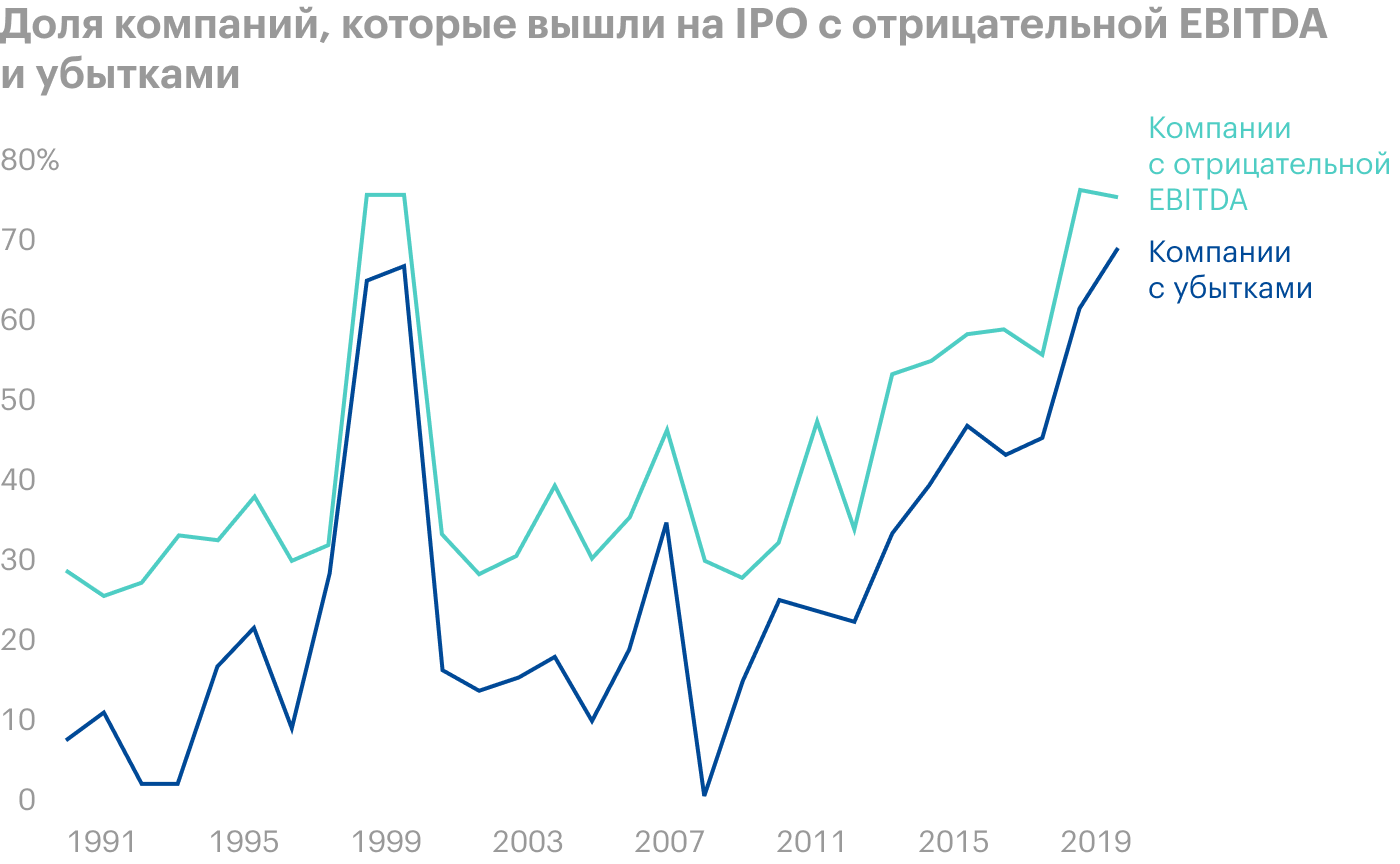

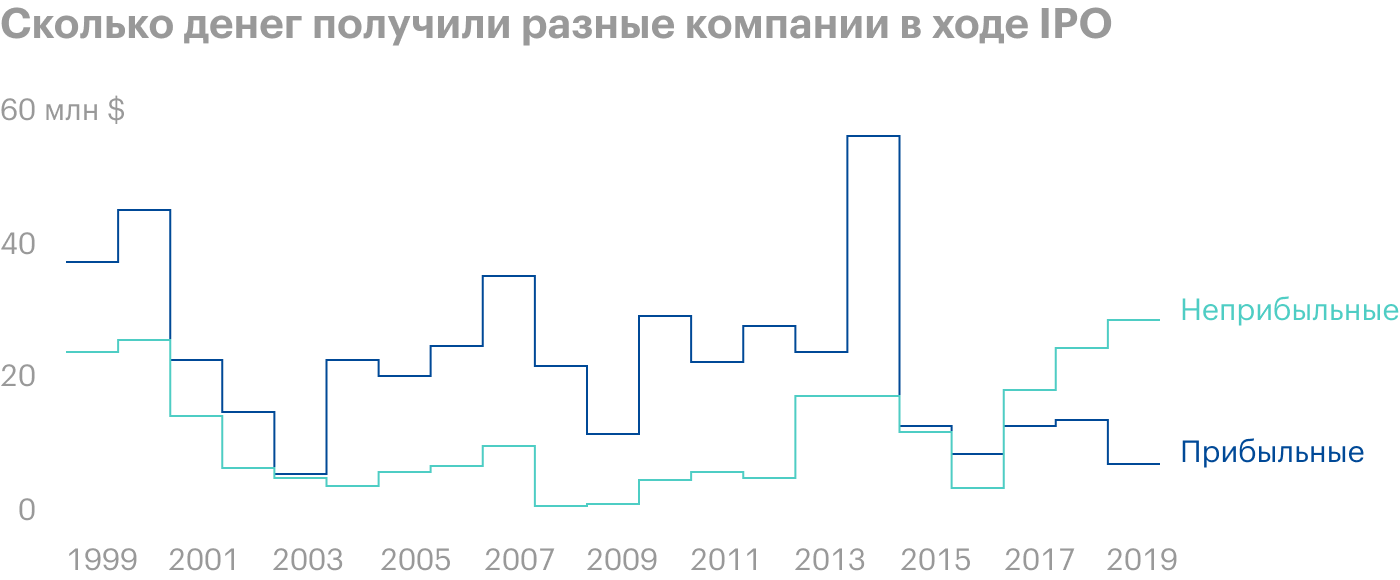

Компания планирует размещать свои акции по цене 75—85 $ за штуку — при такой цене ее капитализация будет примерно 25—32 млрд долларов. Важно понимать, что 25 млрд долларов — это объем всего рынка заказов еды на различных онлайн-платформах в США.

Аналитики из New Constructs подсчитали, что даже для капитализации 25 млрд долларов — а это минимум, к которому стремится компания, — DoorDash нужно в течение следующих 11 лет наращивать выручку на 35% каждый год и как можно быстрее поднять свою операционную доналоговую маржу до 8% от выручки с нынешней отрицательной.

В более реалистичном, но все равно оптимистичном сценарии DoorDash со своими текущими показателями должна стоить около 8 млрд долларов, а это гораздо ниже оценок компании. С рациональной точки зрения чрезвычайно велики риски обвала этих акций вскоре после IPO, когда инвесторы поймут, что им продали убыточное предприятие.

Цена у компании получается неадекватной даже с учетом дальнейшего роста рынка доставки. Рынок будет расти, и на нем придется конкурировать с аналогичными компаниями или тратить деньги на их выкуп.

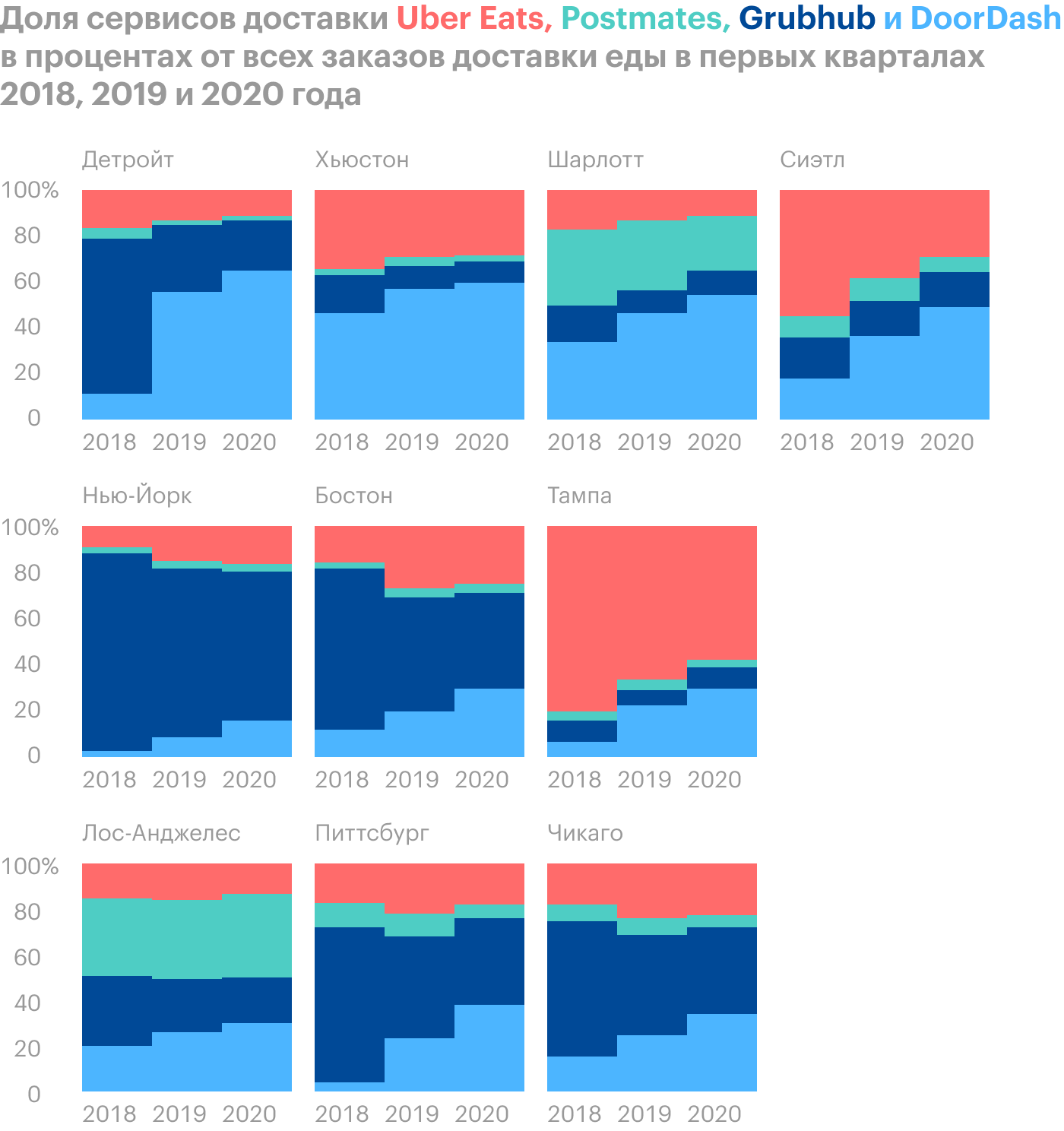

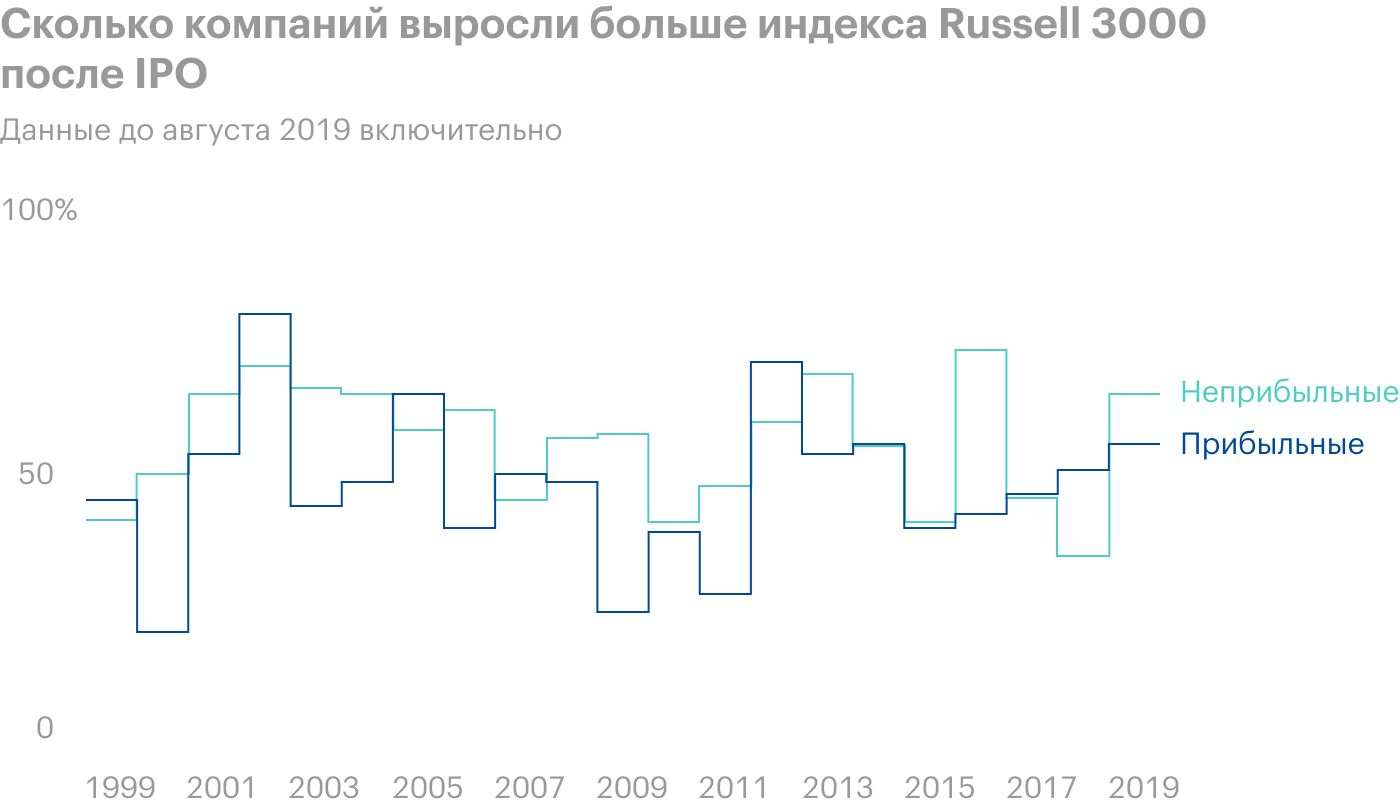

Если эта сфера все так же будет считаться перспективной, то будут появляться новые сервисы доставки и их тоже придется выкупать или конкурировать с ними. Для понимания можно посмотреть на рынок доставки в ретроспективе: хорошо видно, что лидеры быстро сменяют друг друга и для удержания доли рынка приходится поступаться прибылью.

Что нужно знать о владельцах до и после IPO

Структура IPO будет такой же, как и у многих айтишных стартапов: акции будут разделены на 2 класса. Акции класса А, которые будут торговаться на бирже, будут давать владельцам один голос за одну акцию.

А вот у основателей будут акции класса В: одна такая акция будет равняться 20 голосам. Это значит, что во всех ключевых вопросах контроль останется за основателями компании. Такая же структура владения акциями у Google.

Но DoorDash — убыточный бизнес, который непонятно когда станет прибыльным. И, возможно, компании не помешало бы наличие деятельных инвесторов-активистов, которые будут продавливать сокращение расходов и активно искать возможность продать компанию.

Продать компанию покупателю покрупнее — это сокровенная мечта стартапов по доставке еды, как в истории с Grubhub. А вот у основателей компании может быть другое видение: возможно, для них IPO — это лишь средство для финансирования своих проектов.

Немногочисленные преимущества

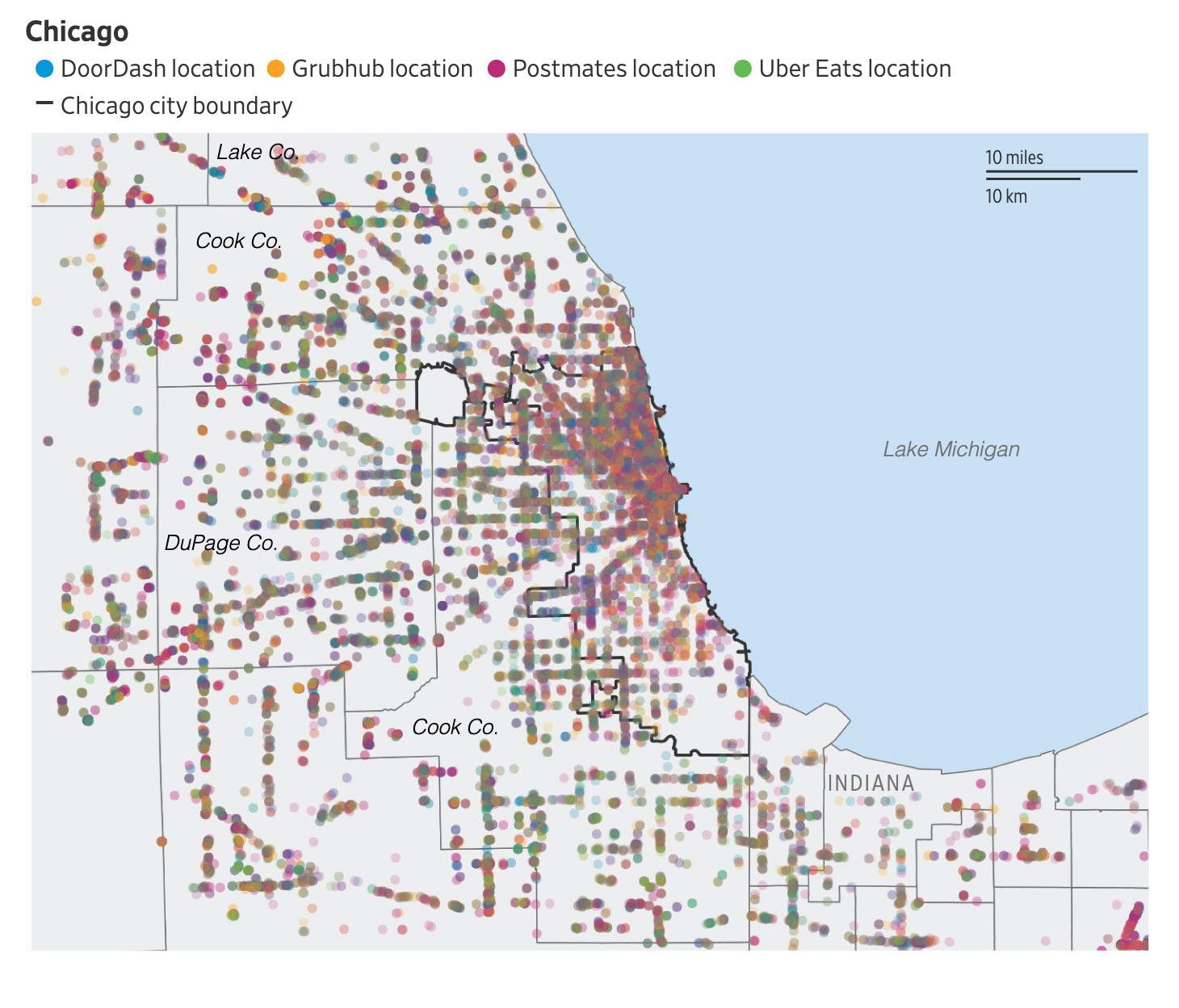

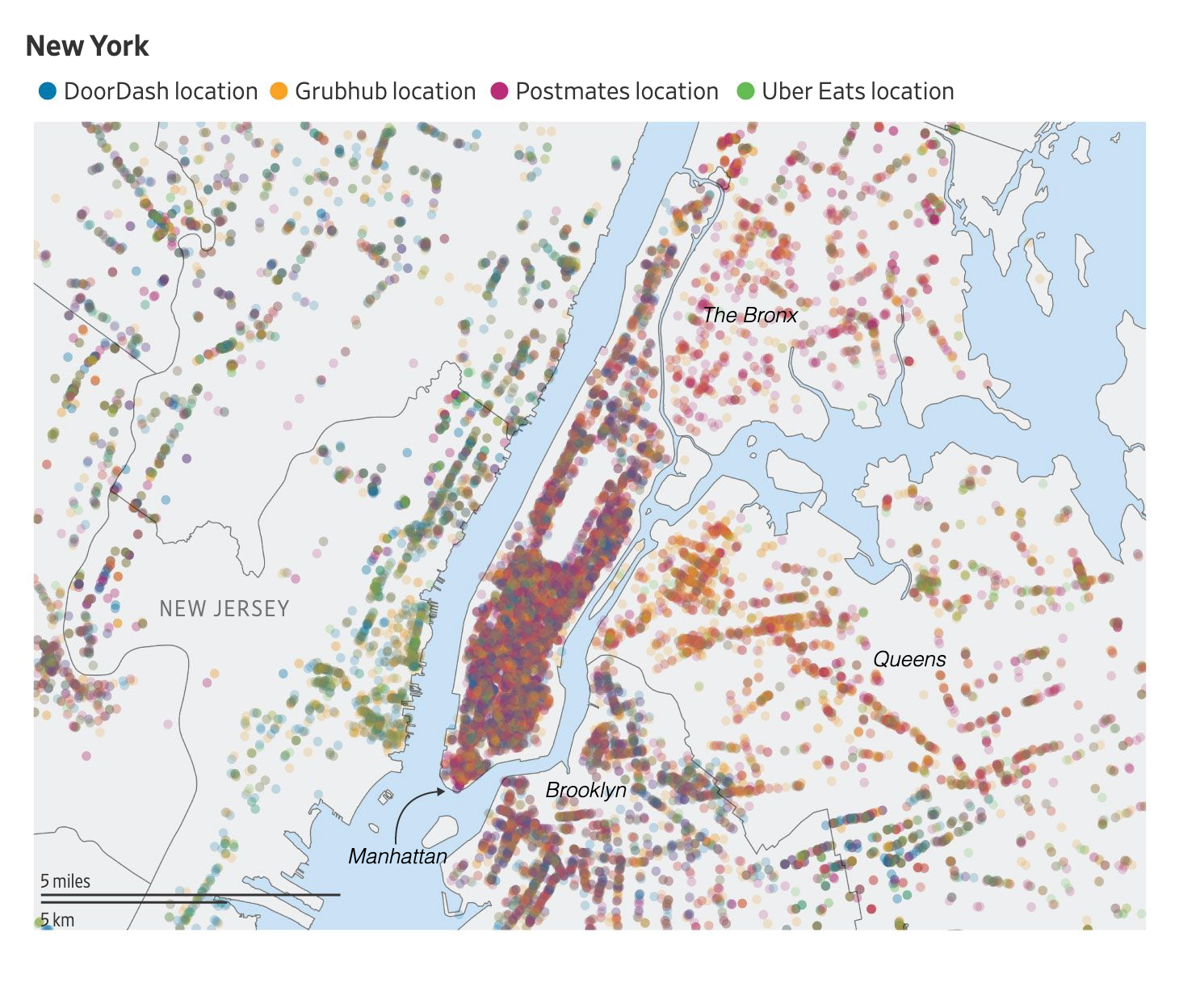

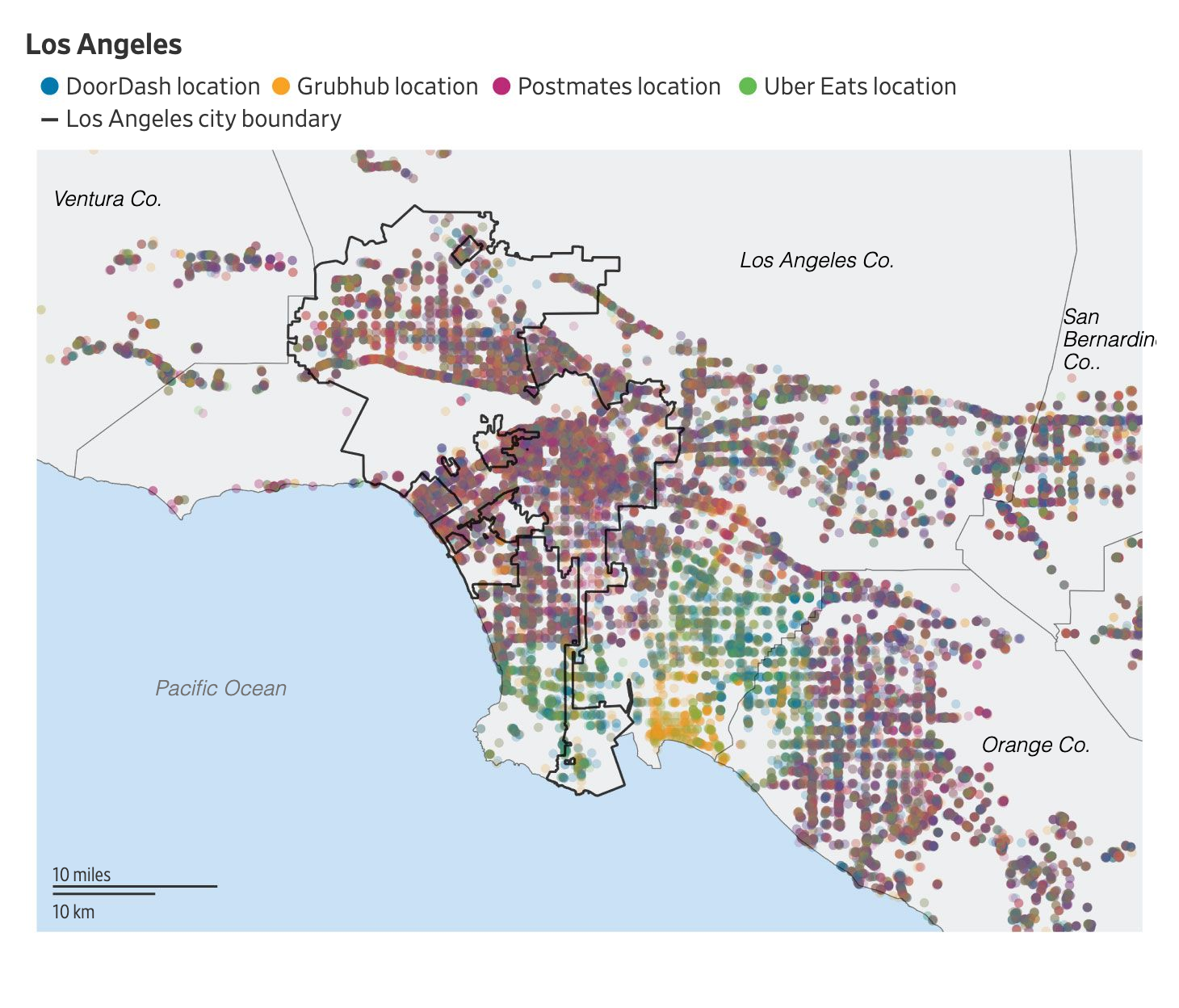

Согласно проспекту, DoorDash занимает почти 58% рынка доставки еды в американских пригородах. С учетом исхода горожан из крупных агломераций это довольно большой плюс: больше платежеспособной аудитории в районах, где компания представлена лучше конкурентов.

Также в больших городах на уровне отдельных районов между сервисами доставки тяжелейшая конкуренция.

Какую долю в сфере доставки еды занимают в США разные сервисы

| DoorDash | Grubhub | Uber Eats | Postmates | |

|---|---|---|---|---|

| Нью-Йорк | 21% | 51% | 25% | 3% |

| Лос-Анджелес | 34% | 14% | 14% | 38% |

| Чикаго | 37% | 32% | 28% | 3% |

| Даллас/Форт-Уэрт | 54% | 9% | 34% | 3% |

| Хьюстон | 61% | 8% | 29% | 2% |

| Вашингтон | 46% | 17% | 33% | 4% |

| Майами | 19% | 7% | 61% | 13% |

| Филадельфия | 55% | 29% | 14% | 2% |

| Атланта | 44% | 11% | 39% | 6% |

| Бостон | 33% | 38% | 27% | 2% |

| Финикс | 46% | 11% | 26% | 17% |

| Сан-Франциско | 69% | 10% | 15% | 6% |

На сколько выросло количество заказов еды на дом с октября 2019 по октябрь 2020 в разных типах населенных пунктов

| Нью-Йорк, Лос-Анджелес, Чикаго, Филадельфия, Вашингтон, Сан-Франциско, Бостон | 97% |

| 43 агломерации поменьше | 127% |

| 50 агломераций еще меньше | 157% |

| Остальные города с населением более 100 тысяч человек | 174% |

| Другие города | 142% |

Но конкурентное преимущество DoorDash в пригородах — это не такой уж огромный плюс. Во-первых, 58% — это не 100%. Во-вторых, стоимость доставки в пригороде должна быть выше, чем в городе, просто ввиду более низкой плотности населения: в городе один курьер может принять 4—5 заказов и доставить их в радиусе 300 метров, а в пригороде в таком же радиусе может быть один заказ.

Пригороды — это потенциально более высокие расходы на доставку. В то же время в менее населенных районах рост заказов опережает большие города, поэтому, может, количество тут когда-нибудь перейдет в качество, компания перестанет работать в убыток и начнет работать хотя бы в ноль.

Перспективы IPO

На основании отчетов и фактов бизнес DoorDash видится как сомнительная затея, но это вовсе не значит, что IPO провалится и что акции в дальнейшем упадут и никогда не вернутся к цене IPO.

Большинство инвесторов не особенно внимательно анализируют компании, в которые инвестируют. Еще один плюс в том, что очень распространено мнение «доставка — это перспективный бизнес»: вполне возможно, за счет этой иллюзии акции и вырастут.

Согласно проспекту, андеррайтерами размещения акций будут Goldman Sachs, J. P. Morgan и другие. Это не гарантирует акциям стремительного роста, но это крупные и успешные инвестбанки, в интересах которых заработать на перепродаже акций DoorDash как можно больше.

Учитывая ресурс этих банков и их возможности, а также огромный спрос на IPO, вероятность, что акции вырастут именно благодаря усилиям банков-андеррайтеров, весьма велика.

IPO DoorDash — довольно крупное событие в мире стартапов. И неудачное размещение с быстрым падением стоимости акций после IPO может заставить другие стартапы задуматься о том, надо ли им вообще выходить на биржу.

Проведение IPO для инвестбанков — это отличный и несложный бизнес, заключающийся, по сути, в покупке и перепродаже раскрученных акций. Поэтому возможно, что андеррайтеры DoorDash будут стараться обеспечить компании успешное первичное размещение, чтобы еще больше убыточных компаний шли на биржу и еще больше инвесторов покупали их акции.

Резюме

DoorDash видится авантюрой и крайне рискованным вложением на уровне биткоина: может взлететь, а может и упасть. Поэтому инвестировать в эти акции стоит, только если вы морально попрощались с этими деньгами навсегда.

Если сравнивать компанию с Grubhub, то можно увидеть, что стоимость последней выросла с января по октябрь на 76% на фоне интереса к доставке еды, но потом упала и в целом рост с начала года составил 48%. В то же время исторический максимум в 146 $ компания миновала еще в сентябре 2018, и с тех пор цена не поднималась выше 84 $ за акцию.

Но тогда не было пандемии, а DoorDash сегодня остается лидером рынка, и есть вероятность получить 100% за неделю. Есть вероятность также, что акции стремительно подешевеют, будут стоить по доллару и останутся в таком положении навсегда. Может быть, компания станет банкротом через полгода. А может быть, все три варианта реализуются по очереди. В общем, IPO DoorDash — это лотерея.