IPO по-русски: выгодно ли инвесторам в них участвовать

На фоне нестабильной экономической ситуации компания Whoosh решила разместить свои акции на Московской бирже. Мы решили узнать, как поживали ее IPO-предки и какую доходность они приносили инвесторам.

В статье рассмотрим три сценария: участвуем в IPO и продаем акции в первый день; покупаем акции в первый день, но не на IPO и продаем к концу дня; держим акции, взятые на IPO, в течение нескольких недель или месяцев.

Участвуем в IPO

Если бы инвестор участвовал в размещении российских акций на IPO и продал их в первый торговый день, то мог бы получить серьезную доходность за краткосрочный период даже с учетом комиссий и налогов.

Данные платформы Dealogic за период с 1999 по 2013 год показали дневную доходность 3,3% для российских IPO. Исследование IPO за 2005—2013 года показало доходность 7,4%.

Средняя доходность российских акций в первый день IPO, если инвестор участвовал в размещении акций с 2005—2013 года

| 2005—2007 | 2008—2010 | 2011—2013 | 2005—2013 | |

|---|---|---|---|---|

| Российские биржи | 8,2% | 11,0% | 13,8% | 9,3% |

| Иностранные биржи | 3,5% | 2,9% | 9,9% | 5,1% |

| Вся выборка | 6,1% | 7,6% | 11,4% | 7,4% |

Я собрал данные по 22 размещениям российских компаний с 2014 по 2021 год, которые либо напрямую размещались на Московской бирже, либо размещались на нескольких биржах, включая Московскую. Российские компании, которые разместили акции только на иностранных биржах, я не рассматривал.

Недавние размещения также показали высокую доходность при покупке акций на IPO и при продаже по цене открытия торгов или цене закрытия первого дня.

Средняя доходность акций в первый день IPO, если инвестор участвовал в размещении акций с 2014 по 2021 года

| По цене открытия | По цене закрытия | |

|---|---|---|

| Доходность | 5,0% | 5,0% |

| Доходность с учетом комиссии и налогов | 4,1% | 4,1% |

| Доля случаев, когда акции подорожали относительно цены IPO | 82% | 55% |

Проблема в том, что большая часть размещений идет с lock-up-периодом — это время, в течение которого владелец акций не может продать их. Обычно это 90—180 дней.

Большую часть доходности инвестор получил бы только в теории. Поэтому узнавайте перед инвестициями в размещение, есть ли lock-up-период в конкретном выпуске ценных бумаг.

Есть способ обойти ограничение: на одном счете участвовать в размещении акций, а на другом — открыть короткую позицию по этим же акциям в первый торговый день, чтобы зафиксировать разницу. Тут возникает другая проблема: стоимость короткой позиции.

- Инвестор вложил в IPO 100 тысяч рублей и хочет зафиксировать 5% роста с цены размещения. На другом счете он открывает короткую позицию на 100 тысяч рублей сроком на 180 дней.

- Инвестор использует активы, предоставленные брокером, поэтому должен платить комиссию за каждый день, пока открыта короткая позиция. В случае Т-Банк это будет 60 ₽ × 180 = 10 800 ₽. То есть короткая позиция съест всю доходность и участвовать в IPO будет невыгодно.

Проблема российских IPO в разнице между ценой первого торгового дня и ценой размещения, а также в высокой стоимости коротких позиций. Если в России доходность первого дня составляет 3—7%, то в США — 17,5%.

Торгуем в первый день

Если бы инвестор не участвовал в IPO, а покупал акции в начале дня и продавал в конце, то он получил бы среднюю доходность в 0,3%. Это данные за период с 2014 по 2021 год. Доля доходных сделок составила 23%.

Если для сравнения брать результат индекса Мосбиржи в дни размещений, то его средняя доходность составила −0,2%.

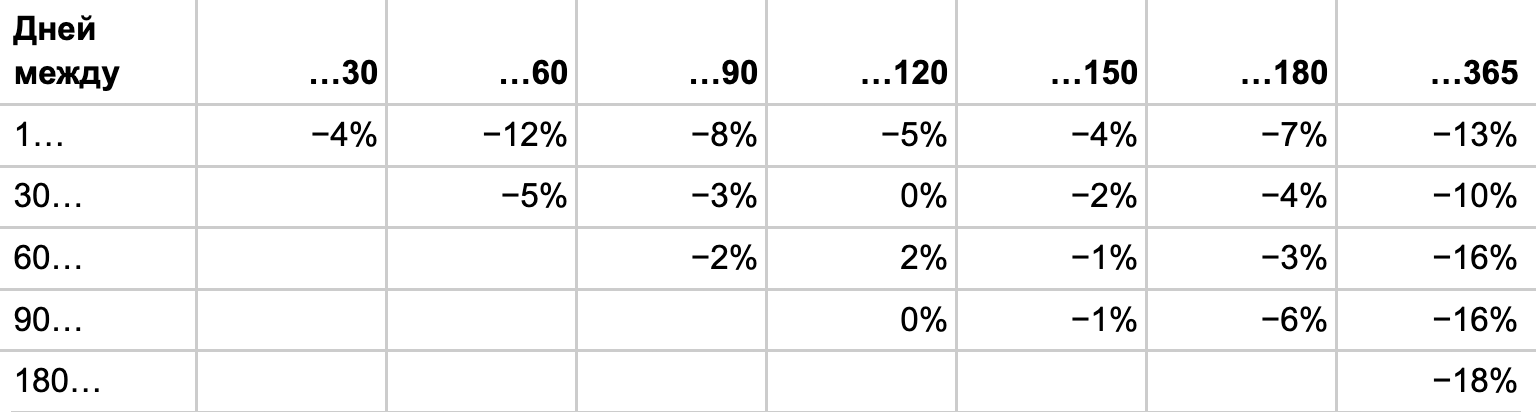

Удерживаем долгосрочно

Долгосрочно IPO в среднем не приносили серьезной доходности инвесторам ни как отдельная инвестиция сама по себе, ни тем более в сравнении с индексом Мосбиржи. То есть инвесторам легче было вложиться в индекс за тот же период.

Медианная и средняя доходность акций на Мосбирже исходя из покупки по цене размещения

| Дней с IPO | Медиана | Среднее |

|---|---|---|

| 30 | −1% | 2% |

| 60 | 1% | 1% |

| 90 | 2% | −3% |

| 120 | 3% | −5% |

| 150 | 5% | −3% |

| 180 | 5% | −5% |

| 365 | −10% | 3% |

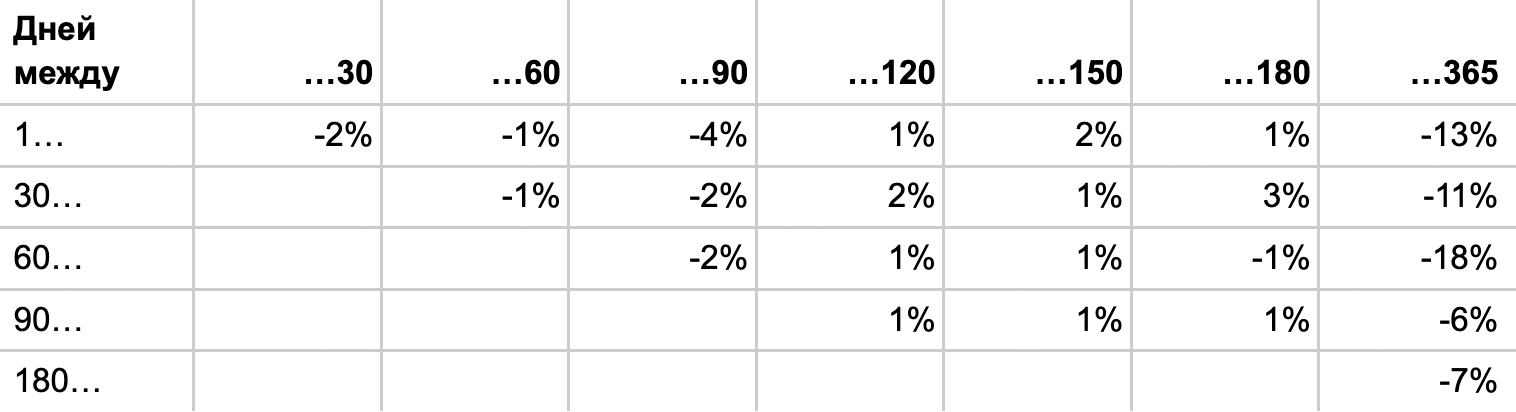

Доходность акций исходя из покупки по цене размещения за вычетом доходности индекса Мосбиржи за тот же период

| Дней между | Медиана | Среднее |

|---|---|---|

| 30 | −1% | 0% |

| 60 | −7% | −5% |

| 90 | −8% | −5% |

| 120 | −3% | −2% |

| 150 | −3% | 0% |

| 180 | −5% | −1% |

| 365 | −5% | 11% |

Что в итоге

Среднее IPO дает удручающие результаты: не заработать ни на росте, ни на падении. Но это ситуация в среднем.

Были яркие размещения с серьезным ростом, такие как «Светофор-групп» или Ozon, и не менее серьезным падением — как это было с НКХП и «Совкомфлотом». Поэтому стратегия для инвесторов, интересующихся IPO, одна: анализировать бизнес компании, искать аналоги, сравнивать с ними и оценивать будущее размещающейся фирмы.

В IPO имеет смысл входить, если в нем нет lock-up-периода: можно попытаться поучаствовать в размещении и продать акции в первый же день.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.