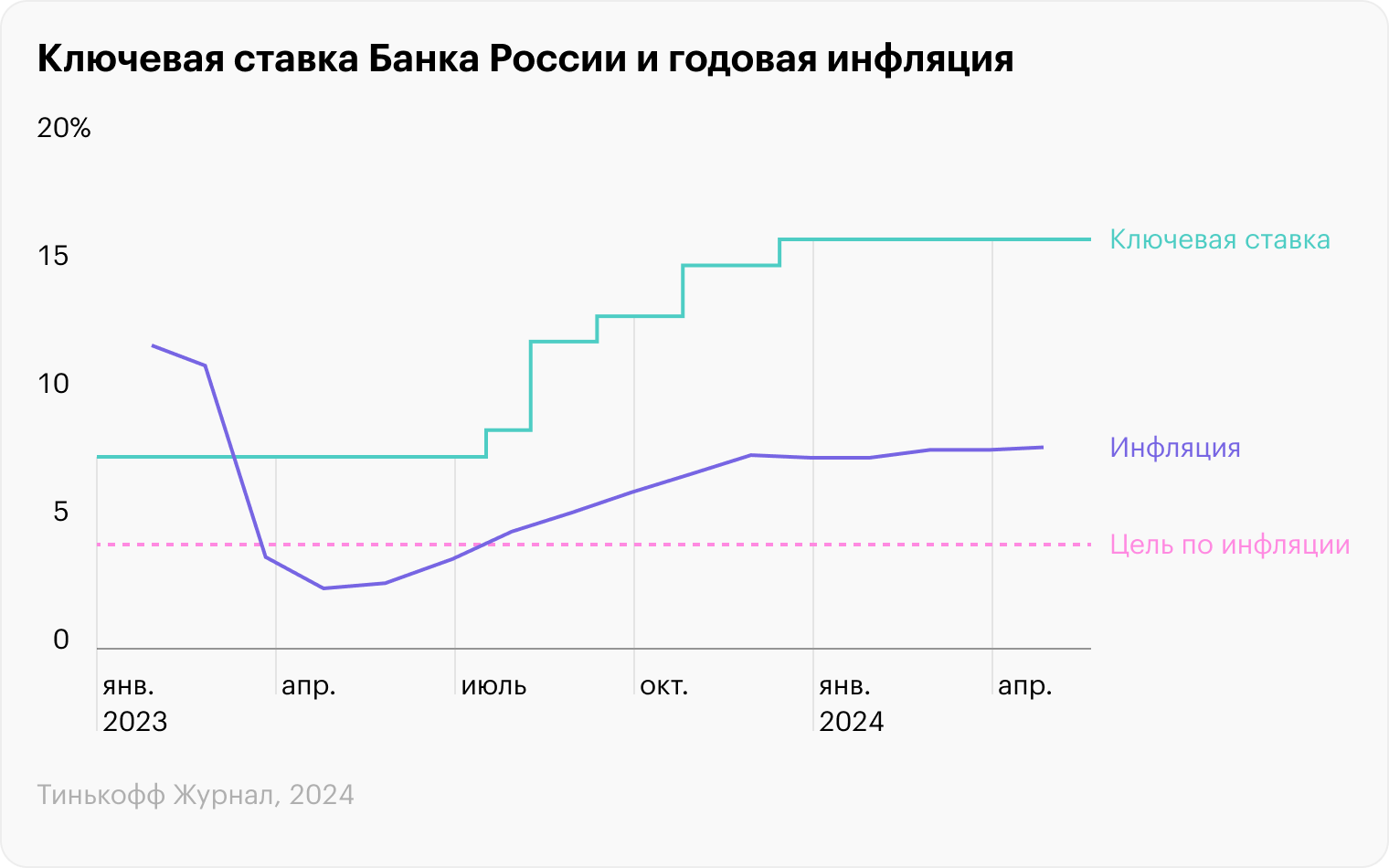

С декабря 2023 ключевая ставка в России составляет 16%.

Ожидалось, что летом ее начнут снижать. Но пока аргументов в пользу повышения больше. Главный из них — это высокая инфляция, которая растет несмотря на жесткую денежно-кредитную политику.

Повышение ставки допустили в руководстве ЦБ, а еще его начал закладывать в оценку рынок: растут доходности вкладов и гособлигаций, а котировки акций пошли вниз. Но среди аналитиков-экономистов единства нет: прогнозов с ростом ставки не больше, чем с ее сохранением.

Разберем ключевые предпосылки решения ЦБ, которое ему предстоит принять 7 июня.

Инфляция остается выше прогнозов

Ключевая ставка — главный инструмент ЦБ в борьбе с инфляцией. От ее уровня зависит то, под какой процент банки готовы выдавать кредиты населению и бизнесу, а также размещать деньги на депозитах. Высокие ставки стимулируют людей больше откладывать и меньше тратить, что должно охлаждать спрос и цены.

Но в текущих реалиях эта закономерность сломалась: россияне наращивают вклады и в это же самое время увеличивают траты. Во многом этому способствует рост зарплат, который на фоне рекордно низкой безработицы не всегда соответствует росту производительности.

В целом негативная ситуация на рынке труда, где наблюдается острый дефицит кадров, — это один из главных факторов, который замедляет расширение производства. Опрос Росстатом компаний указывает, что количество занятых на предприятиях недостаточно, чтобы эффективно реализовывать производственные задачи. В итоге предложение не поспевает за спросом, что и приводит к ускорению инфляции.

По данным Росстата, годовая инфляция на 27 мая ускорилась до 8,15% — после 8,12% неделей ранее и 7,84% в конце апреля.

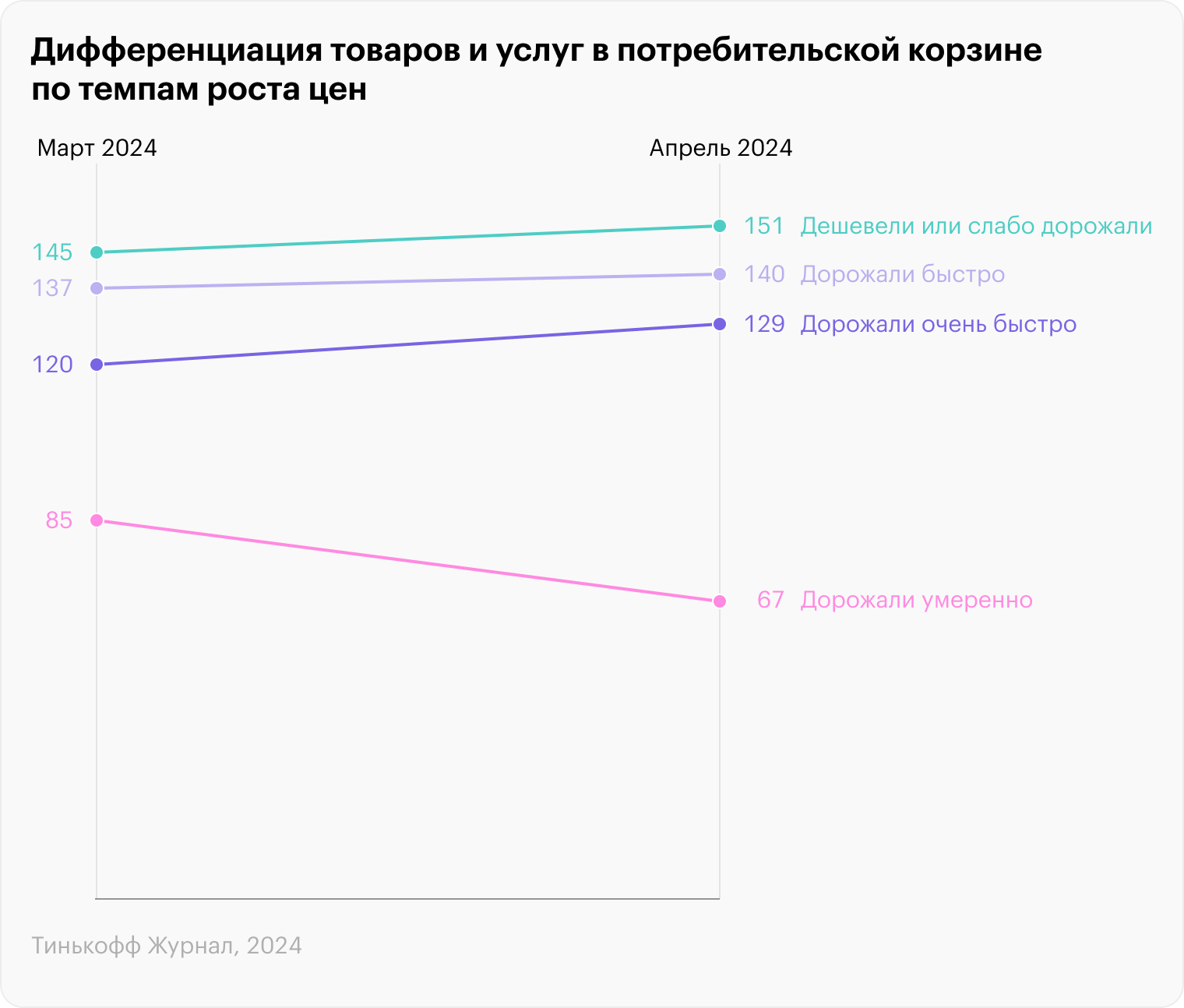

Неприятно и то, что цены растут широким фронтом: по оперативным наблюдениям Росстата, к 27 мая доля дорожающих товаров и услуг выросла до 76%. А ЦБ в своей аналитике отразил существенное увеличение позиций, по которым фиксируется очень высокий рост цен, — в апреле их было на четверть больше, чем в феврале.

Такое поведение инфляции не может не беспокоить ЦБ, который рассчитывает по итогам года привести ее к показателю 4,3—4,8%. Зампредседателя Банка России Алексей Заботкин отметил, что темпы роста цен сейчас идут «выше центральной точки прогноза ЦБ».

Спрос и инфляционные ожидания растут

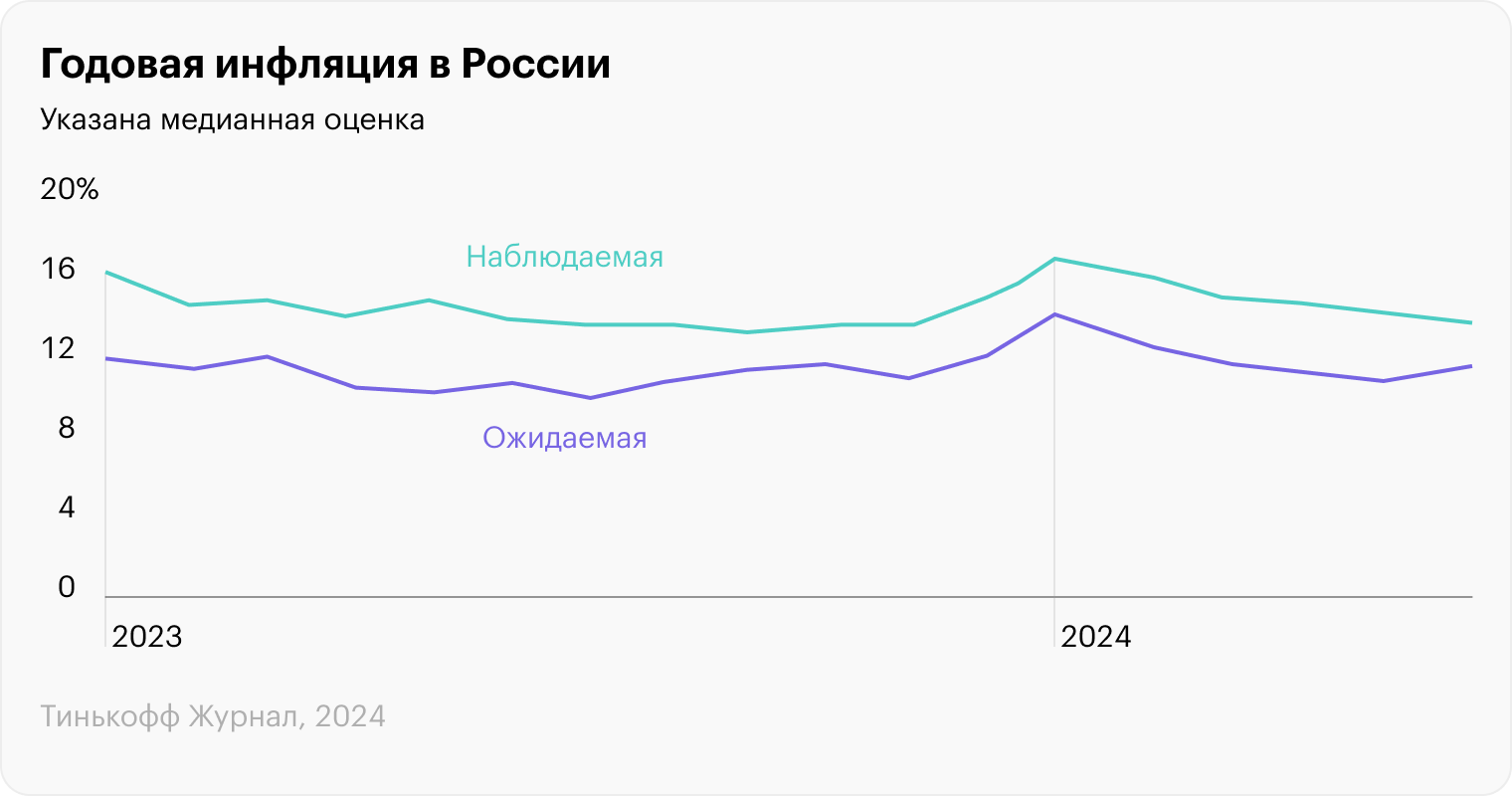

Еще один важнейший индикатор, который учитывает ЦБ, принимая решение по ставке, — инфляционные ожидания.

По данным опроса фонда «Общественное мнение», россияне по-прежнему ждут высокой инфляции в будущем. Медианная оценка на ближайшие 12 месяцев выросла в мае до 11,7% — после 11% в апреле, — притом что в предыдущие четыре месяца она последовательно снижалась. Чем пессимистичнее ожидания, тем активнее люди совершают покупки, разгоняя спрос и цены.

При этом наблюдаемая населением годовая инфляция уменьшилась с 14,4 до 14%. То есть люди заметили снижение темпов роста цен, но пока не верят, что инфляцию получится обуздать в скором времени.

На фоне высокой наблюдаемой и ожидаемой инфляции индекс потребительских настроений остается вблизи исторического максимума. При этом опрошенные в среднем ощущают, что за год их материальное положение улучшилось, а ситуация стала еще более благоприятной для совершения крупных покупок.

Данные опросов подтверждает рыночная статистика. По оценкам института исследований и экспертизы «ВЭБ», россияне резко наращивают свои расходы: на неделе с 13 по 19 мая прирост к прошлогодним значениям составил почти 20%, тогда как еще неделей ранее он был менее 14%. Примечательно, что больше всего выросли траты на развлечения — на 62%.

Бюджетные расходы перегревают экономику

Важно помнить, что спрос в экономике создает не только население, но и государство. По данным Минфина, в январе — апреле 2024 года объем расходов федерального бюджета вырос на 21,5% по сравнению с аналогичным периодом 2022 — до 13,2 трлн рублей.

Структуру расходов власти не раскрывают, но отмечают, что рост связан «с оперативным заключением контрактов и авансированием финансирования по отдельным контрактуемым расходам». Напомним, что на этот год правительство заложило рекордные 11 трлн рублей на оборону, которые впервые стали главной статьей расходов с долей почти в 30%.

Само по себе бюджетное стимулирование экономики, то есть рост государственных расходов, — это совсем не плохо. Более того, так делают во всем мире, особенно во времена экономических спадов. Но в России в 2024 году почти весь рост расходов приходится на финансирование военно-промышленного сектора и связанных с ним отраслей. А такие вливания мало что дают экономике в качестве конечного продукта. То есть спрос за счет бюджетных денег создается, а предложение на потребительском рынке не растет. И этот дисбаланс способствует разгону инфляции.

Чем больше государство тратит, тем более жесткие условия вынужден создавать Центральный банк, чтобы сдержать рост цен.

Кредитование остается высоким

Несмотря на жесткую денежно-кредитную политику, россияне продолжают брать много кредитов. Но признаки замедления все же появились. Так, по итогам апреля банки выдали россиянам 1,3 трлн рублей потребительских кредитов — всего на 1% больше, чем в марте. До этого объемы выдачи росли двузначными темпами. Например, в марте рост месяц к месяцу составил 26%, в феврале — 22%.

При этом общий объем портфеля потребительских кредитов по итогам апреля увеличился на 1,8% — до 14,4 трлн рублей. Основной прирост пришелся на сегмент кредитных карт, где ставки всегда были выше и потому теперь меньше реагируют на рост ключевой ставки ЦБ.

Замедление кредитования наблюдается и на ипотечном рынке. Так, по оценке Frank RG, в апреле 2024 года количество выданных жилищных кредитов упало на 29% — до 110 тысяч, — а в денежном выражении сократилось на 19% по сравнению с апрелем 2023 года.

Спрос по-прежнему обеспечивает главным образом льготная ипотека, на которую приходится более 70% всех выдач. Но с 1 июля планируется прекратить действие массовой льготной ипотеки на новостройки под 8%, а также скорректировать условия других госпрограмм. Скорее всего, это приведет к падению спроса на жилье на первичном рынке и охлаждению ипотечного кредитования.

Корпоративный кредитный портфель в апреле вырос на 1,9% — до 77,4 трлн рублей. Примерно треть этой суммы пришлась на застройщиков в рамках проектного финансирования строительства жилья. Также значительная часть заемщиков — исполнители тех самых госконтрактов.

Вклады принесли триллионный доход

Высокие ставки по депозитам стимулируют россиян хранить деньги на банковских вкладах. По словам главы ЦБ Эльвиры Набиуллиной, приток денег на вклады в российских банках в первом квартале 2024 составил почти 2 трлн рублей. Во многом он может быть сформирован за счет высокой доходности самих депозитов: во второй половине прошлого года россияне заработали на процентах по вкладам почти триллион рублей.

На фоне опасений, что регулятор повысит ключевую ставку на ближайшем заседании, некоторые банки начали улучшать условия по вкладам. Но в целом по рынку заметного роста доходности пока не наблюдается. По данным мониторинга ЦБ, максимальная процентная ставка в десяти крупнейших банках в мае существенно не изменилась и составила 14,95%.

При этом доля людей, которые предпочитают откладывать, а не тратить деньги на покупку дорогостоящих товаров, в мае составила 52,4%. Это меньше среднего уровня с 2016 года, который составляет 54,3%, и еще одно подтверждение факта, что россияне охотно тратят деньги, несмотря на высокие ставки. Более того, среди опрошенных сократилась доля тех, кто предпочитает держать сбережения на счете в банке, и выросла доля сторонников наличных.

Каким будет решение ЦБ по ставке

ЦБ ведет жесткую денежно-кредитную политику, чтобы не допустить бесконтрольного роста цен и перегрева экономики. Но свежие данные указывают на то, что пока обуздать инфляцию и охладить спрос не удается. Цены ускорили рост, деловая активность и предпринимательская уверенность находятся в районе исторических максимумов, а люди ждут дальнейшего роста инфляции и готовы тратить деньги.

На этом фоне регулятор может решить, что 16% недостаточно и ключевую ставку нужно поднять еще сильнее. Сценарий повышения ставки уже рассматривался на прошлом заседании, но тогда ее оставили неизменной.

Стоит отметить, что есть и признаки замедления экономики. Так, согласно опросам ЦБ, компании снизили ожидания по спросу на ближайшие три месяца. Кроме того, в апреле резко замедлились темпы роста объемов выдачи потребительских кредитов, что также может говорить о постепенном охлаждении экономической активности.

Еще один фактор, который должен играть против роста цен, — укрепление рубля в апреле — мае, которое среди прочего связано со сдержанным спросом на валюту со стороны импортеров, столкнувшихся с массовыми отказами иностранных банков от проведения трансграничных платежей.

В итоге среди аналитиков в этот раз нет единства по прогнозам решения ЦБ. Рассматриваются два основных сценария: сохранение ключевой ставки на уровне 16% и ее рост до 17%.

Главный аналитик «Совкомбанка» Михаил Васильев называет оба варианта равновероятными:

«Финальное решение ЦБ будет зависеть от недельных данных по инфляции, инфляционных ожиданий и данных по кредитованию. В целом риски повышения ключевой ставки до 17% на ближайших заседаниях являются высокими».

Финансовый аналитик и экономист Виталий Калугин считает, что повышение ключевой ставки не просто возможно, а необходимо:

«Хватит ли у ЦБ духа повысить ключевую ставку в июне — здесь 50 на 50. Но я надеюсь, что она вырастет хотя бы до 17%. Хотя даже этого может оказаться недостаточно. Инфляционные ожидания населения растут. Кредиты юрлиц инфляцию не тормозят, а займы физических лиц если и тормозят, то очень несущественно».

А вот глава ВТБ Андрей Костин не ждет роста ставки и не считает критичным нынешний уровень инфляции:

«Не вижу оснований, чтобы Центральный банк повышал ставку. К тому же, знаете, я в своей профессиональной банковской деятельности очень долго работал в условиях двузначной инфляции, а экономика все равно росла».

Интересно, что заместитель Костина в госбанке Дмитрий Пьянов иного мнения. Он считает, что ЦБ следует быть жестче:

«Если вы спросите мое персональное мнение, я бы поднимал ключевую ставку до уровня 17—18%. <…> Чем раньше экономика и все экономические агенты поймут, а коммуникация Центрального банка имеет огромное значение, что мы долгое время, годами, может быть, пятилетиями не придем обратно в ситуацию однозначной процентной ставки, это поможет правильному якорению инфляционных ожиданий, изменению рационального экономического поведения агентов».

Старший аналитик «РСХБ Управление активами» Павел Паевский также допускает рост ставки до 17—18%, отмечая перегрев в экономике, который «формирует устойчивое инфляционное давление и прекратится, когда предложение догонит сложившийся уровень спроса».

Экономист Bloomberg Economics по России Александр Исаков обращает внимание на рост доходностей в долговых инструментах, что предвещает повышение ставки:

«Мы видим, как реагирует рынок ОФЗ, рынок госдолга. Его участники перестали верить в принципиальную достижимость инфляционной цели в 4%. Если мы смотрим на ожидания по инфляции, то они составляют порядка 8% на ближайшие пять-семь лет. Банку России просто нужно показать, что рынок ошибается. <…> Наш базовый сценарий — повышение до 17%. Вероятность такого решения — где-то 60%».

В «Райффайзенбанке» считают базовым сценарий сохранения ключевой ставки в 16% в июне:

«Отсутствие улучшений в апрельской статистике, безусловно, не является аргументом в пользу смягчения настроя регулятора. С другой стороны, на наш взгляд, текущая комбинация факторов все еще недостаточна для обоснования дополнительного повышения ключевой ставки».

Аналогичной позиции придерживается бывший председатель ЦБ Сергей Дубинин, который тоже считает, что ЦБ воздержится от повышения ставки:

«Ситуация в российской экономике сохраняется в том же виде, как она была первые полгода 2024. Инфляция находится на уровне выше, чем планировал ЦБ. Это негативный фактор, но инфляция не приняла какой-то такой шоковый характер роста. Все осталось в своем инерционном сценарии».

Главный экономист Т-Инвестиций Софья Донец тоже считает сохранение ставки наиболее вероятным сценарием, потому что она уже и так на очень высоком уровне:

«Скорее всего, о действии ставки мы говорим не в терминах, что она не действует, а в терминах, что ставка действует дольше. Высокие ставки, безусловно, дойдут до кредитной активности и спроса, но, видимо, более длительно будут туда идти».

Есть и специалисты, которые вообще считают, что изменение ставки не оказывает прямого влияния на рост цен, поскольку инфляция в России имеет немонетарный характер. Это позиция финансового аналитика Михаила Беляева:

«Всесильность ставки — это миф, теоретическое заблуждение. У нас в стране некоторые отрасли заметно монополизированы и в то же время низка доля предприятий малого и среднего бизнеса. Тут, по идее, свое слово должна сказать Федеральная антимонопольная служба. А высокая ключевая ставка контрпродуктивна: она перекрывает поток денег в экономику, делая кредиты недоступными для основной массы компаний. Нет никакой прямой зависимости между размером ставки и инфляцией».

Финансовые аналитики, которых регулярно опрашивает ЦБ, в мае ухудшили свои прогнозы средней ключевой ставки на 2024 год с 14,9 до 15,9%. То есть большинство не верит в вероятность снижения ставки в этом году.

Из самого же Центробанка доносятся сигналы о возможном росте ставки на ближайшем, июньском заседании. О том, что совет директоров будет рассматривать этот вариант, осторожно заявил зампред ЦБ Алексей Заботкин:

«Данные, которые поступили с момента последнего совета директоров, в том числе и данные по инфляционным ожиданиям, в целом усиливают аргументы в пользу того, чтобы степень жесткости денежно-кредитной политики поддерживать на высоком уровне в течение продолжительного времени».

При этом в последнем обзоре «О чем говорят тренды» эксперты регулятора уже более уверенно пишут о вероятном росте ставки:

«Если текущие темпы роста цен и инфляционные ожидания не возобновят снижение, то для восстановления ценовой стабильности может потребоваться дополнительное ужесточение денежно-кредитных условий».

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique