Каким будет решение ЦБ по ключевой ставке 13 сентября: поднимут или сохранят

В этом материале разбираем прогнозы решения ЦБ, которое он принял 13 сентября. В день решения в журнале вышел материал, объясняющий действия регулятора и их последствия для россиян и экономики РФ

13 сентября совет директоров Банка России примет очередное решение по ключевой ставке.

На предыдущем, июльском заседании ее впервые в этом году повысили — с 16 до 18% годовых. Основная причина — высокая инфляция, и ее никак не удается победить, несмотря на жесткую денежно-кредитную политику, которую ЦБ проводит уже больше года.

В этот раз перед заседанием появились первые признаки замедления роста цен и охлаждения экономики. Но хватит ли их, чтобы ЦБ сохранил ставку?

Мы изучили динамику ключевых экономических показателей и прогнозы экспертов, чтобы предугадать наиболее вероятный сценарий.

Инфляция начала замедляться

На июльском заседании ЦБ не только повысил ключевую ставку, но и существенно ухудшил прогноз инфляции: если раньше он ждал, что к концу года она не превысит 4,8%, то теперь потолок сдвинули сразу до 7%.

И даже этот прогноз выглядит оптимистичным — с учетом того, что за первые восемь месяцев года цены выросли уже на 5,17%. То есть чтобы уложиться в обозначенный диапазон, инфляция в сентябре — декабре должна составить меньше 2%. Если ЦБ поймет, что эта цель недостижима, то может еще сильнее поднять ставку осенью.

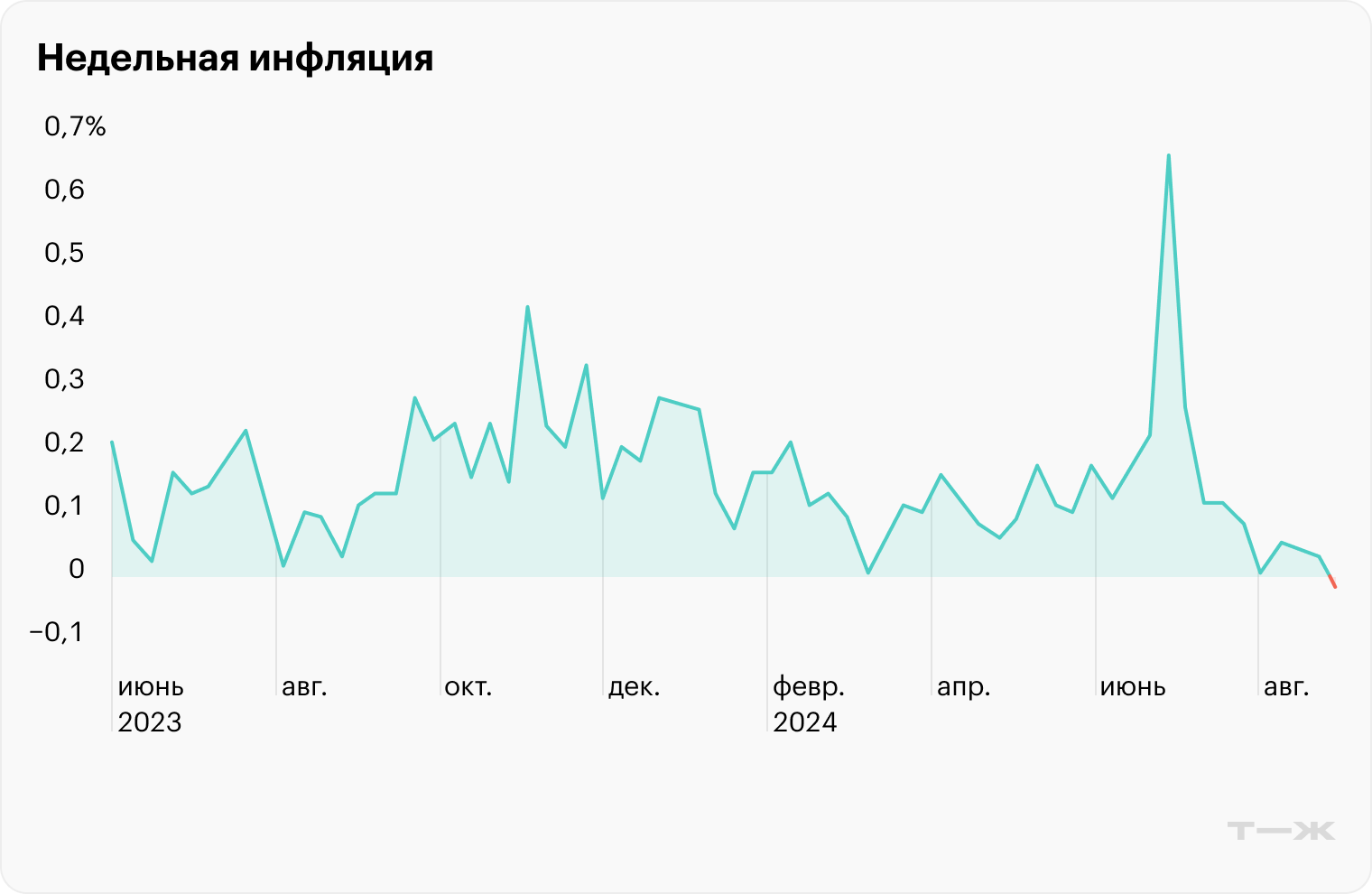

Еще в июле признаков замедления инфляции не было, но теперь они появились. Более того, на неделе с 27 августа по 2 сентября цены даже немного снизились — на символические 0,02%. Это первый случай недельной дефляции в России за последние полтора года.

И если не брать во внимание июльский разовый скачок на фоне индексации коммунальных тарифов, то в динамике недельной инфляции с конца прошлого года можно разглядеть тренд на постепенное замедление.

Стоит оговориться, что в августе и сентябре рост цен чаще всего притормаживает. В первую очередь это связано с сезоном: дешевле становятся фрукты и овощи на фоне сбора нового урожая. Также заканчивается сезон отпусков — снижается спрос на транспортные услуги и туризм. Так, цены на авиабилеты в России за неделю упали сразу на 9%, что сказалось на общих темпах инфляции.

Но даже без учета огурцов, томатов и перелетов замедление все равно есть: цены выросли на 0,02 против 0,05% неделей ранее. Годовая инфляция тоже пошла вниз, опустившись к началу сентября ниже 9%.

Вряд ли эта динамика вызовет у ЦБ настолько большой оптимизм, что заставит смягчать политику, но как минимум может удержать его от очередного повышения ставки.

Россияне не ждут низкой инфляции

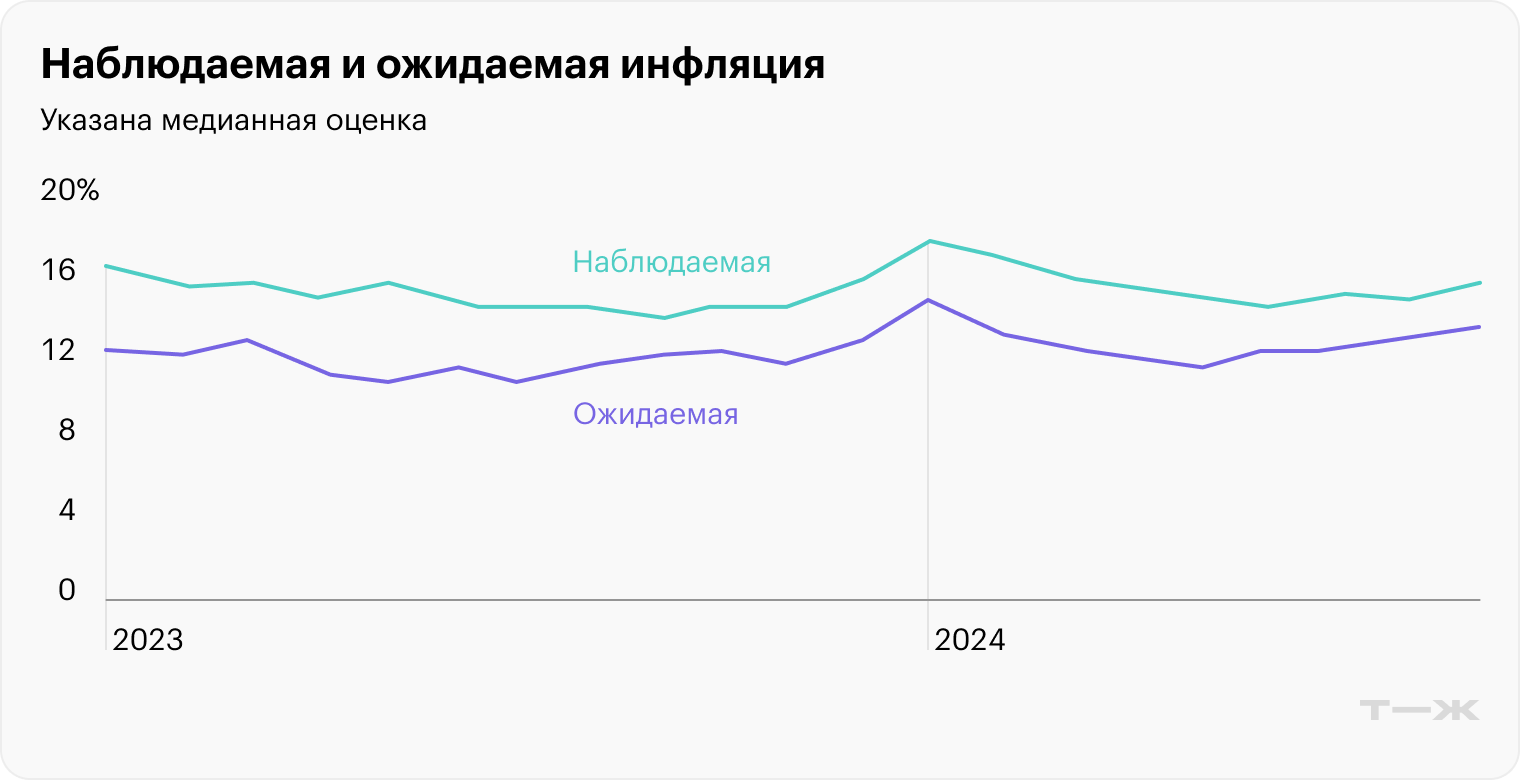

На решения ЦБ влияют не только данные Росстата по росту цен, но и инфляция, которую наблюдают и ожидают предприятия и люди.

По данным ЦБ на август, инфляционные ожидания выросли, как и наблюдаемая населением инфляция. Россияне не верят Росстату и считают, что цены выросли к прошлому году не на 9, а на 15%. В июле показатель был в районе 14%. Примечательно, что хуже оценки стали у более обеспеченных людей со сбережениями, а те, у кого их нет, зафиксировали снижение инфляции. Вероятно, это связано с разной потребительской корзиной: те, у кого большую долю занимают продукты, могли сильнее почувствовать удешевление овощей и фруктов.

В ожиданиях дальнейшей динамики цен эти две группы тоже разошлись. Обеспеченные стали более пессимистичны, а люди без сбережений улучшили свои прогнозы по сравнению с июльскими.

В целом же россияне не ждут ощутимого сокращения инфляции. Через год люди видят ее на уровне 12,9%, что ненамного ниже наблюдаемых сегодня значений. В августе инфляционные ожидания стали самыми высокими с начала года. Это тревожный сигнал для ЦБ: чем хуже настроены потребители, тем охотнее они будут тратить деньги, чтобы спасти их от обесценивания.

Увеличились ценовые ожидания и у представителей бизнеса: на фоне роста издержек и рисков, связанных с санкциями, а также в преддверии роста налогов в 2025 году. Хуже всего инфляционные прогнозы в розничной торговле, где продолжают фиксировать рост текущего спроса.

При этом в целом по экономике оценки бизнесом как текущего, так и будущего спроса упали. То есть предприятия ощущают охлаждение потребительской активности. С одной стороны, это может стимулировать их придержать рост цен, но с другой — они могут заложить в свои производственные планы сокращение объемов выпуска. А это уже фактор, который разгоняет инфляцию.

Кроме того, компании могут повышать стоимость товаров и услуг, чтобы переложить на потребителя часть своих издержек на обслуживание долгов, которые стали обходиться им намного дороже. Чем дольше ЦБ будет держать ставку высокой, тем сильнее могут проявляться эти негативные последствия.

Хуже всего ситуация выглядит в строительстве, где после отмены льготной ипотеки оценки текущего спроса опустились до минимума с ноября 2022 года, а издержки выросли до максимума с начала года, в том числе из-за июльского роста ставки.

Ставка охлаждает кредитование

Долгое время жесткая денежно-кредитная политика ЦБ не приводила к замедлению кредитования: люди и бизнес продолжали активно брать в долг у банков, несмотря на высокую ключевую ставку.

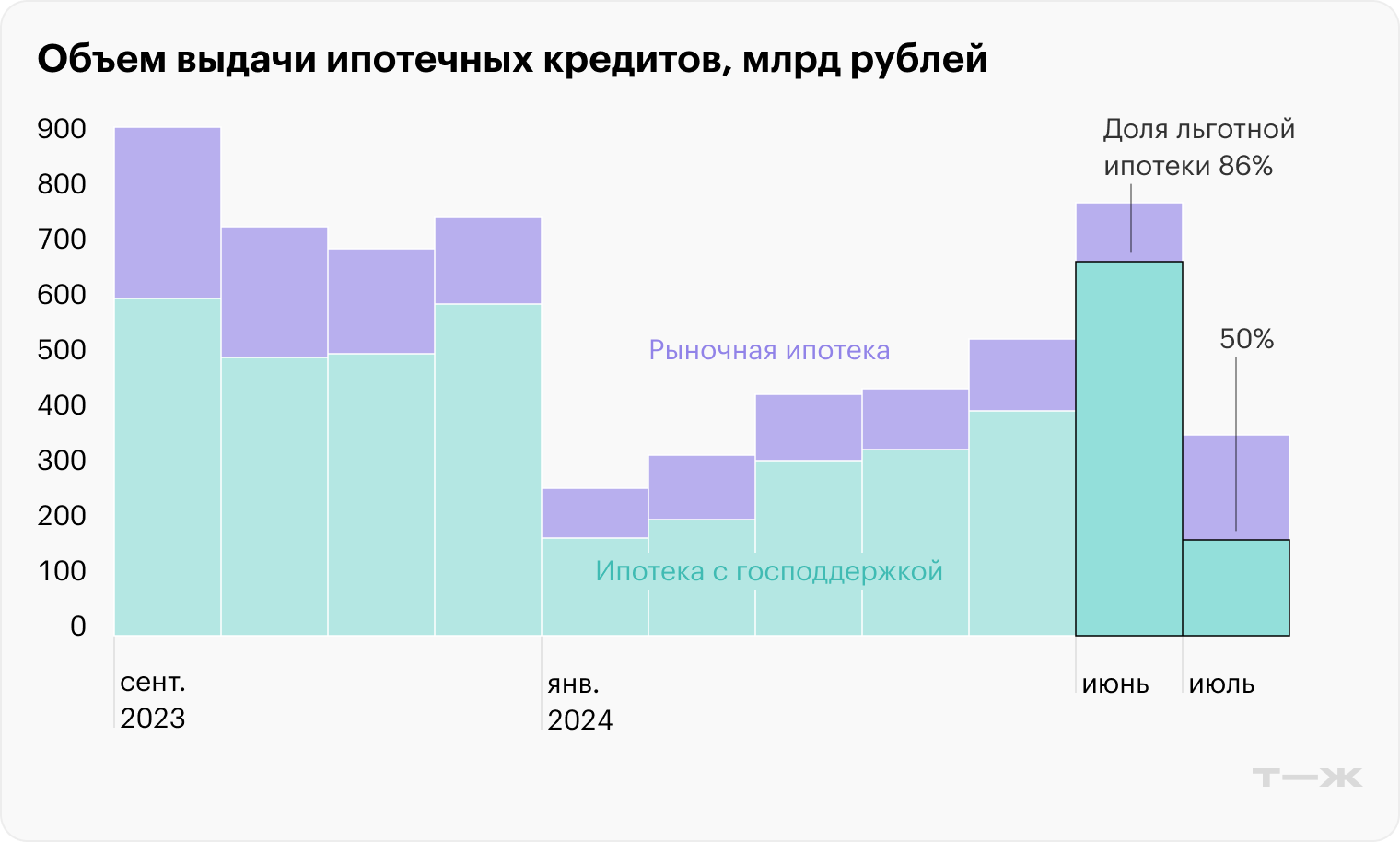

Отчасти причиной тому было большое количество льготных программ, по которым давали кредит по ставке значительно ниже рыночной. Особенно сильным был дисбаланс на ипотечном рынке, где на пике доля льготной ипотеки в общей выдаче достигала 86%. Все это било по госбюджету и сделало жилье еще менее доступным для населения. Поэтому государство приняло решение свернуть программу льготной ипотеки на новостройки с 1 июля 2024.

Результат не заставил себя ждать: в июле объем выдачи ипотеки упал более чем в два раза относительно июня — с 788 млрд рублей до 356 млрд, — а ипотека с господдержкой рухнула почти в четыре раза, до 179 млрд рублей.

Общая задолженность россиян по ипотеке в июле тем не менее выросла, но лишь на 0,7%, что сильно меньше июньских 3,1%, когда на рынке наблюдался ажиотажный спрос.

Замедление наблюдается и в сегменте потребительского кредитования — с +2% в июне до +1,4% в июле. На спрос давят два фактора: удорожание кредитов и ужесточение условий выдачи. Они же будут охлаждать кредитование и дальше: с четвертого квартала ЦБ вводит дополнительные ограничения в отношении заемщиков с высокой долговой нагрузкой. Условия выдачи нецелевых кредитов, где в качестве залога используется автомобиль, тоже ужесточаются. Все это с учетом повышения ставок должно еще сильнее снизить спрос на кредиты.

Единственный сегмент, где в июле наблюдался рост спроса, — это корпоративное кредитование. Портфель компаний вырос за месяц на внушительные 1,8 трлн рублей, прибавив в июле 2,3% после 1,5% в июне. Спрос бизнеса, обеспеченный кредитами, может быть одним из ключевых факторов роста цен.

Очевидно, это беспокоит и ЦБ, и правительство: они разрабатывают дополнительные меры для борьбы с инфляцией, включая ограничения кредитования госкомпаний, а также сворачивание льготных программ для сельхозпредприятий и МСП .

Потребительские настроения остывают

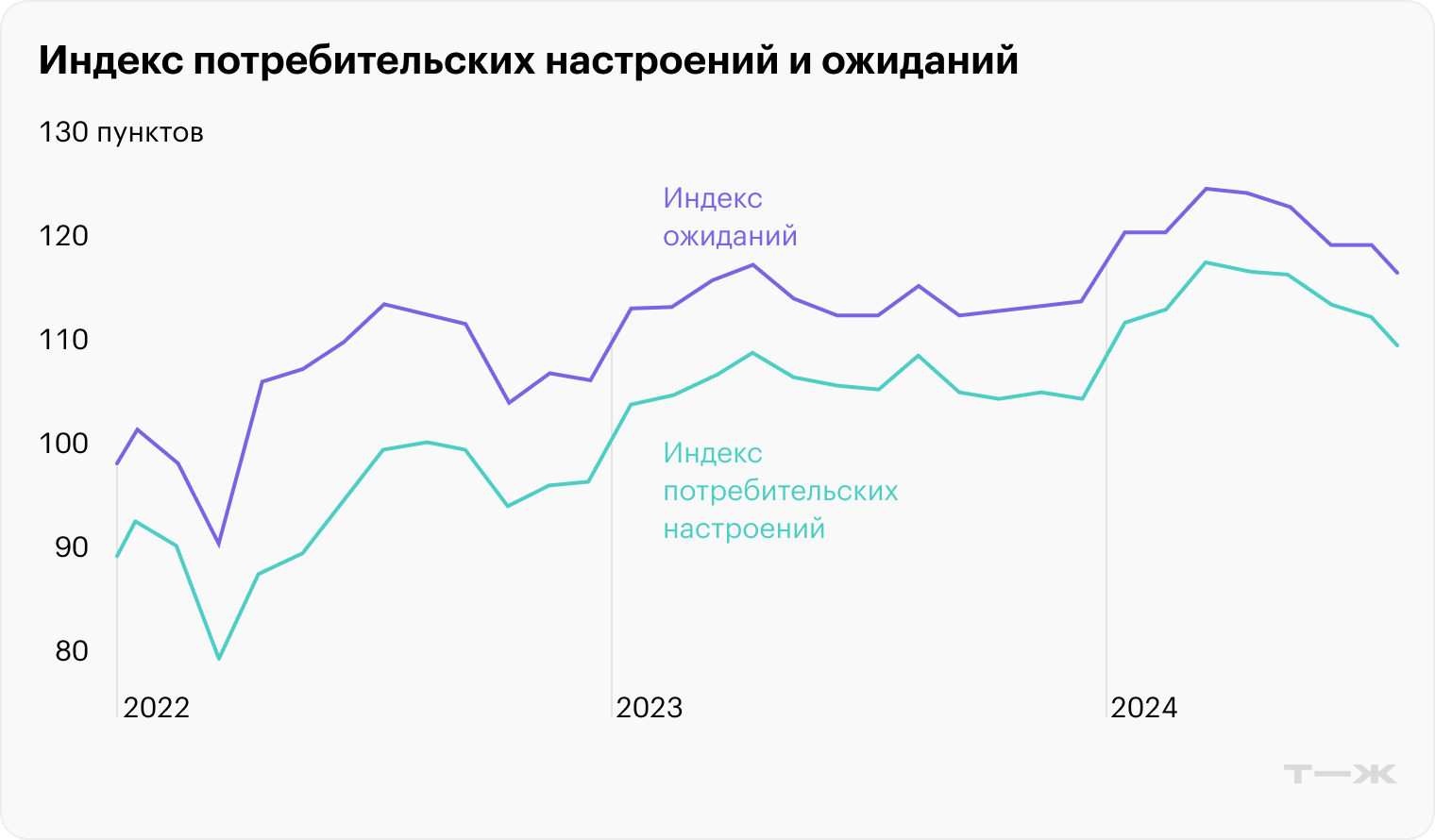

То, насколько охотно потребители тратят деньги, зависит от их текущей оценки своего материального положения, но еще сильнее — от оценок будущего. Если люди рассчитывают, что их доходы вырастут завтра, они уже сегодня позволяют себе более высокие расходы. И наоборот: при росте пессимизма, население предпочитает больше копить на черный день и меньше тратить.

Индекс потребительских настроений в августе продолжил снижаться и достиг своего минимума с начала года. Опрошенные снизили оценки своего текущего состояния, но еще сильнее — будущих перспектив. Индекс потребительских ожиданий упал сразу на 4,9 пункта. Россияне ухудшили оценки как своего личного материального положения на ближайший год, так и экономических перспектив страны.

В результате доля людей, которые предпочитают тратить, а не сберегать, в августе снизилась почти на процентный пункт — до 30,6%. А откладывать выбирают сейчас 51,5% россиян. В июле физлица пополнили свои банковские счета на 0,6 трлн рублей — до 50,4 трлн. Доходность депозитов продолжает расти, что способствует привлечению денег на вклады.

В своем сентябрьском бюллетене «О чем говорят тренды» Банк России отмечает замедление в динамике потребления товаров и услуг, причем как в июле, так и в августе. Это первое в 2024 году исследование, в котором опубликовали обнадеживающие прогнозы, пусть и пока сдержанные: «В целом можно сделать вывод о том, что появляются признаки начала движения в сторону сбалансированных темпов роста при замедлении инфляции. Соответственно, понизились риски стагфляции, когда экономика упирается в границы своих производственных возможностей при приводящем к инфляции высоком спросе».

Оценки роста экономики также дают ЦБ повод для оптимизма. В начале третьего квартала ВВП рос медленнее, чем в первой половине года. Столкнувшиеся с охлаждением спроса компании сейчас вынуждены наращивать запасы готовой продукции, что может позитивно сказаться на ценах. А еще наметилась тенденция по сокращению планов инвестиций и найма персонала. Это может затормозить гонку зарплат, развернувшуюся на фоне сильнейшего в российской истории кадрового голода.

В статистике Росстата замедление роста зарплат уже хорошо прослеживается: в июне он составил в годовом выражении 6,2% — после 8,5% в апреле и 12,9% в марте. Это фактор, сдерживающий инфляцию, а значит, и склоняющий ЦБ к сохранению ставки.

Какие прогнозы ключевой ставки

В целом аналитики рассматривают два наиболее вероятных сценария: сохранение ключевой ставки на текущем уровне, 18%, или ее повышение до 19—20%. В то, что ее могут начать снижать уже в этом году, не верит никто.

Сам ЦБ дал сразу четыре сценария развития экономической ситуации в России на 2025—2027 годы. Но ни в одном из них не просматривается дальнейшего роста ставки в 2024 году. При этом в уже упомянутом бюллетене про тренды регулятор пишет, что возвращение инфляции к 4% в 2025 году потребует большей жесткости денежно-кредитных условий, чем в первом полугодии 2024 года. Но тут же уточняет, что это не означает роста ставки: при снижении инфляции и сохранении «ключа» кредитные условия будут ужесточаться сами собой — за счет роста разрыва между ставкой и инфляцией.

Аналитики SberCIB Investment считают, что текущей ставки достаточно для замедления инфляции. Поэтому ожидают, что на ближайшем заседании ее сохранят на нынешнем уровне, хотя отмечают, что риск повышения до 20% остается.

Александр Исаков из Bloomberg Economics также ставит на сохранение 18% в сентябре. «К сентябрьскому заседанию ни у Банка России, ни у аналитиков нет твердых оснований ждать отклонения роста цен вверх от базового прогноза Центрального банка. Риски скорее смещены вниз от нашей оценки роста цен в 7,5—8% в 2024», — отмечает эксперт.

Софья Донец из Т-Инвестиций согласна, что пик инфляции пройден: «Мы ожидаем плавное снижение текущих месячных темпов до уровней, соответствующих цели ЦБ, к этой зиме». При этом в конце августа эксперт отмечала, что вероятность повышения ключевой ставки до 19% в сентябре несколько увеличилась.

В «Астра УА» считают предпочтительным вариантом сохранение ставки, но также допускают ее рост до 19%. «Важнее длительность периода высоких ставок, а не дополнительная ширина диапазона их изменений в этом цикле», — подчеркивают в компании.

По мнению аналитиков, опрошенных агентством Reuters, ЦБ поднимет ключевую ставку на 100 б. п., до 19%, уже на ближайшем заседании — для борьбы с инфляцией и перегревом экономики.

Аналитики, опрошенные Банком России, дают такой же консенсус-прогноз — 19% в сентябре с сохранением на этом уровне до конца года.

Экс-министр финансов и банкир Михаил Задорнов убежден, что двигаться мелким шагом в повышении ставки бессмысленно. По его словам, ее либо оставят на уровне 18%, либо поднимут сразу до 20%, причем ко второму сценарию российский рынок готов, считает эксперт.

Аналитик фондового рынка УК «Альфа-капитал» Алина Попцова тоже верит в рост ключевой ставки сразу до 20% уже на ближайшем заседании.

А первый зампред правления банка Дмитрий Пьянов сравнивает уровень ставки с алкоголем, где 15—18% — это виноградное вино, а 20% и более — крепленые напитки. По его мнению, в ближайшие месяцы более вероятной будет «крепленая» денежно-кредитная политика: «По правилу Тейлора должно быть „ритуальное действие“ по повышению ключевой ставки <…> на уровень, превышающий 20%».

Что в итоге

ЦБ признает, что в июле — августе цены в России продолжили расти, как и инфляционные ожидания населения и бизнеса. Причем в июле текущая инфляция оказалась рекордной в этом году, даже с поправкой на сезонность.

Тем не менее ближе к осени регулятор увидел предпосылки для снижения инфляции. Рост экономической активности стал более умеренным за счет замедления розничного кредитования и менее активного потребления домохозяйств. Такое смягчение риторики ЦБ на фоне замедления экономики может предвещать сохранение ключевой ставки 13 сентября.

При этом многое будет зависеть не от самого решения по ставке, а от сигнала, которым ЦБ сопроводит свой вердикт. Если он будет чрезмерно мягким, это может внушить рынку преждевременный оптимизм, и тогда все достижения по охлаждению спроса окажутся под вопросом. А это ЦБ себе вряд ли позволит.

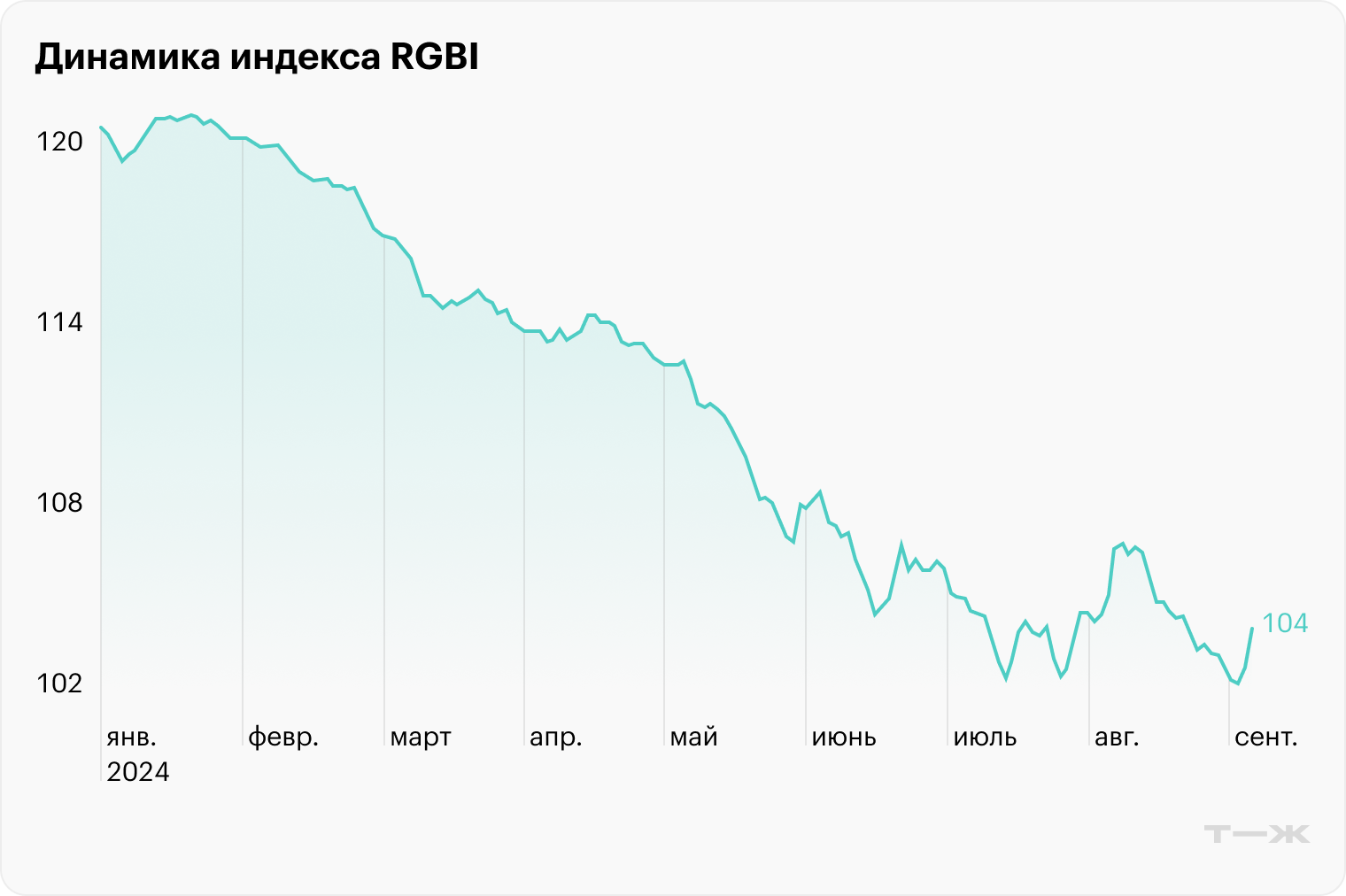

О том, как тональность риторики регулятора влияет на настроения инвесторов, красноречиво говорит график индекса RGBI. Он отражает рыночную динамику государственных облигаций России (ОФЗ). К началу сентября индекс рухнул до 102,8 пункта — это был самый низкий показатель за всю историю наблюдений. Но после смягчения сигнала от ЦБ в последних отчетах инвесторы явно воспрянули духом: индекс пошел вверх.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique