Может ли американский СПГ заместить российский газ в Европе

С 24 февраля власти ЕС регулярно и активнее говорят о своих планах по отказу от российского газа.

Россия поставляла в Европу примерно 240 млрд кубометров трубопроводного газа в год. К началу октября объемы импорта российского газа в Европу упали на 88% по сравнению с уровнем 2021 года. Евросоюз увеличил импорт сжиженного природного газа (СПГ) из других стран, например из США.

29 ноября в Bloomberg появились сообщения о том, что американская нефтегазовая компания ConocoPhillips (COP) и катарская нефтегазовая госкомпания Qatar Energy подписали соглашение о поставках в Германию на основе долгосрочных контрактов 2 млн тонн СПГ в год, что примерно соответствует 2,78 млрд кубометров трубопроводного газа.

В свою очередь, Германия построит СПГ-терминал стоимостью 6,7 млрд долларов, который при условии работы в полную силу сможет обеспечивать треть спроса на газ в Германии.

Сейчас популярна точка зрения, что СПГ может заместить для ЕС если не все поставки газа из РФ, то большую их часть.

Расскажу, как устроен рынок СПГ, какие риски и возможности он несет для российских газовых экспортеров и, наконец, насколько реалистична перспектива полной замены Европой российского СПГ из других стран.

Что такое СПГ

Сжиженный природный газ — это обычный природный газ, который путем охлаждения до −161 °C превратили в жидкий. В форме СПГ он занимает 1/600 от обычного объема.

СПГ, в отличие от обычного газа, можно транспортировать не только по трубам, но и на кораблях, что очень удобно: трубу из одной страны в другую строить сложно, дорого и рискованно, а вот на корабле можно приплыть практически куда угодно.

Чтобы использовать СПГ по назначению — для отопления, приготовления еды и других целей, — нужно превратить его в обычный газ. Делается это путем растапливания СПГ, выпаривания и перевода его в состояние обычного газа — это называется регазификацией.

Обычно регазификацию проводят в специальных прибрежных терминалах, куда СПГ доставляют на танкерах. Впрочем, ее могут проводить и специальные плавучие установки. Их использование считается очень перспективным, поскольку позволяет совместить транспортировку с регазификацией.

Этапы жизни СПГ:

- Газ добывается на месторождении.

- Газ по трубам поступает в специальный СПГ-терминал.

- Газ в СПГ-терминале подвергается сжатию и охлаждению.

- Газ в твердой охлажденной форме погружают на СПГ-танкер.

- СПГ-танкер прибывает в порт и поступает в терминал для регазификации, где его превращают в обычный газ.

- Газ по трубам направляется потребителям.

Как устроен рынок СПГ

В июле 2022 года профессиональная ассоциация IGU — International Gas Union, или Международный газовый союз, — опубликовала отчет об использовании СПГ в мире. Этот отчет — основной источник данных об отрасли.

На рынке экспорта СПГ есть достаточно заметные страны-лидеры: Австралия — 21%, Катар — 21%, США — 18%, Россия — 8%, Малайзия — 7%, Нигерия — 4%, Индонезия — 4%, Алжир — 3% и Оман — 3%. У всех прочих стран доля не более 2%. Все это богатые ресурсами страны с большими запасами газа.

Основные импортеры СПГ — это страны Азии: Китай — 21,3%, Япония — 20%, Южная Корея — 12,6%, Индия — 6,5% и Тайвань — 5,2%.

Все эти страны объединяет одно: это крупные экономики с очень небольшими или недостаточными запасами полезных ископаемых и при этом весьма ограниченные в том, что касается проведения традиционных трубопроводов.

Географическое расположение не позволяет им построить газопровод из стран, в которых есть запасы газа. Ну как, например, построить трубопровод из РФ или США в Индию?

Мощности по производству СПГ в мире на конец 2021 года составляли 459,9 млн тонн в год. При этом производится СПГ меньше, примерно 380 млн тонн в год, или 528,2 млрд кубометров газа. Для сравнения: традиционного природного газа в мире производится 4,036 трлн кубометров в год.

По состоянию на апрель 2022 в мире есть планы по строительству новых СПГ-производств общей мощностью 1,034 млрд тонн. Это примерно равно 1,437 трлн кубометров обычного природного газа.

Как формируется цена на СПГ

В разных частях мира стоимость СПГ формируется по-разному. Даже внутри ЕС цены различаются. Например, в Германии цены выше, чем во Франции, потому что в Германии нет собственных терминалов для регазификации СПГ. Единственный онлайн-ресурс, где можно посмотреть цены на СПГ, — Ycharts, но там указаны только цены на экспортный американский СПГ.

Только 37% СПГ в мире торгуется на открытом рынке в виде краткосрочных контрактов — это так называемый спотовый рынок. Это рыночные расценки на СПГ, не проиндексированные ни к чему.

Большая часть СПГ — 63% — продается по долгосрочным контрактам, где цены обсуждаются поставщиком и покупателем индивидуально. В долгосрочных контрактах рост и падение цены происходят плавно.

Цена может формироваться в зависимости от структуры спроса и предложения с учетом всех переменных. Это в основном подход стран Северной Америки и Северо-Западной Европы.

Вот как, например, складывается цена идущего на экспорт СПГ в США: цена газа в том месте, где его добыли, плюс стоимость его транспортировки по трубе до места, где газ будут сжижать и превращать в СПГ, плюс компенсация стоимости газа, потраченного при сжижении, — обычно при сжижении тратится 10% от объемов сжижаемого газа — плюс стоимость газификации и хранения плюс стоимость транспортировки на танкере до места назначения.

Поэтому стоимость американского СПГ может меняться в зависимости от места импорта газа: 8 $ за миллион БТЕ в Северной Азии или 7 $ за миллион БТЕ в Европе.

Цена СПГ может быть индексирована к цене другого энергоносителя: нефти, угля или даже электричества. Сначала берется цена этого СПГ, о которой договариваются покупатель и продавец, и в контракте устанавливаются правила ее индексации. Когда цены на эти энергоносители растут, то растут и цены на СПГ, и наоборот.

Это популярный способ устанавливать цены на СПГ в странах Центральной и Южной Европы, Южной Африки и в некоторых странах Юго-Восточной Азии. Так, например, устанавливается цена в Австралии и Катаре.

Все эти методы ценообразования неидеальны, поскольку во всех случаях возможны резкие скачки цен — как из-за индексации, так и из-за логистических нарушений.

Основные ценовые ориентиры в мире СПГ:

- WIM (West India marker) — цена на СПГ на судах, идущих в порты Индии, ОАЭ и Кувейта.

- GCM (Gulf Coast marker) — цена на СПГ на судах, выходящих из США в районе Мексиканского залива.

- JKM (Japan Korea marker) — цена на СПГ на судах, идущих в порты Японии, Южной Кореи, Тайваня и Китая.

- DES NWE (delivered ex-ship Nortwest Europe) — цены на СПГ на судах, прибывших в порты европейских стран. DES NWE отражает ситуацию «в среднем по больнице» в Европе.

Какие перспективы у СПГ в России

Согласно оценкам IGU, Россия могла бы производить 136,7 млн тонн СПГ в год. Речь здесь идет об оценке максимального потенциала РФ в области производства СПГ.

Реальные возможности же РФ на данный момент значительно скромнее. По состоянию на октябрь 2022 РФ может производить всего 29,16 млн тонн СПГ в год. Примерно столько РФ и производит, так что ее производственные СПГ-мощности используются по полной.

Для сравнения: Австралия производит 78,5 млн тонн в год, Катар — 77 млн тонн в год, США — 67 млн тонн в год. Но все же темпы развития российского СПГ-сектора в России впечатляют: еще в 2010 году в стране производилось около 10 млн тонн.

Также строятся предприятия по производству СПГ, которые смогут добавить к этому объему еще 52,6 млн тонн. Правда, не в этом году: все новые проекты будут запущены в основном к 2025 году и не факт, что даже в 2026 они будут работать на полную мощность.

Что интересно, несмотря на снижение Европой потребления российского газа в этом году, импорт российского СПГ не только не падает, но и даже вырос на 15% в первые 8 месяцев 2022 по сравнению с аналогичным периодом 2021. 15% всего СПГ в Европе обеспечивает РФ. Впрочем, большая часть российского СПГ — 54% — идет в страны Северо-Восточной Азии, в частности в Китай и Японию.

Крупнейшие российские компании в сфере СПГ и их проекты

| Производственные мощности, млн тонн в год | Статус проекта | Владелец | Дополнительная информация | |

|---|---|---|---|---|

| «Ямал СПГ» | 17,4 | Активен | «Ямал СПГ», «Новатэк», CNPC, Total, Фонд Шелкового пути | ОАО «Ямал СПГ» — совместное предприятие «Новатэк» (50,1%), концерна Total (20%), CNPC (20%) и Фонда Шелкового пути (9,9%) |

| «Сахалин-2», линии 1 и 2 | 9,6 | Активен | Sakhalin Energy, «Газпром», Shell, Mitsui, Mitsubishi | «Сахалин-2» — совместное предприятие «Газпрома» (50% + 1 акция), Mitsui (12,5%), Mitsubishi (10%) и Shell (27,5%). Долю Shell продают ООО «Сахалинская энергия», сделку закроют в 1 квартале 2023 года |

| «Газпром СПГ Портовая» | 1,5 | Активен | «Газпром» | — |

| «Криогаз-Высоцк СПГ» | 0,7 | Активен | «Новатэк» | «Криогаз-Высоцк СПГ» — совместное предприятие «Новатэка» (51%), «Газпромбанка» (41,5%) и ООО «Статус» (7,5%) |

| «Арктик СПГ-2», линия 1 | 6,6 | Строится, будет работать с 2023 года | «Новатэк» | «Арктик СПГ-2» — совместное предприятие «Новатэка» (60%), Total (10%), CNPC (10%), CNOOC (10%), консорциума Mitsui & Co и Jogmec (10%) |

| «Арктик СПГ-2», линии 2 и 3 | 13,2 | Отложен | «Новатэк» | — |

| «Балтийский СПГ» | 13 | Строится, запуск будет происходить постепенно в 2024—2025 годах | «Газпром» | — |

| «Обский СПГ» | 5 | Решение по проекту не принято | «Новатэк» | — |

| «Сахалин-2», 3 линия | 5,4 | Проект на стадии планирования | Sakhalin Energy | — |

Может ли СПГ из других стран заменить для Европы российский газ

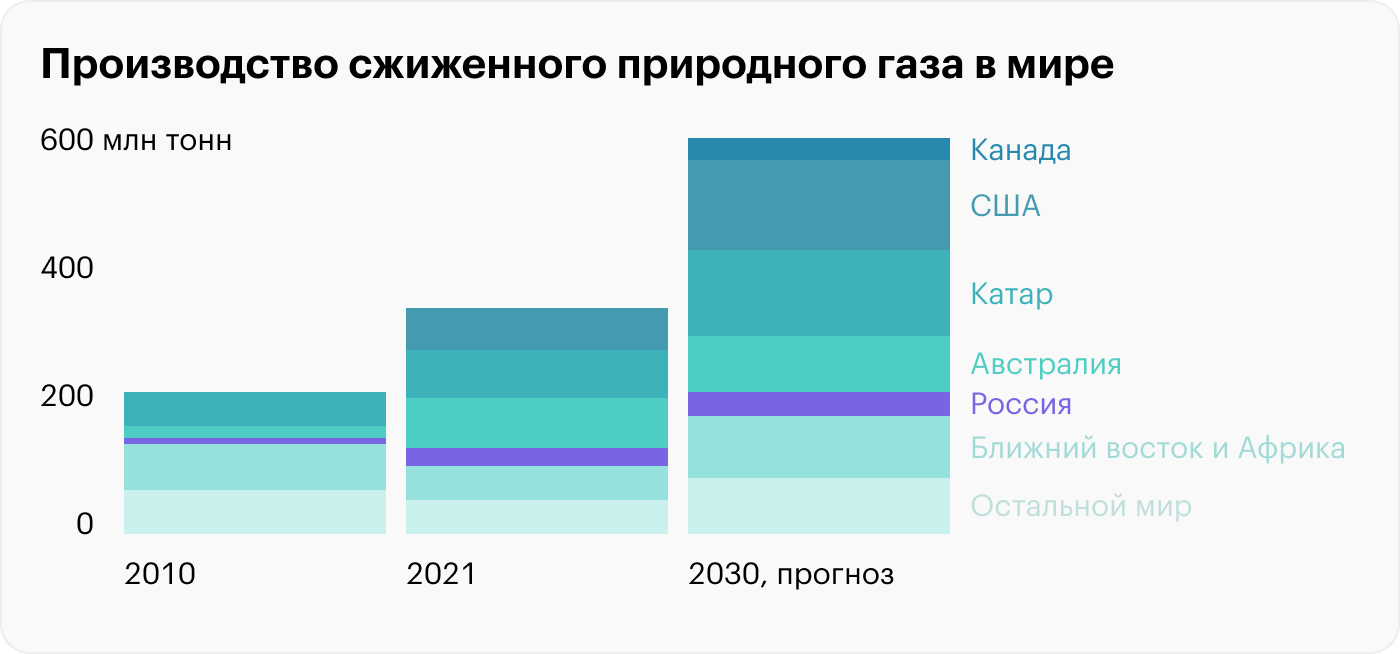

Аналитики из McKinsey считают, что мировое производство СПГ увеличится к 2030 году с нынешних 380 млн тонн до более чем 640 млн тонн. Причем увеличится оно в основном не за счет России, а за счет США, Катара и других ближневосточных стран. То есть это на 361,4 млрд кубометров газа больше, чем производится сейчас.

Весь российский газовый экспорт в Европу составил в 2020 году около 240 млрд кубометров — это примерно 40% от всего газа, потребляемого в ЕС. Так что на десятилетней дистанции Евросоюз в теории может заместить российский газ иностранными поставками СПГ.

К сентябрю 2022 доля российского газа в структуре газового импорта ЕС уже упала до 9% из-за сочетания технических и геополитических причин. Российский газ все еще идет в Европу: кроме СПГ газ также идет по газопроводу «Суджа», примерно 42 млн кубометров в день.

Если будет принято решение о полном отказе от российского газа, то в Европе будут учитывать запасы газа. Целенаправленная политика ЕС по заполнению подземных газохранилищ (ПХГ) вкупе с относительно теплой осенью 2022 года позволила странам накопить запасов газа в районе 95% от емкости ПХГ блока. Этого ЕС хватит на обеспечение энергией на 10 недель зимы.

В теории ЕС может для полного отказа от российского газа стимулировать население сокращать энергопотребление и переплачивать за СПГ, который будут везти в Европу со всех концов света.

Большая часть СПГ-контрактов заключается на долгий срок, так что экспортеры СПГ не могут просто взять и разорвать контракты со своими азиатскими клиентами без потерь.

Но если цены на спотовом рынке будут достаточно высокими или если потенциальные новые покупатели будут готовы компенсировать поставщику штрафы и неустойки по нарушенным долгосрочным контрактам, то мы вполне можем увидеть массовое нарушение этих контрактов СПГ-перевозчиками и перенаправление СПГ-танкеров в Европу.

Сейчас наблюдается резкий рост поставок СПГ в ЕС: в 2021 году блок импортировал 76,2 млн тонн СПГ, по итогам этого года будет, скорее всего, 114,8 млн тонн, что почти в полтора раза больше, чем прогнозировали в 2021 году.

Это происходит за счет отмены долгосрочных контрактов на поставки СПГ в развивающиеся страны Азии. ЕС штрафы не компенсирует, но цены на импортный СПГ в Европе достаточно велики, чтобы поставщикам было выгодно отказываться от контрактов с развивающимися странами.

На спотовом рынке торгуется 37% СПГ, и газ доступен для покупки тем, кто предложит больше денег. Это значит, что в теории Евросоюз может покупать на рынке около 140 млн тонн СПГ в год, что примерно равно 195 млрд кубометров. Это количество покроет больше 80% поставок газа из России.

Разумеется, чтобы обеспечить себя поставками рыночного СПГ, Европе придется переплачивать, а насколько — непонятно.

Препятствия на пути наращивания импорта СПГ в ЕС

У замены трубопроводного газа на СПГ есть ряд препятствий.

Цена. В среднем СПГ дороже, чем обычный трубопроводный газ, потому что его производство и перевозка сложнее. Например, в США СПГ стоит 3,54 $ за галлон дизельного эквивалента, что равняется 129,5 тысячи БТЕ, а обычный газ — 2,76 $ за галлон бензинового эквивалента, что равняется 113,96 тысячи БТЕ.

Но так бывает не всегда. Из-за разных обстоятельств, препятствующих импорту российского газа в ЕС, — аварии на трубопроводах, санкции — в октябре СПГ стоил примерно 130 $ за миллион БТЕ, что примерно на 13 $ дешевле, чем трубопроводный газ.

Это произошло потому, что ничто особенно не препятствовало импорту СПГ в Европу. Но это скорее была аномалия, вызванная сочетанием исключительных обстоятельств. В нормальной ситуации СПГ должен стоить дороже, чем обычный газ.

Наращивание мощностей. Чтобы полностью обеспечить потребности Европы в газе, нужно, чтобы в США было достаточно заводов по сжижению газа и танкеров для его перевозки, а в Европе — достаточно терминалов для регазификации СПГ и трубопроводов для распределения этого газа.

С возможностями по сжижению в мире уже и так все неплохо: если бы все имеющиеся СПГ-заводы работали на 100%, то это позволило бы в значительной степени закрыть потребности Европы в СПГ уже сейчас.

С танкерами все сложнее. По состоянию на апрель 2022 года всего в мире был 641 СПГ-танкер всех видов — в совокупности они могут хранить 103 млн кубометров газа.

В следующие три года построят еще 285 танкеров. За это же время в США уровень производства СПГ повысится еще на 100 млн тонн, или 139 млрд кубометров. В теории если Европа готова будет предложить экспортерам и перевозчикам выгодные условия, то она сможет заполучить эти объемы, перекупив их у Азии.

А вот с регазификацией все хуже. Все имеющиеся в Европе регазификационные заводы могут делать из СПГ примерно 157 млрд кубометров в год, или 65% от импорта газа из РФ.

Еще в 2023—2026 годах в Европе планируется строительство регазификационных предприятий, которые добавят к этому объему еще минимум 66,7 млрд кубометров, — это еще 27,79% от импорта газа из РФ.

Но конкретно сейчас ЕС не может принять весь СПГ, который туда в теории могли бы начать поставлять американские, австралийские и катарские экспортеры.

Снижение цен на СПГ в ЕС было как раз вызвано тем, что в октябре в европейских портах скопилось больше 60 СПГ-танкеров, а встали они потому, что европейские регазификационные терминалы не смогли их принять.

Готовность европейских покупателей к заключению долгосрочных контрактов. Сейчас количество европейских компаний, покупающих СПГ по долгосрочным контрактам, невелико: ЕС хочет перейти к 2050 году полностью на чистые источники энергии и Еврокомиссия выступала против долгосрочных контрактов на поставки газа в любой форме.

В Азии же почти все контракты заключаются на долгий срок. Результаты этой политики: цены на газ в Европе выросли с начала года на 160,37% по состоянию на 22 ноября 2022 года.

Что в итоге

СПГ — это перспективная технология, вся суть которой сводится к тому, что газ можно теперь довезти даже туда, куда не получается протянуть трубопровод.

Но дьявол кроется в деталях: для экспорта-импорта СПГ соответствующую инфраструктуру должны строить как экспортеры, так и импортеры. В противном случае этот рынок не будет расти.

Для российских газовых компаний СПГ как технология несет и новые возможности, и риски. С одной стороны, СПГ — это способ возить газ в другие страны, например в Азию, не строя трубопроводов.

А с другой, экспортеры СПГ из «недружественных» стран типа США и Австралии вполне могут заместить российский газ в Европе в течение уже этих 10 лет.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.