Сколько денег европейские компании потеряли в России на фоне взаимных санкций

Европейский бизнес потерял в России по меньшей мере 100 млрд евро после 24 февраля 2022 года.

Такие подсчеты представило британское деловое издание Financial Times (FT). Чтобы оценить потери от санкционной войны, которая длится уже полтора года, авторы исследования проанализировали годовые отчеты и заявления руководства 600 европейских компаний. Из них 176 указали, что они так или иначе пострадали от взаимных ограничений ЕС и России.

Мы изучили их оценки и пришли к выводу, что многомиллиардные потери европейского бизнеса действительно впечатляют, причем на бумаге даже больше, чем в реальности.

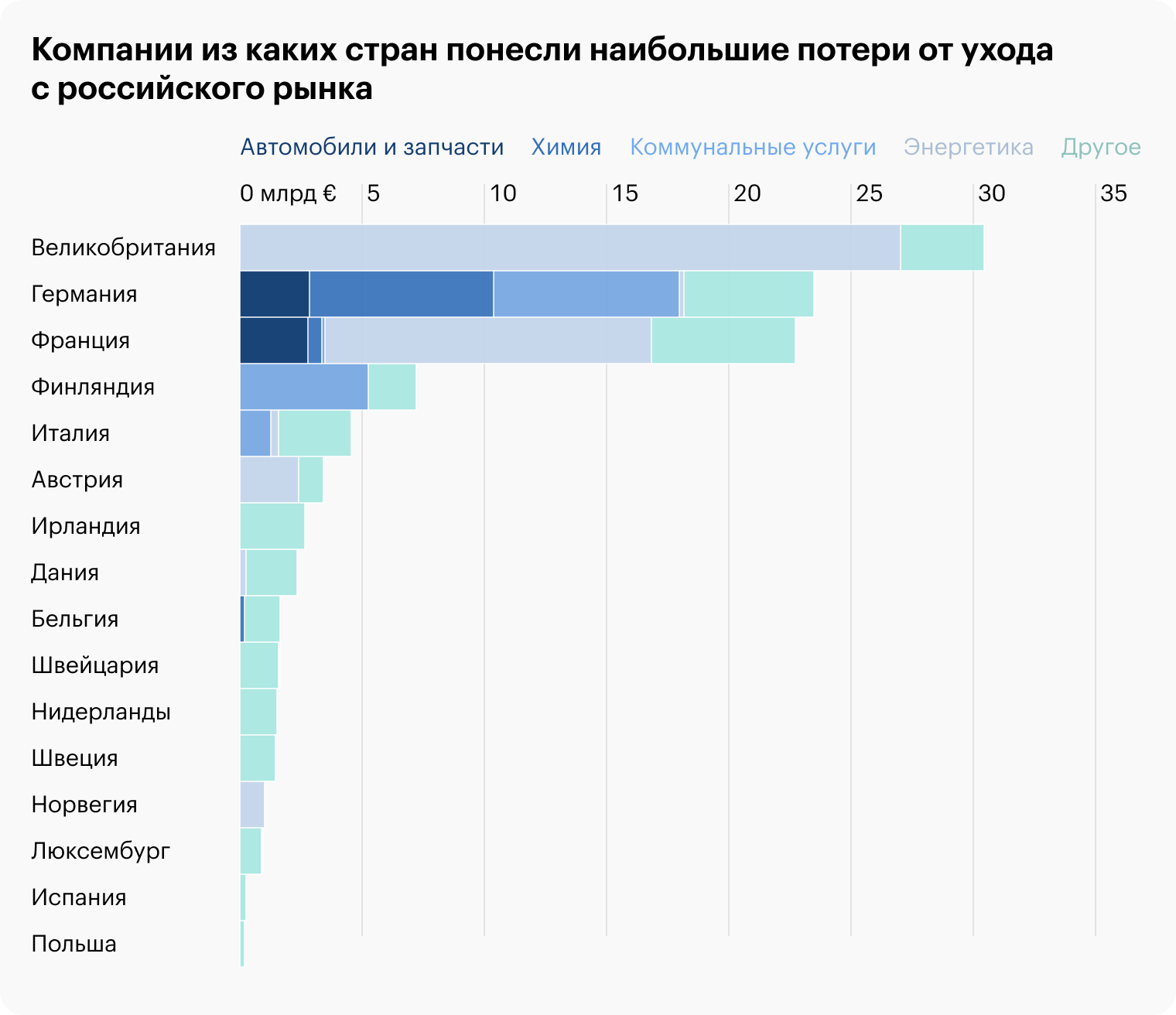

Кому досталось больше остальных

Сильнее всего пострадали европейские нефтегазовые и сырьевые компании с активами в России. Из 100 млрд евро, в которые FT оценила совокупные потери бизнеса, большая часть потерь приходится именно на энергетический сектор — примерно 42%. Следом идут коммунальные услуги — около 17%, банки — порядка 15% и химическая промышленность с долей в районе 11%.

Значительная часть подсчитанных FT потерь — 40,6 млрд евро — пришлась на 3 энергетических компании: BP, Shell и Total. Большая часть этой суммы — 25,5 млрд долларов — потери BP от списания ее доли в «Роснефти». Получается, что на британского нефтяного гиганта приходится четверть потерь всего европейского бизнеса, а оставшиеся три четверти — на остальные 175 компаний.

Total списала активы стоимостью 14,8 млрд долларов, Shell — на 4,1 млрд долларов.

Но самое интересное, что большая часть всех этих убытков остается исключительно на бумаге. BP до сих пор — один из крупнейших акционеров «Роснефти» с долей почти в 20%, которая с февраля прошлого года никуда не делась.

Французская Total тоже не продала свои 20% в «Ямал СПГ» — одном из наиболее перспективных российских газовых проектов. Более того, компания не стала списывать стоимость этих активов, хотя долю в 19,4% в «Новатэке» при этом в отчетности учитывать перестала, зафиксировав убыток в 3,7 млрд долларов.

Как компании считали свои потери

Стоит заметить, что и многие другие европейские компании посчитали свои потери очень «творчески». Очевидно, что единых критериев к ним для этого не выдвигалось. Кто-то, как энергетики, зафиксировал убытки от списания стоимости российских активов, другие учли ущерб от невыгодного для себя курса валют. А некоторые решили оценить потери от сделок по продаже бизнеса, которые, по их мнению, заключались на нерыночных условиях.

Французская банковская группа Societe Generale (SG) в апреле 2022 года продала российский «Росбанк». Точная сумма этой сделки неизвестна, но по информации, просочившейся в СМИ, диапазон цены мог составить от 40 до 60 млрд рублей.

При этом в своей отчетности SG по итогам этой истории зафиксировала убыток в 3,1 млрд евро. То есть это сумма, на которую, по оценкам собственника, банк должен был стоить дороже, если бы его продавали в стандартной ситуации.

Если учесть, что среднегодовая прибыль «Росбанка» составляла 10 млрд рублей в год, то сумму заявленного SG убытка можно считать близкой к истине. При курсе евро в начале мая 2022 года 74,55 ₽ получается, что потери оценены в 231 млрд рублей. Таким образом, с учетом полученных по факту 40—60 млрд рублей справедливой ценой «Росбанка» компания посчитала сумму в 270—290 млрд, или 27—29 годовых прибылей, что выглядит адекватной оценкой.

А вот Raiffeisen записал себе убытков на общую сумму миллиард евро. Только вот из РФ банк до сих пор не ушел и благодаря комиссиям на переводы валюты в 2022 году получил аж 141 млрд рублей прибыли — в 3,6 раза больше, чем в 2021 году. Откуда взялись гигантские бумажные потери при такой фантастической прибыли — загадка.

Аналогичные вопросы можно задать десяткам других компаний, оценивших убытки по своему разумению. Компании списали активы выборочно и по той стоимости, которую сами посчитали правильной. Каждый из таких отчетов, по-хорошему, надо проверять с командой аудиторов, оценивая реальную стоимость сделок, активов и делая валютную переоценку с учетом всех ограничений, введенных в РФ весной 2022 года. Но есть сомнения, что европейские регуляторы будут этим заниматься.

Почему европейцы завышают свои убытки в РФ

Можно привести несколько объяснений, почему европейские компании выставляют завышенные оценки своих убытков от российских активов.

Объективные сложности с выводом денег. Валютный контроль со стороны ЦБ РФ и контрсанкции российского правительства мешают многим компаниям получать деньги от бизнеса в России. Складывается парадоксальная ситуация: предприятия работают, прибыль есть, но получить ее собственник не может.

Тот же Raiffeisenbank не может вывести из РФ свои гигантские доходы. То же касается и перспектив доли BP в «Роснефти». Продать ее компания, может быть, и смогла бы, но как ей забрать вырученные от этого деньги?

Это во многом объясняет то, почему к российским активам европейские предприятия стали относиться как к умершим.

Невозможность свободно распоряжаться имуществом. У некоторых компаний, например Carlsberg и Danone, активы забрали в принудительное управление — то есть они их не просто не могут продать, собственников отстранили и от принятия управленческих решений, таких как набор или сокращение персонала. Аналогичным образом поступили с российскими активами крупнейших европейских инвесторов в электроэнергетике — немецкой Uniper и финской Fortum.

А для тех, у кого пока бизнес не забрали, ввели ограничения на продажу. Такие крупные активы, как доля BP в «Роснефти» или «Райффайзенбанк», не могут продать без одобрения правительства РФ — ввиду их высокой важности для экономики.

Недавно обнародованный список мер по усложнению выхода западных компаний из РФ также способствует тому, чтобы головные компании из «недружественных» стран считали свои российские активы уже не очень своими.

Моральные обязательства перед европейским обществом. Оставшимся в России европейским компаниям важно показать местной общественности, что они покончили с бизнесом в РФ, даже если на самом деле это не так.

На деле выходит, что чем больше прибыли получают компании на российском рынке, тем гуще краски, которыми они описывают свои убытки в отчетности. Особенно это касается сырьевых компаний, которые в 2022 году заработали огромные деньги благодаря резко выросшим ценам на энергоресурсы из-за геополитической напряженности.

Упомянутый выше Reiffeisenbank тоже оказался не против заработать на международных транзакциях, воспользовавшись своим фактически монопольным положением после обоюдных финансовых санкций РФ и ЕС.

Оптимизация налогов. Нарисованные убытки снижают итоговую «бумажную» прибыль: с меньшей суммы нужно платить меньше налогов. Российские активы в связи с этим можно считать идеальным инструментом налоговой оптимизации: вероятность того, что налоговые аудиторы из ЕС приедут в Россию оценивать реальную стоимость активов и потерь, близка к нулю.

Экономия на дивидендах. Почти все проанализированные FT компании торгуются на бирже — у них есть акционеры, требующие свою долю прибыли. А так как дивиденды всегда платятся с чистой прибыли — после всех расходов и потерь, — то завышенные убытки позволяют компаниям снизить «дивидендную базу».

Что в итоге

Публикация FT в очередной раз доказывает, что санкции бьют не только по тем, против кого они вводятся, но и по тем, кто их вводит. Представленные в обзоре числа иллюстрируют масштаб возможных потерь бизнеса, когда его вынуждают работать в условиях, далеких от рыночных.

Но также исследование обнажает проблему учета этих потерь. В условиях санкционной войны суммы реального ущерба едва ли можно посчитать в точности. А если бизнесу выгодно представить свои потери большими, то он, скорее всего, так и сделает.

К самой FT при этом вопросов быть не может: издание честно представило все, что указано в отчетности и заявлениях компаний. Правда, такие данные всегда будут быстро терять актуальность. Из 1871 российского предприятия, принадлежащего компаниям из Европы, больше 50% все еще работает в стране. Среди них такие гиганты, как итальянский UniCredit, швейцарский Nestle, британский Unilever и уже многократно упомянутый австрийский Raiffeisen. Каждому из них еще наверняка представится возможность пересмотреть оценку своих доходов и убытков от работы в России.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique