До 2 декабря нужно заплатить налоги на имущество. Как их уменьшить?

2 декабря — последний день уплаты имущественных налогов за 2018 год. До этой даты нужно выплатить суммы, которые указаны в налоговом уведомлении: за имущество, землю и транспорт. Налоговые уведомления уже отправлены всем, кто должен их получить: по почте или через личные кабинеты налогоплательщиков.

В этом году в налоговом кодексе появилось много изменений по поводу имущественных налогов: стало больше льгот, отменили квитанции, продлили срок выбора льготных объектов и ограничили рост начислений. Мы собрали главные изменения и все полезные статьи, чтобы даже бабушка смогла разобраться с налогами и сэкономить на них. Даже если вы уже получили уведомление и не знали о льготах и вычетах, еще не поздно их использовать.

Что нужно знать об имущественных налогах в 2019 году

Вот главное, чтобы не переплатить:

- Налоговые уведомления уже отправлены. Проверьте почту или личный кабинет.

- С уведомлениями больше не присылают квитанции. Есть только таблицы с реквизитами.

- Срок уплаты налогов за 2018 год — 2 декабря 2019 года.

- Проверьте, предоставили ли вам льготы. Если нет, подайте заявление: еще не поздно. Налог пересчитают.

- Если хотите выбрать льготный объект, подайте уведомление до 31 декабря. Но можно ничего не делать, тогда налоговая выберет сама.

- В 2019 году появились новые льготы у многодетных, их применяют с 2018 года. Сообщите о своих правах, если не успели.

- Льготы и вычеты — это не одно и то же. Вычеты дают всем без заявления, о праве на льготу нужно сообщать один раз.

- Если в уведомлении ошибка, сообщите о ней в налоговую инспекцию. Можно через личный кабинет.

- Если использовали единый налоговый платеж, уменьшайте суммы к уплате вручную. Автоматически аванс зачтется только в декабре.

- В налоговом уведомлении может быть указан НДФЛ. Его тоже нужно платить.

Что такое имущественные налоги

Это налоги, которые государство собирает с физических лиц, если у них есть имущество. Всего есть три таких налога:

- Налог на имущество платят владельцы квартир, комнат, домов и долей в них. Владельцы — это те, у кого право собственности по документам.

- Земельный налог начисляют собственникам земельных участков.

- Транспортный налог должны заплатить те, на кого оформлены транспортные средства: машины, мотоциклы, катера, снегоходы и самолеты.

Платить нужно только за имущество, которое есть в собственности в конкретном году. Если в 2018 году не было ни квартир, ни машины, ни земли, то и налогов не будет.

Как рассчитать суммы налогов к уплате

У каждого налога свои правила для расчета, но владельцам имущества в это можно не вникать. Суммы считает налоговая инспекция. Она знает, какая недвижимость у вас есть и какие машины зарегистрированы в ГИБДД на ваше имя. По каждому из объектов считают налог, указывают его в налоговом уведомлении и отправляют налогоплательщикам до 1 ноября.

На момент публикации этой статьи все, кому что-то начислено, уже должны были получить уведомления за 2018 год.

Хотя налоговая инспекция сама считает суммы к уплате, но стоит все же проверить, правильно ли учтены доли и срок владения. Может выясниться, что вы продали машину, а новый владелец не переоформил ее в ГИБДД. Тогда налог будут начислять вам — нужно скорее прекращать регистрацию на свое имя.

Где взять налоговое уведомление

Налоговое уведомление присылают по почте или в личный кабинет на сайте nalog.ru. Если есть личный кабинет, начисления придут только туда. Если его нет, уведомление пришлют почтой. В этом году в уведомлениях кое-что изменилось.

Даже если вы не пользуетесь личным кабинетом, но он существует, уведомление будет именно там. Так может быть у мамы, которой вы завели личный кабинет, чтобы сообщить о льготе или проверить справку 2-НДФЛ, а потом даже пароль не меняли и больше туда не заходили. Но личный кабинет создан, поэтому уведомление маме придет туда, а почтой она его не получит. Чтобы попасть в личный кабинет мамы и увидеть суммы начисленных ей налогов, нужно еще раз идти в инспекцию, получать новый пароль или просить уведомление на бумаге.

Если имущество есть, а уведомление по почте не пришло, это повод разобраться.

Иногда уведомления вообще никуда не приходят, даже если есть собственность. Так бывает, если начислено меньше 100 рублей или применялись льготы. Но документ с начислениями мог и потеряться — а это не повод не платить.

Как заплатить налоги

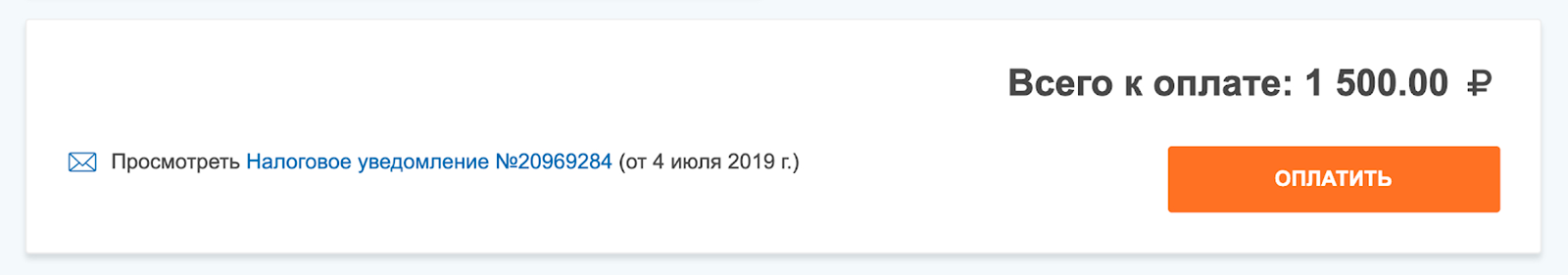

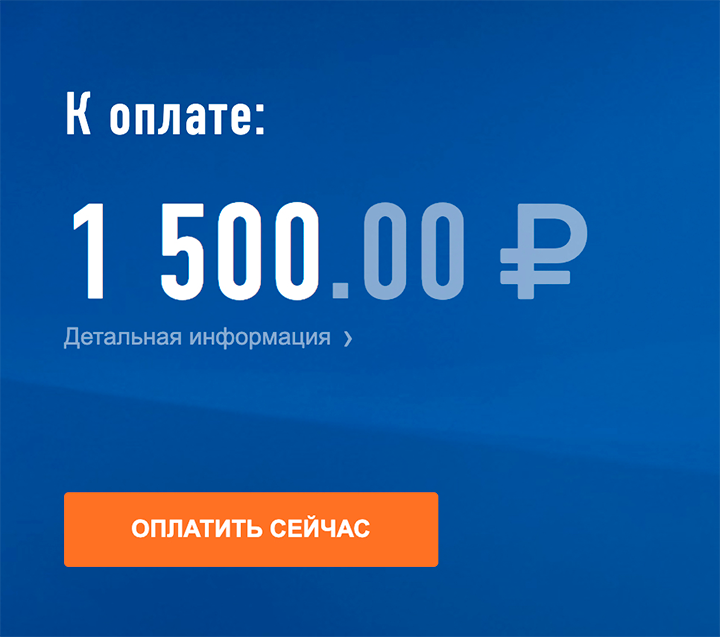

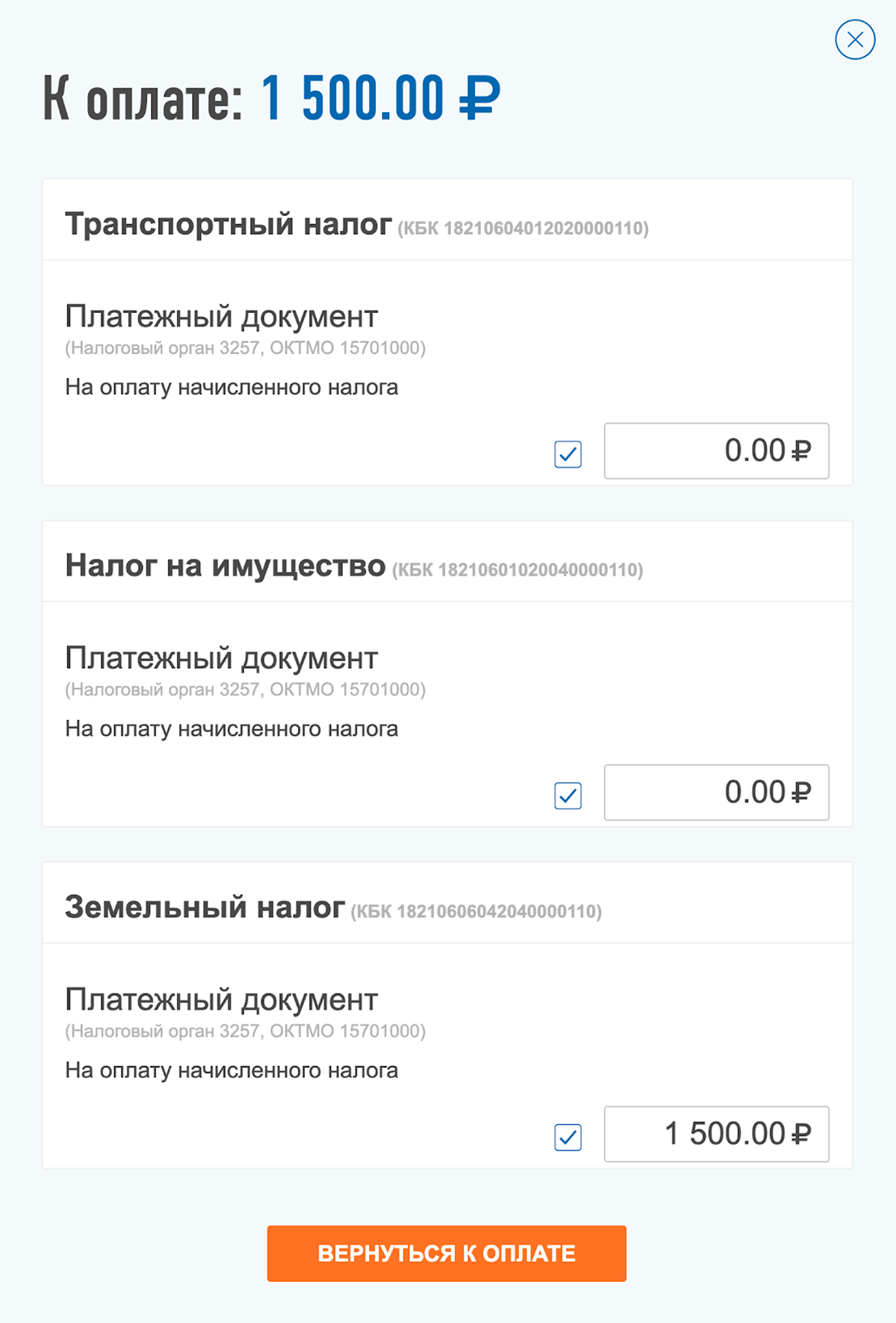

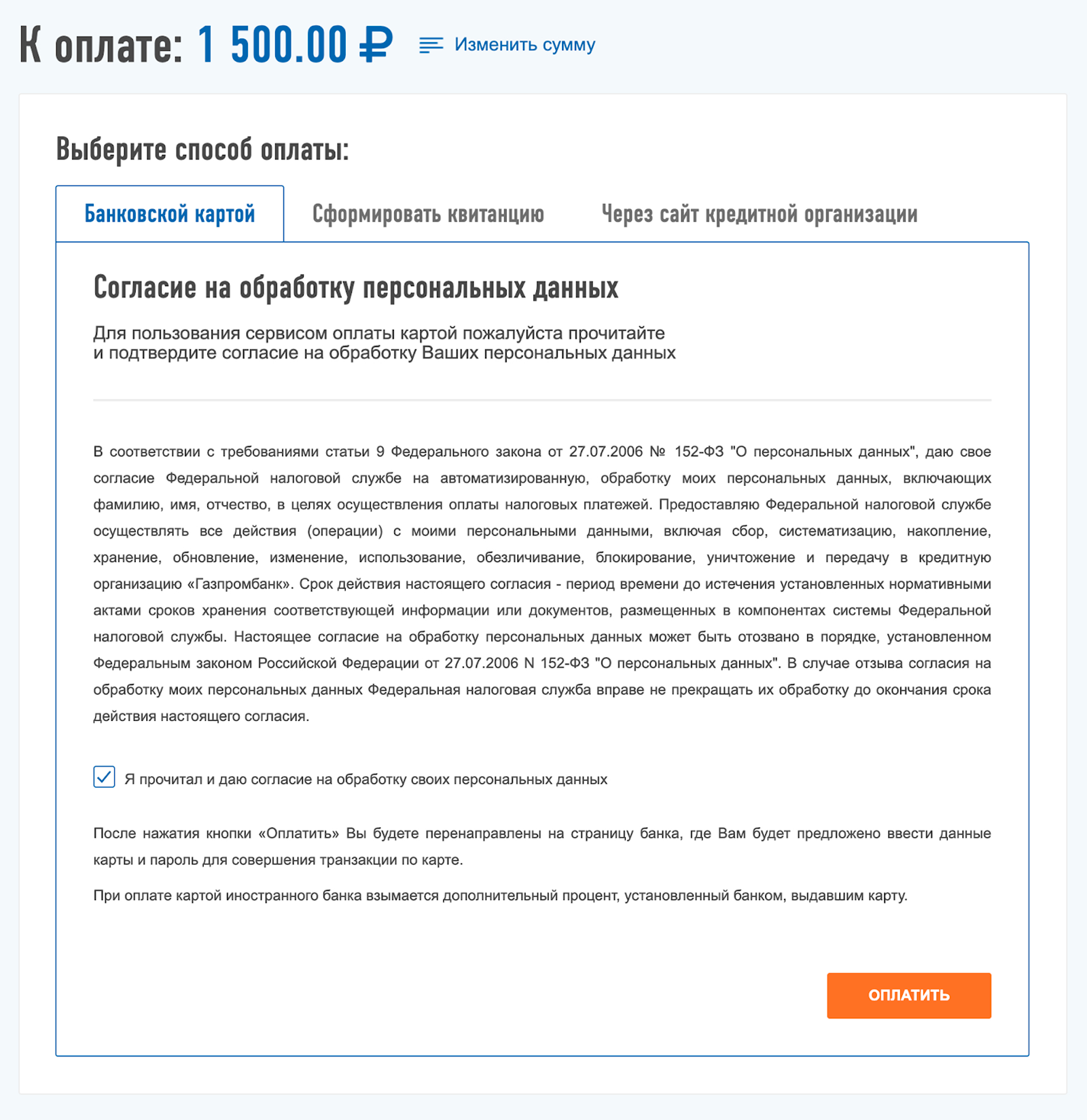

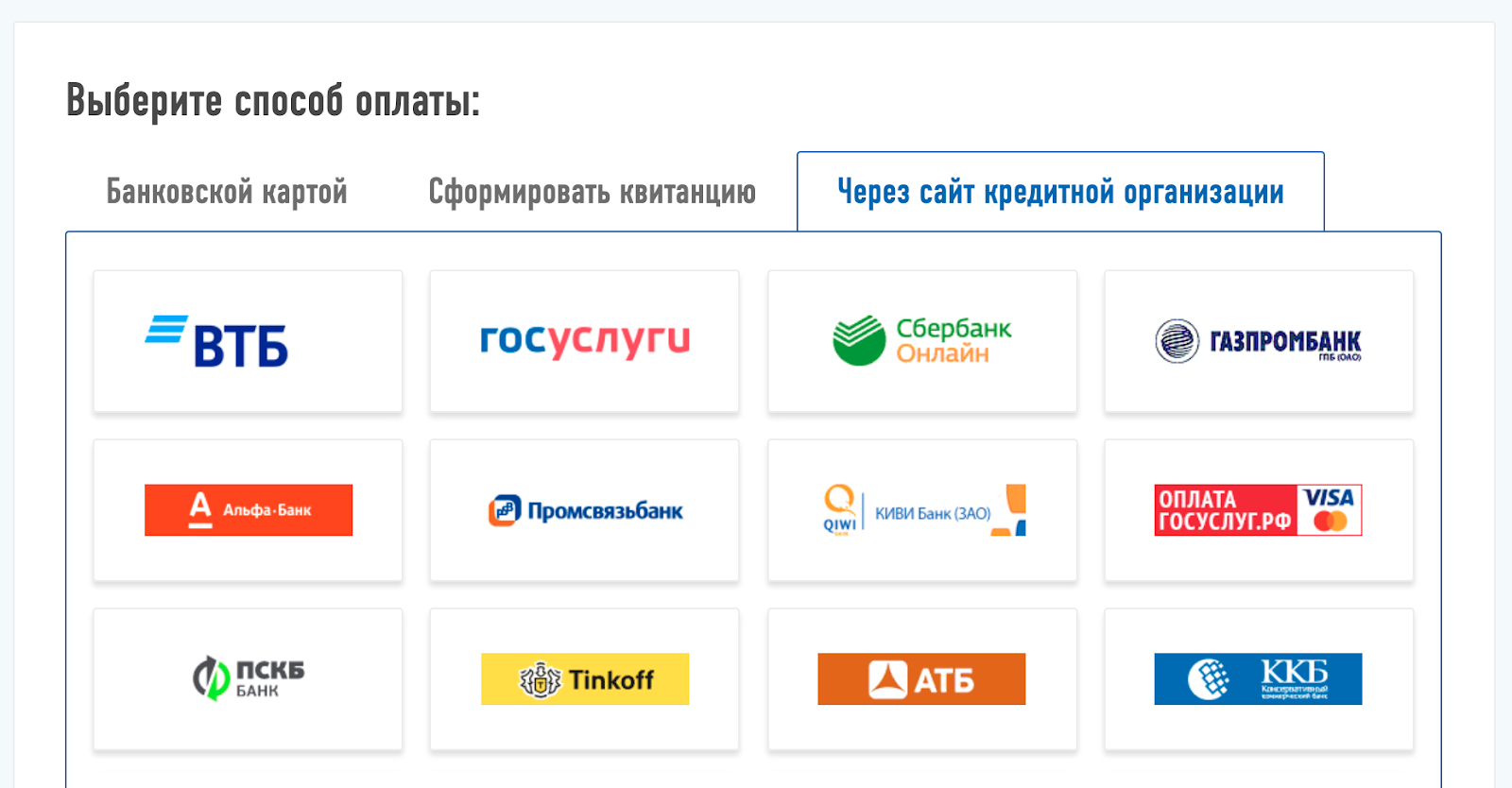

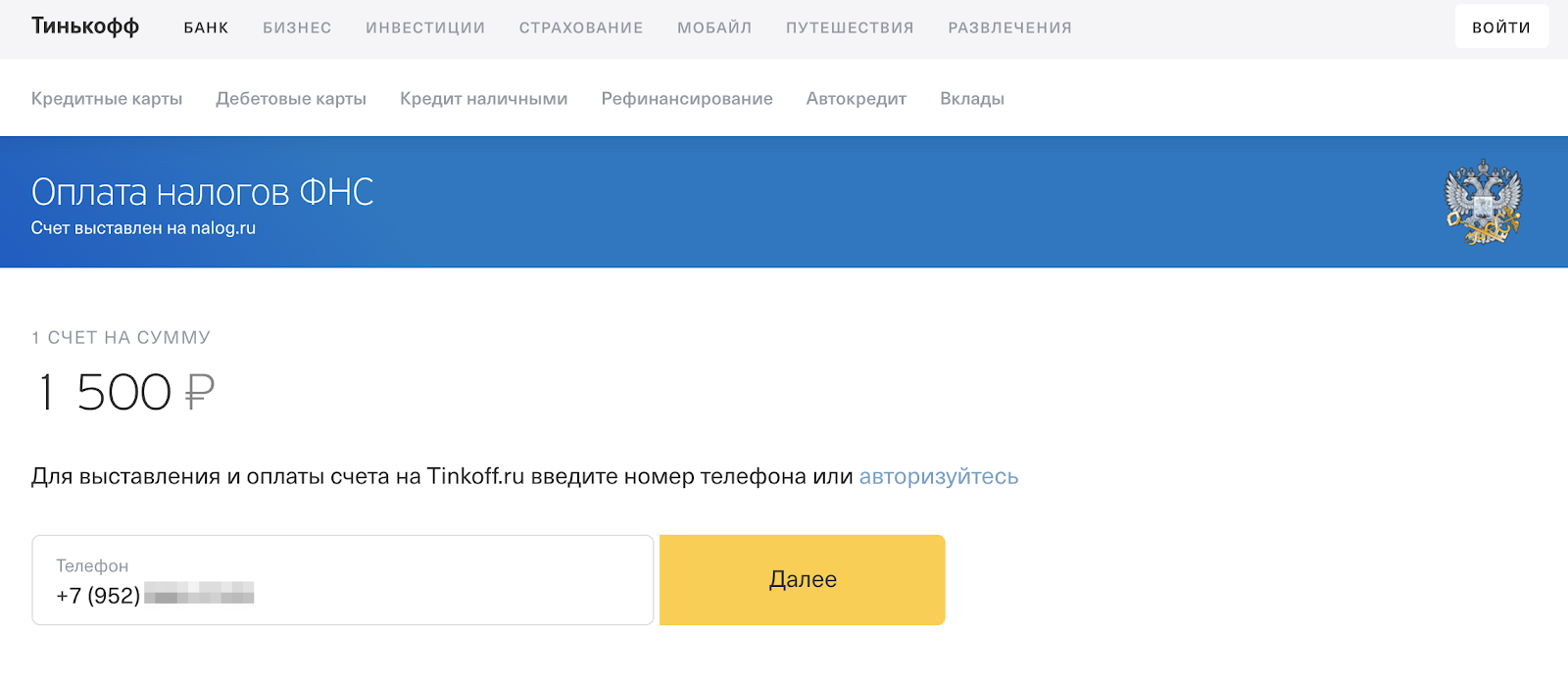

Суммы к уплате указаны в налоговом уведомлении и личном кабинете — одной строкой и отдельными суммами по каждому налогу. Есть несколько способов заплатить. Вот самые простые и доступные, при которых не нужно никуда ходить и ничего распечатывать.

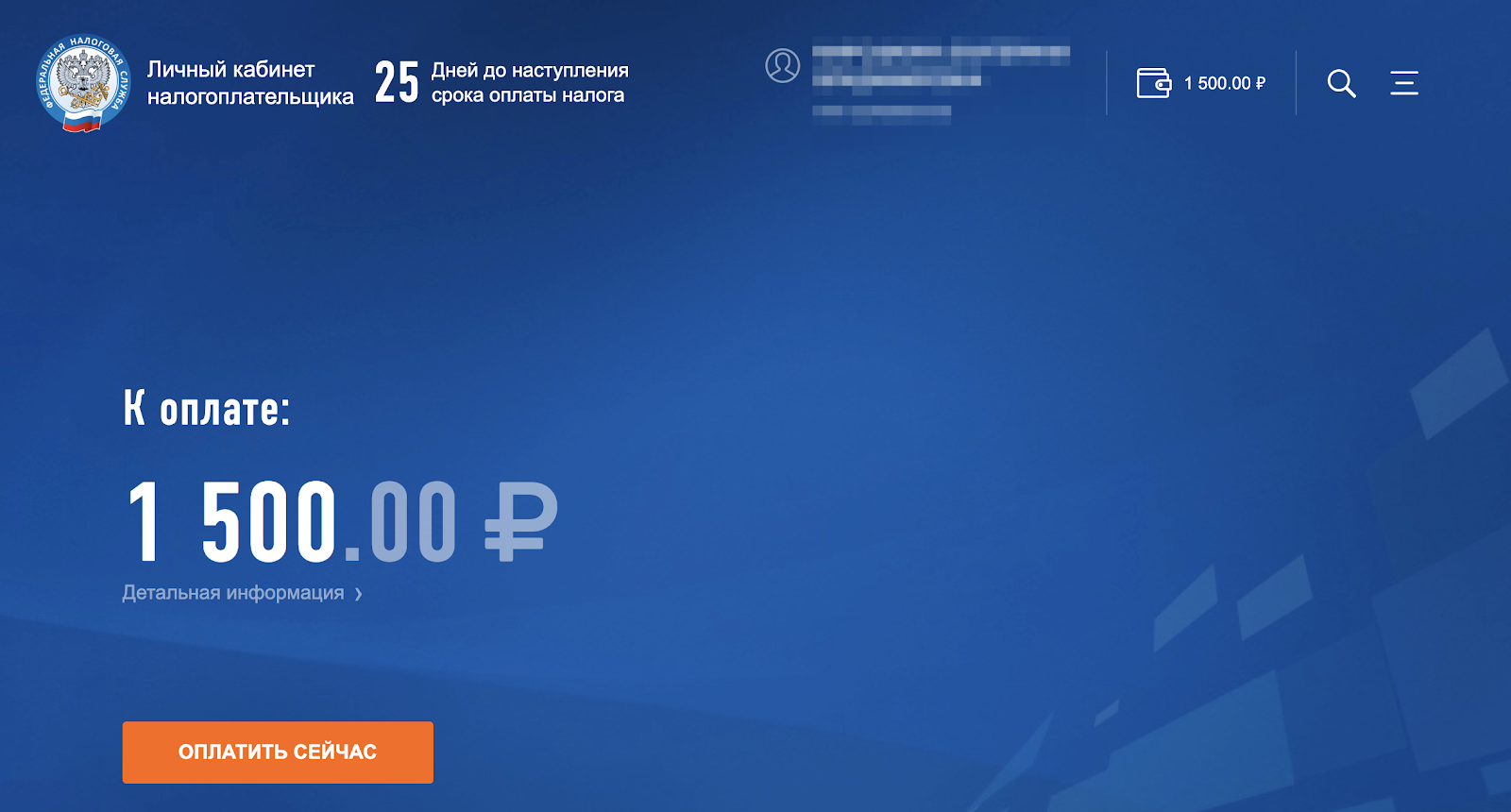

В личном кабинете налогоплательщика. С главной страницы налог можно заплатить одной суммой.

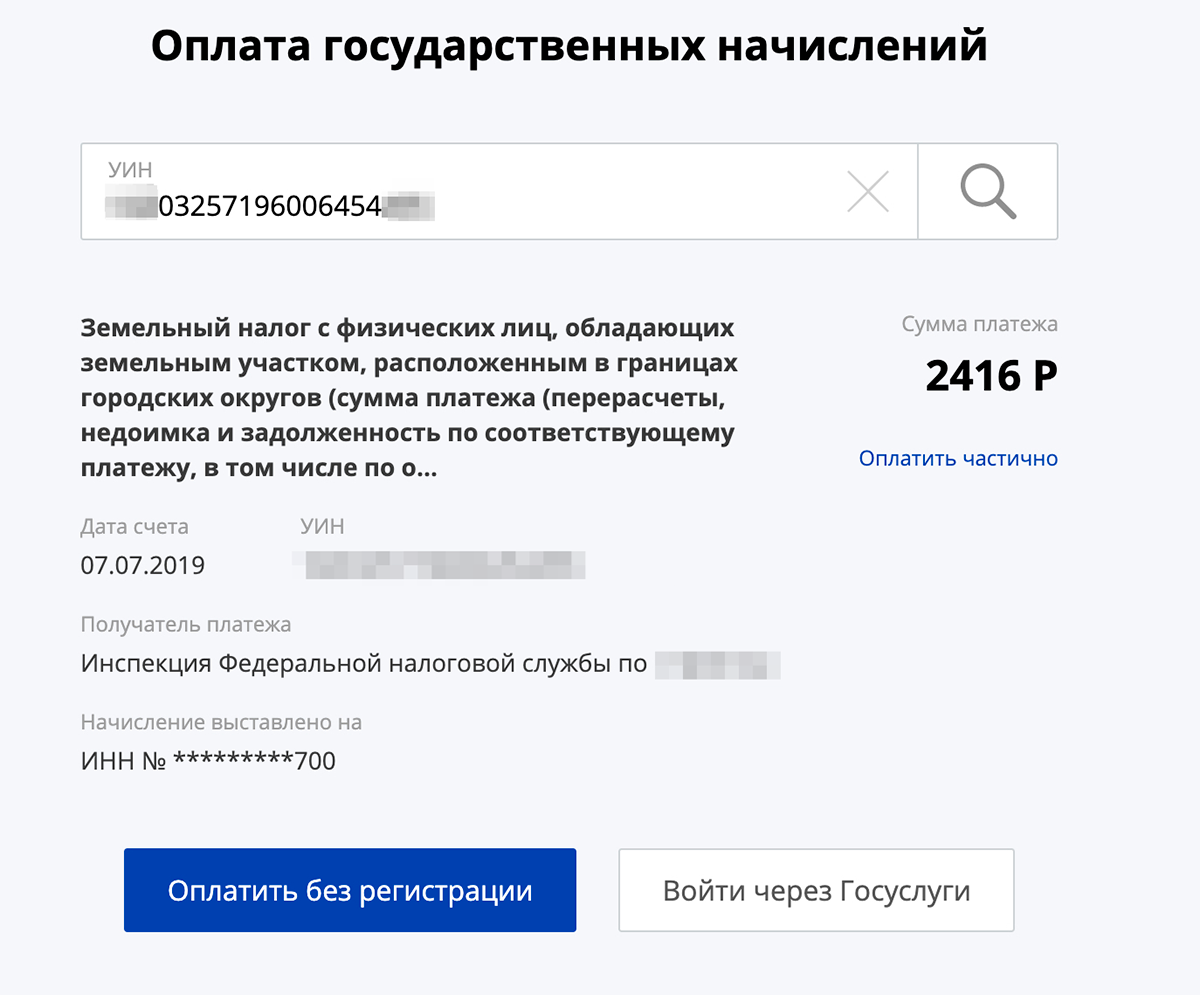

На госуслугах по УИН. Если нет личного кабинета или нужно заплатить налог за близких, из реквизитов может быть только УИН — уникальный идентификационный номер. Он указан в уведомлении — по каждому налогу, в табличке со штрихкодом под расчетами. По этому номеру можно быстро заплатить любой налог с помощью специального сервиса на портале госуслуг, если больше нет вообще никаких данных. Так удобно платить не только за себя, а платеж пройдет, даже если человек не зарегистрирован на госуслугах.

Мы заметили, что при оплате таким способом не учитывается сумма ранее перечисленных налогов. Например, если вы уже заплатили 1000 рублей за землю и хотите внести остаток, по УИН отображается полная сумма начисления, а не только долг. Сумму можно изменить вручную.

Если войти через госуслуги, не придется вводить данные карты, если она уже указана на портале. Даже если платите по УИН не за себя, налог попадет куда нужно.

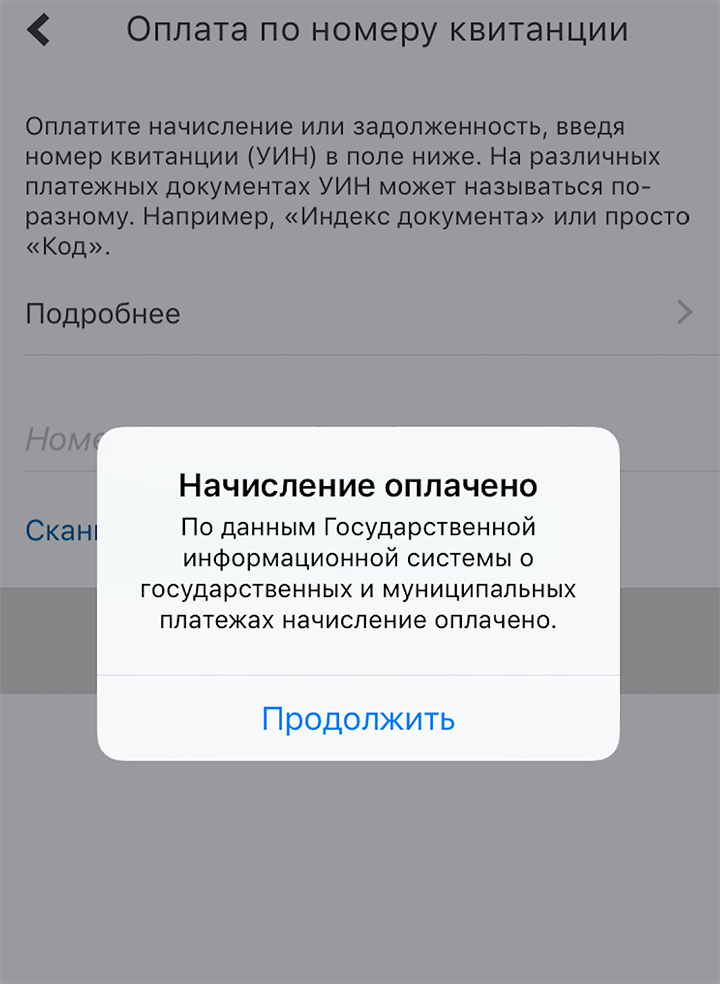

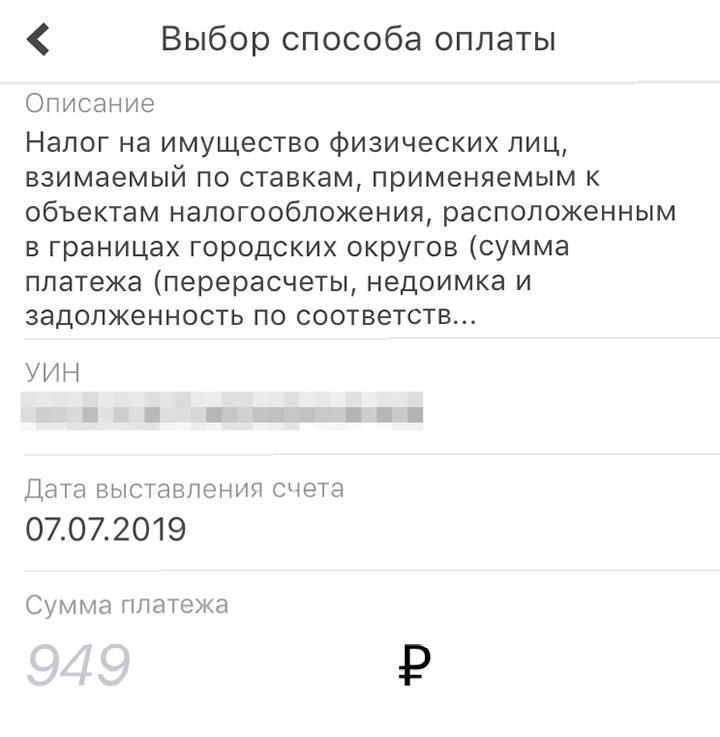

В приложении банка или госуслуг. Если есть бумажное уведомление, можно отсканировать QR-код или штрихкод с помощью приложения. Такие функции есть у некоторых банков и на госуслугах. Правда, они не всегда срабатывают — пробуйте. И тоже будьте внимательны: бывает, что приложения выдают странное.

Единым налоговым платежом. Это новый способ уплаты налогов с 2019 года. Можно переводить деньги на отдельный кошелек в личном кабинете авансом, пока налоговое уведомление еще не пришло.

С этим способом есть проблема, о которой мы рассказывали еще в начале года. Накопленный аванс списывается в последний день уплаты, а до этого числится в личном кабинете. При этом сумма налога, в счет которого должны зачесть аванс, указана как долг. То есть вы заранее дали налоговой денег, а она говорит: «У вас тут начислено — не забудьте заплатить». Это неудобно.

Квитанций больше нет. Заплатить налоги по квитанции больше не получится: готовых квитанций с налоговыми уведомлениями с этого года не присылают. Есть только реквизиты. Если ваша бабушка захочет пойти в банк, чтобы иметь подтверждение уплаты на бумаге, объясните, что платежку заполнит операционист — пусть не ищет готовую квитанцию и не идет за ней в налоговую инспекцию.

Как уменьшить начисления налогов

Начисления можно уменьшить с помощью льгот, вычетов и освобождения от налога. Они работают по-разному. И лучше их различать, чтобы не пропустить сроки и пересчитать налоги.

Вычеты по налогу на имущество для всех. Их предоставляют вообще всем собственникам и абсолютно по всем объектам — хоть по пяти квартирам сразу. Вычет — это площадь, которую вычитают из общей площади объекта недвижимости при расчете налога на имущество. А налог начисляют только на ту площадь, что останется. Вычет не зависит от статуса, дохода и пенсии. Налоговая применяет его сама, заявления подавать не нужно.

На сколько всем уменьшают площадь объекта при начислении налога

| Объект | Вычет |

|---|---|

| Жилой дом | 50 м² |

| Квартира или часть дома | 20 м² |

| Комната или часть квартиры | 10 м² |

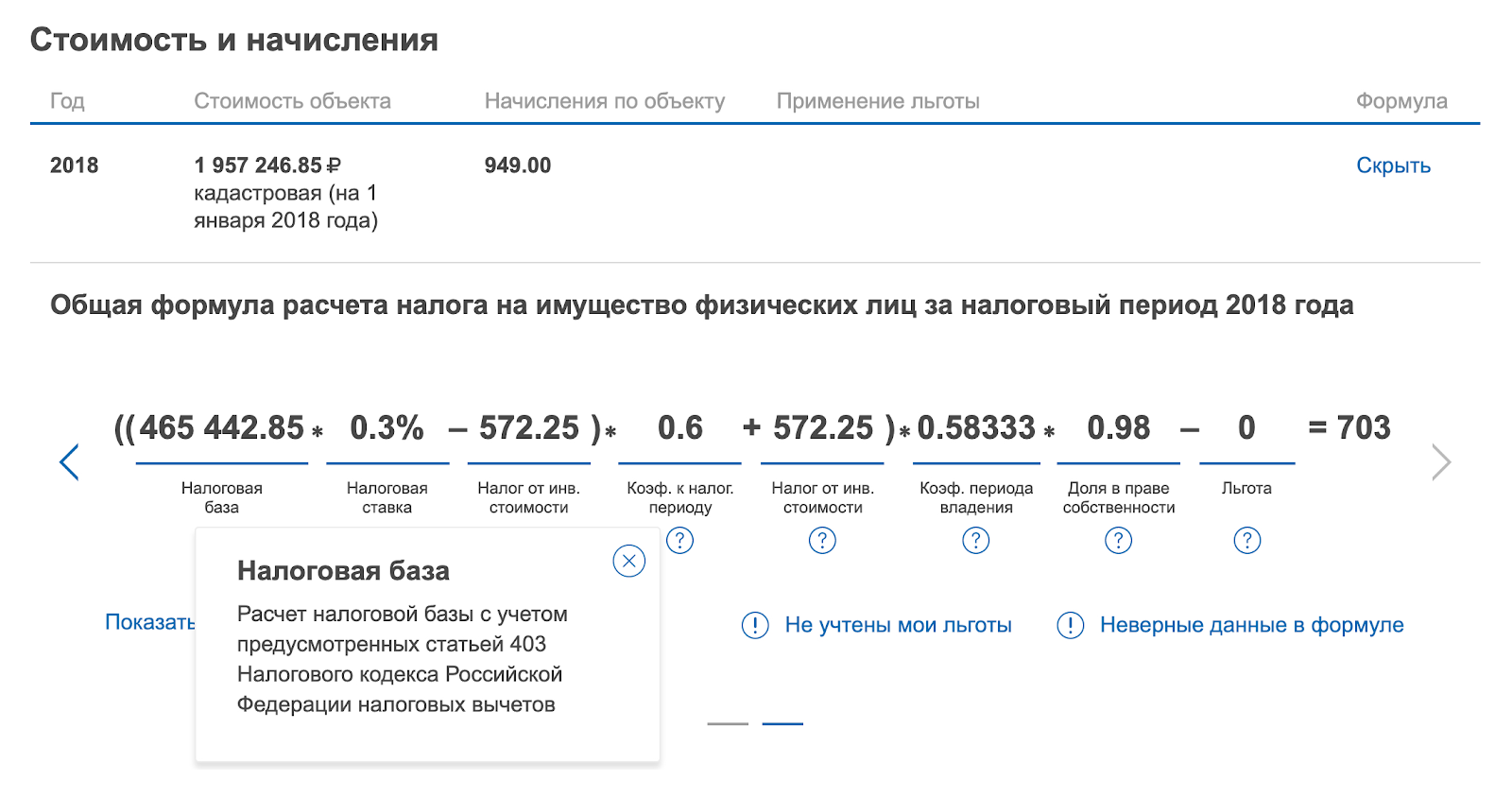

Вы можете проверить, предоставили ли вам вычет. Это понятно из формулы расчета, которая есть в разделе «Мое имущество». Если вычет есть, то налоговая база будет меньше кадастровой стоимости. Обычно с этим нет проблем, потому что учет автоматический.

Освобождение от налога на имущество. Это льгота, благодаря которой некоторые категории собственников вообще не должны платить налог на имущество и землю. То есть у них такой статус, что налог им не начисляют. От налога на имущество освобождены Герои СССР и РФ, люди с инвалидностью первой и второй группы, чернобыльцы, ликвидаторы и другие категории из подп. 1—13 п. 1 ст. 407 НК РФ. Самая распространенная группа льготников — пенсионеры и предпенсионеры. Они не платят налог на имущество по одному из объектов каждого вида: за одну квартиру, одну комнату и один дом. Обо всех налоговых льготах для пенсионеров у нас есть подробная инструкция с пояснениями. Предпенсионерам льгота положена с 2019 года.

Еще есть освобождение для отдельных видов имущества. Владельцы хозпостройки площадью до 50 м² или творческой мастерской не платят налог на один объект такого вида. От статуса и возраста это освобождение не зависит. Например, 30-летний владелец фотостудии не будет платить налог на имущество за это помещение.

Чтобы получить освобождение, нужно заявить о своем статусе, если налоговая еще не в курсе и продолжает начислять налог. Подробно о том, как это сделать, мы рассказывали в статье о льготах по имущественным налогам.

Проверьте налоговое уведомление. Если право на льготу было в 2018 году, но ее не учли, еще не поздно подать заявление. Сумму пересчитают задним числом, а начисления за прошлый год уменьшатся или совсем исчезнут.

Льготы по налогу на имущество. Кроме полного освобождения от налога за квартиру или дом есть льготы, которые его уменьшают. Такая льгота появилась в 2019 году у многодетных семей. Ее должны применять и для начислений за 2018 год. Если в прошлом году семья была многодетной, можно уменьшить или не платить налог за квартиру. Мы уже объясняли, как работает эта льгота. Правильно она называется вычетом, потому что уменьшает площадь объекта. Но применяют ее как льготу: по заявлению и только на один объект.

Эту льготу используют дополнительно к общему вычету для всех.

Дополнительный вычет для многодетных

| Объект | Вычтут из общей площади |

|---|---|

| Квартира, комната или часть квартиры | по 5 м² на каждого ребенка |

| Жилой дом, часть дома | по 7 м² на каждого ребенка |

Льготы по земельному налогу. Есть категории землевладельцев, которые не должны платить налог с шести соток земли. Им начисляют его только на ту площадь, что превышает шесть соток. Так могут делать не только ветераны и люди с инвалидностью, но и пенсионеры. Если у бабушки семь соток земли, налог она заплатит только со стоимости одной сотки. При условии, что бабушка на пенсии, а налоговая об этом знает. Если не знает, нужно помочь бабушке сообщить о своем праве на льготу. Если раньше бабушке уже давали эту льготу, повторно подавать заявление не нужно: налоговой хватает одного сообщения.

Такая же льгота с 2018 года есть у многодетных. Они тоже могут не платить земельный налог с шести соток, но только по одному участку. Если не знали о такой льготе, а налоговая ее не применила, подайте заявление — пусть пересчитают налог.

В 2019 году начисления по земельному налогу могут быть максимум на 10% больше прошлогодних. Так же и с налогом на имущество. Это не льгота, а ограничение, которое работает по всей стране. Его должны учесть в расчетах автоматически, но вы проверьте.

Утраченные объекты и угнанные машины. Это еще одна льгота, которую ввели в 2019 году, но задним числом. Если машину угнали и не нашли, налог за нее платить не нужно — даже когда прекратили розыск. Аналогично с разрушенными гаражами и сгоревшими дачами: нужно сообщить налоговой, что объекта нет. Тогда начислений по нему не будет, а в Росреестре при этом он может числиться. Утрату или угон нужно подтвердить справкой. У нас про это есть подробный разбор с планом действий и списком документов.

Льготы в регионах. Льготы на федеральном уровне — например освобождение для пенсионеров или дополнительный вычет для многодетных — положены всем собственникам с подходящим статусом. Налог за единственную квартиру не заплатят пенсионеры и из Москвы, и из Хабаровска. Но есть льготы на местах — их устанавливают регионы и муниципалитеты. Полный список льгот по каждому налогу есть на сайте ФНС. Например, сироты освобождены от налога на имущество в Санкт-Петербурге, а в целом по России — нет. Федеральных льгот по транспортному налогу нет, а в Брянске многодетным дают скидку 50%. Если подходите под какую-то категорию, свое право тоже нужно подтвердить заявлением. И если нужно — дополнительными документами.

Откуда в налоговом уведомлении НДФЛ?

Есть три имущественных налога: на землю, квартиры и машины. Но в некоторых уведомлениях их четыре — добавлен НДФЛ. Так происходит, если в прошлом году был налоговый агент, который начислил, но не смог удержать налог на доходы. Тогда он сообщает об этом в налоговую, а она включает сумму в уведомление. Например, участнику рекламной акции выдали приз, с его стоимости нужно заплатить налог, но удержать его деньгами не получилось. Сумму НДФЛ сообщают в налоговую — и она приходит за вашими деньгами.

Срок уплаты НДФЛ по уведомлению такой же, как по налогу на имущество: до 1 декабря следующего года. В 2019 году это выходной, поэтому можно платить до 2 декабря. Не перепутайте с уплатой НДФЛ по декларации: тот налог нужно платить до 15 июля.

Иногда налоговые агенты начисляют налог по ошибке. Или вообще неправильно его считают — например рефинансируют ипотеку и не знают о праве на вычет. Или ставят в справке не тот код дохода, а потом все путаются. НДФЛ при этом превращается в недоимку, и это могут быть десятки тысяч рублей.

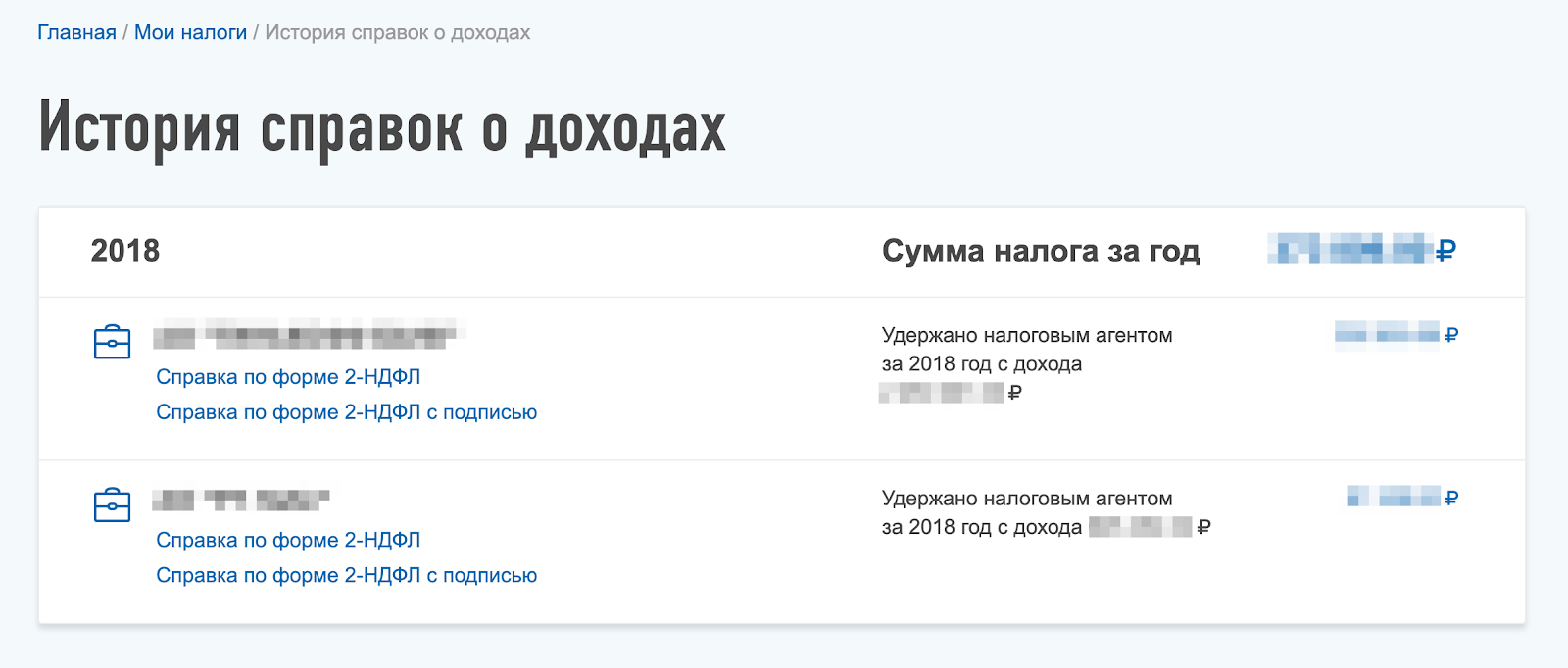

Если у вас в уведомлении есть НДФЛ, проверьте в личном кабинете, кто его начислил и с какого дохода. Справки за 2018 год уже точно есть на сайте nalog.ru — ищите их в сведениях о доходах.

Бывает, что НДФЛ начислен неправильно, но если он указан в уведомлении, значит, налоговая инспекция об этом не знает. Она и не должна знать — и разбираться тоже не будет. Бесполезно идти в налоговую с документами и просить инспекторов убрать незаконные начисления: не уберут. Разбираться нужно с налоговым агентом, который подал сведения с ошибками. Только после корректировки справки о доходах можно все исправить.

Как выбрать льготный объект

По налогу на имущество и землю есть льготы и освобождения. Но их дают только на один объект. Например, многодетным шесть соток можно вычесть из площади только одного участка, а освобождение от налога на имущество пенсионер получит только на одну квартиру.

Если участков и квартир несколько, нужно выбрать, по какому объекту применить льготу. Есть два способа это сделать:

- Предоставить выбор налоговой инспекции. Она применит льготу по тому объекту, где самый большой налог. Это происходит по умолчанию, делать ничего не нужно. То есть о льготе заявляете, а объект не выбираете.

- Подать уведомление. Если хотите выбрать льготный объект, нужно подать в налоговую уведомление. В отличие от заявления на льготу, для таких уведомлений есть срок. В прошлом году их подавали до 1 ноября, а теперь можно отправить до 31 декабря. Но не следующего года, а текущего. Например, льготный объект для начислений за 2019 год нужно выбрать до конца 2019 года, а не в 2020 году. Задним числом выбрать не получится. Уведомление удобно подавать через личный кабинет: вот инструкция, как это сделать.

Как исправить ошибки в налоговом уведомлении

В налоговом уведомлении могут указать лишнее имущество, не учесть льготу, даже если было заявление, или допустить еще какую-то неточность. В таких случаях нужно разбираться и требовать пересчета. Не нужно принимать числа в документах из налоговой на веру.

Чтобы быстро исправлять ошибки, ФНС запустила специальный сервис для обращений без регистрации. Вы можете сообщить через эти формы об ошибках в уведомлении родителей, бабушек и супругов, а не только за себя.

Если есть личный кабинет, об ошибках можно сообщить там. Если нет, используйте сервис ФНС.

Почитайте наши разборы сложных ситуаций с налогами на имущество, чтобы не отдать лишнего государству:

- Машина продана, а транспортный налог начисляется

- Какие автомобили не облагаются транспортным налогом

- Автомобиль угнали, а налог за него требуют

- Кто платит налог за машину, пока она у автосалона

- Стоит ли оформлять машину на ребенка ради экономии на налогах

- Как узнать кадастровую стоимость недвижимости

- Пенсионер, налог на имущество и две квартиры в одном году