Пачка инвестновостей: нечестивые финсоветники и сломанные машины

Прогноз финсоветников, очередная победа машин.

Дисклеймер: когда мы говорим о том, что что-то выросло, мы имеем в виду сравнение с аналогичным кварталом годом ранее. Поскольку все эмитенты из США, то все результаты в долларах. При создании материала использовались источники, недоступные пользователям из РФ.

Очень выгодное предложение: чего американские финансовые советники ждут от фондового рынка

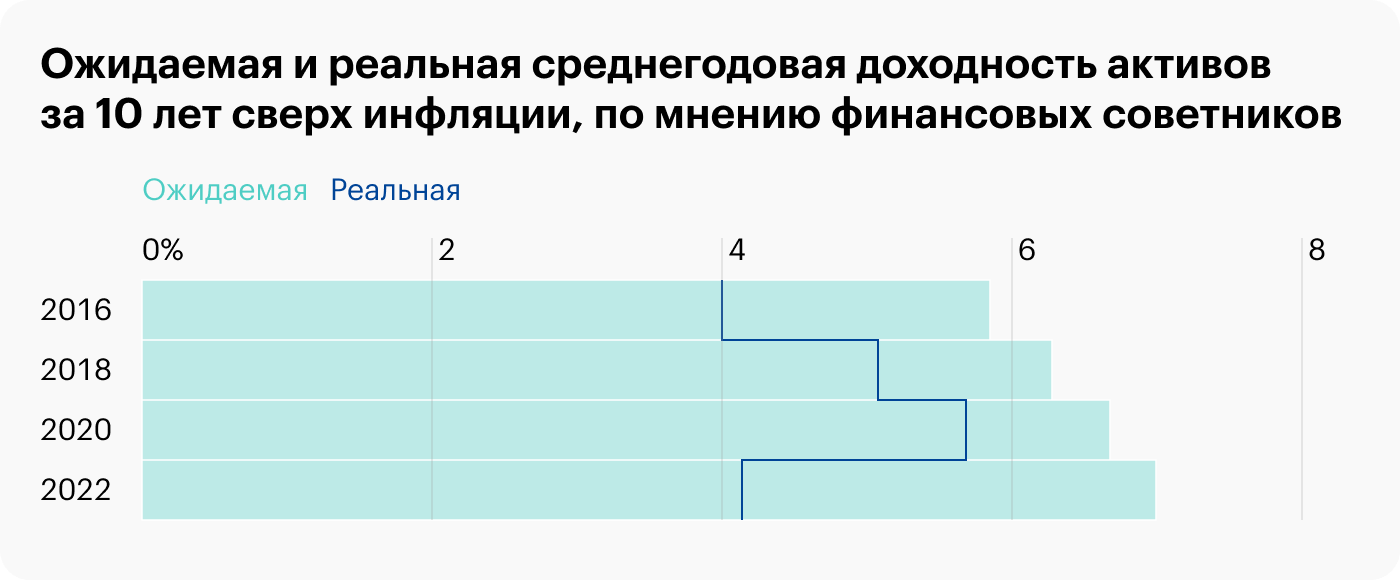

Американский банк Natixis выпустил опрос 2,7 тысячи финансовых советников из 16 стран касательно ожидаемой прибыли. И вот чего ожидают финсоветники:

- Прироста активов на уровне 10% в год на протяжении 3 лет.

- Половину платы они получают в виде процента от стоимости активов под управлением, но через 5 лет хотят увеличить долю подписок и транзакционных сборов.

- Оценки перспектив роста американского рынка в 2022 году сильно разнятся от региона к региону. Наиболее пессимистично настроены в США и Канаде. Возможно, нас ждет отток денег с рынка США за пределы Америки — и это было бы очень плохо для российских инвесторов. Эти деньги явно не пойдут на рынки КНР и РФ по политическим причинам.

- Долгосрочные перспективы своего управления активами они оценивают еще оптимистичнее, чем в прошлом году, — в среднем в районе 7% годовых сверх инфляции.

Каких итогов 2022 года ждут финсоветники

| MSCI | S&P 500 | Местный индекс | |

|---|---|---|---|

| Канада | 3,5% | 4,2% | 5,4% |

| Мексика | 10,3% | 9,3% | 6,9% |

| США | 4% | 4,4% | — |

| Колумбия | 9,8% | 9,9% | 8,7% |

| Чили | 10,1% | 8,8% | 8,4% |

| Уругвай | 14,4% | 10,3% | 5,4% |

| Франция | 1,9% | 1,9% | 0,7% |

| Швейцария | 3,3% | 3,1% | 3,1% |

| Великобритания | 2,6% | 2,2% | 4,7% |

| Германия | 4% | 2,8% | 0,6% |

| Италия | 5,7% | 6,4% | 3,4% |

| Испания | 6,1% | 6,3% | 5,4% |

| Гонконг | 11,1% | 8,8% | 10,8% |

| Сингапур | 11,6% | 9,6% | 13,8% |

| Япония | 7,9% | 7,3% | 7,1% |

| Австралия | 3,1% | 2,9% | 6,7% |

Результаты опроса на фоне крайне волатильного и напряженного первого полугодия в экономике и на фондовом рынке несколько оптимистичны. Но если учитывать психологию и специфику работы финсоветников, все встает на свои места.

В целом финсоветник может рассказывать клиенту практически что угодно — и, строго говоря, максимально мотивирован это делать. И как показывают результаты опроса, они планируют расширять клиентскую базу.

Согласно опросу, советники в среднем хотят прибавлять себе не меньше 20 клиентов в год. Это раза в 3 меньше, чем обычно требуют от финсоветников в крупных брокерских организациях в России, но все равно довольно много.

Как мне кажется, результаты опросов несут в себе как возможности, так и риски для фондового рынка.

Возможности тут заключаются в том, что, скорее всего, финсоветники будут мотивировать своих клиентов активно инвестировать, используя максимы, достойные пабликов с цитатами во «Вконтакте», вроде «нужно инвестировать, когда по улицам течет кровь».

И это будет стимулировать рост если не рынка, то отдельных «ярких» и «перспективных» эмитентов: смелые планы финсоветников по большой доходности вложений явно подразумевают не скучные мещанские индексные инвестиции.

А вот риски тут состоят в том, что люди будут заходить в инвестиции бестолково, с нереалистичными ожиданиями — и, когда их хотелки будут разбиваться о безжалостную действительность, они будут в панике все распродавать.

Если искать тех, кто может лучше всего заработать на этих трендах, то можно разделить бенефициаров на две группы.

Крупные брокерские компании типа Charles Schwab (NYSE: SCHW): пользуясь своими опытом, знаниями в этой области и огромной технической инфраструктурой, они смогут навязывать этой клиентской массе свои решения через финсоветников. Наверное, главный плюс тут будет заключаться в том, что финсоветники будут подгонять своих клиентов наращивать суммы на брокерском счету.

Крупные инвестбанки со значительным присутствием на бирже типа Goldman Sachs (NYSE: GS). Тут возможна как продажа инвестпродуктов, так и участие в более изощренных проектах: криптовалюты, инвестиции в частные проекты.

«Ну как покатались?»: в чем электрокары уступают обычным машинам

Исследовательская компания J. D. Power провела опрос среди автомобилистов на тему качества купленных новых машин. И вот что выяснилось: электрокары на литийионных аккумуляторах сильно хуже обычных машин — у них 240 проблем на 100 машин. У гибридов дела не сильно лучше: 239 случаев неисправности на 100 машин. Для сравнения: у машин с двигателем внутреннего сгорания 175 неисправностей на 100 машин.

К слову, даже автомобили образцово-показательного производителя электрокаров Tesla (NASDAQ: TSLA) не достигают результата ощутимо лучше «среднего по больнице»: у них 226 случаев неисправностей на 100 машин.

В целом из этого есть два вывода: один узкоотраслевой и второй более глобальный.

Отраслевой: негативный пользовательский опыт может ощутимо тормозить рецепцию электрокаров и, как следствие, плохо влиять на отчетность производителей электрокаров — велика вероятность того, что они не смогут уложиться в завышенные ожидания инвесторов, которые накачали их котировки как раз в ожидании стремительного роста продаж.

Глобальный: очевидно падение качества произведенной техники. В отчете отмечается, что количество проблем в целом со всеми видами машин достигло максимума за всю 36-летнюю историю проведения исследования. Конкретно в этом году количество проблемных случаев было на 11% выше, чем в 2021.

Авторы отчета указывают на логистический кризис и, в частности, на нехватку чипов. Но мне кажется, что дело именно в проблемах с качеством работы: скандалы с самолетами той же Boeing начались еще в 2019 и уже тогда выявили колоссальный уровень нарушений.

В исследовании J. D. Power указывается, что наибольшее количество проблем выявлено в новейших моделях — тех, что по умолчанию напичканы большим количеством электроники. И это как раз логично: уровень подготовки работников падает, в то время как уровень технической изощренности устройств растет, что и приводит к растущему количеству поломок. Похожую картину можно было увидеть в рассказе Э. М. Форстера «Машина останавливается».

В связи с трендами в социально-идеологической сфере уровень технического образования в США, скорее всего, будет падать, так что следует ждать усугубления этих проблем.

В целом последний вывод неутешителен для акционеров: вероятнее всего, в среднесрочной перспективе это приведет к масштабным отзывам и даже катастрофам с последующими возвратами техники и судами. Но даже на этом можно попытаться заработать: вполне возможно, автопром отреагирует на это попыткой усилить интеграцию своих логистических цепочек — и мы можем инвестировать в акции мелких производителей автокомплектующих в ожидании того, что их кто-то купит.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.