Пачка инвестновостей: Amazon против Visa и награды для доносчиков

Visa скоро перестанет работать на площадке Amazon в Великобритании — и это может стать прологом к жестокой войне между компаниями. Тем временем SEC награждает доносчиков, к счастью инвесторов.

Дисклеймер: когда мы говорим о том, что что-то выросло, мы имеем в виду сравнение с аналогичным кварталом годом ранее. Поскольку все эмитенты из США, то все результаты в долларах. При создании материала использовались источники, недоступные пользователям из РФ.

Запрещала жаба гадюку: Amazon выгоняет Visa

Это было неминуемо: два колосса фондового рынка, один — из области электронной коммерции, а другой — из мира транзакций, рано или поздно должны были сойтись в битве. И это произошло: Amazon (NASDAQ: AMZN) прекратит принимать на своей платформе платежи картами Visa, которые выпустят в Великобритании с 2022 года, по причине резкого роста комиссий. В связи с завершением процедуры выхода Великобритании из ЕС Visa увеличила комиссию по платежам с использованием ее карт при операциях между сторонами в Великобритании и ЕС: раньше было 0,3% для кредитных и 0,2% для дебетовых карт, а стало 1,5% для кредиток и 1,15% для дебетовых.

Представители Visa заявляли, что это изменение затронет меньше 5% компаний в Великобритании, но этого оказалось достаточно для Amazon. Крупные компании могут легко создать юрлицо в Европе для проведения операций с заказчиками. Но мелким предпринимателям, выставляющим свои товары на платформе Amazon, это, конечно, будет не по силам — что негативно повлияет на бизнес Amazon в Европе в целом.

Amazon уже давно злилась на Visa из-за высоких комиссий. Ранее компания добавила комиссию 0,5% при использовании австралийских и сингапурских кредиток Visa, чтобы компенсировать местные комиссии. А в Великобритании Amazon даже предлагает английским пользователям 20 фунтов скидки за использование какого угодно платежного средства, кроме Visa.

Комиссии Visa — достаточный повод для разрыва отношений с Amazon в Великобритании, но я все же думаю, что у этой истории есть второе дно. У Mastercard, например, в Великобритании комиссии практически такие же, как и у Visa, — но Mastercard с платформы не выгоняют. Во всяком случае, пока.

Дело в том, что Amazon заинтересована в развитии других каналов платежей. Amazon — это, по сути, два разных бизнеса под одной крышей: большая, но низкомаржинальная площадка онлайн-коммерции и блестящий высокомаржинальный облачный сервис — AWS. Увлечение убыточными проектами Amazon в розничной сфере финансируется и существует за счет AWS — и в ущерб последнему. Если розничный бизнес продолжит висеть гирей на AWS, то инвесторы-активисты захотят разделить Amazon на розницу и AWS — с ожиданием того, что акции последней будут расти сильнее розничной части бизнеса ввиду лучшей бизнес-модели. Поэтому руководство Amazon хочет сделать так, чтобы ущербность розничной Amazon не сильно бросалась в глаза инвесторам и не злила их.

Высокая стоимость транзакций для Amazon — это издержки, которые хорошо бы порубить, дабы розничный бизнес Amazon оставался хотя бы на нижней границе окупаемости и не скатывался в убыток, потому что звоночки уже есть.

Недавно Amazon начала сотрудничество с сервисом платежей в рассрочку Affirm, также на платформе со следующего года будет доступно проведение платежей через PayPal. Я думаю, что Amazon продолжит развитие альтернативных систем платежей в обход традиционных процессинговых компаний.

Что касается Visa, то инициатива Amazon для нее — очень плохой знак. Не думаю, что потеря британской части бизнеса Amazon угробит отчетность Visa, но экстрадиция может продолжиться: Amazon изгонит Visa из других регионов и/или потребует скидки. Примеру Amazon могут последовать и другие крупные розничные игроки. В таком случае Visa придется идти на уступки и делать скидки — что в итоге скажется на ее отчетности не самым лучшим образом. Маркетинговые расходы Visa в минувшем квартале выросли аж на 58% год к году — так что я бы ожидал, что Visa придется наращивать эту статью расходов в недалеком будущем.

В краткосрочной перспективе от ситуации с противостоянием между Visa и Amazon, возможно, выиграет Mastercard. Правда, на длинных дистанциях телодвижения Amazon ничего хорошего не предвещают: разобравшись с Visa, компания примется за Mastercard.

Как я вижу, в наилучшей позиции здесь находятся различные финтех-стартапы, предлагающие Amazon каналы платежей в обход процессинговых систем типа Visa: их вполне может купить если не сама Amazon, то кто-то из ее крупных партнеров, например PayPal.

Тук-тук на фондовом рынке США

Американская комиссия по ценным бумагам (SEC) поделилась отчетом о состоянии дел с осведомителями. В отчете учитываются те сотрудники компаний или осведомители, которые пишут в SEC о случаях нарушения закона своими работодателями. Вот какие числа содержатся в отчете.

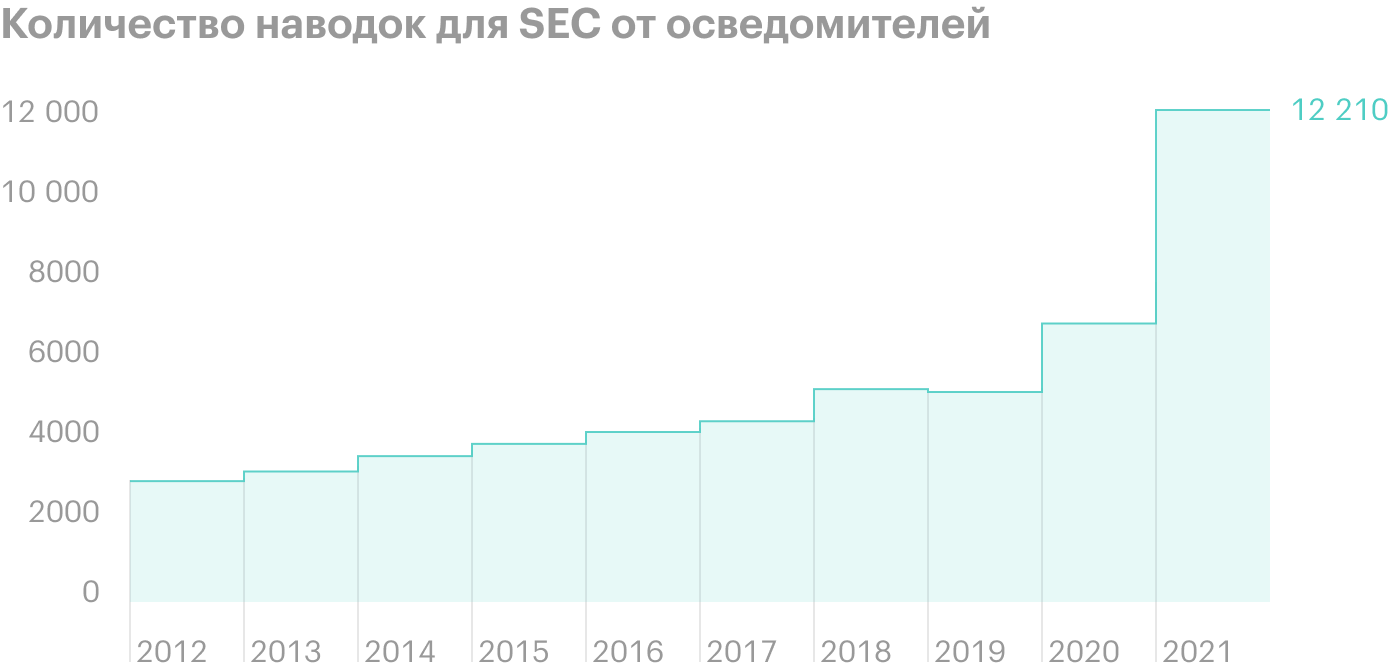

Наводки. За 2021 год SEC получила 12,2 тысячи наводок — почти в 2 раза больше, чем в 2020. Для понимания ситуации: уже в 2020 году количество наводок было рекордным. А вот как распределилось количество всех наводок:

- Манипуляции акциями — 3090.

- Неполное и/или недостоверное отображение фактов в отчетности — 1913.

- Мошенничество с выводом акций на биржу — 1910.

- Вмешательство в процесс торгов и ценообразование — 778.

- Торговля криптовалютами — 762.

- Нарушение правил инсайдерской торговли — 417.

География. Наводки приходили из почти всех стран мира. Больше всего наводок после США пришло:

- Из Канады — 248.

- Китая — 152.

- Великобритании — 132.

SEC выплатила рекордный объем наград доносчикам в этом году: 564 млн долларов на 108 человек. Чтобы вы понимали, как это много: с 2011 до 2020 года включительно SEC выдала 562 млн долларов 108 доносчикам. Да, это рекорд.

Почему отчет SEC важен и о чем он говорит

Доносчики и щедрые награды для них — важная часть работающей системы надзора за компаниями на бирже. Какой смысл человеку сообщать о злоупотреблениях в его компании, если его за это никак не наградят и если это навредит репутации и карьере? Щедрые компенсации SEC успешно подталкивают сомневающихся сообщать о случаях недобросовестного поведения корпораций.

Да, новости о том, что какая-то компания обманывала акционеров или вводила в заблуждение регуляторов, могут навредить стоимости акций на короткой дистанции — но если постоянно закрывать на это глаза, то количество проблем будет расти в геометрической прогрессии и тогда все закончится банкротством, а акции вообще превратятся в ноль, как, например, было с Enron.

Нет ничего удивительного в том, что 2021 год выдался таким позитивным для фондового рынка США: его активно зачищают от мошенников. Строго говоря, именно такой жесткий надзор обеспечивает защиту акционеров даже таких гигантов, как Microsoft или Adobe: они не обманывают акционеров исключительно потому, что слишком велики риски того, что информация об этом выйдет наружу с самыми неприятными последствиями. Например, постоянные угрозы со стороны SEC в сторону электрокарового стартапа Nikola и ее вмешательство оказались скорее позитивом. Иначе руководство, скорее всего, «приехало» бы к банкротству уже в сентябре 2021 года, но обновленная Nikola еще жива и барахтается.

ESG во все ворота

SEC обязала раскрывать ESG-метрики в своей отчетности. Учитывая то, что единых стандартов подсчета ESG-метрик все еще нет и все компании считают их по-разному, велики риски, что в случае введения обязательного раскрытия ESG-показателей SEC рискует утонуть в бюрократическом аду: ей будут приходить тысячи и тысячи доносов образца «компания Х неправильно подсчитала объем выбросов углекислого газа в атмосферу, потому что…» И, разбирая многочисленные заявки такого рода, SEC рискует упустить из виду более важные проблемы в здоровье компаний. Этот риск мне видится достаточно значимым для того, чтобы его учитывать.