Инвестидея: Oshkosh, потому что хороший, успешный бизнес

Хочу предложить читателям умеренно спекулятивную идею: я считаю, что акции компании Oshkosh могут вырасти благодаря ее хорошим бизнес-показателям.

Потенциал роста: 15% годовых.

Срок действия: 1—2 года.

Почему компания может вырасти: ключевые бизнес-показатели у Oshkosh в порядке, спрос на ее продукцию есть, а стоимость акций этого пока не отражает.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не инструкции к действию. Полагаться на наши размышления или нет — решать вам.

Любим, ценим,

Инвестредакция

Чем занимается Oshkosh

Компания производит запчасти и комплектующие для профессионального транспорта. Например, подъемные механизмы для машин для уборки мусора, платформы для военных машин. 40% выручки компании вообще дает «оборудование для обеспечения доступа» вроде подъемных кранов, лифтов-ножниц и так далее.

Почему компания может вырасти

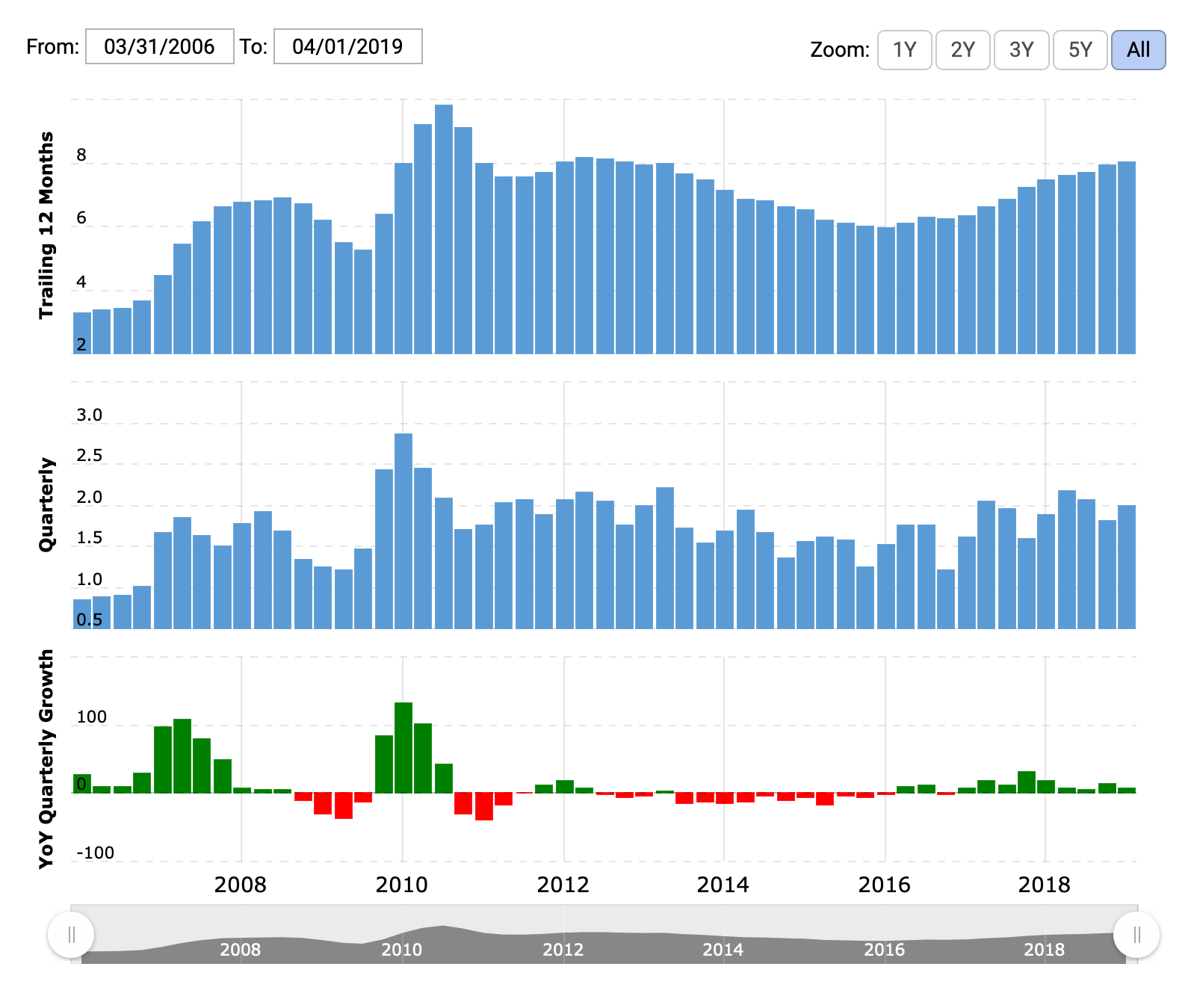

Компания недооценена. Выручка компании растет вместе с продажами, а результаты последнего квартала сильно превысили ожидания аналитиков: ждали 1,62 $ прибыли на акцию, а получилось 1,82 $. Похожая ситуация была в прошлом квартале, когда прибыль тоже оказалась больше ожиданий.

При этом компания достаточно дешевая, если смотреть на мультипликатор P / E — соотношение цены акции и полученной на нее прибыли. У Oshkosh он на уровне 10, и это во много раз ниже, чем, например, у Amazon, — в 7,8 раза. Иными словами, компания выглядит недооцененной, особенно если учесть, что продажи у нее стабильно растут. Впрочем, для этой отрасли характерны примерно такие же показатели: у схожей компании Dana он, например, составляет около 5; у Autoliv — 10,5. Но у S&P 500 в среднем P / E находится в районе 17 — и нет никаких причин считать, что Oshkosh, как успешная компания, не может подтянуться до этого уровня: просто, рассуждая логически, инвесторы не могут игнорировать то, как продажи компании и выручка растут, пока цена акции не меняется.

Бизнес эффективен в непростых условиях. В первом квартале компания недополучила прибыли из-за проблемных погодных условий. Логически рассуждая, страшная американская зима и распутица на дорогах уже не будут такой проблемой в период с мая по июль, результаты которого зафиксируют в следующем отчете.

Также важно, что в прошлом году на долю Oshkosh выпали высокие тарифы на сталь и алюминий, введенные Трампом. И если она даже в этих условиях показала отличные результаты в январе этого года — и продолжает выдавать их сегодня, — значит, она может быстро адаптироваться и оптимизировать бизнес без потерь: оставаться прибыльной, даже когда стоимость сырья резко вырастает.

Компания относительно защищена от торговых войн с Китаем. На США приходится почти 80% продаж Oshkosh. А доля КНР в общей структуре прибыли очень невелика, поэтому обещанные китайцами контртарифы на американскую продукцию не могут сильно ударить по продажам на китайском рынке: они и так небольшие. Что касается потенциальных торговых войн на других фронтах, например с ЕС, то продукция компании слишком специфична, чтобы против нее вводить специальные тарифы, — основной фокус европейских противников США направлен на американские легковые автомобили и сельхозпродукцию.

Бизнес диверсифицирован. Клиенты компании приходят из самых разных отраслей — очень сложно привязать ее показатели к какому-то одному направлению. Теоретически многие товары могут быть так или иначе завязаны вокруг монтажно-строительного сектора: краны, подъемники и прочие подобные механизмы всегда нужны в строительстве. Но со всей уверенностью утверждать это нельзя.

Например, небольшое снижение трат на строительство в США в марте никак не повлияло на результаты компании — прибыль все равно выросла. Мне кажется, разумнее считать ключевым показателем перспектив компании состояние американской экономики: пока она растет, всем ее составляющим нужен транспорт. Это же касается, например, и муниципальных заказчиков компании вроде пожарных: пока нет рецессии, никто не будет резать им бюджет.

Риски: снижение спроса у военных и цены на сырье

Изменение спроса со стороны военных. Примерно 27% продаж компании приходится на запчасти для транспорта военного назначения. Соответственно, внезапное падение спроса на эту категорию товаров может ударить по отчетности. Предсказать такое изменение заказов из военных ведомств сложно, но обстановка в мире пока не располагает к снижению военных трат.

С другой стороны, может измениться структура расходов: в тренде могут оказаться другие виды военных машин, для которых Oshkosh, может быть, ничего не производит. Собственно, недавно боевые машины Oshkosh оказались под прицелом — простите за каламбур — аудиторов министерства обороны США, которые нашли в их работе серьезные просчеты. Пока окончательное решение о судьбе машин в армейском руководстве еще не приняли, но вариант с сокращением заказов на продукцию компании исключать нельзя.

Динамика цен на сырье. Сталь, алюминий и другое сырье, которое использует компания при производстве, могут вырасти в цене не только из-за тарифов, но и из-за спроса других секторов экономики. Производство в Америке пока не падает, поэтому надеяться на то, что цены на сырье внутри США значительно снизятся, не стоит — наоборот, они вполне могут вырасти, если американская экономика ускорится. Ну а подорожание сырья бьет по маржинальности бизнеса с понятными последствиями для отчетности.

Что в итоге

Oshkosh — хорошая, сильная компания, отчетность и финансовые показатели которой инвесторы пока не распробовали. Возможно, это хорошая возможность зайти в нее сейчас. Но держите в уме возможность срыва части армейских контрактов — такой черный лебедь здорово испортит продажи компании.