«Полиметалл»: снизят долги и подумают о спецдивидендах

«Полиметалл» добывает золото и серебро, производит медь и цинк. Добывает в Армении, Казахстане и России. Вроде бы все нормально, но есть пара моментов.

Эта статья — в рамках нашего большого обзора золотодобывающих компаний. Вот наши предыдущие статьи:

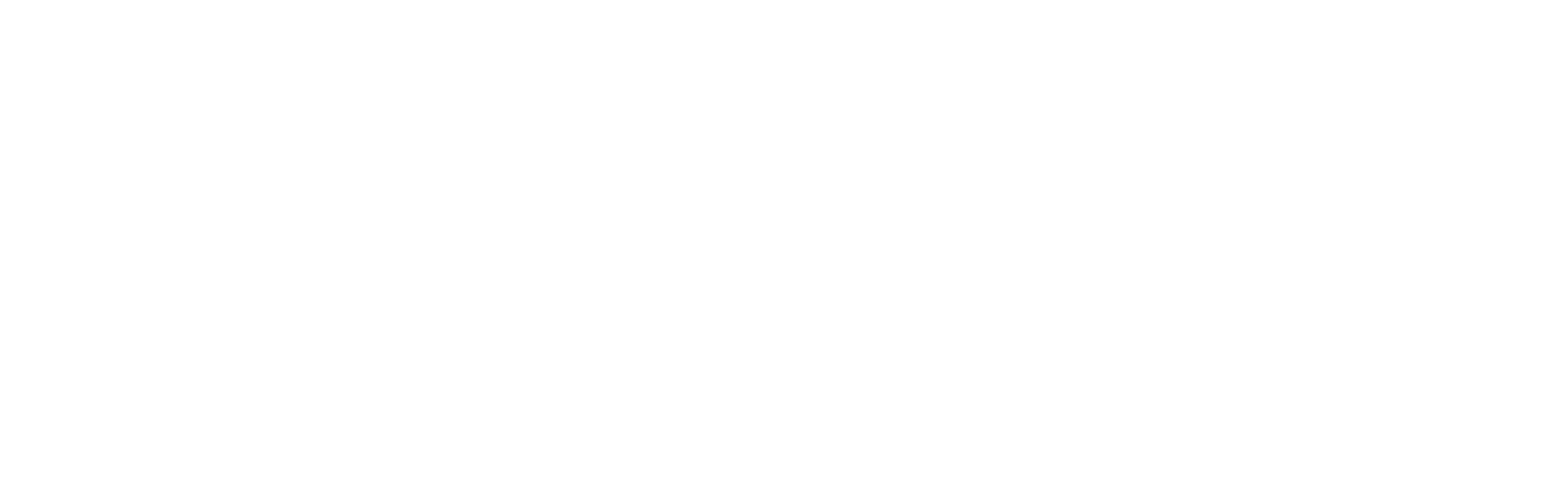

Производство золота

Руководство планирует увеличить производство за пять лет на 19%.

На пяти месторождениях «Полиметалла» добывают серебро вместе с золотом. При этом 77% производства золота приходится на 🇷🇺 Дукатский хаб. Еще компания производит медь и цинк, но в выручке компании эти металлы составляют всего 2%.

«Полиметалл» переводит показатели добычи всех металлов в унции золотого эквивалента, чтобы инвесторам было легче сравнивать результаты с другими золотодобывающими компаниями. Унции золотого эквивалента — это если бы компания продала добытое серебро, медь и цинк, а на вырученные деньги купила золото по рыночной цене.

Месторождения

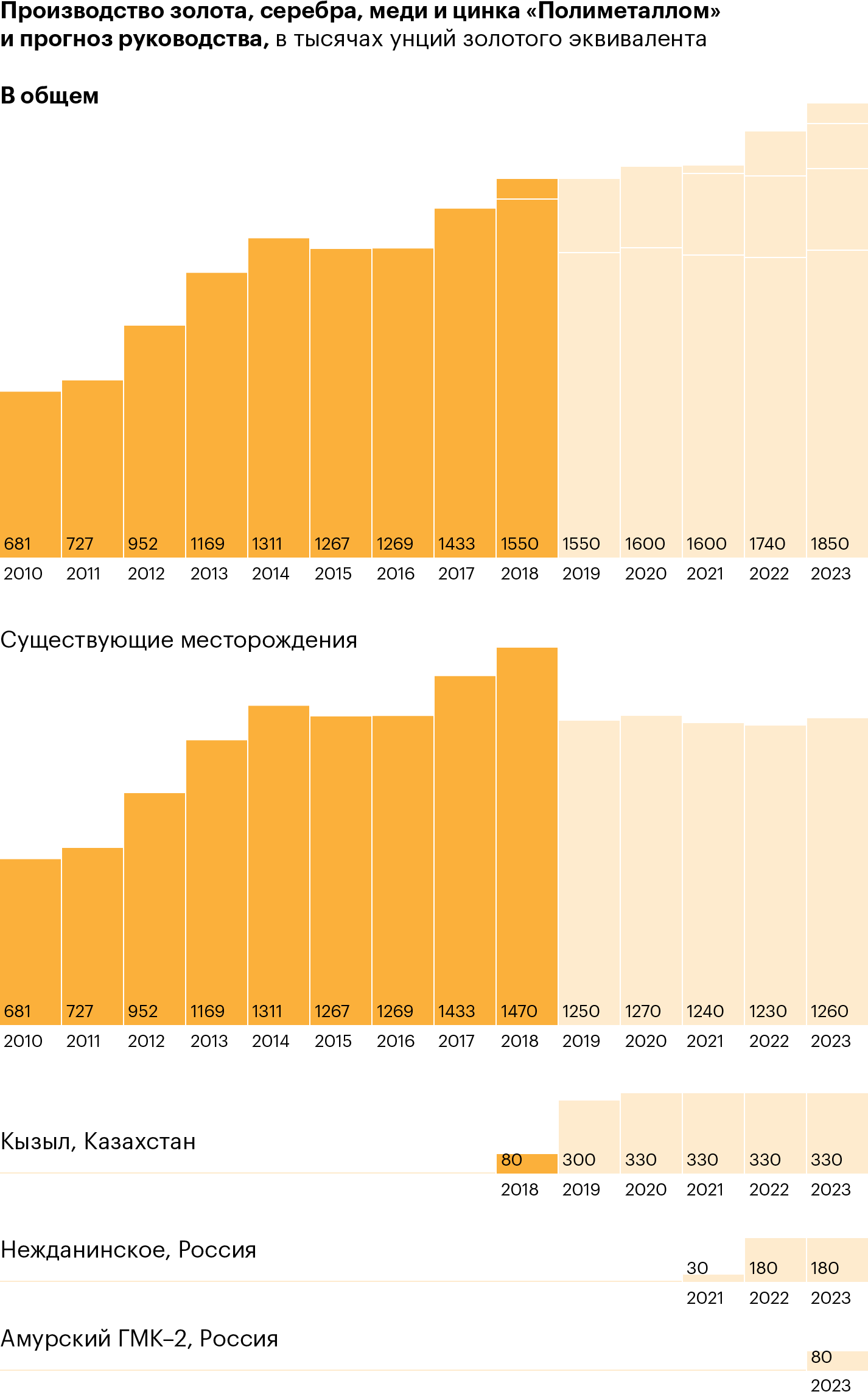

Руководство думает, что делать с 🇷🇺 Воронцовским месторождением: производство в 3 квартале 2018 года сократилось на 21%, потому что снизился объем золота в добываемой руде. Будут оценивать. А еще запускают новые месторождения.

🇰🇿 Кызыл запустили в 3 квартале 2018 года. Планируют в 2019 году добыть 300 тысяч унций — 19% от общей годовой добычи. У Кызыла самая низкая себестоимость добычи среди остальных месторождений «Полиметалла»: в диапазоне 500—550 долларов за унцию. Текущая рыночная цена золота составляет 1250—1300 долларов за унцию.

🇷🇺 Нежданинское месторождение планируют запустить в 4 квартале 2021 года. До 2024 года планируют добывать по 180 тысяч унций в год — 14% от прогнозной будущей добычи, после 2024 года — по 155 тысяч унций в год.

«Полиметалл» приобретает месторождения, а расплачивается за них частично деньгами и частично нововыпущенными акциями. С одной стороны, не нужно тратить собственные деньги и увеличивать долг, с другой — из-за выпуска новых акций доля каждого инвестора уменьшается. А это важно при распределении дивидендов.

Распродают месторождения

Цель «Полиметалла» — продать плохие месторождения с низкой себестоимостью и маленькими запасами, сконцентрироваться на крупных долгосрочных проектах. С продажи компания планирует получить 150—200 млн долларов, которые пойдут на погашение долга. Текущий чистый долг — 1,6 млрд долларов. В разделе про дивиденды я расскажу, насколько это хорошо или плохо. Пока это голые цифры.

В декабре 2018 года «Полиметалл» продал три из четырех месторождений на 🇷🇺 Охотском хабе. Там оставались запасы золота на несколько лет, а себестоимость добычи по хабу в целом довольно высокая — 1091 доллар за унцию. Покупатель заплатил 5 млн долларов деньгами, еще 25 млн взял в виде долга.

Заключили договор о продаже месторождения 🇰🇿 Капан — если сделка состоится, то «Полиметалл» получит 55 млн долларов, возможно, будут небольшие корректировки. Чтобы сделка состоялась, нужно разрешение антимонопольных органов. Компании ожидают, что сделка закроется не позднее 15 февраля 2019 года, но если сделка сорвется — «Полиметалл» получит компенсацию 10 млн долларов.

Еще у покупателя будет возможность купить месторождение 🇰🇿 Личкваз в течение 12 месяцев. Месторождения продают потому, что они не сильно влияют на доходы компании, себестоимость большая, а запасов мало.

Есть еще три месторождения на продажу — они потенциально могут дать до 105 млн долларов. Но с ними пока все неопределенно.

Дивиденды и долги

От чего зависят дивиденды. «Полиметалл» может направлять на дивиденды 50% скорректированной чистой прибыли: берут полученную чистую прибыль и корректируют ее на доходы от изменения курса валют и на расходы от обесценения активов. Платят каждое полугодие.

Дивиденды зависят от долговой нагрузки. Ее определяют с помощью отношения чистого долга к EBITDA. Компания платит дивиденды, только если значение ниже 2,5. При значении 3,25 дивиденды придется согласовывать с банком.

В конце года руководство может решить выплатить специальные дивиденды. По информации «ВТБ-Капитала», специальные дивиденды возможны, если отношение чистого долга к EBITDA будет меньше 1,5.

Сейчас показатель равен 2,08, но, кажется, этого недостаточно для выплаты специальных дивидендов. Правда, руководство указывало в презентациях, что в 4 квартале будет «значительное сокращение чистого долга». Сколько конкретно — не сказали.

Долговая нагрузка «Полиметалла»

| Показатель | Сумма, млн $ |

|---|---|

| Чистый долг | 1652 |

| EBITDA за 12 мес. | 793 |

| Чистый долг / EBITDA | 2,08 |

Сколько заплатят. Я подсмотрел у одних крупных ребят их модель финансовых показателей «Полиметалла»: считают, что за второе полугодие 2018 года компания заработает 275 млн долларов, тогда на дивиденды направят половину — 137,5 млн долларов. У «Полиметалла» 469 368 309 акций — получается дивиденд 0,29 доллара на акцию, или 19,11 рубля.

Альтернативный расчет: по данным портала «Доходъ», получится 0,25 доллара за акцию, или 16,5 рубля. Дивидендная доходность составит 2,2—2,5% за второе полугодие при текущей цене акций в 739 рублей.

За первое полугодие 2018 года «Полиметалл» заплатил 0,17 доллара, или 11,6 рубля, дивидендов на акцию — тогда дивдоходность была 2,1%. В таблице я привел сумму дивидендов «Полиметалла» за год, чтобы сравнить с другими компаниями.

Прогнозируемые дивиденды золотодобывающих компаний

| Компания | Дивиденд на акцию | Цена акций | Дивидендная доходность |

|---|---|---|---|

| «Бурятзолото» | Не платят | 872 ₽ | 0% |

| «Полиметалл» | 30,31 ₽ | 739 ₽ | 4,1% |

| «Селигдар», обыкновенные акции | 0,203 ₽ | 9,64 ₽ | 2,1% |

| «Селигдар», привилегированные акции | 2,25 ₽ | 24,20 ₽ | 9,3% |

| Newmont Goldcorp | 0,56 $ | 31,56 $ | 1,8% |

Мультипликаторы

| Компания | EV / EBITDA | Чистый долг / EBITDA | EV / EBIT |

|---|---|---|---|

| «Бурятзолото» | 2,7 | −0,3 | −7,7 |

| Newmont Goldcorp | 6,6 | 1,2 | 14,5 |

| «Селигдар» | 1,4 | 2,03 | 2,4 |

| «Полиметалл» | 9,4 | 2,08 | 13,5 |

Мультипликаторы — это производные, отражающие отношение между рыночной ценой и финансовыми показателями. Мультипликаторы нужны, чтобы оценить, дорого или дешево можно купить компанию, растет ли бизнес и насколько эффективен менеджмент. Вот финансовые показатели, которые потребуются для расчета мультипликаторов. Их берем из финансовых отчетов компании: за второе полугодие 2017 года и за первое полугодие 2018 года.

Финансовые показатели

| Показатель | 2 пол. 2017 г. | 1 пол. 2018 г. | За 12 мес. |

|---|---|---|---|

| Операционная прибыль | 338 | 214 | 552 |

| Скорректированная EBITDA | 488 | 305 | 793 |

| Чистый долг | 1420 | 1652 | 1652 |

Вот что значат выбранные мультипликаторы.

EV, или enterprise value, — стоимость компании с учетом долга. Формула: рыночная капитализация + сумма кредитов − денежные средства. Условно: вы покупаете акции компании вместе с долгом.

EBITDA — идеальная прибыль компании, которая не учитывает налоги и расходы, не связанные с основной деятельностью. Формула: операционная прибыль + амортизация. По EBITDA можно сравнивать компании из разных стран.

EBIT — операционная прибыль компании. Операционная прибыль показывает, сколько компания зарабатывает денег с основного бизнеса — добычи золота. Например, у «Бурятзолота» добыча золота убыточна, но прибыль есть: у компании 11 млрд рублей, которые выданы в виде займов.

Чистый долг — процентные обязательства компании (кредиты, лизинг, аренда) за вычетом денежных средств.

EV / EBITDA — показывает, за сколько лет компания окупит себя. Меньше 10 — возможно, компания недооценена. Инвесторы любят технологическую отрасль: показатели растут быстро, конкурентов мало, вложений в бизнес нужно меньше, чем добывающим компаниям. Историческое медианное значение у «Полиметалла» — 8,1.

Чистый долг / EBITDA — показывает, сколько компании потребуется лет, чтобы раздать долги. Меньше 3 — у компании нет проблем с долгами. Больше — могут возникнуть проблемы с выплатой долга, если в бизнесе что-то пойдет не так. Или банки могут запретить выплачивать дивиденды. «Полиметалл» платит дивиденды, если чистый долг / EBITDA ниже 2,5.

EV / EBIT — отношение стоимости компании к ее операционной прибыли. Операционная прибыль — это доходы компании от основной деятельности, которые не учитывают ее прочие доходы, налоги и проценты. Историческое медианное значение у «Полиметалла» — 12,4.

Как я вижу бизнес «Полиметалла»

- У текущего руководства скромный план роста производства: 19% за пять лет, или 3,6% ежегодно. Если доверять аналитикам, цена золота будет колебаться в диапазоне 1300—1400 долларов за унцию в ближайшие два года. Я бы не стал ждать серьезного роста выручки.

- У «Полиметалла» себестоимость добычи чуть лучше, чем в среднем среди крупных компаний: компания избавляется от старых месторождений с высокой себестоимостью добычи и малыми запасами. Часть денег хотят потратить на уменьшение долга. Ниже долг — больше вероятность выплаты специальных дивидендов.

- Платят дивиденды дважды в год: в мае и сентябре. Потенциальная дивидендная доходность — около 4,1% годовых.

- Компания постоянно приобретает и обменивается месторождениями. Сделки проводят так: часть оплачивают деньгами, часть — выпускаемыми акциями. С одной стороны, не тратят дополнительных денег, с другой — доля текущих держателей акций уменьшается.

- По мультипликаторам «Полиметалл» стоит дороговато. Если вам сейчас так не кажется, дождитесь последнего обзора золотодобывающей компании на следующей неделе — все встанет на свои места.