Как потолок цен на газ повлияет на российские поставки

15 февраля вступил в силу потолок цен на газ для Евросоюза. Лимит составляет 180 € за 1 МВт·ч, или около 2000 $ за 1000 м³. Фактические цены на газ сейчас держатся в районе 600 $ за тысячу кубометров.

Постановление будет действовать в течение одного года. Европейские политики поясняли, что введение потолка необходимо, чтобы избежать резких скачков цен в том числе из-за поставок газа из России.

Как работает потолок цен на газ

У введенного в декабре 2022 года потолка цен на нефть и у нового потолка цен на газ разные цели. Цель потолка цен на нефть — ограничить доходы России, чтобы Россия получила меньше денег от экспорта. Цель потолка цен на газ — ограничить расходы потребителей, чтобы они не страдали от высоких цен. То есть price cap распространяется не только на российский газ — под него подпадает и Америка, и Норвегия, и Алжир.

И если в случае с нефтью потолок вполне могут опустить, то в случае с газом это делать невыгодно самому Евросоюзу. Да, потолок можно установить ниже фактических цен, но тогда на европейский рынок просто никто не будет поставлять газ.

По факту особого смысла во введении этого потолка нет. В некотором смысле он даже снижает привлекательность европейского рынка, потому что производители могут опасаться, что рано или поздно этот потолок может быть достигнут и они будут получать цену меньше, чем могли бы.

Отчасти потолок вводился на фоне ожиданий, что цены на газ будут запредельно высокими. Но по факту этого не произошло.

Что происходит с ценами на газ

Аналитики действительно ожидали высоких цен на газ в Европе — 2000—3000 $ за тысячу кубометров. И в сентябре 2022 цены действительно подскочили до 2500 $ за тысячу кубометров. Но по факту цены сейчас намного ниже.

Тому, что прогнозы не оправдались, есть несколько причин. Первая — ЕС успел закачать довольно много газа в свои подземные хранилища. Причем покупали они этот газ еще осенью, по высоким ценам.

Вторая причина — теплая зима. В январе в Центральной и Западной Европе было +15…20 °C.

Третья — сокращение спроса и со стороны промышленности, и со стороны населения на 10—15%. И люди, и компании экономили энергоресурсы. К тому же из-за ковидных ограничений Китай снизил потребление СПГ и Европа могла покупать его по довольно комфортным ценам.

Еще один фактор, который давит на цены на газ, — возвращение на рынок американского завода Freeport. Летом на заводе произошла авария, которая вывела его из строя. Это было болезненно для рынка: американский экспорт сейчас обеспечивает около 20% мирового рынка СПГ. Но теперь возобновление его работы дает рынку уверенность, что предложение может быть увеличено.

С учетом этих трендов можно говорить, что 600—700 $ за тысячу кубометров — это новый долгосрочный уровень европейских цен. Это все равно в два раза больше, чем до февраля 2022 года: прежний уровень цен был в районе 300—350 $ за тысячу кубометров. Но это в любом случае не диапазон 1500—2000 $.

Что будет происходить с ценами в сезон 2023—2024 года, зависит от того, сколько газа останется в европейских хранилищах. Сейчас они заполнены на 62,5%. По итогам отопительного сезона там обычно остается 20—30%. Если по итогам этого сезона останется 50—65%, то следующий отопительный сезон тоже пройдет нормально, проблем не будет. А в более далекое будущее заглянуть сложно.

Что происходит с российским экспортом

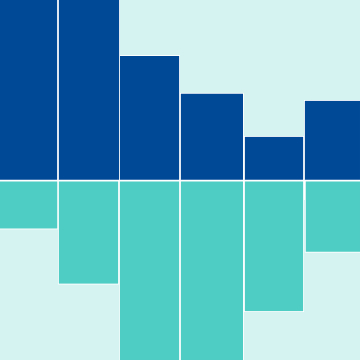

Он сокращается безо всякого потолка. До 2022 года Россия добывала 720—760 млрд кубометров природного газа, экспортировала чуть больше 200 млрд, из них 150 млрд кубометров — в Европу.

В 2022 году «Газпром» добыл 413 млрд кубометров газа. Глава компании Алексей Миллер назвал ушедший год «очень-очень непростым».

Падение мирового спроса на газ, по его оценкам, составило 65 млрд кубометров, из них 55 млрд кубометров пришлось на 27 стран Европы. По нашим оценкам, экспорт в Евросоюз из России упал больше чем в два раза — до уровня 58 млрд кубометров. В этом году экспорт упадет еще примерно в два раза: до уровня 25—30 млрд кубометров.

Заметной переориентации поставок пока не произошло: например, Турция в 2022 году закупила на 18% меньше газа, чем в 2021 году. Причина в том, что со второй половины прошлого года российские контракты были не очень выгодны, а у Турции есть разные поставщики: есть поставки и из Ирана, и из Азербайджана, а еще она закупает СПГ.

Китай объемы экспорта не раскрывает, но, по нашим оценкам, в 2022 году российский экспорт в Китай составил 16—17 млрд кубометров. По сравнению с 2021 годом рост на 60%, но этот рост был запланирован еще в 2019 году, когда начались поставки по газопроводу «Сила Сибири». К 2025 году поставки должны выйти на объем 38 млрд кубометров.

При этом у Китая нет потребности быстро договариваться с Россией на поставку новых больших объемов. У Китая есть альтернативные поставщики, а вот у России нет альтернативных потребителей. Поэтому мы и не видим никаких твердых договоренностей по «Силе Сибири 2». И если бы я был на месте Китая, я бы старался получить в рамках этой договоренности как можно более низкую цену.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.