В России ограничили рост ипотечной ставки, если заемщик отказался от страховки

Банкам запретили повышать ставки по своему усмотрению и установили лимит. Такие поправки внесли в закон «О потребительском кредите».

Размер повышения все так же привязан к ипотечной ставке, по которой изначально взят кредит, но теперь он ограничен не условиями договора, а законом. Расскажу, что изменится для заемщиков.

Что вы узнаете

Какие страховки нужны для ипотеки

Страховки бывают обязательные и необязательные. Вот что обычно требуют или просят застраховать банки.

Имущество. По закону эта страховка обязательна . Если человек откажется страховать недвижимость, банк вправе вовсе не выдавать ипотеку. Полис страхования имущества надо продлевать каждый год.

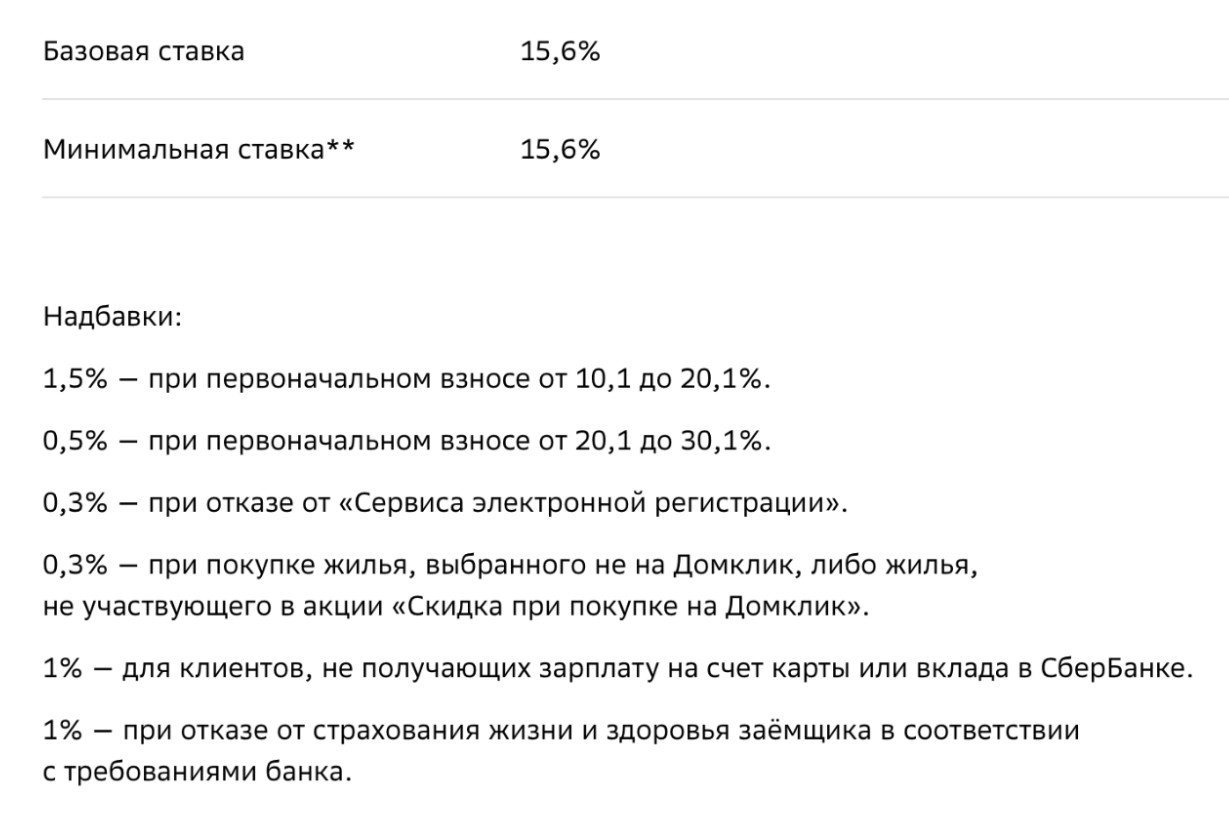

Жизнь, здоровье и трудоспособность. Это необязательный тип страховки. Но на практике ее чаще всего делают. Если заемщик откажется, банк повышает базовую ставку по ипотеке — в среднем на 0,7—1%. Эту страховку тоже ежегодно продлевают.

Титул. Это страховка от риска утраты права собственности. Например, если окажется, что продавец — мошенник. Титул страхуют редко, большинство банков этот полис не требуют. А те, что требуют, говорят оформить его один раз на три года. Продлевать такую страховку банк не просит.

С 1 сентября 2023 года банки обязаны принимать полис ипотечного страхования от любой компании с рейтингом не ниже А−. Рейтинг определяют национальные агентства , например НРА или «Эксперт РА».

Банки не вправе изменить ставку по кредиту, если клиент воспользовался услугами не аффилированного с банком страховщика .

Что изменится

Банки не смогут увеличивать ставку, как заблагорассудится. Теперь по закону ставка не может быть выше той, что была на момент оформления ипотеки для условий без страхования . Такое же ограничение давно действует и для потребительских кредитов.

Например, человек оформил ипотеку под 9% и купил нужные страховки. Ставка банка по ипотеке без страхования на момент заключения кредитного договора была 10% — выше на 1%. Через год заемщик решил не продлевать полис ипотечного страхования. Тогда банк сможет повысить ставку только до 10%.

С 1 июля 2024 года не важно, что в договоре: банк может повысить ставку только до уровня, который был на день получения кредита для варианта без страховок. Если в нашем примере в договоре было бы указано условие об 1/2 от действующей ставки, банк не смог бы сделать 13,5% — только 10%.

Закон вступит в действие 1 июля 2024 года и будет применяться к договорам, заключенным после этой даты.

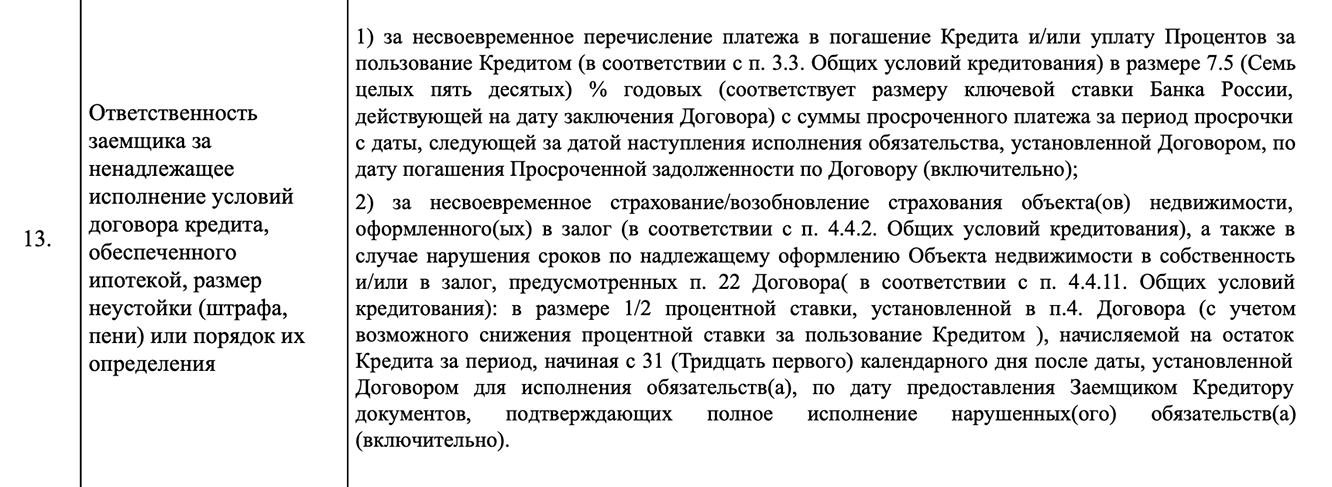

По старым ипотекам, которые взяты до 1 июля 2024 года, действуют старые правила: у закона нет обратной силы. Если заемщик отказывается от страховок, банк может повышать ставку так, как указано в договоре, — никаких ограничений новый закон не налагает.

Как банки действовали, если ипотечник отказывался от страховок

Иногда ипотечный заемщик не хочет страховаться в первый раз или продлевать страховку. Причины разные, обычно все они связаны со стоимостью страховок. Например, заемщикам старше 50—60 лет страхование здоровья выходит дороже, чем молодым. Иногда им выгоднее не страховать жизнь и платить ипотеку с повышенной ставкой.

Например, страхование жизни и здоровья для Сбербанка в компании «Ингосстрах» заемщику в 63 года обойдется в 74 950 ₽. Если отказаться от страховки, ставка повысится на 1%. Платеж при сумме ипотеки 5 000 000 ₽ сроком 10 лет и со ставкой 10% составит 66 075 ₽ в месяц. При тех же данных, но по ставке 11% ежемесячный платеж будет 68 875 ₽.

Получается, что за год при повышенной ставке заемщик переплатит 33 600 ₽, что в два раза меньше стоимости годичной страховки.

При имущественном страховании многое зависит от типа недвижимости. Для частных домов страховка выше, особенно если дом деревянный и есть газ. Разница с квартирой — в четыре-пять раз. Страхование квартиры по такой же ипотеке обойдется в 5000 ₽, а полис на деревянный дом — в 20 000 ₽.

У некоторых банков повышение ставки при отказе от страховки незначительное, например всего 0,7%. Тогда экономически выгоднее не страховаться — не важно, сколько лет и что за имущество планируется страховать.

Банки применяют разные схемы для повышения ставок при отказе от страхования. В договоре может быть указана абсолютная величина: например, повышение на 1%, если нет одной нужной страховки, и на 2%, если нет двух обязательных полисов. Или может быть указан процент повышения от текущей ставки.

Например, ипотека взята под 8%, в договоре сказано, что, если заемщик не продлил полис страхования имущества, ставка повышается на 1/2 от изначальной. В итоге без страховки ставка по ипотеке будет 12%.

Важно понимать, что страховка делается не просто так. Если, например, заемщик получит инвалидность и не сможет, как прежде, зарабатывать, страховая компания погасит за него долг.

Что еще почитать по теме:

Больше материалов о покупке квартир и домов, обустройстве и ремонтах — в нашем телеграм-канале «Свой угол». Подписывайтесь, чтобы ничего не пропустить: @t_nedviga