Обзор банка «Санкт-Петербург»

Банк «Санкт-Петербург» (MOEX: BSPB) — это крупный российский региональный банк, у которого более чем 30-летняя история развития. Головной офис расположен в Санкт-Петербурге.

Структура бизнеса

Основная деятельность банка разделена на четыре бизнес-сегмента.

Корпоративные банковские операции — услуги обслуживания счетов организаций в банке, привлечения депозитов, предоставления кредитов и кредитных линий.

Розничные банковские операции — банковские услуги физлицам, например открытие и ведение расчетных счетов, потребительское, ипотечное и иные виды кредитования, привлечение вкладов и многое другое.

Операции на финансовых рынках — торговые операции с финансовыми инструментами, предоставление кредитов и привлечение депозитов на межбанковском рынке, операции с иностранной валютой и производными финансовыми инструментами.

Нераспределенные статьи — результат внутреннего фондирования, который образуется за счет перераспределения ресурсов внутри банка в ходе обычной деятельности между бизнес-сегментами.

Структура доходов банка Санкт-Петербург, млрд рублей

| Чистый операционный доход | Доля в общих результатах | |

|---|---|---|

| Корпоративные банковские операции | 9,092 | 47% |

| Розничные банковские операции | 5,247 | 27% |

| Операции на финансовых рынках | 1,154 | 6% |

| Нераспределенные статьи | 3,883 | 20% |

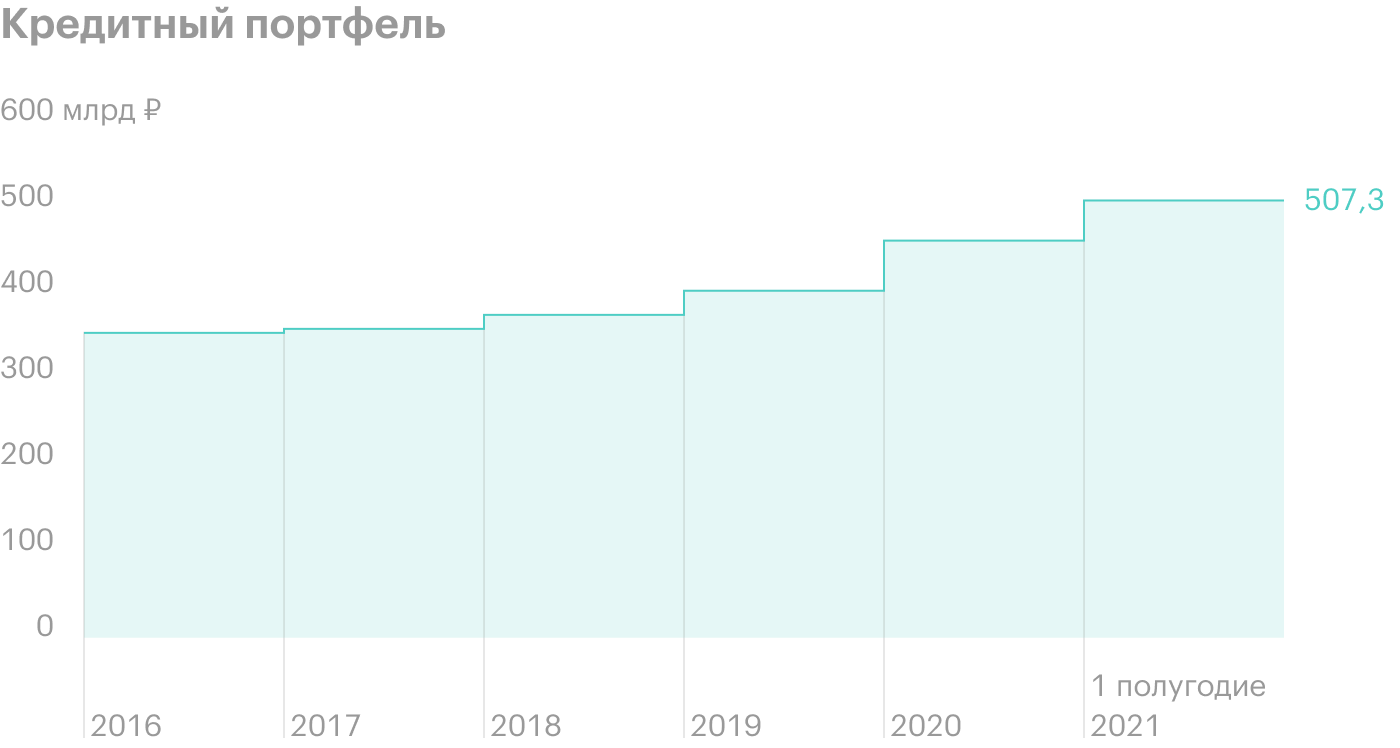

Активы банка

Основной финансовый актив банка — его кредитный портфель, который за последние 5 лет вырос на 43% и по состоянию на 30 июня 2021 года составлял 507,3 млрд рублей.

Активы банка

| Кредиты и авансы клиентов | 63% |

| Ценные бумаги и РЕПО | 24% |

| Основные средства и прочие активы | 5% |

| Деньги | 4% |

| Кредиты банков | 4% |

Структура кредитного портфеля банка «Санкт-Петербург»

| Физические лица | 24,6% |

| Торговля | 14,6% |

| Лизинг и финансовые услуги | 11,6% |

| Недвижимость | 10,6% |

| Тяжелое машиностроение и судостроение | 7,5% |

| Нефть и газ | 6,2% |

| Производство и пищевая промышленность | 5,6% |

| Строительство | 5,4% |

| Государственные учреждения | 5,1% |

| Транспорт | 4,2% |

| Спорт и здоровье | 1,5% |

| Прочие | 3,1% |

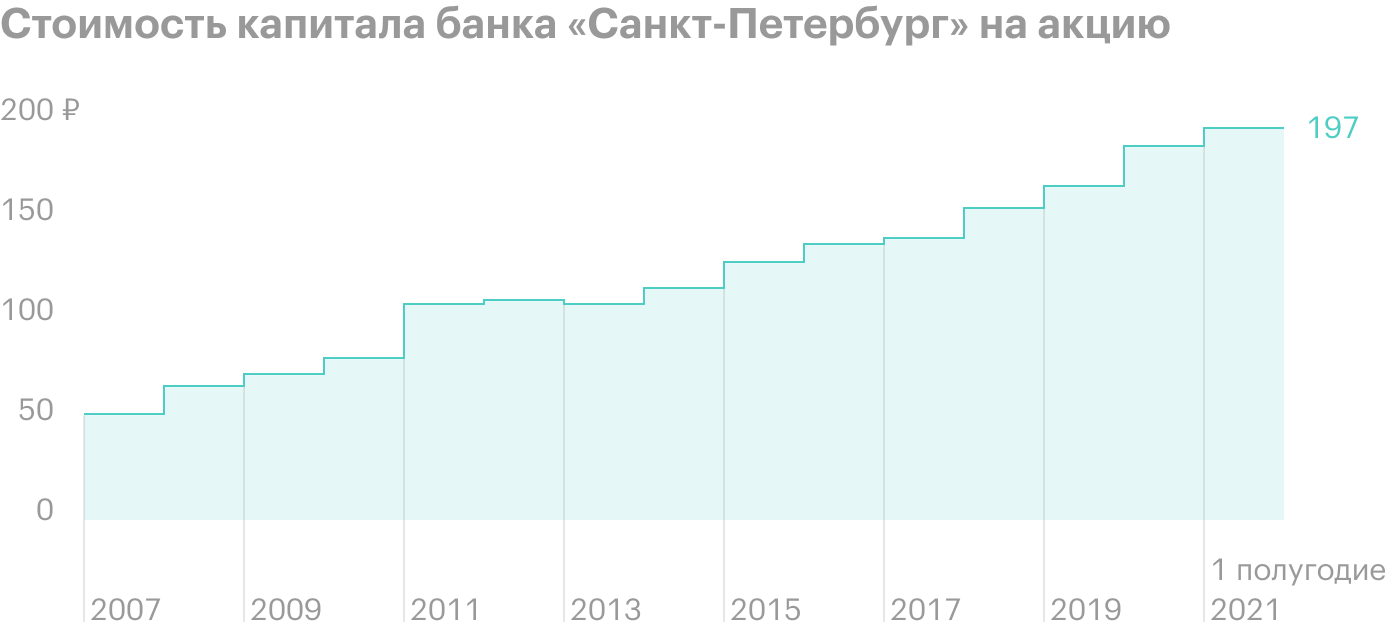

Акционерный капитал и распределение прибыли

Главная особенность компании — низкая оценка по отношению к своему капиталу, которая во многом объясняется дивидендной политикой банка «Санкт-Петербург».

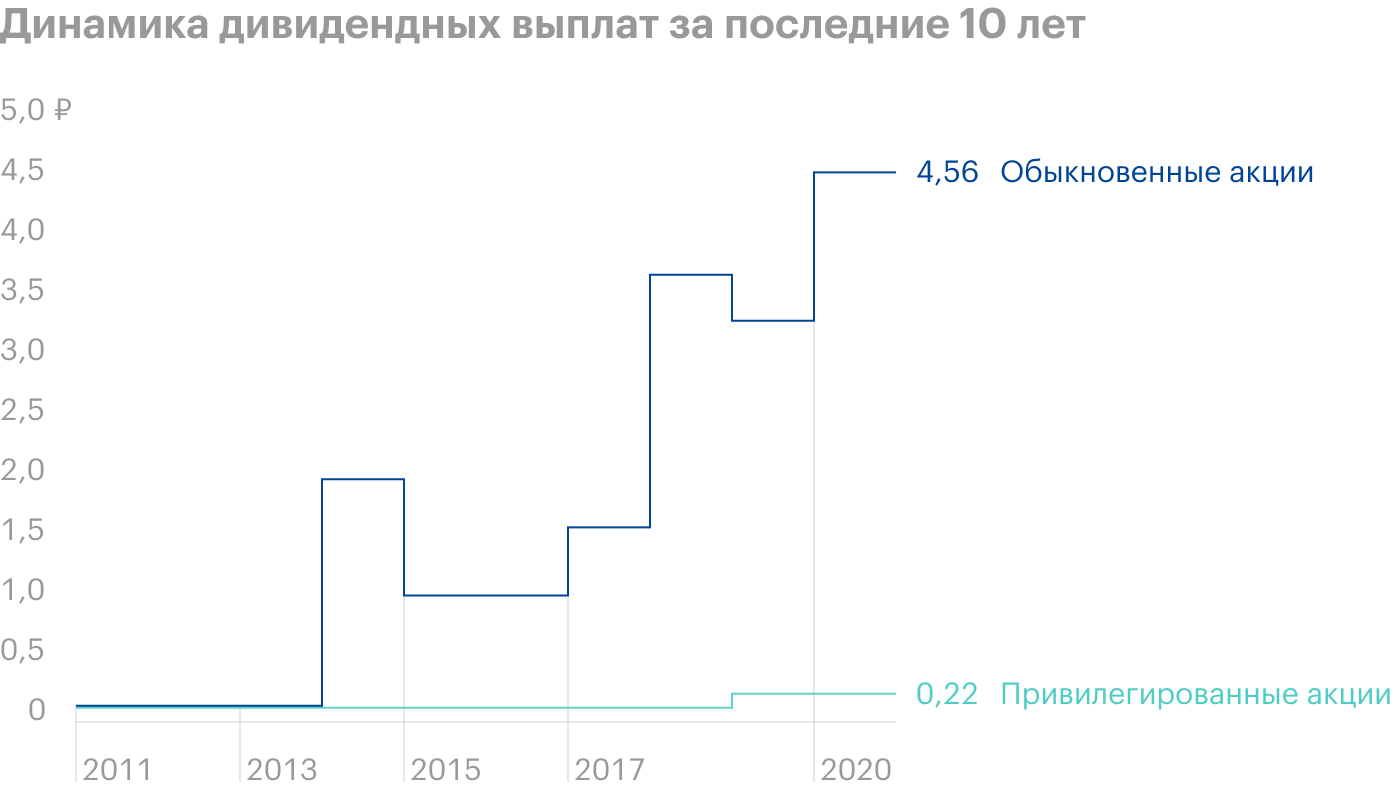

Уставный капитал банка разделен на 475 554 232 обыкновенных акции, которые торгуются на Московской бирже под тикером BSPB, и 20 100 000 привилегированных акций, которые также торгуются на Московской бирже под тикером BSPBP.

Банк «Санкт-Петербург» обладает одним из самых низких на российском фондовом рынке коэффициентов распределения чистой прибыли по МСФО на обыкновенные акции — 20%. По привилегированным бумагам компания фиксированно выплачивает по 0,11 ₽ ежегодно.

Низкий коэффициент распределения прибыли компания старается компенсировать байбэком. Последний обратный выкуп объявили 6 августа 2021 года, в ходе него банк планирует пропорционально приобрести у акционеров 14 млн обыкновенных акций по цене 75 ₽.

Стратегия банка на 2021—2023 годы и финансовые показатели

Последние пять лет банк «Санкт-Петербург» демонстрирует сильные финансовые результаты, показывая двузначную рентабельность капитала и рост чистой прибыли.

В конце 2020 года компания обновила свой план развития на ближайшие три года. В прошлой версии стратегии на 2018—2020 банк рассчитывал выйти на следующие показатели:

- Обеспечить рост активов до 700 млрд рублей. Цель выполнена, результат 2020 года — 730 млрд рублей.

- Достигнуть устойчивой рентабельности капитала, превышающей 15%. Цель не выполнена, результат 2020 года — 12,9%.

- Увеличить рыночную стоимость банка в 3 раза — до 75 млрд рублей. Цель не выполнена, результат 2020 года — 24,6 млрд рублей.

Новые цели на 2023 год, млрд рублей

| Результаты 2020 года | Цель на 2023 год | |

|---|---|---|

| Кредитный портфель | 460 | 600 |

| Кредиты юрлиц | 350 | 440 |

| Кредиты физлиц | 110 | 160 |

| Выручка | 37 | 50 |

| Чистая прибыль | 10 | 17 |

| CIR | 36% | 34% |

| Показатель H1.2 | 9,9% | > 9,5% |

| Рентабельность капитала | 12,9% | 15% |

Финансовые показатели компании, млрд рублей

| Чистый процентный доход | Чистая прибыль | Рентабельность капитала (ROAE) | Рентабельность активов (ROA) | |

|---|---|---|---|---|

| 2016 | 21,358 | 4,278 | 7,3% | 0,7% |

| 2017 | 19,658 | 7,491 | 11,4% | 1,3% |

| 2018 | 21,895 | 9,047 | 12,3% | 1,4% |

| 2019 | 23,281 | 7,906 | 10,2% | 1,2% |

| 2020 | 25,523 | 10,827 | 12,9% | 1,5% |

| 1п2021 | 13,096 | 7,269 | 16,1% | 2% |

Сравнение с конкурентами

| P / E | P / BV | ROE | |

|---|---|---|---|

| Банк «Санкт-Петербург» | 2,45 | 0,38 | 16,1% |

| Сбербанк | 6,74 | 1,45 | 25,3% |

| ВТБ | 5,93 | 0,61 | 18,5% |

| TCS Group | 24,18 | 9,12 | 38% |

Аргументы за

Оценка. Мультипликаторы банка «Санкт-Петербург» сильно отстали от всех конкурентов.

Высокая рентабельность. По состоянию на 1 полугодие 2021 года рентабельность капитала банка — 16,1%.

Уменьшение уставного капитала. Компания после проведения байбэка погашает выкупленные акции.

Рост ВВП России. Согласно консенсус-прогнозу аналитиков, рост экономики России в этом году составит 3,9%.

Аргументы против

Норма распределения прибыли. Банк выделяет 20% чистой прибыли по МСФО на дивиденды — против 50% у Сбербанка и ВТБ.

Низкая оценка акций при выкупе. Компания объявила цену последнего байбэка — 75 ₽ за обыкновенную акцию, это соответствует оценке P / BV в 0,38.

Что в итоге

Банк «Санкт-Петербург» идеально подходит для долгосрочных инвестиций в расчете на неплохую дивидендную доходность 6—8% и сильную недооценку в сравнении с конкурентами. Банк способен кратно вырасти, если менеджмент компании решит улучшить свою дивидендную политику до нормы распределения выплат лидеров банковского сектора — 50% чистой прибыли.