Рынок товаров и услуг для животных: анализируем Chewy

Американская компания Chewy занимается онлайн-продажей различных зоотоваров и ветпрепаратов на местном рынке.

Компания основана в 2011 году. В мае 2017 года ретейлер PetSmart купил Chewy за 3,35 млрд долларов. В июне 2019 года компания провела IPO на бирже. Рыночная капитализация составляет 27 млрд долларов.

Рассмотрим, какие перспективы есть у компании и у рынка товаров для животных в целом.

Что происходит на рынке

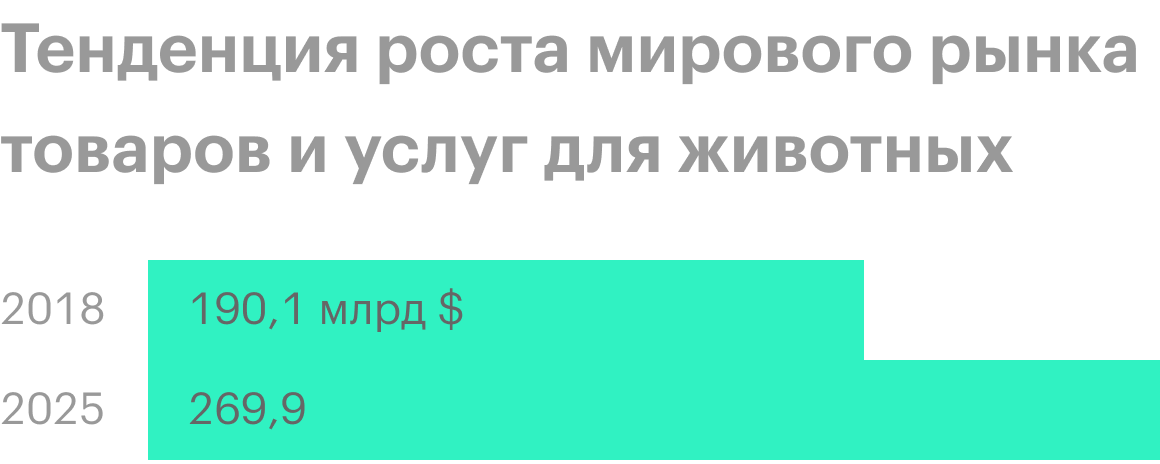

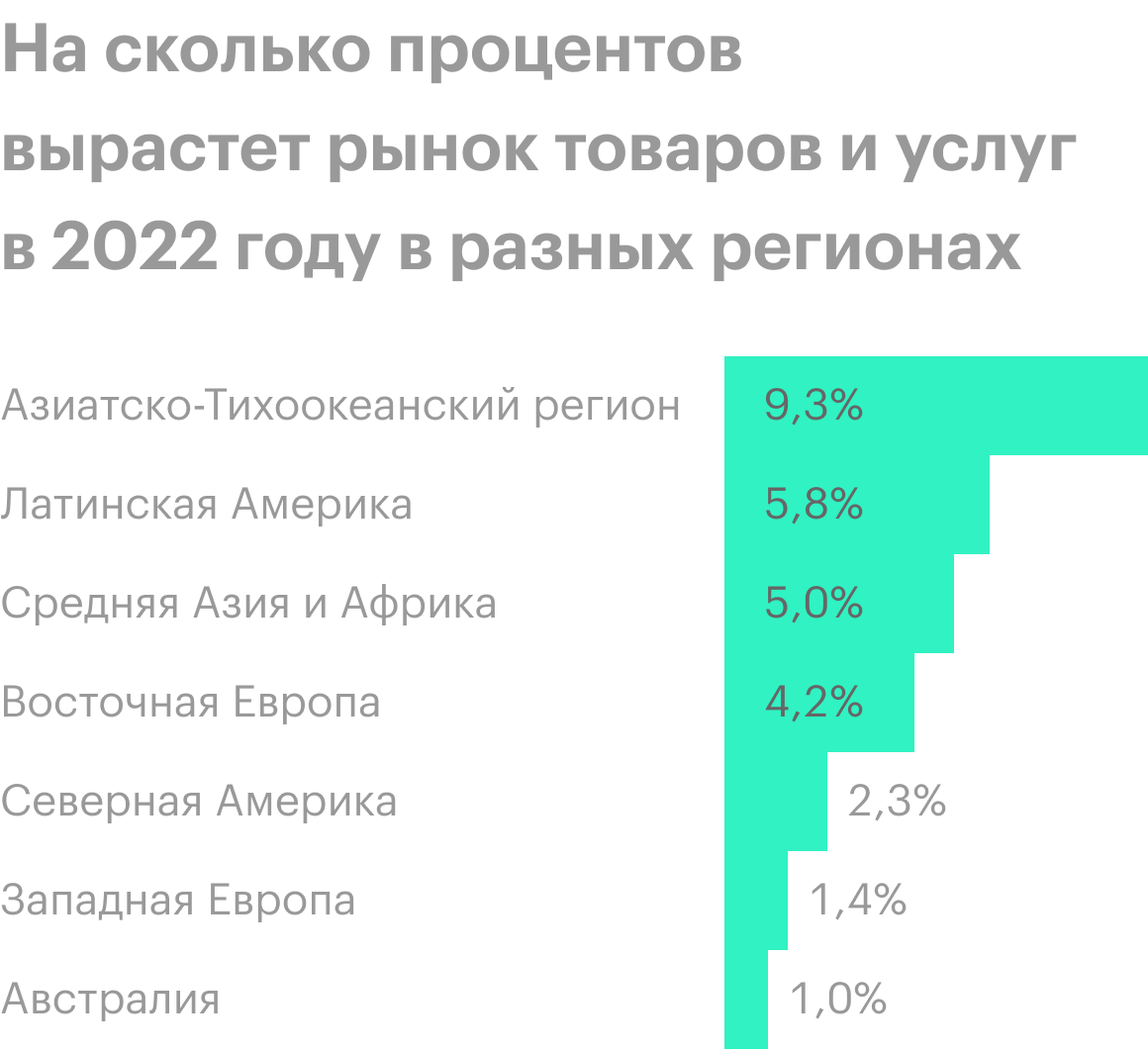

В 2018 году мировой рынок товаров и услуг для животных оценивался в 190 млрд долларов. Ожидается, что до 2025 года он продолжит расти в среднем на 5% ежегодно.

Рынок товаров и услуг для животных растет вместе с уровнем жизни населения. Рост числа представителей среднего класса и повышение уровня располагаемых доходов напрямую коррелируют с ростом числа домашних животных. Если бы денег людям хватало только на еду и одежду, покупка и содержание питомца могли бы стать непозволительной роскошью.

США. В 1988 году питомцев заводили 56% семей. В 2020 году 67% семей живут с питомцами. Если молодая семья живет в собственном доме, то она заводит домашних животных в 89% случаев.

Китай. В Китае индустрия домашних питомцев развивается с конца 2000-х годов. Это происходит не только из-за стремительного экономического роста страны, но и в результате законодательных изменений. С 2011 года стоимость лицензии на владение собакой в Китае уменьшилась в 3—4 раза, в зависимости от места проживания.

В 2019 году китайский рынок товаров и услуг для животных оценивался в 29 млрд долларов. Прирост в 18% за год произошел из-за падения рождаемости в стране и растущей тенденции к одиночеству. В этих условиях животные помогают людям скрасить быт и добавить радости в повседневные будни.

Индия. Еще один растущий рынок. В Индии 19 млн домашних питомцев, а ежегодный прирост составляет 0,6 млн. Производитель кормов Mars отмечает рост спроса на свою продукцию на 15% ежегодно.

Россия. С 2014 по 2018 год количество домашних животных у россиян увеличилось на 14%. Этот рост происходит вопреки падению реальных зарплат населения.

Анализ финансовых показателей Chewy

Своим ключевым преимуществом Chewy считает уровень и качество клиентского сервиса: у компании нет физических магазинов, но товары она доставляет быстро за счет быстрорастущей сети складов по всей стране. На сайте Chewy представлены товары более чем двух тысяч брендов, доступна круглосуточная консультация специалистов, в том числе ветеринаров, а вернуть непонравившийся товар можно в течение 365 дней. Все эти преимущества достаточно сильно повышают лояльность к компании.

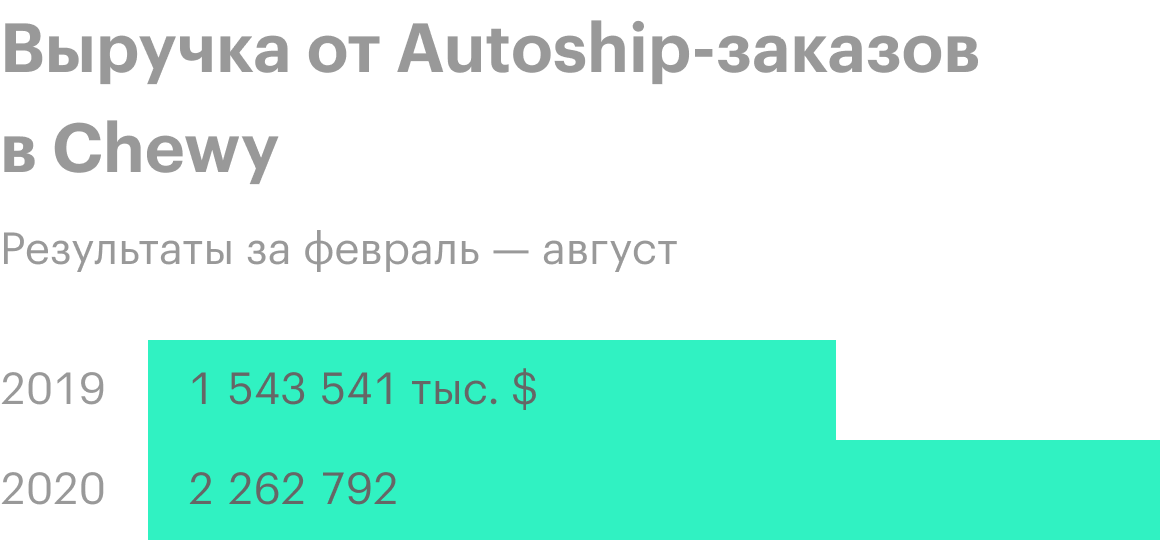

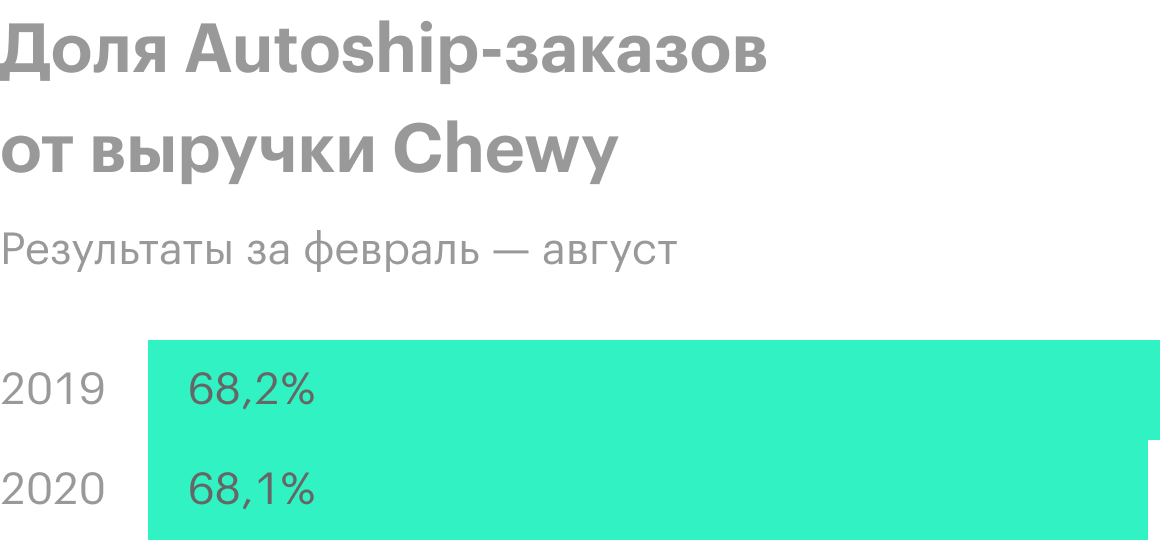

Отдельно стоит сказать про услугу Autoship. Этот сервис автоматически заказывает и доставляет по расписанию товары, которые выбрал покупатель. Таким образом, у клиента автоматически пополняются товары первой необходимости, например еда и лекарства, а компания получает более стабильный, прогнозируемый денежный поток: доля Autoship-заказов от общей выручки составляет 68%.

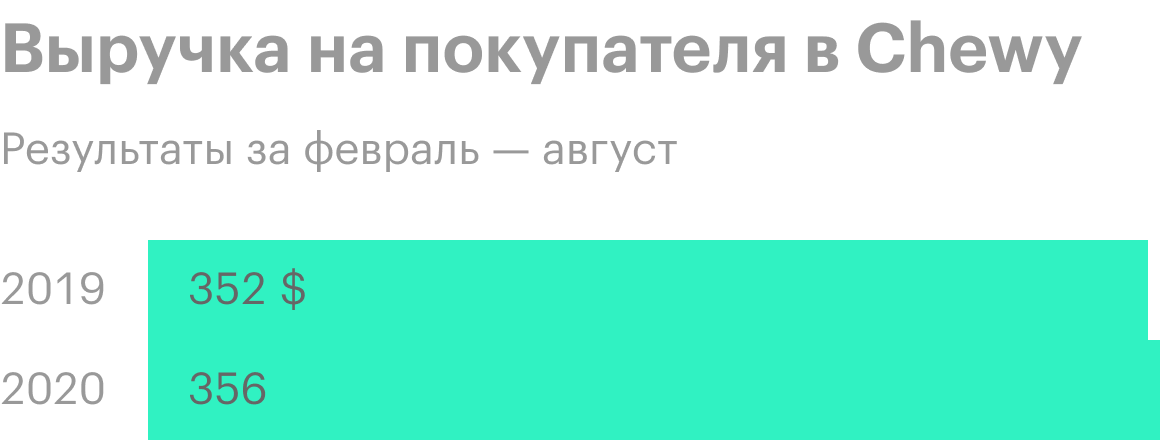

Все эти преимущества и весенняя пандемия — причины роста клиентской базы магазина: количество активных покупателей за год выросло на 37,9% и составило 16,6 млн человек.

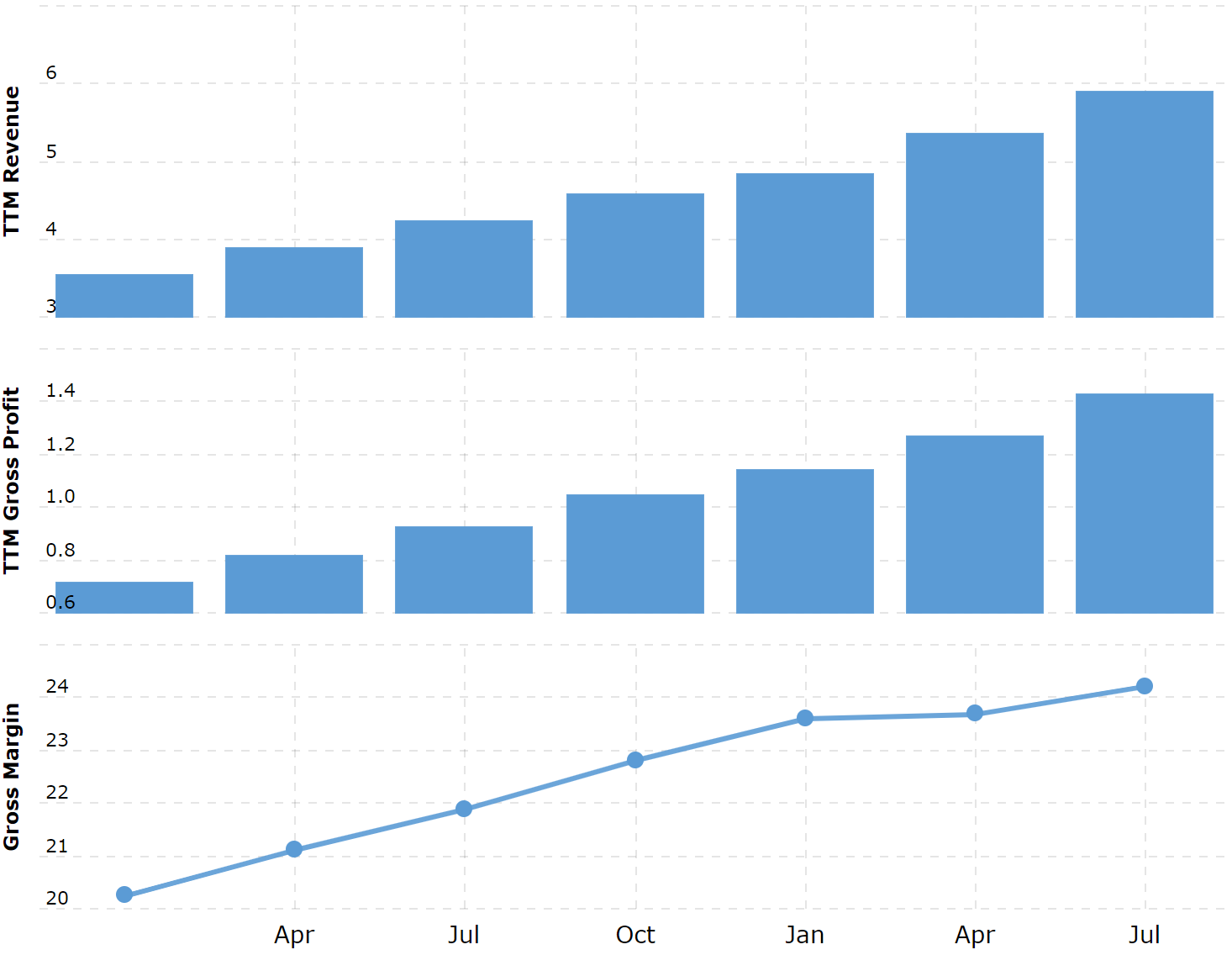

Выручка, маржа, прибыль. С ростом числа покупателей растет и выручка продавца. За последний год продажи увеличились на 47%, составив за полугодие более 3,3 млрд долларов, причем такими же темпами выручка росла и до ситуации с коронавирусом.

Тем не менее с ростом продаж растут и операционные расходы: на протяжении всего времени компания демонстрирует операционный убыток. Отчасти выйти в прибыль мешает специфика деятельности: ретейл — не высокомаржинальный бизнес.

Сравним маржинальность Chewy с уже состоявшимися ретейлерами, такими как Walmart и Target. Да, у этих компаний гигантские сети офлайн-магазинов, а интернет-торговлю они начали активно развивать только в последние годы, но для сравнения подойдут.

В защиту Chewy можно сказать, что рост выручки и валовой маржи способствуют уменьшению чистого убытка год к году. Но на стремительный рост чистой прибыли, как мне кажется, рассчитывать не стоит.

Баланс. С балансом Chewy все проще. У компании нет кредитов, это хорошо. Но есть особенности оборотного капитала, которые свойственны данному типу бизнеса: текущие активы почти в два раза меньше текущих пассивов. Более того, 62% ликвидных активов составляют складские запасы, а деньги — только 21%.

Еще у Chewy высокая торговая кредиторская задолженность перед поставщиками, которая составляет большую часть ликвидных пассивов. В компании рост складских запасов объясняют тем, что они адаптируются к текущим кризисным реалиям и стараются не допустить задержек в поставках. Философия компании следующая: чем больше складов, тем лучше; чем больше товаров, тем быстрее мы их отправим.

Большой объем складских запасов и высокий уровень кредиторской задолженности могут быть характерными для ретейла. Но мне, как инвестору, хотелось бы, чтобы у компании были более высокие показатели ликвидности и большая сумма на счету.

Денежные потоки. Chewy пока не может похвастаться стабильным положительным операционным потоком. Несмотря на сокращение чистого убытка, за последние полгода операционный поток ушел в отрицательную зону на 8 млн долларов. Компания связывает это с упомянутым выше увеличением складских запасов: заполнение складов готовой продукцией реальных денег в кассу не добавляет.

За полугодие почти в 3 раза увеличились капитальные затраты из-за строительства нового склада в штате Пенсильвания — с 24 до 70 млн долларов, а сумма на счете уменьшилась с 212 до 151 млн долларов.

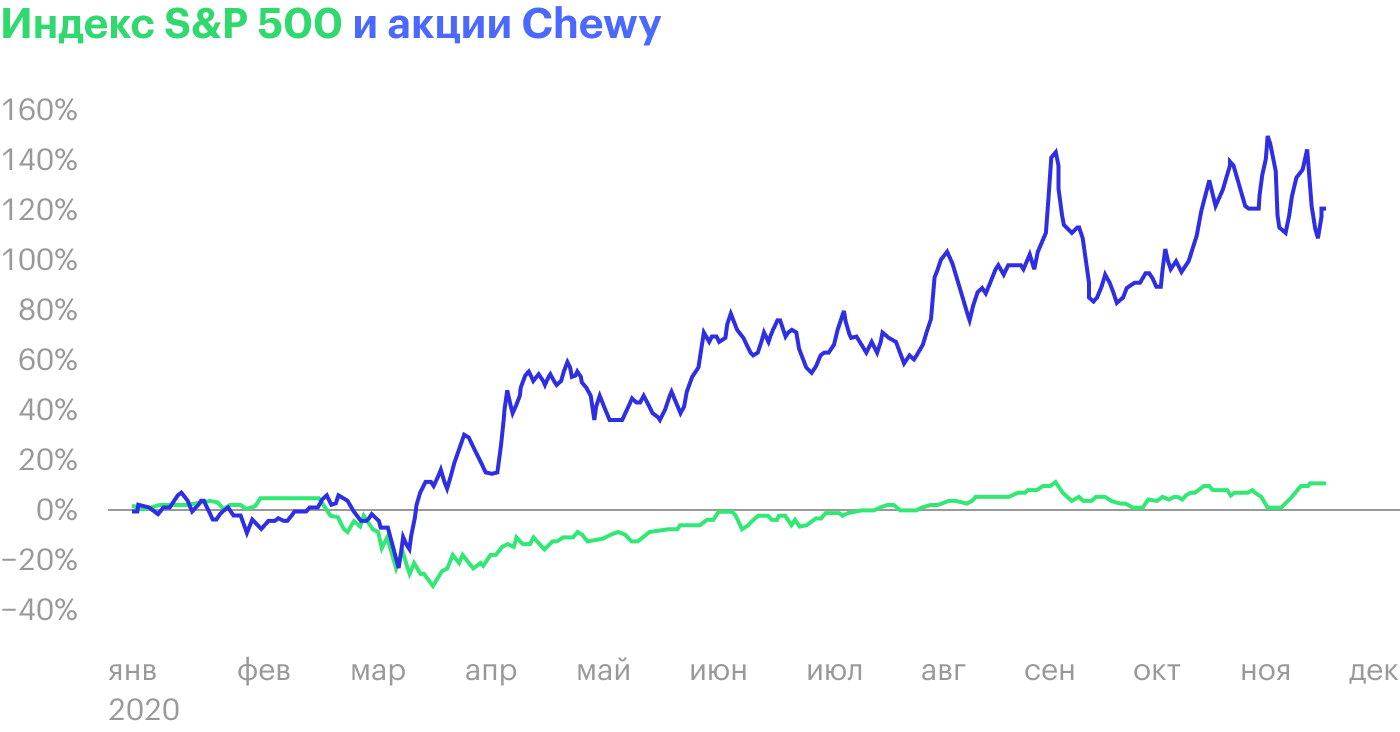

Акции. С начала года акции Chewy прибавили 122% — против 12% индекса S&P 500. И это немного пугает. Даже если учесть, что компания работает на растущем рынке и стабильно увеличивает выручку, такой рост все равно кажется переоцененным.

Да, компания увеличивает валовую маржу и уменьшает при этом размер чистого убытка: в последнем квартале Chewy даже удалось впервые показать положительную скорректированную EBITDA. Тем не менее ретейл остается низкомаржинальным бизнесом, и компании будет сложно показать взрывные темпы роста операционной и чистой прибыли.

Возможные риски для инвестора

Chewy — типичная компания роста. Это видно по отрицательным операционным денежным потокам и большим расходам на такую статью, как капитальные затраты. Компания находится в начале пути и продолжает масштабировать свой бизнес, что само по себе рискованно.

Дополнительный риск — высокая конкуренция на рынке товаров для животных. Сетевые гиганты Amazon, Walmart и Target также развивают у себя это направление. Из-за таких крупных конкурентов Chewy будет крайне сложно увеличить маржу и чистую прибыль за счет повышения цен на товары.

Резюме

Деятельность компании Chewy устойчива к рецессиям. Во всем мире люди начинают относиться к домашним животным как к членам семьи и сэкономят скорее на авто или кроссовках, чем на своем любимце.

Интернет-магазин — бенефициар в ситуации с пандемией, и это заложено в цену акций инвесторами. Когда фармацевтическая компания Pfizer продемонстрировала высокую эффективность своей вакцины от коронавируса, котировки Chewy проседали на 20%. С одной стороны, в краткосрочной перспективе акции могут стать немного дешевле. С другой — бумаги уже почти отыграли свое падение, а эффективность и скорость распространения вакцины среди населения остаются под вопросом.

На длинном горизонте у компании есть потенциал для роста. Сеть складов постоянно расширяется, а регулярные распродажи, широкий ассортимент и круглосуточная поддержка будут увеличивать количество лояльных клиентов, рост выручки и чистой прибыли. Для повышения маржинальности ретейлер внедряет дополнительные услуги: в октябре компания представила услугу «Связь с ветеринаром» — владельцы животных по видеосвязи могут получить консультацию лицензированного специалиста.