Обзор Freeport-McMoRan: добываем медь, золото и молибден

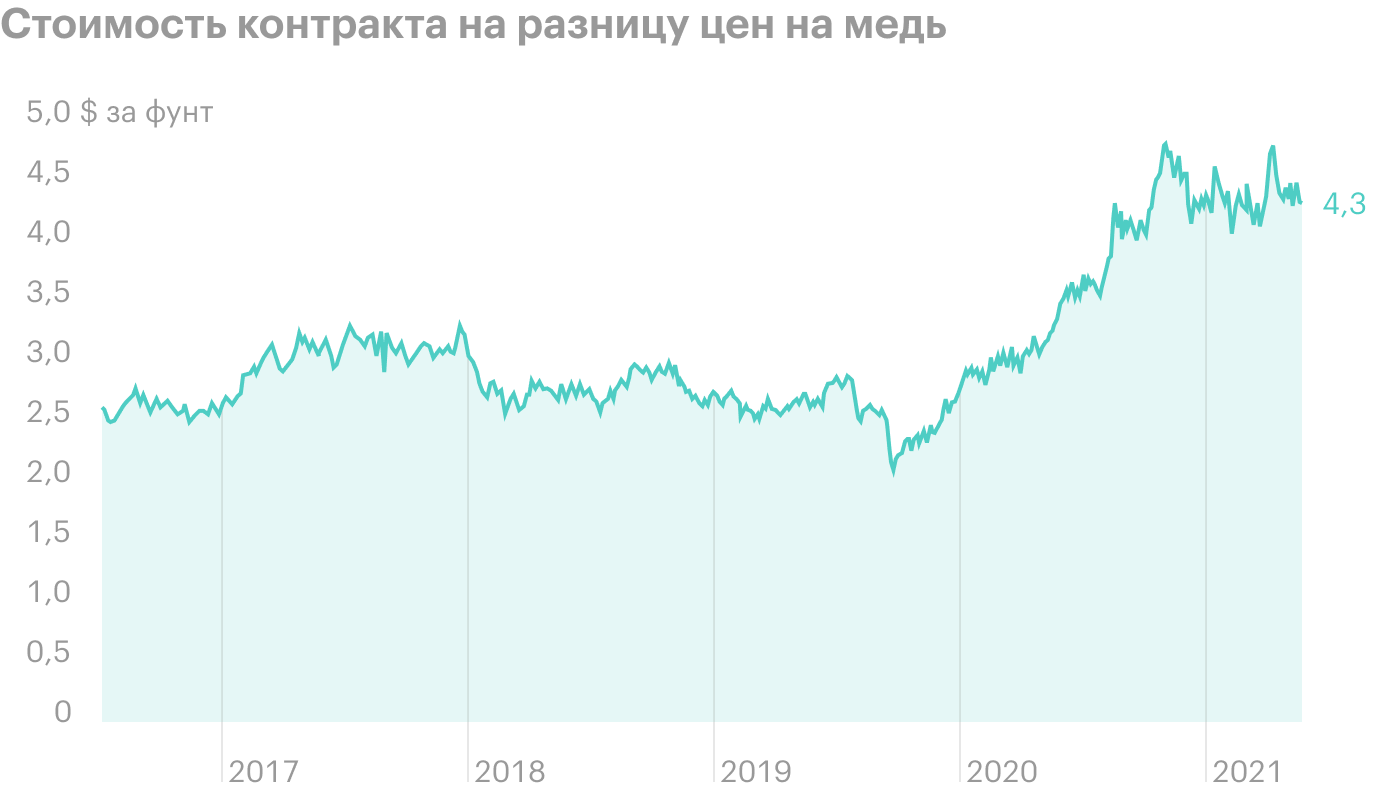

Freeport-McMoRan (NYSE: FCX) — американская горнодобывающая компания, крупнейший мировой производитель меди. Предприятие уникально тем, что тратит на производство порядка 1,88 $ на фунт при текущей рыночной цене металла более 4 $.

О компании

Freeport-McMoRan добывает медь, золото и молибден. Еще небольшой доход компании приносит добыча кобальта и серебра, который в отчете относится к прочей выручке.

Медь. Основной источник заработка Freeport-McMoRan — добыча и реализация меди. Ключевые потребители меди — строительный сектор и электротехническая отрасль. Медь обладает высокой электро- и теплопроводностью, пластичностью и коррозионной устойчивостью. В будущем компания ожидает повышенный спрос со стороны производителей электромобилей, зарядных станций и отрасли возобновляемых источников энергии.

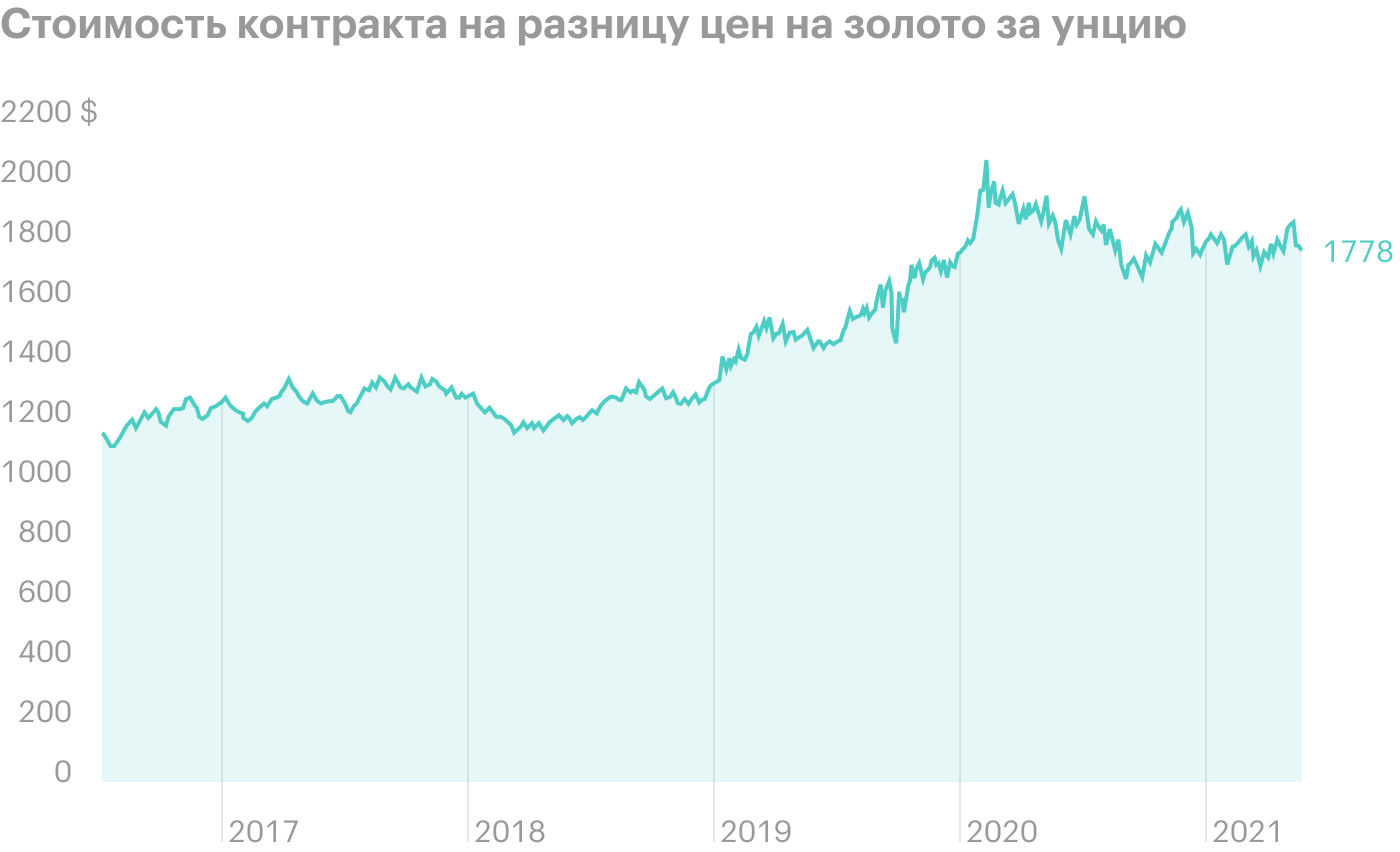

Золото. Второй по значимости металл для Freeport-McMoRan, большую часть которого добывают в Индонезии. Компания продает золото как компонент медного концентрата или в виде шлама.

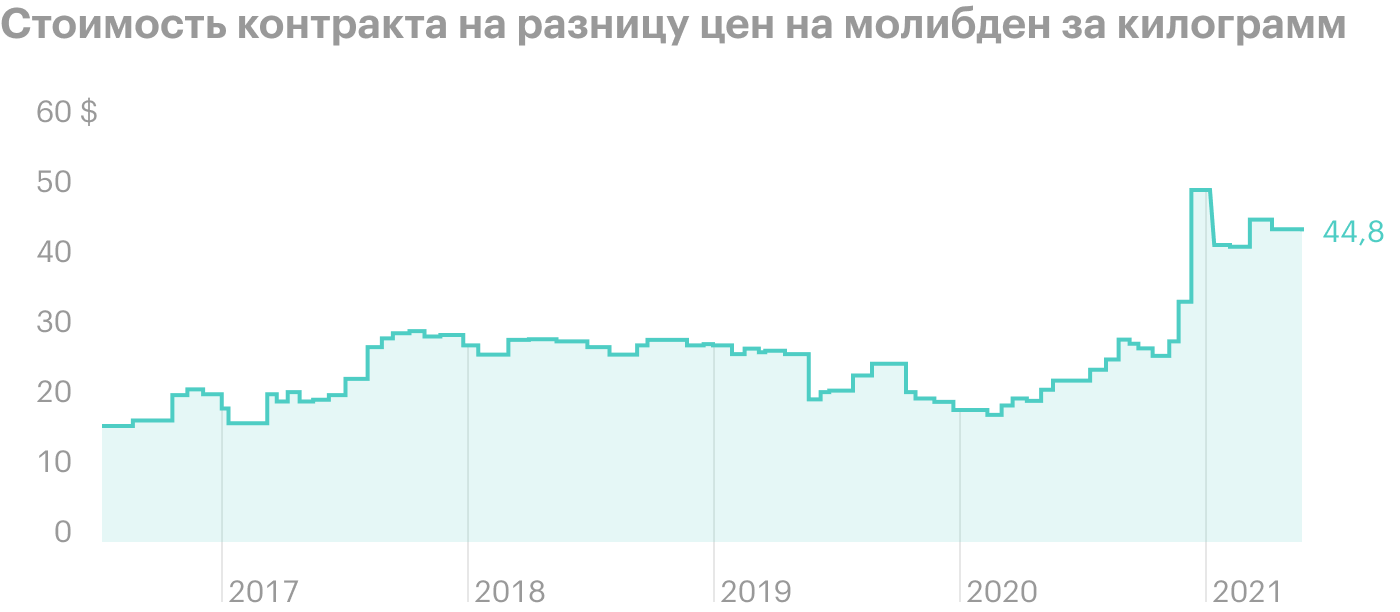

Молибден. Самый незначительный металл в доходе компании. Используется в стальной, химической и электротехнической промышленности благодаря его свойствам: хорошей термостойкости, жаропрочности и высокой упругости.

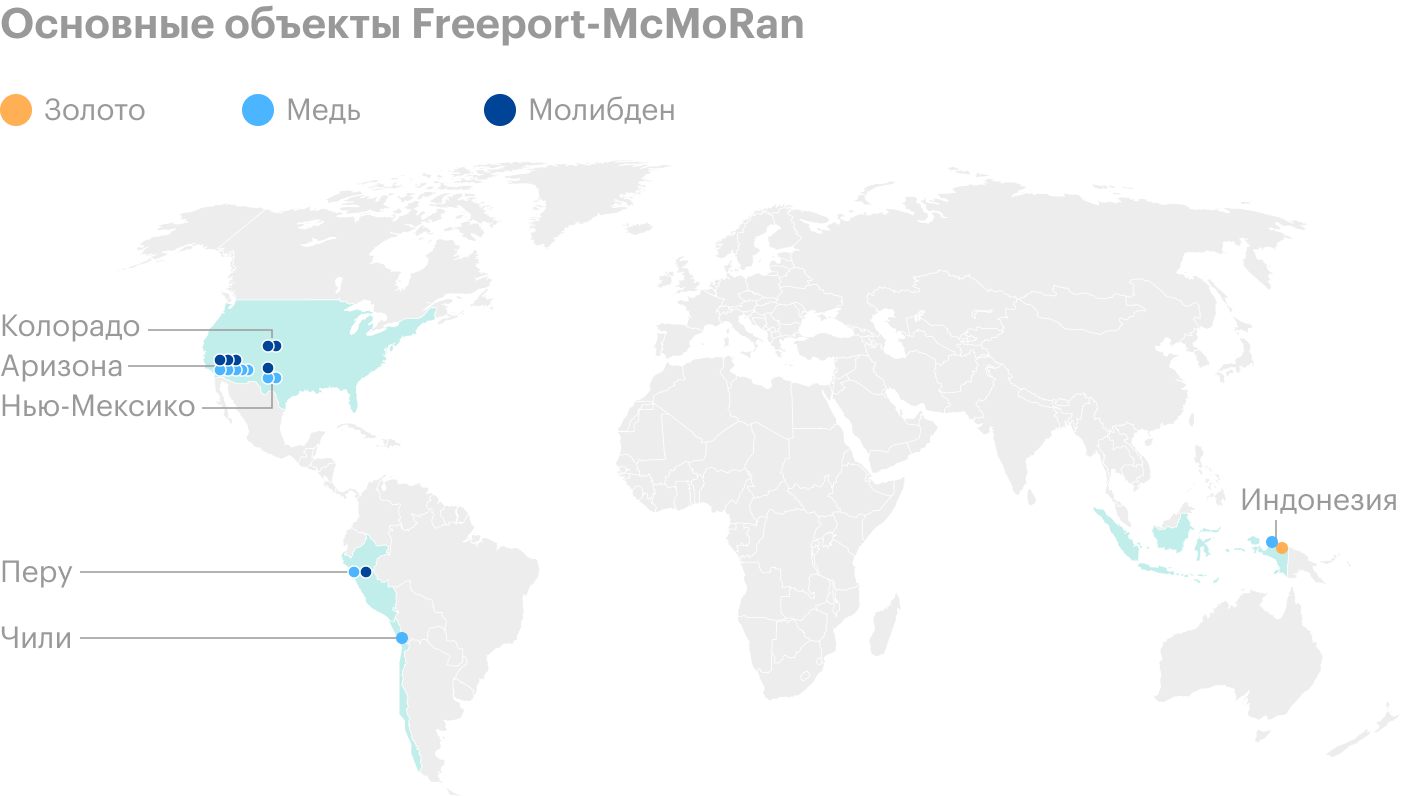

Активы. Всего у Freeport-McMoRan 12 производственных объектов, которые компания делит на три дивизиона по географическому принципу:

- Североамериканские месторождения — к ним относят девять объектов, из которых три медных, два молибденовых и четыре медно-молибденовых.

- Южноамериканский сегмент — состоит из двух комплексов: перуанского и чилийского. Оба ведут добычу открытым способом, но если первый производит медь и молибден, то второй — только медь.

- Индонезийский актив — к нему относят горнодобывающий район Грасберг, который включает в себя открытые и подземные шахты, добывающие медь и золото. Индонезийский актив работает как совместное предприятие Freeport-McMoRan и госкомпании Indonesia Asahan Aluminum.

Структура доходов. С учетом текущих темпов производства и ресурсных запасов компании предприятия более чем на 20 лет обеспечены собственным сырьем.

Структура доходов компании, млрд долларов

| Выручка | Доля | |

|---|---|---|

| Медь | 5,166 | 85% |

| Золото | 0,741 | 12% |

| Молибден | 0,372 | 6% |

| Прочая выручка | 0,210 | 3% |

| Корректировки | −0,406 | −6% |

Динамика продаж металлов

| 2020 | 2021 | 2022 | 2023 | |

|---|---|---|---|---|

| Медь, млрд фунтов | 3,2 | 3,8 | 4,4 | 4,4 |

| Золото, млн унций | 0,9 | 1,3 | 1,6 | 1,8 |

| Молибден, млн фунтов | 80 | 85 | 80 | 80 |

Сырьевые запасы

| Медь, млрд фунтов | Золото, млн унций | Молибден, млрд фунтов | |

|---|---|---|---|

| Северная Америка | 47,1 | 0,6 | 3,01 |

| Южная Америка | 32,7 | 0 | 0,7 |

| Индонезия | 33,4 | 28,3 | 0 |

| Общие | 113,2 | 28,9 | 3,71 |

Точка роста. Freeport-McMoRan ожидает существенный рост производства и продаж к 2023 году: меди — на 38%, золота — на 100% год к году. Добиться таких впечатляющих результатов компания планирует за счет увеличения мощностей своего индонезийского актива — Грасберга.

Производственный прогноз Грасберга

| Медь, млрд фунтов | Золото, млн унций | |

|---|---|---|

| 2020 | 0,8 | 0,84 |

| 2021 | 1,33 | 1,3 |

| 2022 | 1,6 | 1,6 |

| 2023 | 1,7 | 1,8 |

| 2024 | 1,6 | 1,7 |

| 2025 | 1,5 | 1,6 |

Прогноз на 2022 год. Руководство компании представило свой прогноз по EBITDA и операционному денежному потоку, который указывает, насколько изменятся эти значения при увеличении или уменьшении стоимости меди. Стоимость золота и молибдена при этих расчетах зафиксирована на уровне 1800 $ за унцию и 19 $ за фунт.

Прогноз на 2022 год при разной средней стоимости меди за фунт, млрд долларов

| Стоимость меди | EBITDA | Операционный денежный поток |

|---|---|---|

| 4 $ | 12,825 | 9 |

| 4,5 $ | 15 | 10,65 |

| 5 $ | 17,175 | 12,3 |

Рост результатов при определенном отклонении параметров, млн долларов

| Отклонение средней цены | EBITDA | Операционный денежный поток | |

|---|---|---|---|

| Медь | ±0,1 $ за фунт | ±435 | ±330 |

| Молибден | ±1 $ за фунт | ±80 | ±70 |

| Золото | ±50 $ за унцию | ±80 | ±55 |

| Местные валюты | ±10% | ±200 | ±140 |

| Дизель | ±10% | ±70 | ±50 |

Дивиденды

Дивидендные выплаты — не самая сильная сторона Freeport-McMoRan. Компания выплачивает незначительную часть прибыли акционерам, а в некоторые годы вообще ничего: например, в 2016 и 2017 годах выплат не было.

Динамика дивидендных выплат

| 2011 | 1,5 $ |

| 2012 | 1,1875 $ |

| 2013 | 2,25 $ |

| 2014 | 1,25 $ |

| 2015 | 0,573 $ |

| 2016 | 0 $ |

| 2017 | 0 $ |

| 2018 | 0,15 $ |

| 2019 | 0,2 $ |

| 2020 | 0,05 $ |

| 2021 | 0,225 $ |

Текущие результаты

Freeport-McMoRan — сырьевая компания, поэтому ее финансовые показатели сильно связаны с ценами на медь: она приносит около 85% общего дохода. В ближайшие три года, если текущая рыночная ситуация сохранится, компания продемонстрирует рекордные результаты благодаря своему мощному производственному плану до 2023 года.

Финансовые результаты Freeport-McMoRan, млрд долларов

| Выручка | EBITDA | Чистая прибыль | Чистый долг | |

|---|---|---|---|---|

| 2016 | 14,830 | −0,182 | −4,154 | 11,782 |

| 2017 | 16,403 | 5,347 | 1,817 | 8,670 |

| 2018 | 18,628 | 6,508 | 2,602 | 6,980 |

| 2019 | 14,402 | 2,503 | −0,239 | 7,806 |

| 2020 | 14,198 | 3,965 | 0,599 | 6,054 |

| 9м2021 | 16,681 | 7,491 | 3,200 | 1,993 |

Сравнение с конкурентами

| EV / EBITDA | P / E | Чистый долг / EBITDA | |

|---|---|---|---|

| Freeport-McMoRan | 5,96 | 14,19 | 0,21 |

| ГМК «Норникель» | 4,65 | 5,83 | 0,67 |

| Vale | 2,28 | 3,80 | 0,07 |

| Barrick Gold | 4,71 | 17,29 | 0,02 |

| Southern Copper | 7,83 | 14,61 | 0,62 |

Аргументы за

Сильная текущая конъюнктура. В 2021 году благодаря тому, что цены на медь находятся вблизи своих многолетних максимумов, Freeport-McMoRan демонстрирует рекордные финансовые результаты, которые сильно улучшили финансовую устойчивость компании: чистый долг предприятия близок к обнулению, а запас денег на счетах уже около 8 млрд долларов.

Низкая долговая нагрузка. Чистый долг компании с начала года снизился с 6,054 млрд до 1,993 млрд долларов, а показатель «чистый долг / EBITDA» за этот же период уменьшился с 1,53 до абсолютного минимума компании за последние несколько лет — 0,21.

Производственный прогноз до 2023 года. Согласно прогнозу менеджмента, к 2023 году планируется увеличить производство меди на 38% по сравнению с показателями 2020 года и золота на 100%.

Проблемы с запасами. В октябре 2021 года цены на медь за две недели выросли сразу на 15% из-за дефицита, который зафиксировали на Лондонской бирже металлов. Запасы меди на складах упали до 14 150 тонн — самый низкий показатель с 1998 года. Сейчас ситуация стабилизировалась.

Аргументы против

Низкие дивидендные выплаты. Freeport-McMoRan крайне неохотно делится прибылью со своими акционерами. Но уже в 2022 году ситуация должна значительно улучшиться — для этого компания запускает байбэк на 3 млрд долларов и повышает годовые дивиденды более чем в два раза, до 0,6 $.

Политика президента США. Джо Байден, в отличие от своего предшественника, Дональда Трампа, больше внимания уделяет экологическим вопросам, поэтому его администрация время от времени вставляет палки в колеса сырьевым компаниям. От этого уже пострадали Antofagasta и ее новый медно-никелевый рудник, нефтепровод Keystone XL, месторождение Resolution Copper и другие активы. Учитывая позицию президента и общества, Freeport-McMoRan в будущем может столкнуться с похожими регуляторными ограничениями при разработке новых участков.

Медь слишком дорогая. Последние десять лет фунт меди в среднем стоил в районе 3 $, а сейчас почти на 50% выше этого значения — около 4,35 $.

Что в итоге

Freeport-McMoRan может похвастаться невысокими мультипликаторами, низкой долговой нагрузкой, ростом объемов производства и новой программой байбэка. Стоит ли покупать акции сейчас или лучше дождаться снижения цен на медь до средних значений 3 $? Лучше, конечно, выбрать второй вариант, но он подойдет не для всех инвесторов, так как, возможно, ждать придется долго.