Отчет «Норникеля» за 1 полугодие 2023 года: пятикратное падение чистой прибыли

2 августа 2023 года «Норникель» раскрыл консолидированные финансовые результаты по итогам 1 половины 2023 года.

Ранее мы отмечали слабую динамику операционных показателей в январе — июне этого года, теперь есть возможность оценить, как это отразилось на финансовых показателях с учетом текущей ценовой конъюнктуры.

Главное из отчета:

- Выручка сократилась на 20% — до 7,16 млрд долларов.

- Валовая прибыль упала на 34% — до 3,65 млрд долларов.

- Капитальные затраты снизились на 19% — до 1,47 млрд долларов.

- Прибыль от операционной деятельности сократилась на 35% — до 2,78 млрд долларов.

- Показатель EBITDA снизился на 30% — до 3,37 млрд долларов.

- Рентабельность EBITDA упала с 53 до 47%.

- Свободный денежный поток вырос на 28% — до 1,35 млрд долларов.

- Чистая прибыль рухнула в 4,7 раза — до 1,07 млрд долларов.

- Чистый долг снизился на 8% — до 9,1 млрд долларов.

- Отношение чистого долга к EBITDA выросло до 1,2×.

Выручка и прибыль

Выручка «Норникеля» по итогам 1 половины 2023 года составила 7,16 млрд долларов, сократившись на 20% к аналогичному периоду прошлого года. Основная причина — падение цен корзины металлов компании на фоне стагнации мировой экономики и избыточного предложения на рынке.

Кроме того, на фоне санкционных ограничений компании пришлось переориентировать свои продажи с европейского рынка на азиатский. Если в 1 половине 2022 года примерно половина выручки от продаж приходилась на Европу, то в 1 половине этого года — только четверть. Одновременно выручка от продаж на азиатский рынок выросла с 27 до 49%.

Структура выручки в разбивке по регионам

| 1п2022 | 1п2023 | |

|---|---|---|

| Европа | 51% | 25% |

| Азия | 27% | 49% |

| Северная и Южная Америка | 17% | 14% |

| РФ и СНГ | 5% | 12% |

Операционная прибыль упала на 35% — до 2,78 млрд долларов — из-за увеличения себестоимости продаж. При этом компании удалось снизить административные и коммерческие расходы на 9% — до 676 млн долларов.

На фоне сокращения выручки EBITDA снизилась на 30% — до 3,37 млрд долларов, — а рентабельность показателя упала с 53 до 47%.

Еще одним негативным фактором, повлиявшим на итоговую чистую прибыль, стала переоценка курсов валют. В 1 половине прошлого года рубль сильно укрепился, что дало дополнительно 2,61 млрд долларов прибыли от курсовой разницы. В 1 половине этого года рубль, наоборот, ослаб, что привело к возникновению неденежного убытка от курсовых разниц в размере 1,23 млрд долларов.

В результате чистая прибыль «Норникеля» рухнула почти в 5 раз — до 1,07 млрд долларов — хуже было только в ковид.

Финансовые показатели «Норникеля», млрд долларов

| 1п2019 | 1п2020 | 1п2021 | 1п2022 | 1п2023 | |

|---|---|---|---|---|---|

| Выручка | 6,29 | 6,71 | 8,94 | 8,98 | 7,16 |

| Операционная прибыль | 3,27 | 1,38 | 5,34 | 4,27 | 2,78 |

| Чистая прибыль | 3 | 0,01 | 4,3 | 5,06 | 1,07 |

| EBITDA | 3,72 | 1,84 | 5,7 | 4,8 | 3,37 |

Долговая нагрузка и дивиденды

Еще в феврале «Норникель» прогнозировал, что капитальные затраты по итогам года могут достигнуть рекордных 4,7 млрд долларов на фоне выхода на пик инвестиционного цикла. Но ослабление рубля и внешние ограничения заставили менеджмент пересмотреть прогноз инвестиционных затрат в сторону существенного сокращения.

Новый прогноз предполагает, что капитальные затраты по итогам года составят 3,5—3,8 млрд долларов — против 4,3 млрд долларов по итогам 2022 года.

Инвестиционная программа «Норникеля», млрд долларов

| 2013—2020 | 1,7 |

| 2021 | 2,8 |

| 2022 | 4,3 |

| 2023 | 3,5—3,8 |

По итогам января — июня 2023 года капитальные расходы сократились на 19% — до 1,5 млрд долларов. То есть во второй половине года компания может инвестировать в развитие бизнеса еще около 2—2,3 млрд долларов. Часть проектов, где предполагалось использовать оборудование из «недружественных» стран, теперь необходимо перепроектировать — из-за этого приходится сдвигать сроки реализации.

За 6 месяцев 2023 года бизнесу удалось сократить чистый долг на 8% — до 9,1 млрд долларов — как за счет сокращения краткосрочных кредитов и займов, так и за счет роста объема денег на счетах.

Падение EBITDA привело к росту долговой нагрузки по коэффициенту «чистый долг / EBITDA» до 1,2×, что стало максимумом последних лет. Тем не менее такая долговая нагрузка считается умеренной, и финансовой устойчивости компании ничто не должно угрожать.

Динамика долговой нагрузки «Норникеля», млрд долларов

| 2019 | 2020 | 2021 | 2022 | 1п2022 | |

|---|---|---|---|---|---|

| Чистый долг | 7,1 | 4,7 | 4,9 | 9,8 | 9,1 |

| Чистый долг / 12м EBITDA | 0,9× | 0,6× | 0,5× | 1,1× | 1,2× |

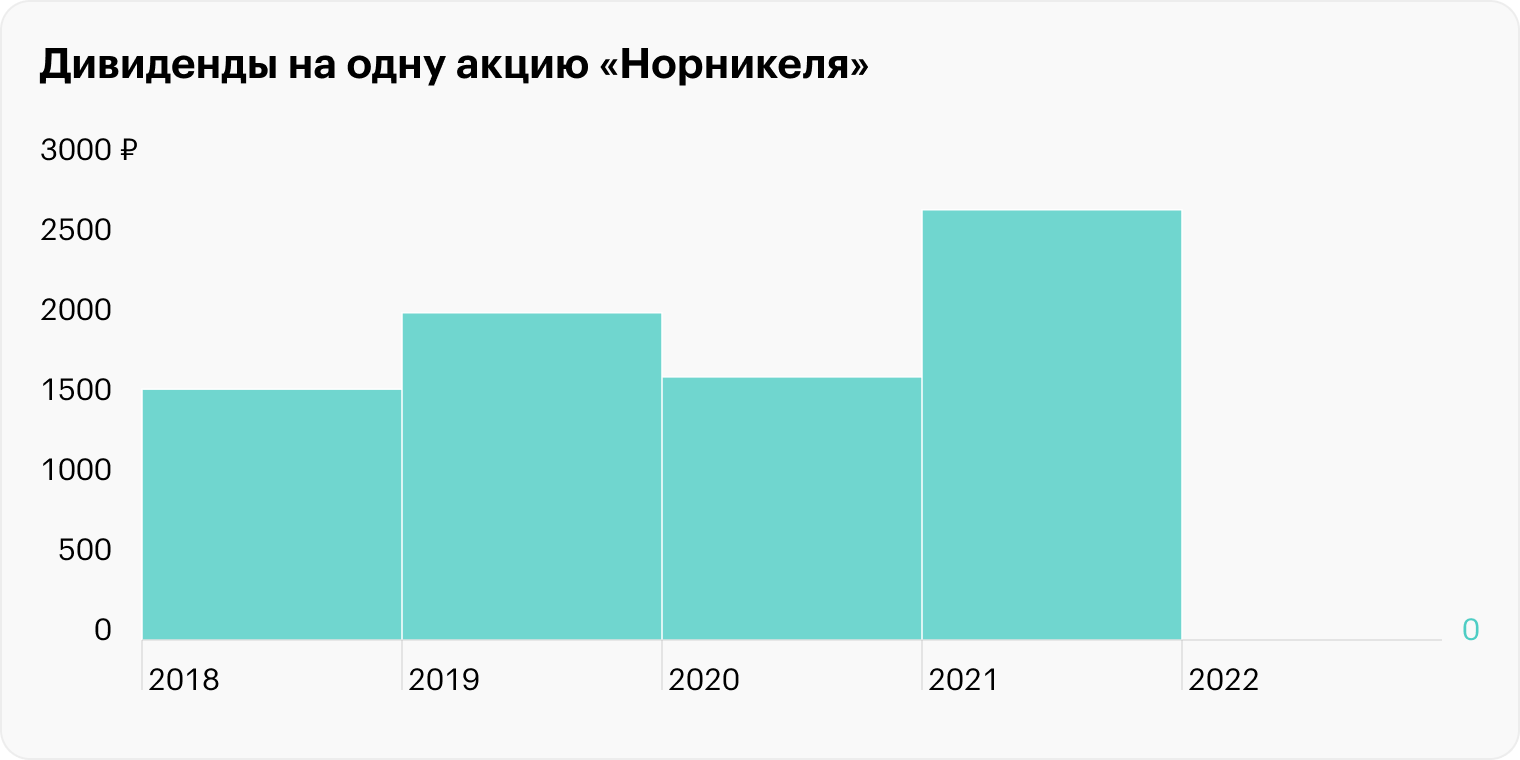

Зато дивидендные перспективы выглядят туманно для акционеров компании. Судя по всему, прежняя дивидендная политика утратила свою актуальность после того, как 1 января 2023 года истекло действие соглашения между основными владельцами «Норникеля». Растут риски нового корпоративного конфликта, который может негативно отразиться на капитализации эмитента.

В апреле СД «Норникеля» рекомендовал отказаться от дивидендных выплат акционерам по итогам 2022 года — подобное случилось впервые с 2008 года. В качестве причин назывались: рост геополитических рисков, ухудшение финансовых показателей, пик инвестиционной программы, рост долговой нагрузки, риск усиления санкций и падение цен на корзину металлов.

Свободный денежный поток компании вернулся в положительную область и составил 1,3 млрд долларов, что дает надежду на дивиденды по итогам 1 полугодия.

Аналитики Т-Инвестиций подсчитали: если за 1 полугодие 2023 года компания решит направить на выплату дивидендов 50% свободного денежного потока, то дивиденд на акцию составит около 400 ₽ , при выплате 75% свободного денежного потока — около 600 ₽ .

Но, скорее всего, деньги пойдут государству, которое остро нуждается в пополнении бюджета. Менеджмент уже анонсировал, что в 2 полугодии «Норникель» планирует выплатить налог на сверхприбыль, что негативно отразится на свободном денежном потоке в 4 квартале. Это снижает шанс, что акционеры получат дивиденды в этом году.

Что в итоге

Финансовые результаты «Норникеля» в 1 полугодии выглядят откровенно слабо. Избыток предложения со стороны Китая и Индонезии на фоне стагнации мировой экономики давил на спрос и мировые цены на цветные металлы. В результате доходы компании упали до минимума со времен ковидного 2020 года.

С 1 января соглашение между основными акционерами больше не действует, что увеличивает риск нового корпоративного конфликта и снижает вероятность возврата к прежней щедрой дивидендной политике.

Но есть и положительные моменты. Долговая нагрузка бизнеса все еще остается невысокой, а свободный денежный поток вернулся в положительную область. Компании удалось перестроить свою логистику в условиях санкций: теперь Азия — основной рынок сбыта, на долю региона пришлась почти половина выручки «Норникеля» от продажи металлов. Кроме того, слабый рубль позволяет бизнесу увеличить рублевую выручку от экспорта металлов на зарубежные рынки.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique