«Кушает и никого не слушает»: перспективы сервиса доставки еды

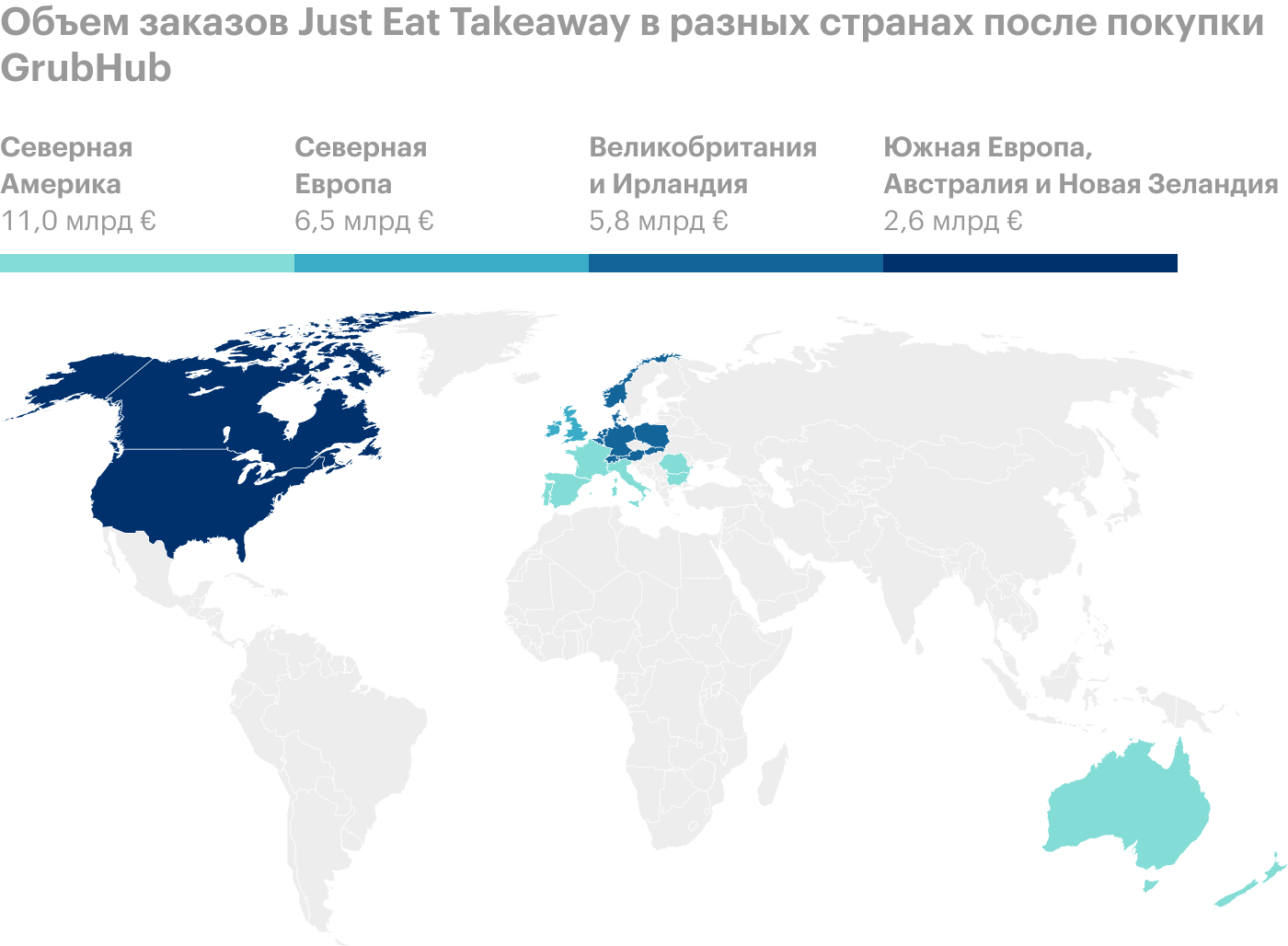

Just Eat Takeaway (NASDAQ: GRUB) — европейская платформа доставки еды. После покупки GrubHub компания получила значительное присутствие в США и шанс выйти на прибыль в неопределенном будущем. Но динамика в отрасли и на рынке труда играет против компании.

Что тут происходит

Читатели давно просили нас начать разбирать отчетность и фундамент бизнеса иностранных эмитентов. Предлагайте в комментариях компании, разбор которых вам хотелось бы прочитать.

При создании материала использовались источники, недоступные пользователям из РФ.

На чем зарабатывают

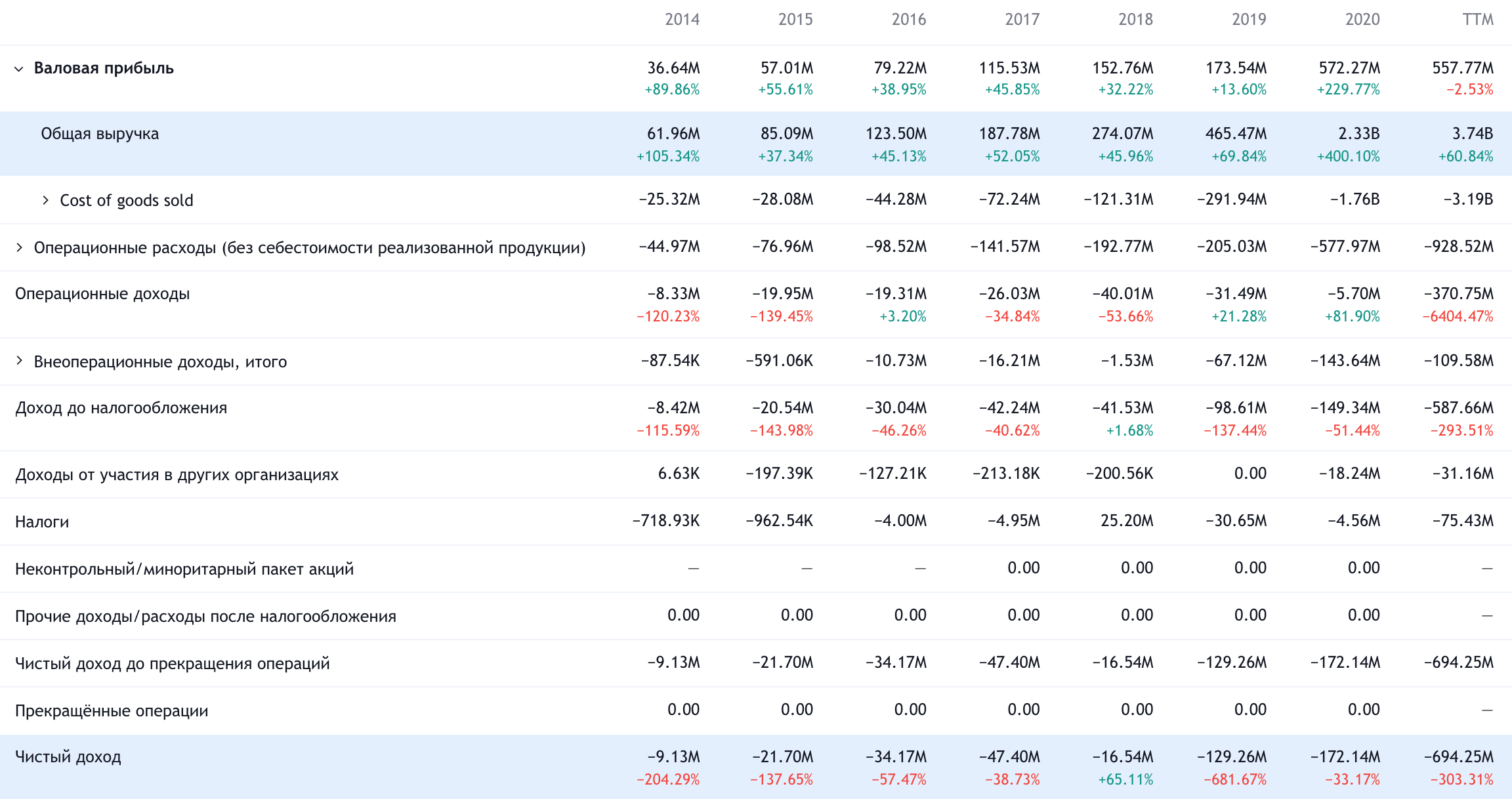

Это сервис доставки еды из Нидерландов. Компания только в этом году поглотила аналогичную американскую компанию GrubHub, поэтому есть некоторые сложности с подсчетом того, какая половина компании сколько выручки дает: единого годового отчета пока не вышло.

Поэтому я решил поступить так — взять отчеты GrubHub и Just Eat за 2020 год и представить, как бы выглядела объединенная компания по результатам 2020 года в плане географического разреза выручки. Важно, что у GrubHub выручка считалась в долларах, а у Just Eat — в евро, поэтому все посчитано в евро по курсу на 31 декабря 2020 года — 1 $ = 0,8185 €. Вот что получилось:

- США — 38,22%.

- Великобритания — 18,67%.

- Германия — 9,63%.

- Канада — 13,26%.

- Нидерланды — 4,48%.

- Другие, неназванные страны — 15,74%.

Обе компании были убыточными по отдельности — и остались убыточными вместе.

Количество ресторанов на платформе Just Eat Takeaway, в тысячах штук

| 1п2018 | 209 |

| 1п2019 | 285 |

| 1п2020 | 426 |

| 1п2021 | 588 |

Аргументы в пользу компании

Просто рост, просто перспективно. Если ненадолго забыть о хронической убыточности этого бизнеса, то компания отличается высокими темпами выручки. Еще в своей отчетности она мастерски жонглирует цифрами и терминами: «скорректированная EBITDA», «высокий уровень доверия клиентов» и прочие внутренние метрики. И вот за счет этой математики Just Eat в принципе может успешно притворяться перспективным бизнесом, которому есть куда расти.

Компании благоприятствует социально-политический ландшафт эпохи «после начала пандемии» с периодическими введениями карантинов, когда походы в рестораны резко сокращаются и это повышает спрос на услуги доставки.

У инвесторов не ослабевает интерес к этой сфере: за последние несколько лет частные инвесторы вложили аж 7 млрд долларов в еще более безумную идею — 10-минутную доставку из супермаркетов. Тот факт, что люди готовы вкладывать крупные суммы даже в такие проекты, где вероятность выхода на прибыль остается призрачной, говорит о том, что в принципе сфера доставки все еще обладает немалой привлекательностью в глазах инвесторов. Это в теории может способствовать дальнейшему росту акций Just Eat.

Как самый большой сервис доставки в мире Just Eat еще может оставаться привлекательным для инвестиций, несмотря на крайне сомнительное будущее бизнес-модели. P / S у Just Eat находится в районе 4, что примерно в 4 раза меньше, чем у ее конкурентов из DoorDash.

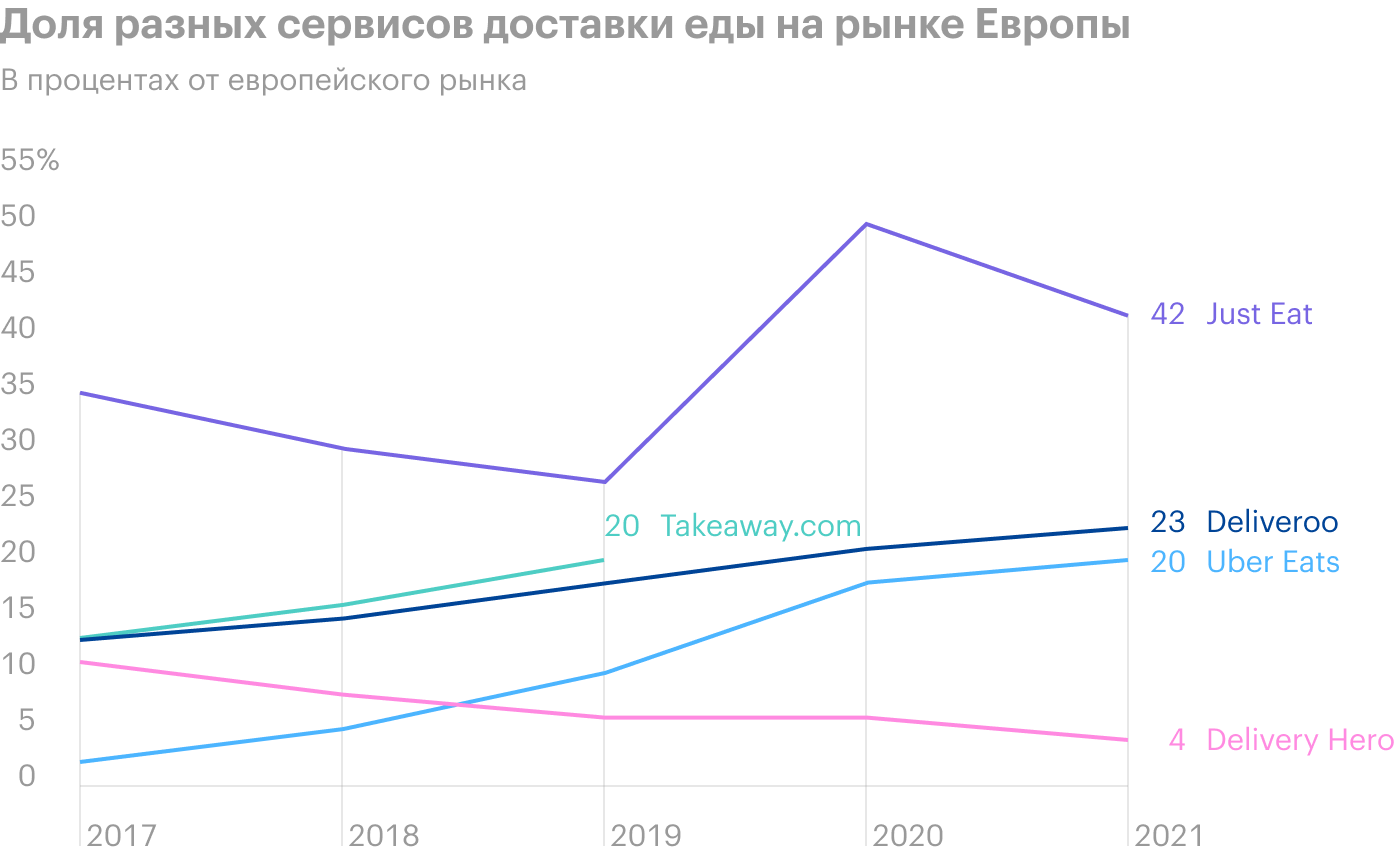

Также плюсом можно считать, что Just Eat — это лидер рынка в Европе. На этом достоинства Just Eat заканчиваются.

Охваченная целевая аудитория Just Eat Takeaway по странам

| Охваченная целевая аудитория от общего населения | Население страны от 15 лет, млн | |

|---|---|---|

| Нидерланды | 40% | 15 |

| Великобритания | 32% | 55 |

| Германия | 19% | 72 |

| Австралия | 19% | 21 |

| Канада | 18% | 32 |

| США | 12% | 270 |

| Эстония | 6% | 40 |

| Италия | 5% | 52 |

| Доля в указанных странах в целом | 14% | 723 |

Что может помешать

Сизиф как сотрудник месяца. Компания заявляет, что доставка у нее уже прибыльна в Канаде и близка к прибыльности в Германии. Но это еще нужно проверить, ведь очень вероятно, что компания посчитала это все как «скорректированную EBITDA» и настоящей прибыли там нет.

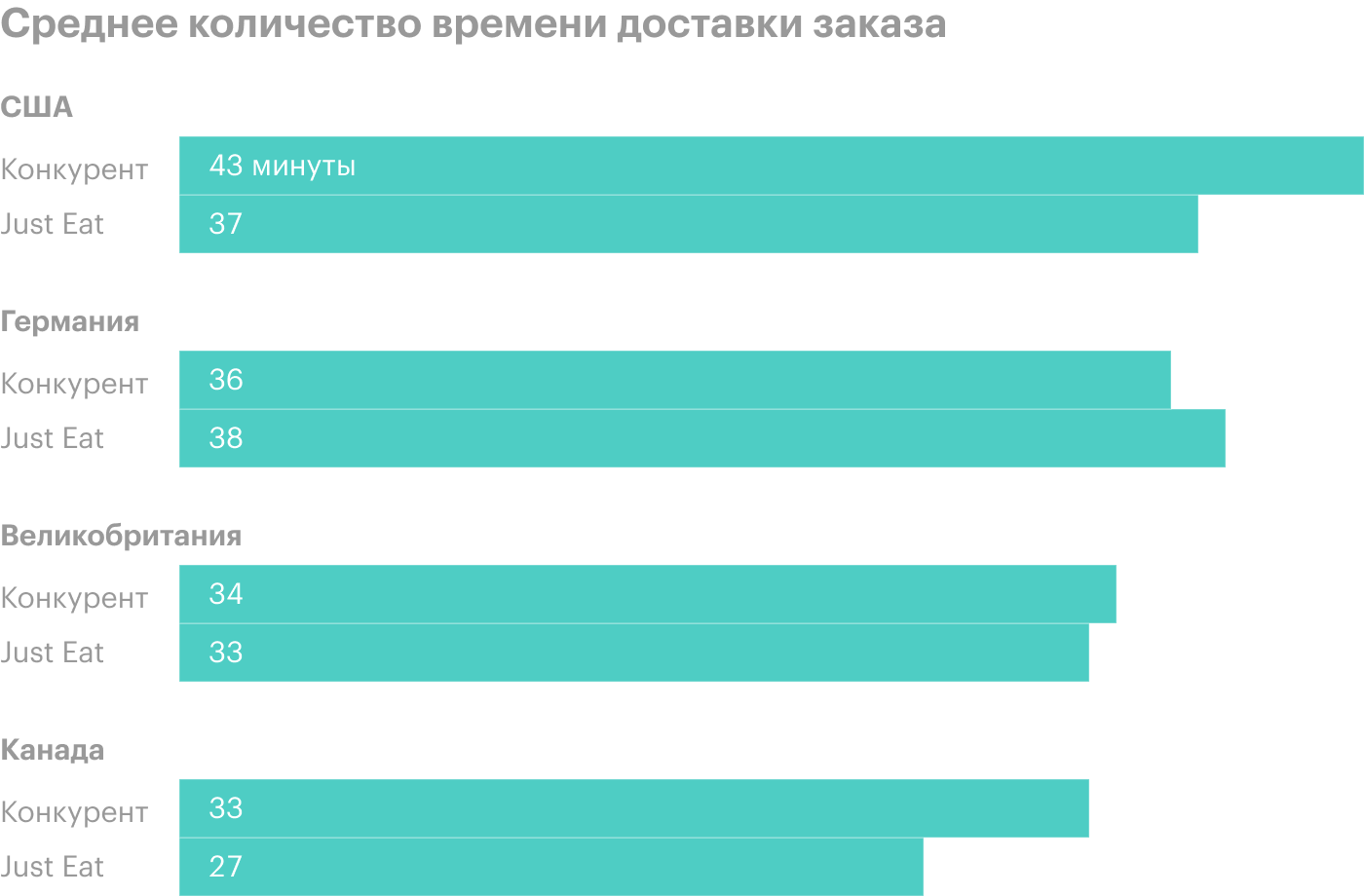

Рынок доставки еды крайне конкурентный, и Just Eat не показывает значительного превосходства над конкурентами в такой важной метрике, как время доставки заказа. А это очень важный параметр, который привлекает клиентов, — инвестиции в поддержание даже существующего уровня будут пожирать прибыль Just Eat.

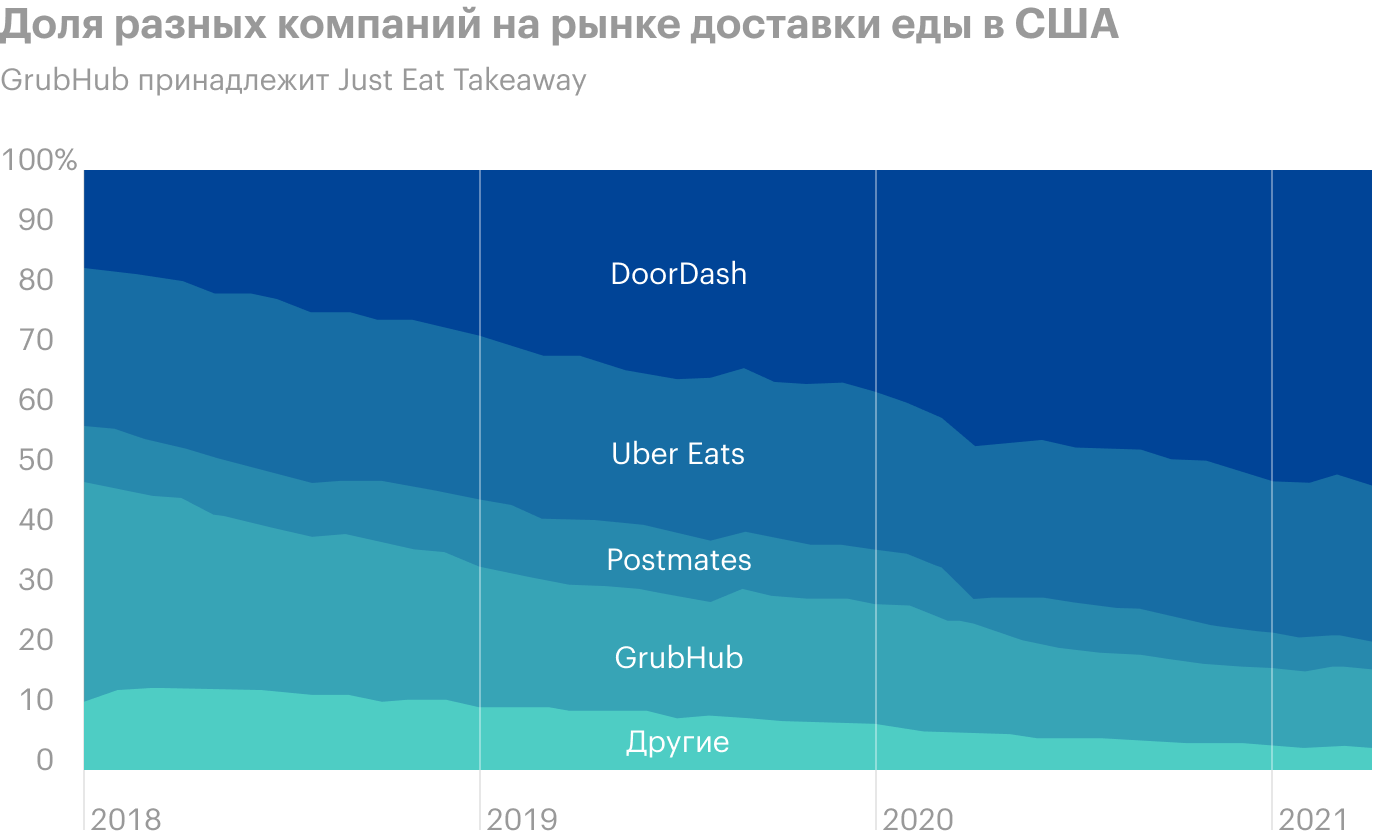

Пусть в Европе компания и является лидером, но на важнейшем американском рынке она уступает DoorDash и Uber.

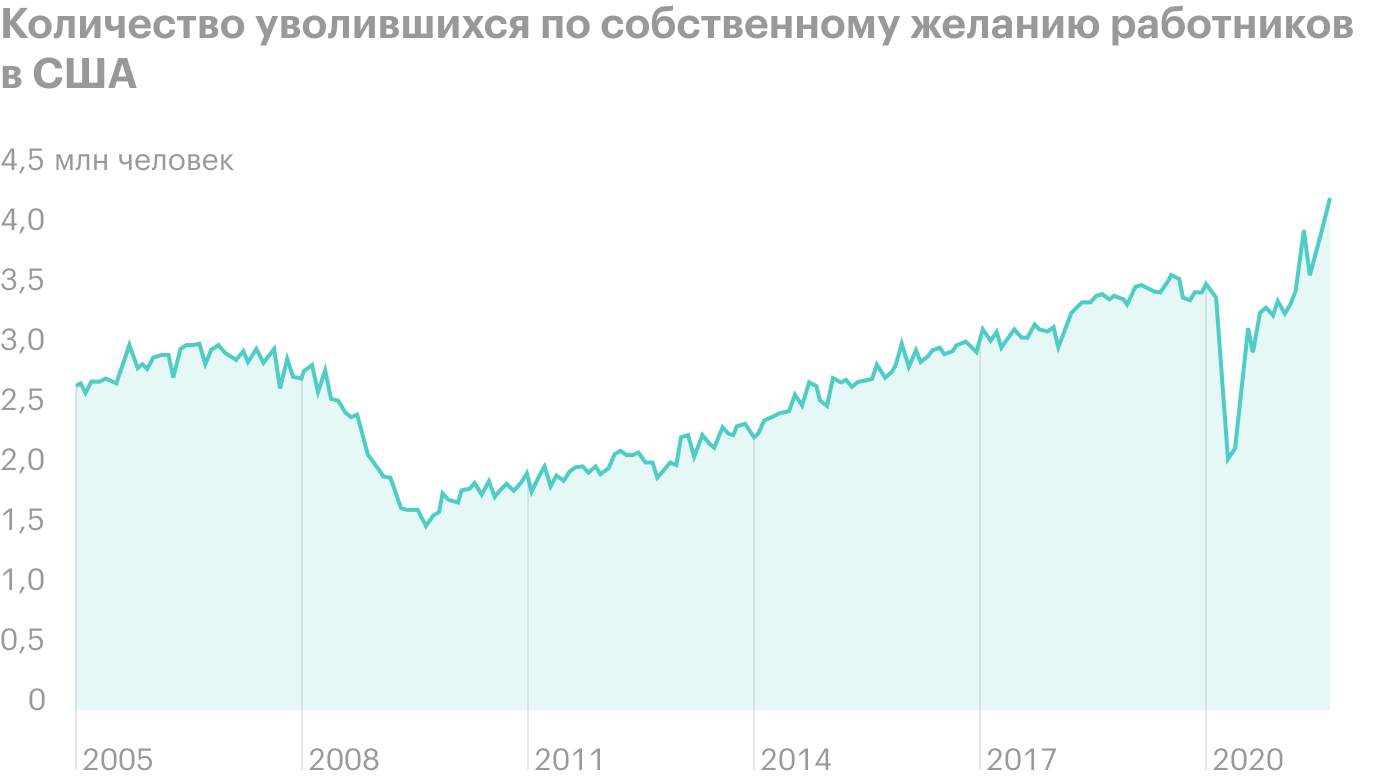

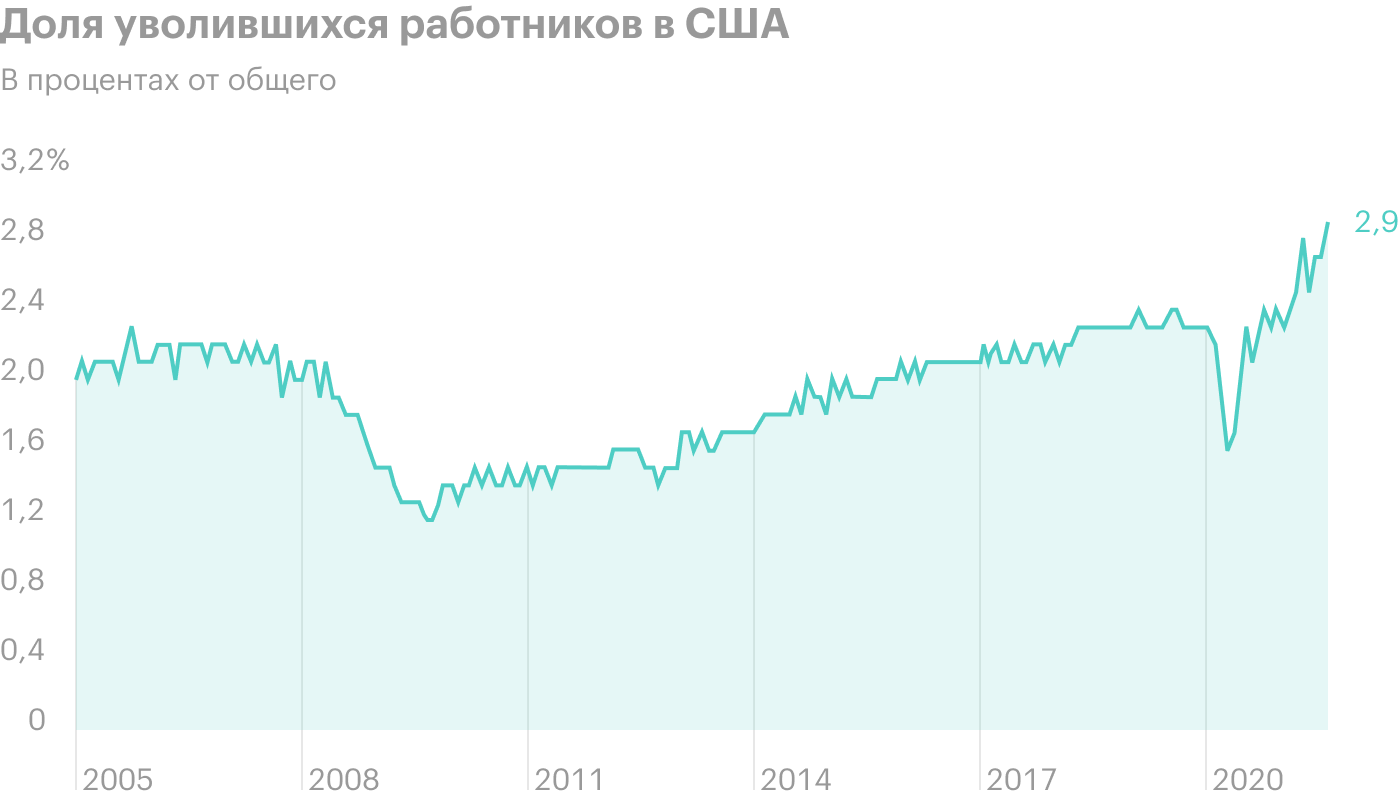

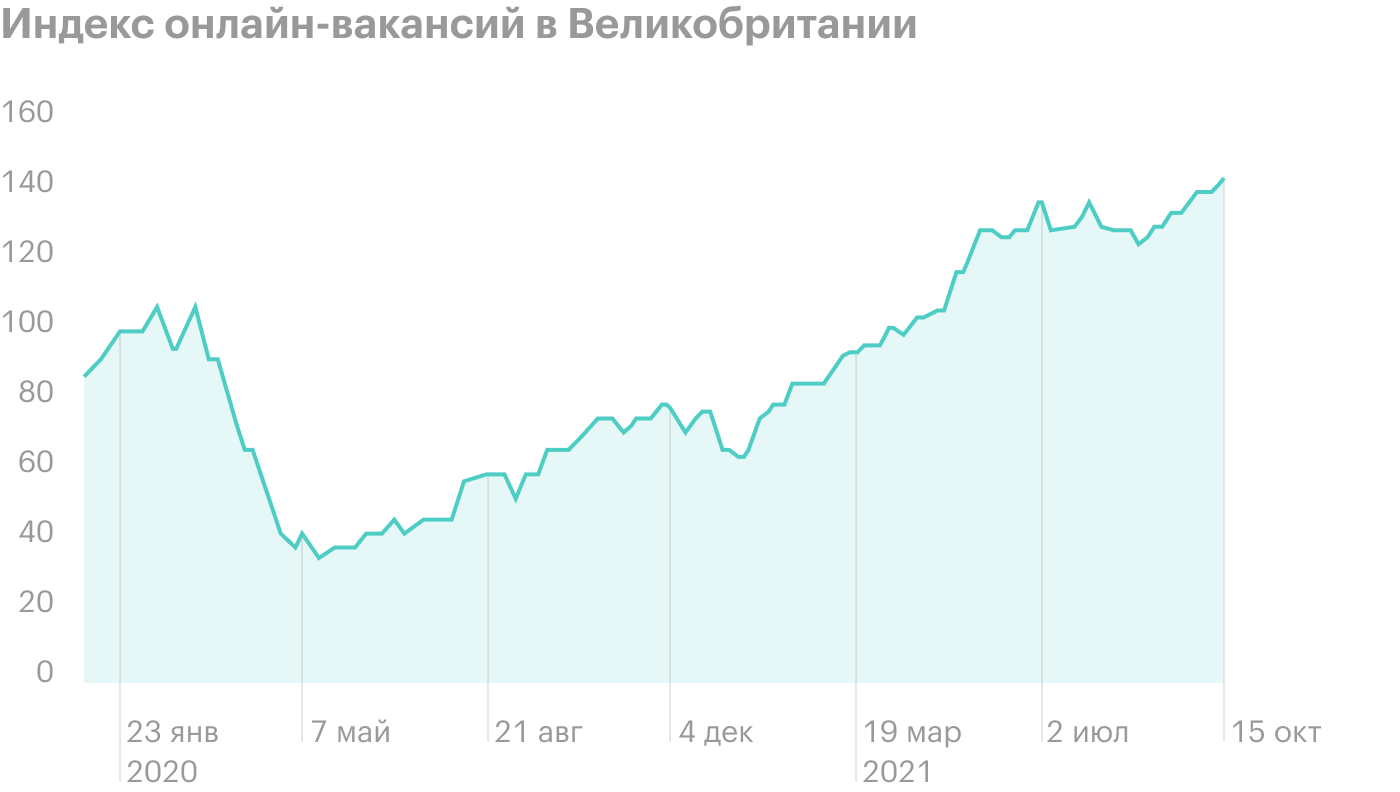

Между тем на рынке труда в США и Великобритании — а это основные рынки Just Eat — для сервисов доставки складывается неблагоприятная ситуация: растет занятость и конкуренция за работников. Весь курьерский бизнес зиждется на низкооплачиваемом труде курьеров. Но когда компании получше страдают от нехватки сотрудников, конкуренция за доступный пул рабочей силы обостряется.

Самые квалифицированные из курьеров могут, например, пойти в официанты, где есть неплохие шансы на получение достойных чаевых. Строго говоря, рост числа увольнений по собственному желанию в ресторанах США говорит не о том, что скоро Just Eat получит много дешевых курьеров, а о том, что эти люди уходят на повышение в отрасли поинтереснее, а конкуренция за курьеров скоро обострится.

Карантин больше не мешает. Если бы случился новый масштабный карантин — как весной 2020, то волна массовых увольнений привела бы к улучшению переговорной позиции Just Eat: появилась бы готовая армия потенциальных курьеров. Но, судя по всему, мир приучился жить с коронавирусом, не сильно портя экономику: я не вижу пока признаков массовых увольнений. К слову, некоторые крупные муниципалитеты типа Нью-Йорка усложняют жизнь компаниям доставки и принимают законы, направленные на улучшение положения курьеров, что явно не способствует увеличению маржинальности этого сектора, склонного к убыточности.

Впрочем, Just Eat и GrubHub не смогли показать устойчивую прибыль даже в период начала пандемии, когда они были практически незаменимы. Велики риски, что даже объединенная компания Just Eat не сможет выйти на прибыль. Собственно, руководство Just Eat так и говорит: «Прибыль не в приоритете, а главное — это доля рынка». Но рынок-то этот, как мы разобрались выше, довольно отстойный: компании доставки натурально дерутся за объедки.

Как бы монополисты. Призрачные шансы выхода Just Eat на окупаемость кроются в вероятности, что компания захватит почти весь рынок доставки еды и продуктов в Америке и Европе и увеличит цены во много раз. Но шансов на успех откровенно немного.

Во-первых, у компании есть крупные конкуренты: Uber Eats и DoorDash, а также куча стартапов помельче. Да, Just Eat может попробовать их купить — но стоить это будет кучу денег, которые придется доставать из шляпы фокусника.

Во-вторых, если Just Eat и сможет стать монополистом и увеличить цены, появится другая проблема: ресторанам и потребителям высокие цены не нужны.

С потребителями все ясно — доставкой пользуются повсеместно только потому, что она дешевая. Значительное повышение цены девальвирует ценность этого сервиса для многих пользователей — в теории это может привести к сильному падению выручки, которое вряд ли получится компенсировать за счет увеличения маржинальности бизнеса.

Но предположим, повышение цен произойдет. Тогда другие компании начнут создавать аналогичные стартапы, которые будут демпинговать. В том, что такие стартапы появятся в случае увеличения цен существующими лидерами рынка доставки, я почти не сомневаюсь.

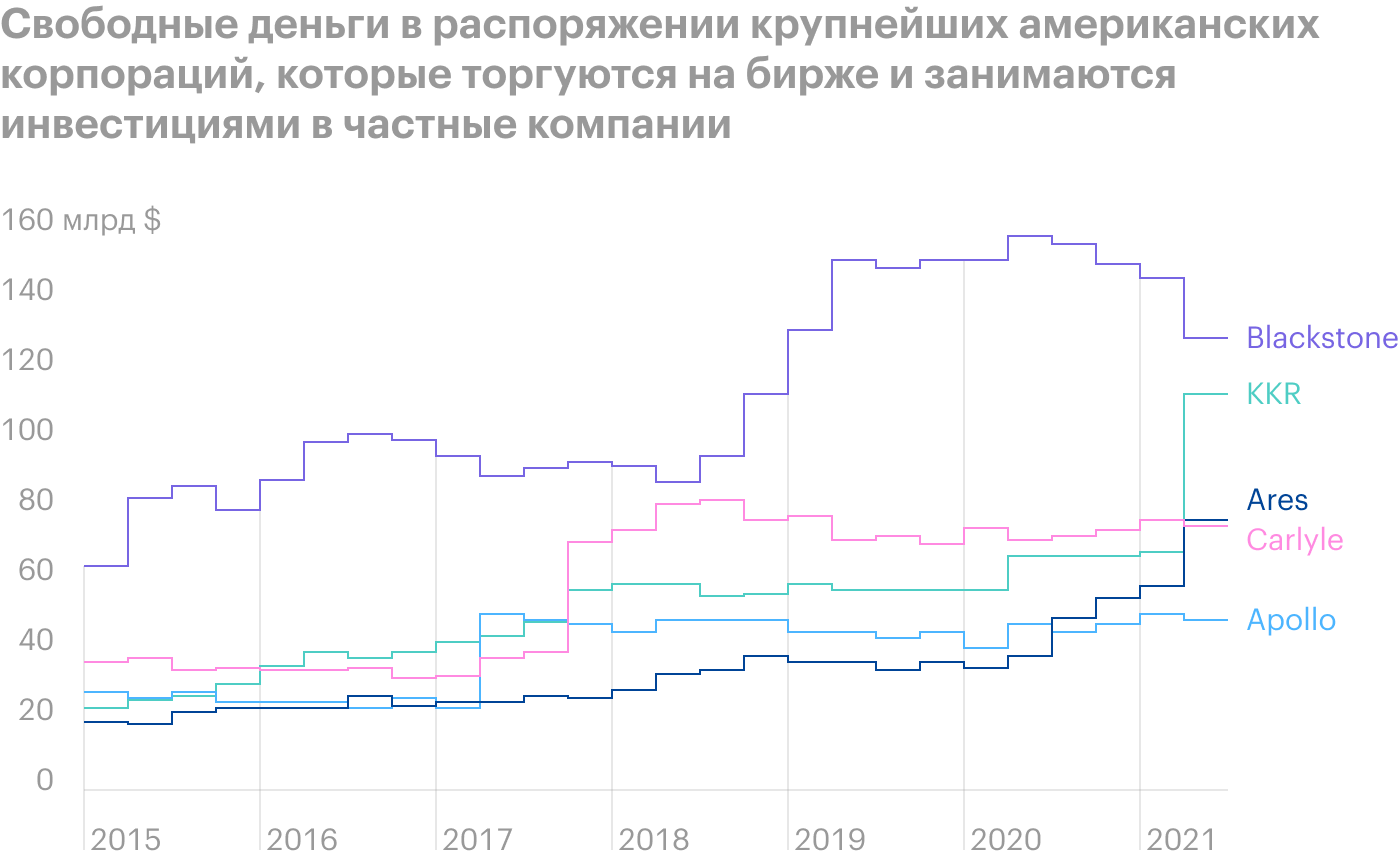

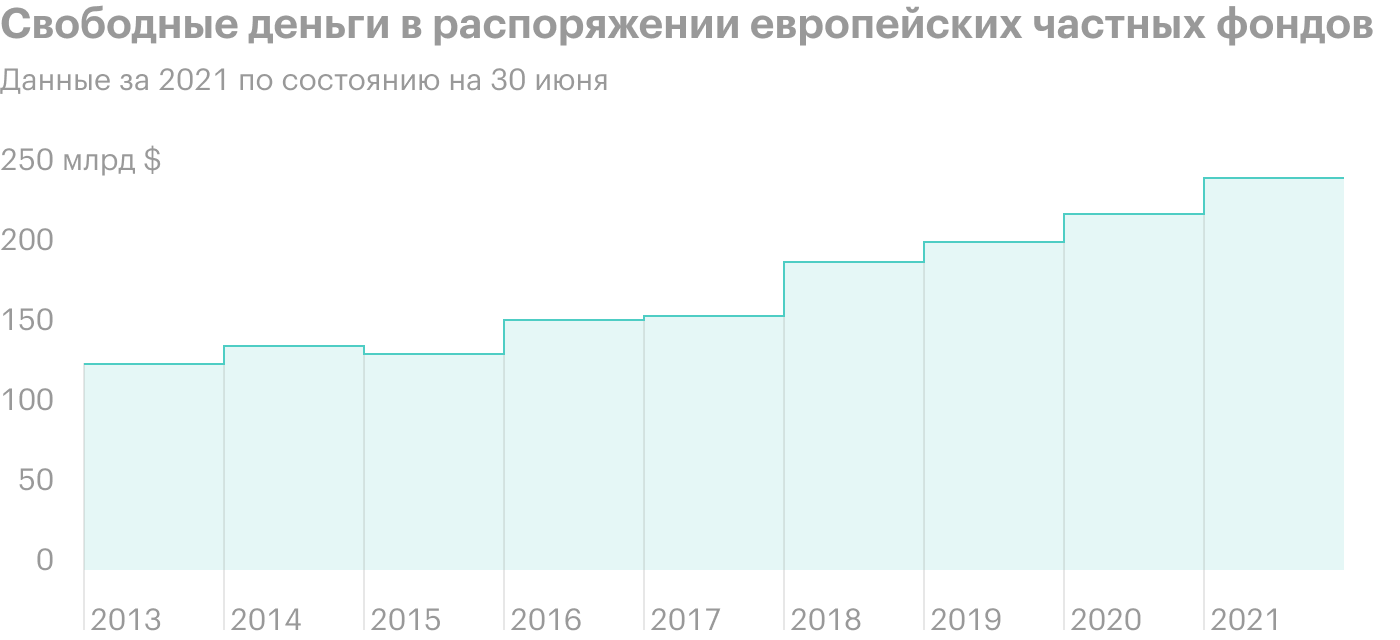

По обе стороны Атлантики у частных фондов скопилось множество денег, которые они могут вкладывать в самые безумные авантюры — а потом «выходить в плюс», организуя IPO для этих убыточных стартапов. Собственно, так и было с DoorDash и Just Eat — когда-то частные фонды и крупные инвесторы накачали их деньгами и потом выпустили в свободное плавание на биржу, заработав на продаже их акций. Только новые стартапы будут наращивать выручку за счет демпинга — а Just Eat ее будет терять. Или Just Eat придется выкупать эти стартапы, чтобы не терять свою долю рынка.

Ну и монополизация рынка доставки Just Eat может встретить сопротивление со стороны регуляторов.

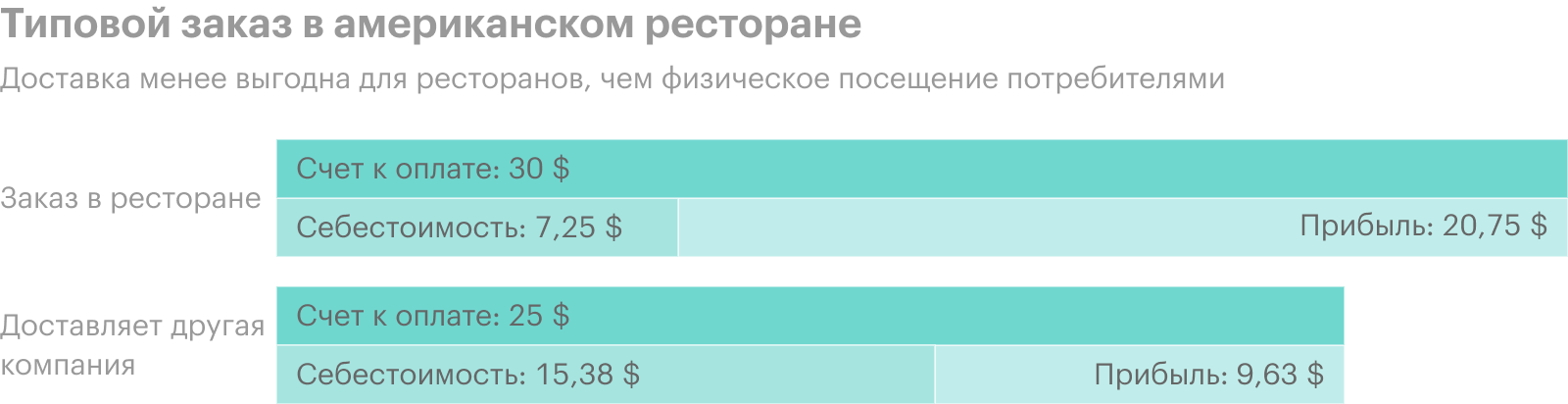

Ресторанный шлягер. Также есть огромная проблема с собственно ресторанами. Уже за год до пандемии доставка была куда менее выгодной для ресторанов, чем физическое посещение ресторанов потребителями. И пандемия не сделала доставку более выгодной — просто маржинальность общепита в целом упала. Но рост расценок на доставку, которая и так была не очень маржинальная для ресторанов, сильно раздражает многие рестораны.

В Нью-Йорке, например, рестораны добились ограничений на размер комиссии. Есть вероятность, что примеру Большого Яблока последуют и другие крупные муниципалитеты мира. Но даже если предположить, что администрации крупных городов позволят Just Eat повышать комиссии, это лишь увеличит стимулы для ресторанов создавать свои службы доставки.

Как было упомянуто в обзоре GrubHub, для ресторанов рентабельно создание собственной службы доставки при условии, что 25—30% выручки у них дают заказы с доставкой. Учитывая ситуацию с пандемией и ростом доли онлайн-заказов в структуре выручки американского общепита, я бы ожидал в будущем вала создания служб доставки у ресторанов, которые до сих пор пользуются платформами типа Just Eat.

Понятно, что крупные сети приспособлены к этому лучше маленьких ресторанчиков. Но даже в случае последних есть варианты: например, группа небольших ресторанов может скинуться на собственную службу доставки в обход Just Eat для экономии. Весь общепит максимально мотивирован на создание своих платформ доставки сильным падением маржи в результате пандемии. Все это в целом может вылиться в большие проблемы для Just Eat.

Резюме

Бизнес-модель Just Eat — это гонка до дна с другими доставщиками. Я не вижу положительного исхода всей этой авантюры — пока акции сервисов доставки выглядят как убыточный эксперимент.

Если инвестировать в Just Eat — то только с расчетом, что инвесторы начнут выходить из акций в разы более дорогой DoorDash в акции «более дешевой» Just Eat. Может быть даже, что DoorDash попробует купить Just Eat — но в этом случае возможно противодействие антимонопольных регуляторов и сделка рискует не состояться. С другой стороны, такие новости могут вызвать рост котировок Just Eat, пусть и ненадолго.

Но в целом обстоятельства складываются против Just Eat: стоимость труда работников будет расти, а муниципалитеты и конкуренты будут ставить палки в колеса. Так что я бы стал инвестировать в эти акции только после значительного падения — раза так в четыре.