«Казмунайгаз»: новый эмитент на СПб-бирже из Республики Казахстан

«Казмунайгаз», крупнейший нефтегазовый холдинг из Республики Казахстан, который состоит из более чем 180 дочерних предприятий, проводит IPO и скоро будет торговаться на СПБ-бирже. На компанию приходится доля 25% в общей добыче нефти и газоконденсата в Казахстане. Мы разобрались с перспективами и возможными дивидендами.

В начале декабря казахстанская компания «Казмунайгаз» запланировала свое IPO. Российские инвесторы также могут поучаствовать в первичном размещении через трех российских брокеров: Т-Инвестиции, «БКС Мир инвестиций» и «Финам».

Цена размещения акций «Казмунайгаза» составляет 8406 тенге, или почти 1100 ₽. Сроки подачи заявок для российских инвесторов пока не уточняются, а для казахстанских инвесторов — до 2 декабря.

В дальнейшем — с 8 декабря 2022 года — акции нового казахстанского эмитента также получат листинг на СПб-бирже и будут торговаться в тенге в режиме основных торгов с 08:00 до 18:00 мск, под тикером — KMG. Режим проведения сделок — Т+2. Минимальный лот — одна ценная бумага.

О бизнесе компании

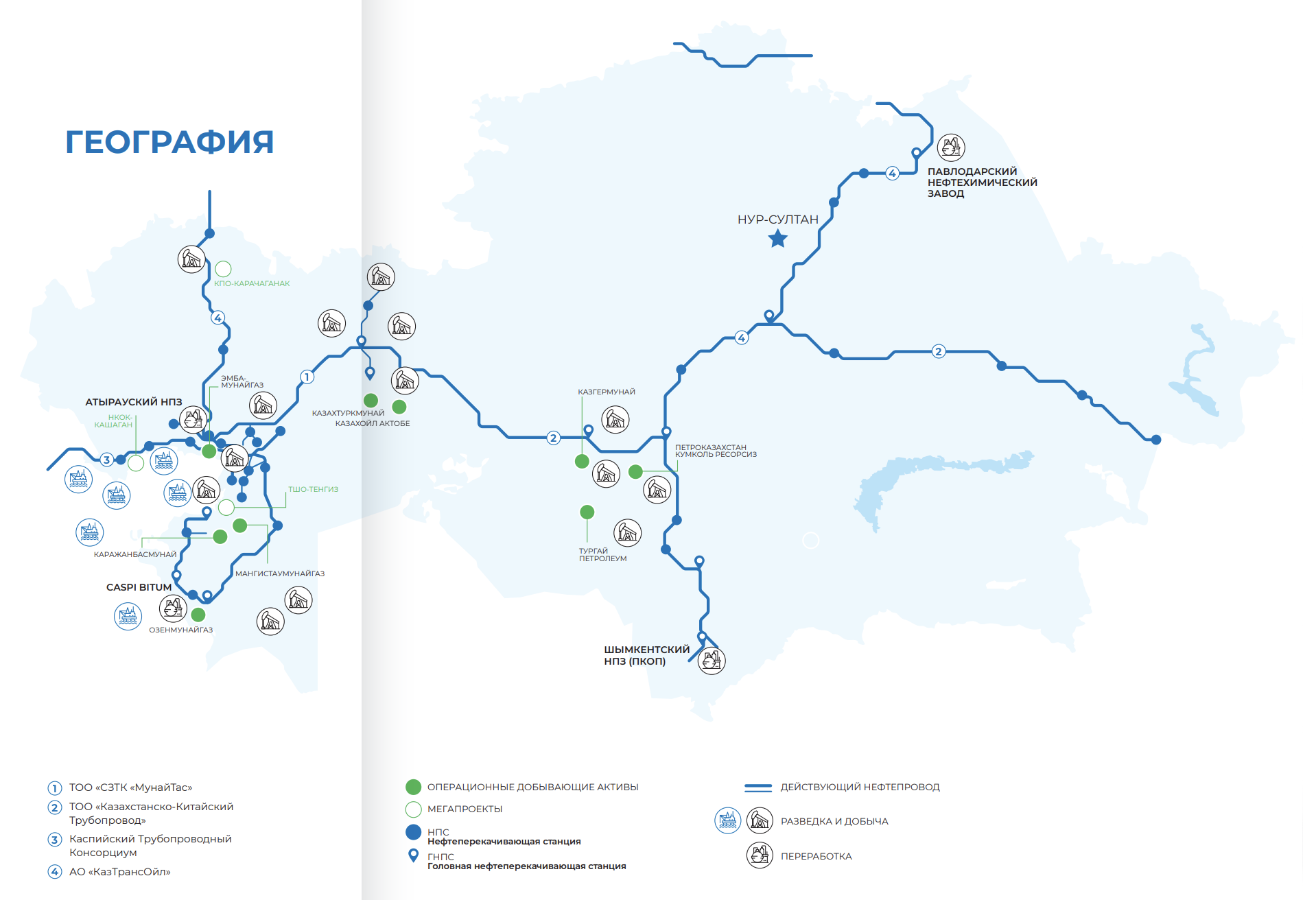

«Казмунайгаз» (SPBE: KMG) — крупнейший нефтегазовый холдинг из Республики Казахстан, состоящий из более чем 180 дочерних предприятий, которые работают по всему производственному циклу — от разведки и добычи углеводородов до транспортировки, переработки и предоставления сервиса. Текущие запасы углеводородов компании — 645 млн тонн нефтяного эквивалента.

В Казахстане «Казмунайгаз» участвует в трех самых крупных проектах на местном рынке по добыче нефти и конденсата: «Тенгиз», «Кашаган» и «Карачаганак» с долями 20, 16,88 и 10%. Холдинг выступает партнером в мегапроектах по добыче нефти совместно с Chevron, ExxonMobil, Royal Dutch Shell, Eni, Total, Inpex, CNPC, «Лукойлом».

Текущие акционеры «Казмунайгаза»: государственный фонд национального благосостояния «Самрук-Қазына» с долей 90,42% и Национальный банк Казахстана с долей 9,58%.

«Казмунайгаз» в нефтегазовой промышленности Казахстана:

- На компанию приходится доля 25% в общей добыче нефти и газоконденсата в стране.

- Добыча газа — 15%.

- Крупные нефтеперерабатывающие заводы — 85%.

- Рынок транспортировки нефти — 74,6%.

На IPO «Самрук-Қазына» планирует разместить до 30 505 974 принадлежащих ему обыкновенных бумаг «Казмунайгаза», что составляет не более 5% от всех бумаг нефтедобытчика. Уставный акционерный капитал нового эмитента на СПб-бирже при этом не изменится и все так же останется равным 610 млн акций.

- Продажа сырой нефти и газа — 45%.

- Продажа нефтепродуктов — 46%.

- Услуги переработки нефти и нефтепродуктов — 2%.

- Услуги транспортировки нефти — 2%.

- Прочие доходы — 5%.

На экспорт уходит 84% продукции холдинга, а на местный рынок — 16%.

Финансовые результаты

«Казмунайгаз» — это сырьевое казахстанское предприятие, которое демонстрирует стабильные операционные и финансовые результаты. В 2022 году показатели компании, вероятно, достигнут своего многолетнего максимума за счет хорошей нефтегазовой конъюнктуры.

Возможно, именно этот факт и побудил фонд «Самрук-Қазына» продать часть принадлежащих ему акций «Казмунайгаза». Если IPO пройдет успешно, то при цене 8406 тенге за акцию вся компания будет оценена в 5,1 трлн тенге, что соответствует 667 млрд рублей, или 11 млрд долларов.

Текущие мультипликаторы «Казмунайгаза»:

- Прогнозная рыночная капитализация — 5,1 трлн тенге.

- EV / EBITDA — 4,31.

- P / E — 3,76.

- P / BV — 0,51.

- «Чистый долг / EBITDA» = 1,29.

Динамика финансовых результатов «Казмунайгаза», трлн тенге

| 2019 | 2020 | 2021 | 9м2022 | |

|---|---|---|---|---|

| Выручка | 6,859 | 3,625 | 5,839 | 6,776 |

| Скорректированная EBITDA | 1,261 | 0,664 | 1,256 | 1,492 |

| Чистая прибыль | 1,158 | 0,172 | 1,197 | 1,162 |

| Свободный денежный поток | 0,592 | 0,088 | 0,669 | 0,730 |

| Чистый долг | 2,361 | 2,594 | 2,204 | 2,186 |

Будущая точка роста компании

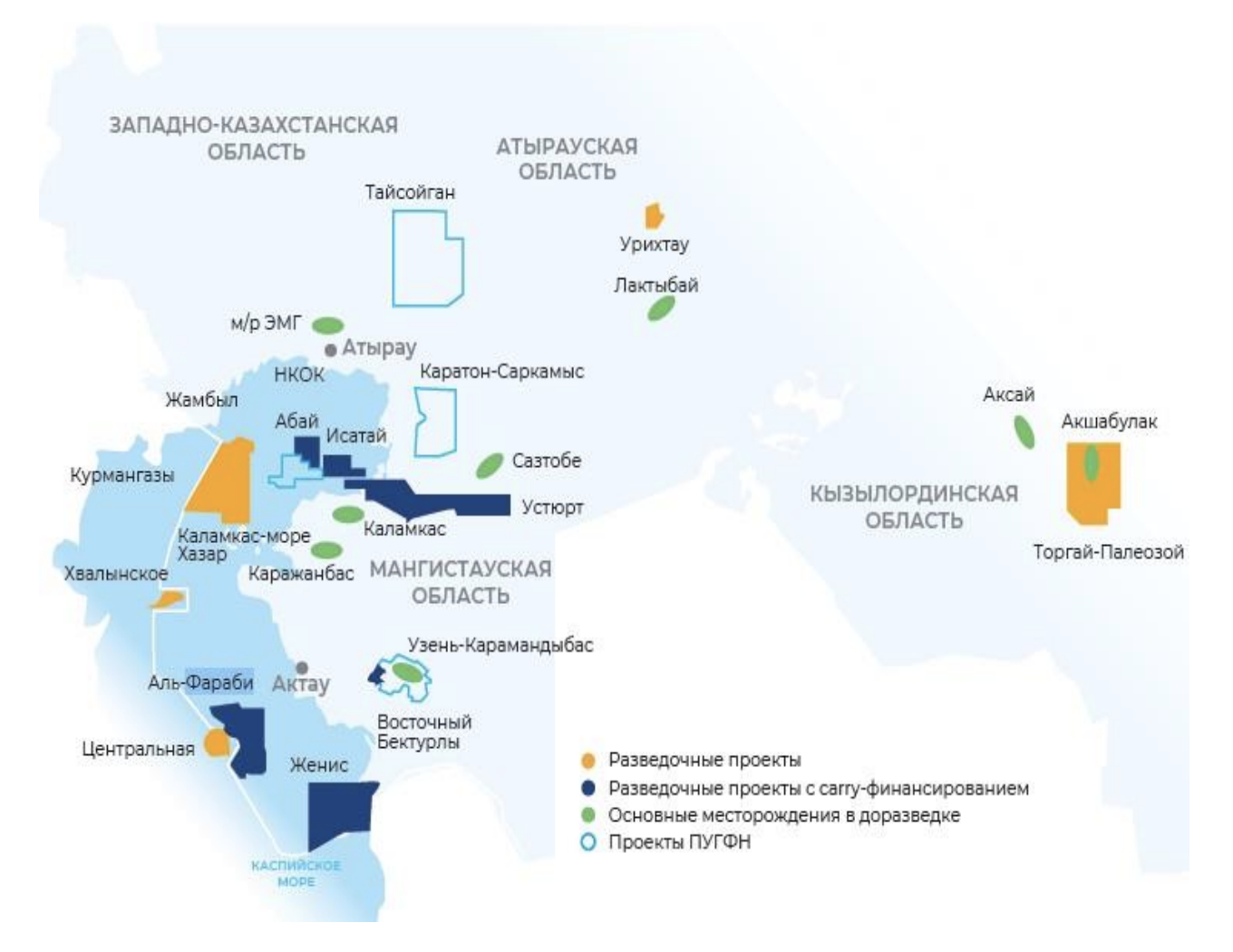

Основным среднесрочным драйвером роста для «Казмунайгаза» будет освоение и открытие новых крупных месторождений в Прикаспийском регионе, на который сейчас приходится около 90% от всех нефтегазовых запасов Казахстана. По планам менеджмента, это должно позволить компании значительно увеличить собственные запасы углеводородов.

Недавно предприятие приобрело доли в трех месторождениях: Кашаган, Исатай и Женис. Ввод новых объектов в эксплуатацию до 2027 года может увеличить запасы «Казмунайгаза» на 2,2 млрд тонн нефтяного эквивалента, если верить стратегии развития компании.

Но это также, вероятно, потребует в следующие 5 лет от нефтедобытчика больших капитальных затрат, что не позволит менеджменту выплачивать высокие дивиденды своим акционерам. До 2027 года компания планирует пробурить 42 новых поисковых и оценочных скважины, а также провести сейсморазведки 2D и 3D в объеме 9,3 тысячи километров и 1,6 тысячи квадратных километров.

Дивидендная политика

Активное развитие Прикаспийского региона — главный сдерживающий фактор в дивидендном вопросе компании. По дивидендной политике «Казмунайгаз» ежегодно планирует распределять между своими инвесторами от 30 до 50% заработанного свободного денежного потока.

Менеджмент также зафиксировал нижнюю границу своих дивидендных выплат в течение следующих 3 лет после IPO. До 2025 года предприятие планирует ежегодно выплачивать не менее 200—250 млрд тенге при условии, что среднегодовая цена на нефть марки Brent составит не менее 70 $ за баррель.

Прогнозный дивиденд «Казмунайгаза» в эти периоды составит не менее 328—410 тенге, что соответствует 4—5% дивидендной доходности. Для сравнения: текущий показатель за 6—9 месяцев 2022 года российских конкурентов значительно выше: например, у «Лукойла» он равен 17%, у «Газпром-нефти» — 15%, у «Татнефти» — 10,7%, у «Роснефти» — 6%.

Что в итоге

IPO «Казмунайгаза» должно понравиться консервативным инвесторам, которым больше интересен рост финансовых и операционных показателей компании, чем ее крупные дивидендные выплаты.

Дополнительный привлекательный фактор нового казахстанского эмитента — отсутствие санкционных экспортных запретов со стороны ЕС и США.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.