Обзор «Московской биржи»: как устроен крупнейший российский биржевой холдинг

Московская биржа (MCX: MOEX) — диверсифицированный биржевой холдинг, крупнейший в России.

О компании

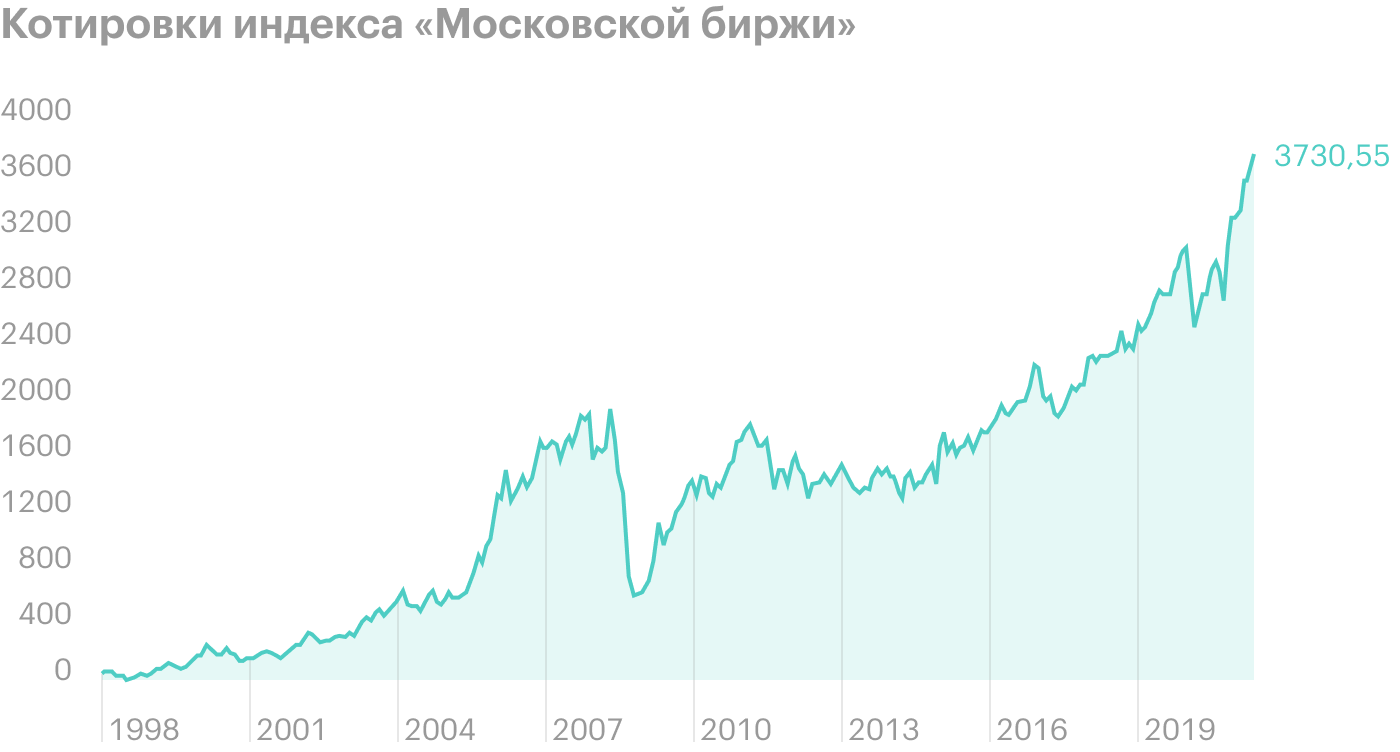

Московская биржа — финансовая компания, основной деятельностью которой — организация биржевых торгов. История компании началась в 1992 году с образования Московской межбанковской валютной биржи (ММВБ), продолжилась в 1995 созданием биржи РТС и их объединением в 2011 году. В 2013 году объединенная компания вышла на IPO.

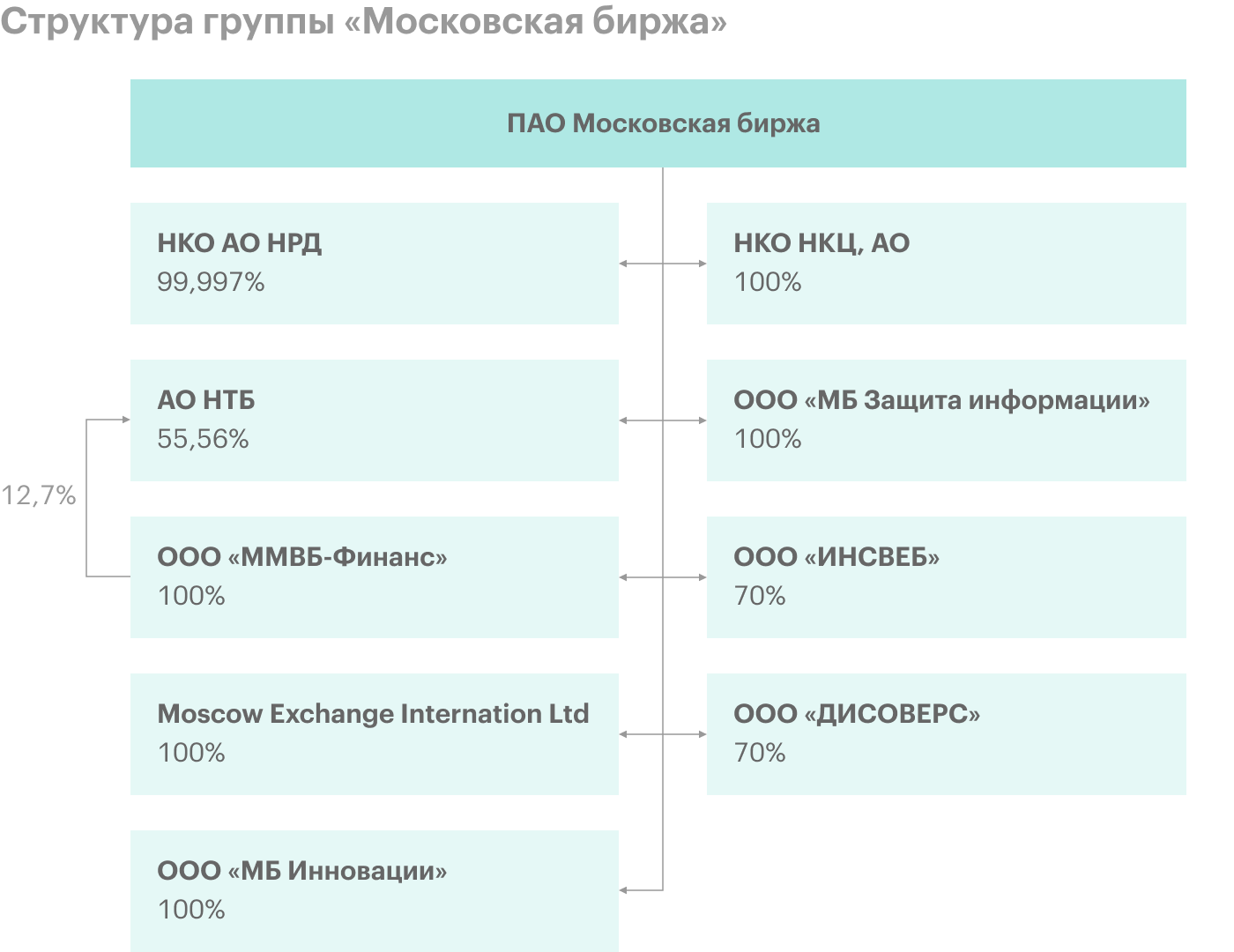

По итогам 2020 года у нее 8,8 млн физических лиц, 44,8 тысячи юридических и 1460 профессиональных участников торгов. Холдинг включает в себя несколько компаний, которые позволяют предоставлять клиентам полный спектр услуг по организации биржевой торговли:

- «Московская биржа ММВБ-РТС» — непосредственно организатор биржевых торгов;

- «Национальный расчетный депозитарий» — центральный депозитарий;

- «Национальный клиринговый центр» — клиринговая организация и центральный контрагент;

- «Национальная товарная биржа» — организатор торгов на товарных рынках;

- «МБ Инновации» — компания, которая занимается развитием инноваций и сотрудничеством с финтех-стартапами.

Компания предоставляет доступ к торгам на пяти секциях рынка:

- Фондовый рынок. Торги ценными бумагами: акциями и депозитарными расписками, облигациями Банка России, федерального займа, корпоративными и еврооблигациями, ETF, паями обычных и биржевых паевых инвестиционных фондов, ипотечными сертификатами участия.

- Срочный рынок. Торги производными финансовыми инструментами — фьючерсами и опционами — на акции, облигации, индексы, валютные пары, процентные ставки, нефть, газ, металлы, сельскохозяйственные товары.

- Валютный рынок. Торги обмена валют.

- Денежный рынок. Операции РЕПО с центральным контрагентом, с Банком России, с клиринговыми сертификатами участия, депозитно-кредитные операции.

- Товарные рынки. Торги товарами: золотом, серебром, сельскохозяйственной продукцией.

Основные рынки по объему торгов — это денежный, валютный и срочный. При этом объемы торгов по ним в последние годы несколько снижались, но в 2020 году все изменилось: обвал цен на нефть и пандемия коронавируса стали причиной существенной волатильности на рынках. В результате объемы торгов на всех рынках, кроме рынка зерна и сахара, значительно выросли.

Нарастить объемы торгов помогла также общемировая тенденция массового прихода частных лиц на биржу, которая актуальна и в России: за 2020 год это число возросло более чем в два раза. При этом тенденция не останавливается: по итогам апреля 2021 года количество частных лиц на бирже увеличилось до 11,7 миллиона человек.

Сама компания также делает шаги, которые должны помочь еще сильнее увеличить объемы торгов: в 2020 году были запущены торги иностранными акциями и введена вечерняя сессия на рынке акций, а в 2021 году — утренняя сессия на валютном и срочном рынках и рынке драгоценных металлов.

Московская биржа не только организует торги, но и предоставляет информационные услуги: рассчитывает индексы, продает информационные и аналитические продукты.

В 2019 году компания утвердила стратегию развития до 2024 года, одной из стратегических целей которой было названо развитие в смежные области. В рамках этой инициативы компания активно развивает финансовый маркетплейс «Финуслуги». Это электронная платформа, на которой можно в одном месте сравнить предложения и получить разные финансовые услуги: открыть вклад, оформить кредит, купить страховой продукт, например электронный полис ОСАГО. В середине мая 2021 года компания объявила, что купила электронную платформу по подбору страховых и банковских продуктов INGURU и планирует интегрировать ее в платформу «Финуслуги».

Также стоит упомянуть, что в 2020 году компания стала вторым крупнейшим акционером Казахстанской фондовой биржи (KASE), — возможно, это начало создания международной биржевой группы на базе Московской биржи.

Объем торгов на разных рынках компании по годам в миллиардах рублей

| Акций | Облигаций | Срочный | Валютный | Денежный | Драгметаллов | Зерна и сахара | |

|---|---|---|---|---|---|---|---|

| 2016 | 9277 | 14 616 | 115 271 | 329 954 | 333 883 | 125 | 12 |

| 2017 | 9185 | 26 228 | 84 497 | 347 671 | 377 141 | 122 | 6 |

| 2018 | 10 830 | 29 841 | 89 263 | 348 368 | 364 216 | 102 | 50 |

| 2019 | 12 443 | 28 219 | 82 370 | 308 274 | 346 347 | 35 | 50 |

| 2020 | 23 905 | 30 617 | 129 864 | 328 946 | 426 781 | 53 | 25 |

Количество физических лиц, у которых есть брокерские счета, по годам в миллионах человек

| 2016 | 1,1 |

| 2017 | 1,3 |

| 2018 | 2,0 |

| 2019 | 3,9 |

| 2020 | 8,8 |

| 2021, 4 месяца | 11,7 |

Финансовые показатели

В целом Московская биржа — это довольно понятный бизнес: в основном компания зарабатывает на комиссиях за сделки и на процентном доходе от вложений остатков клиентских средств.

Выручка и чистая прибыль компании уверенно растут. Чистый долг также растет в номинальном выражении, будучи постоянно отрицательным: у компании становится все больше денег.

Комиссионные доходы постоянно растут, наибольший вклад вносят денежный рынок и расчетно-депозитарные услуги. Процентные доходы стабильно меньше комиссионных и несколько волатильны — во многом из-за того, что зависят от процентных ставок в экономике. Инвестиционный портфель компании, приносящий процентные доходы, больше чем наполовину состоит из депозитов и счетов в иностранных валютах.

Выручка, чистая прибыль и чистый долг по годам в миллиардах рублей

| Выручка | Чистая прибыль | Чистый долг | |

|---|---|---|---|

| 2017 | 38,5 | 20,3 | −82,7 |

| 2018 | 39,9 | 20,8 | −89,7 |

| 2019 | 43,2 | 22,1 | −93,0 |

| 2020 | 48,6 | 25,2 | −103,9 |

| 2021, 1 квартал | 12,9 | 6,7 | −102,5 |

Комиссионные и процентные доходы по годам в миллиардах рублей

| Комиссионные | Процентные | |

|---|---|---|

| 2017 | 21,2 | 16,0 |

| 2018 | 23,6 | 17,9 |

| 2019 | 26,2 | 13,6 |

| 2020 | 34,3 | 15,3 |

| 2021, 1 квартал | 9,3 | 3,2 |

Структура комиссионных доходов за 1 квартал 2021 года в процентах

| Денежный рынок | 26 |

| Расчетно-депозитарные операции | 21 |

| Рынок акций | 14 |

| Срочный рынок | 13 |

| Валютный рынок | 12 |

| Рынок облигаций | 6 |

| Прочее | 9 |

Структура инвестиционного портфеля по типам активов за 1 квартал 2021 года в процентах

| Депозиты и счета в иностранных валютах | 61 |

| Рублевые ценные бумаги | 13 |

| Иностранные ценные бумаги | 10 |

| Депозиты и счета в рублях | 10 |

| Операции РЕПО | 5 |

Акционерный капитал

У Московской биржи довольно нетипичная для российского фондового рынка ситуация: отсутствует мажоритарный акционер с контрольным пакетом акций. При этом среди крупнейших акционеров фигурируют банки, связанные с государством, включая Банк России.

Структура акционерного капитала в процентах

| Акционер | Доля |

|---|---|

| Банк России | 11,8 |

| Сбер | 10,0 |

| ВЭБ.РФ | 8,4 |

| ЕБРР | 6,1 |

| Capital Research and Management Company | 5,7 |

| Дочерняя компания ООО «ММВБ-Финанс» | 0,8 |

| В свободном обращении (включая Capital Research and Management Company, исключая «ММВБ-Финанс») | 62,9 |

Почему акции могут вырасти

Защитный актив с растущим бизнесом. Бизнес компании довольно стабилен, является нециклическим — и вполне может считаться защитным активом. Ведь торги идут во время как экономического роста, так и рецессии. И даже если во времена биржевых потрясений акции компании упадут, из-за возросшей волатильности объемы торгов возрастут, что принесет больше комиссионного дохода Московской бирже.

Также стоит учитывать, что хоть у компании и есть конкуренты, такие как Санкт-Петербургская биржа, NYSE, NASDAQ, LSE, CME, можно смело сказать, что она является главной российской биржей — и вряд ли в обозримом будущем кто-то сможет сдвинуть ее из этой ниши. При этом, как мы рассматривали выше, в последние годы финансовые показатели компании стабильно растут.

Неплохие мультипликаторы. У компании приличная рентабельность собственного капитала (ROE), проблем с долгом нет, по мультипликатору P / E компания стоит дороже, чем в последние годы, так как котировки акций на исторических максимумах, но с учетом исторически низких процентных ставок в экономике и биржевого бума среди частных инвесторов это логично.

Дивиденды и дивидендная политика. Согласно дивидендной политике, Московская биржа платит дивиденды раз в год в размере не менее 60% чистой прибыли за период. В реальности в последние годы компания выплачивает значительно больше — практически 90% чистой прибыли, при этом из-за роста чистой прибыли дивиденды также растут. Как итог, дивидендная политика приятна для акционеров, а дивидендная доходность хоть и не поражает воображение, но стабильно превышает ставки по вкладам в банках.

Мультипликаторы компании по годам

| P / E | ROE | Net Debt / EBITDA | |

|---|---|---|---|

| 2017 | 12,2 | 16,7% | −2,95 |

| 2018 | 8,9 | 16,5% | −3,24 |

| 2019 | 11,1 | 16,8% | −3,24 |

| 2020 | 15,2 | 18,1% | −2,95 |

| 2021, 1 квартал | 15,1 | 17,6% | −2,90 |

Дивиденды, дивидендная доходность и доля чистой прибыли, выплачиваемой в виде дивидендов

| Дивиденды на акцию | Дивидендная доходность | Доля чистой прибыли, выплачиваемой в виде дивидендов | |

|---|---|---|---|

| 2016 | 7,68 ₽ | 6,1% | 69% |

| 2017 | 7,96 ₽ | 7,3% | 89% |

| 2018 | 7,70 ₽ | 9,5% | 89% |

| 2019 | 7,93 ₽ | 7,4% | 89% |

| 2020 | 9,45 ₽ | 5,6% | 85% |

Почему акции могут упасть

Повышение ставок в экономике. С середины 2019 года по середину 2020 ключевая ставка Банка России была снижена с 7,75 до 4,25, что, в том числе, вызвало снижение ставок по вкладам в банках. Это стало одной из причин перетока денег из банков на биржу. Весной 2021 года Банк России начал поднимать ставку — и хотя это должно положительно сказаться на процентных доходах Московской биржи, стратегически это может привести к нескольким последствиям.

Во-первых, любое повышение ставок делает консервативные инструменты — банковские вклады и облигации надежных эмитентов — более привлекательными, что в целом должно вызвать отток денег из рисковых инструментов, например акций, в частности, данного эмитента.

Во-вторых, потенциальный отток денег обратно на банковские вклады может вызвать уменьшение объема торгов, из-за чего могут снизиться комиссионные доходы компании.

В-третьих, акции компаний стоимости, к которым относится Московская биржа, позволяют зарабатывать за счет дивидендов, а дивидендная доходность должна стать выше, чтобы быть привлекательной, — это может случиться за счет снижения цены акций эмитента.

Возможное окончание биржевого бума. Возможно, что сейчас мы находимся на пике биржевого бума, который возник из-за сочетания нескольких факторов: цифровизация, значительно упростившая доступ на биржу, снижение ставок в экономике, многолетний растущий рынок, подросшее новое поколение, которое уже не помнит ни медвежьих рынков времен кризиса 2008 года, ни уж тем более финансовых катаклизмов 1990 годов. Вероятные будущие потери из-за обвалов могут уменьшить привлекательность биржи среди инвесторов, что вызовет отток существующих клиентов и уменьшение прихода новых и может впоследствии отрицательно сказаться на объемах торгов и, как следствие, комиссионных доходах компании.

Финансовые риски. Не стоит забывать, что биржа не просто так берет комиссию за организацию торгов: она не только предоставляет техническую возможность осуществления сделок, но и берет на себя финансовые риски. А реализовавшиеся риски могут повлечь за собой необходимость денежных трат на компенсацию ущерба. Например, в 2019 году компания была вынуждена зарезервировать 2,4 млрд рублей из-за кражи зерна, что сильно уменьшило прибыль в отчетности. А в 2020 году по итогам истории с остановкой торгов фьючерсами на нефть марки WTI, цена на которую стала отрицательной, инвесторы подавали против Московской биржи коллективный иск.

В итоге

Московская биржа — крупный стабильный бизнес, фактически являющийся защитным активом. Растущие объемы торгов и биржевой бум на российском рынке позволил компании в последние годы наращивать финансовые показатели, что положительно сказалось на котировках акций и дивидендах.

Стоит учитывать, что, возможно, накопились факторы для снижения объемов торгов в будущем, что может отрицательно сказаться на котировках и размерах дивидендов. Но даже если это случится, вряд ли принципиально что-то изменится: скорее всего, компания продолжит быть прибыльной, с отрицательным чистым долгом и сможет обеспечивать своим акционерам достойный дивидендный доход выше уровня доходности по банковским вкладам.

Таким образом, Московская биржа — это типичная компания стоимости, которая может быть интересна для включения в консервативную часть портфеля инвестора.