Обзор Monolithic Power Systems и Silicon Laboratories: схемы и полупроводники

Monolithic Power Systems (NASDAQ: MPWR) и Silicon Laboratories (NASDAQ: SLAB) — американские поставщики компонентов для производства высокотехнологичной продукции. Обе компании успешные и при этом безобразно дорогие. И обе очень полагаются на продажи в Китае.

Что тут происходит

Читатели давно просили нас начать разбирать отчетность и фундамент бизнеса иностранных эмитентов. Предлагайте в комментариях компании, разбор которых вам хотелось бы прочитать.

В обзоре много скриншотов с таблицами из отчетов. Чтобы было удобнее ими пользоваться, мы перенесли их в гугл-таблицы и перевели на русский язык. Обратите внимание: там несколько листов. А еще имейте в виду, что компании округляют некоторые числа в отчетах, поэтому итоговые суммы в графиках и таблицах могут не сходиться.

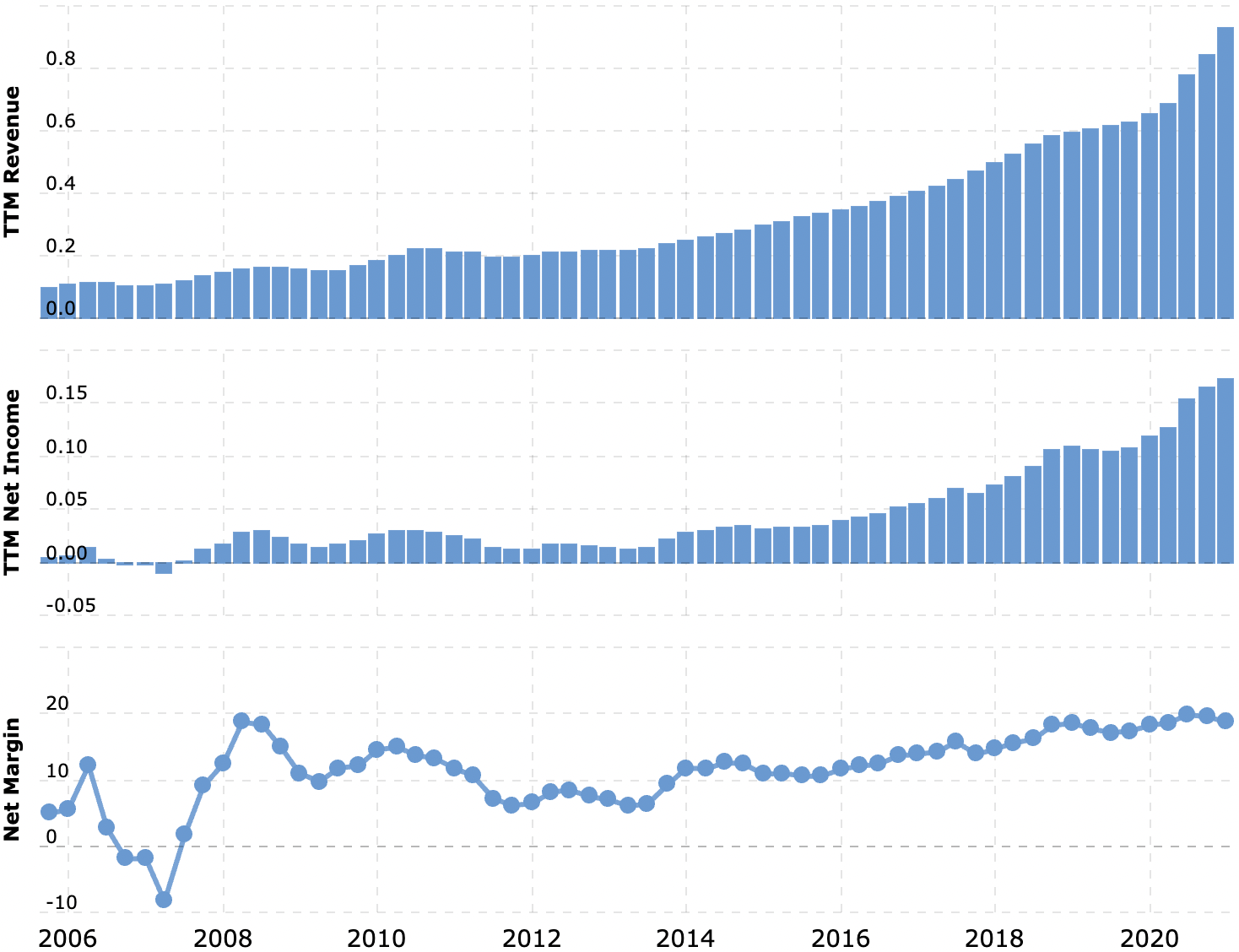

На чем зарабатывает Monolithic Power Systems (NASDAQ: MPWR)

Компания проектирует и собирает полупроводниковую продукцию для сложных технологических устройств. По существу, она занимается проектированием и сборкой деталей из компонентов, которые для нее производят сторонние компании.

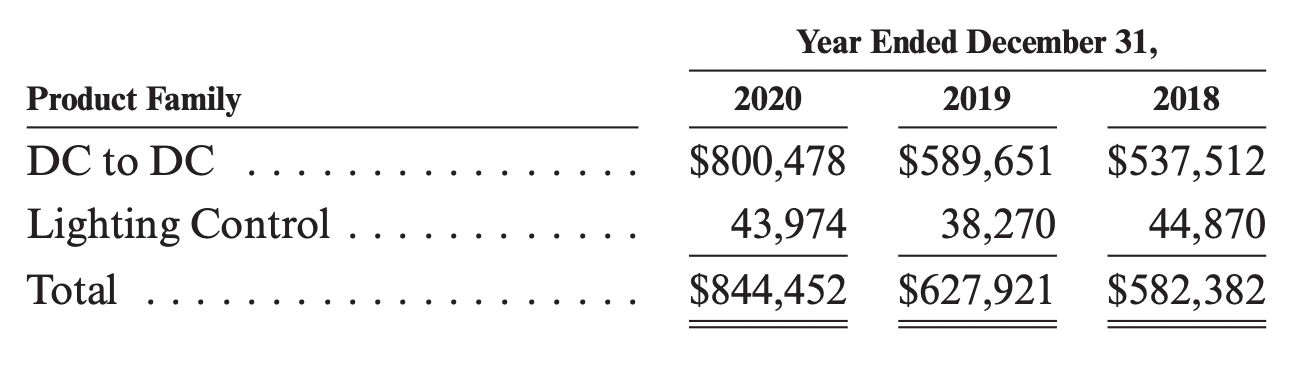

Товары, связанные с регуляцией переменного тока, дают 95% выручки — собственно, это все, что нужно для работы питания высокотехнологичной продукции. Еще 5% дает контроль света, это яркость экрана и прочие важные функции техники.

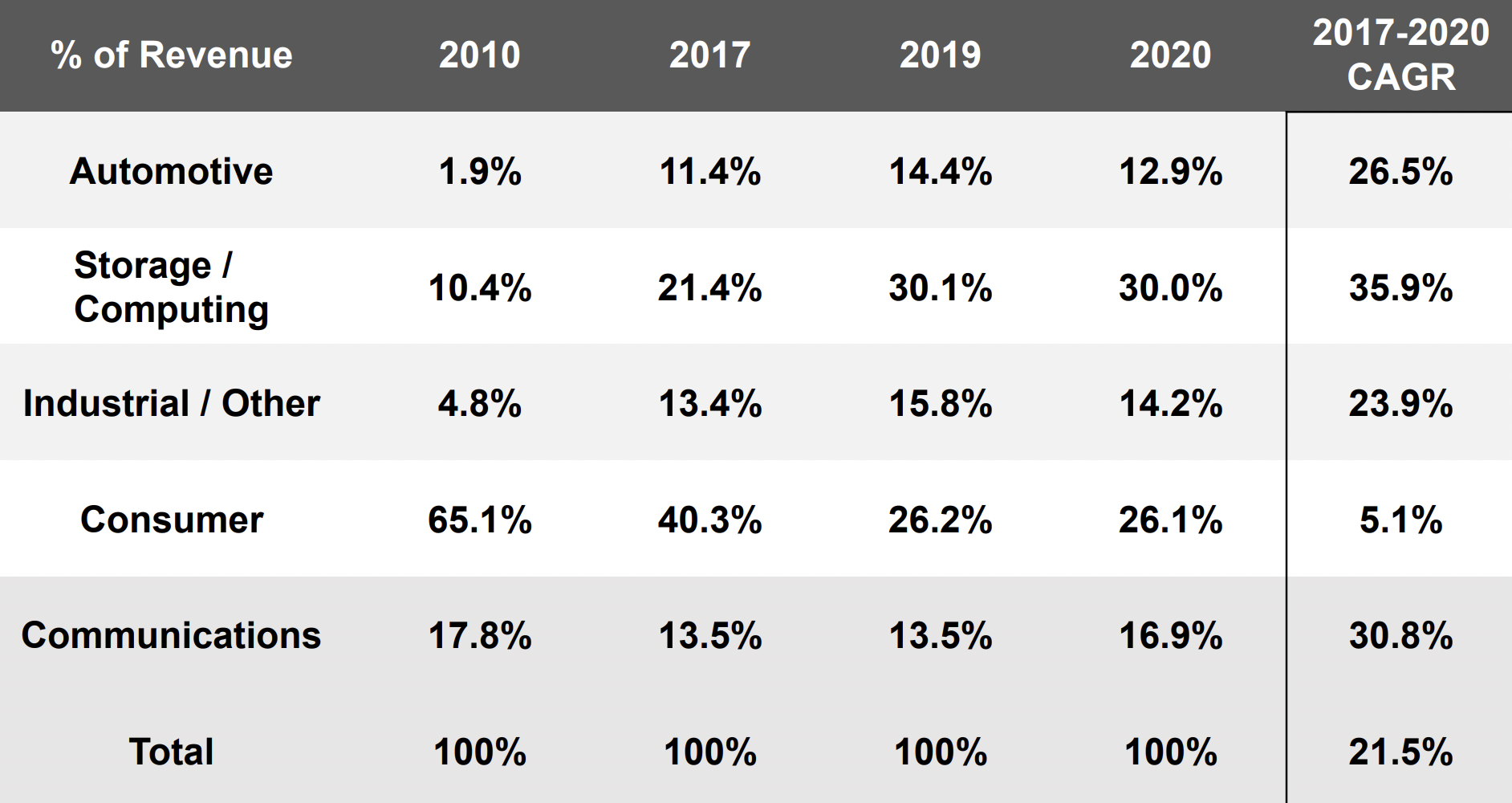

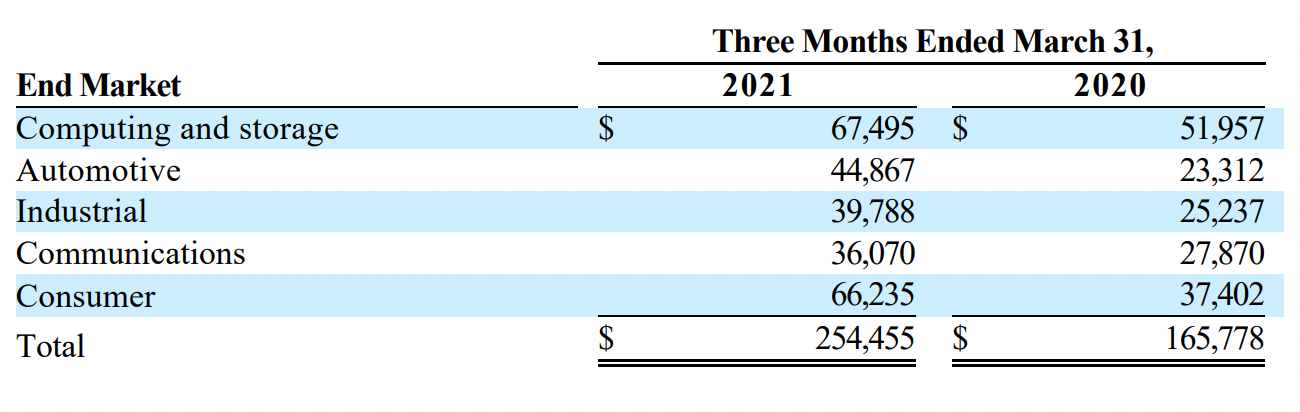

По назначению продукция компании распределяется следующим образом.

Автомобилестроение — 12,9%. Аудио- и видеосистемы для авто, приложения для обеспечения соединения и безопасности.

Компьютерные вычисления и хранение данных — 30%. Штуки для принтеров, ноутбуков, серверов и персональных компьютеров.

Промышленность и другое — 14,2%. Умные счетчики, источники питания, приложения для обеспечения безопасной работы, кассовые аппараты и разнообразное промышленное оборудование.

Потребительский сектор — 26,1%. Компоненты для ТВ-приставок, мониторов, игровых устройств, зарядных устройств, средств мобильной связи, носимых электронных устройств, бытовой техники, цифровых видеопроигрывателей, GPS-устройств, телевизоров, стереосистем и камер.

Коммуникации — 16,9%. Инфраструктура для обеспечения работы сети, роутеры и модемы, точки доступа.

Основные клиенты компании — посредники-перепродавцы и производители оборудования. Товары — это 97% продаж компании, остальные 3% — это лицензионные отчисления и услуги вроде тестирования полупроводниковых пластин для сторонних компаний.

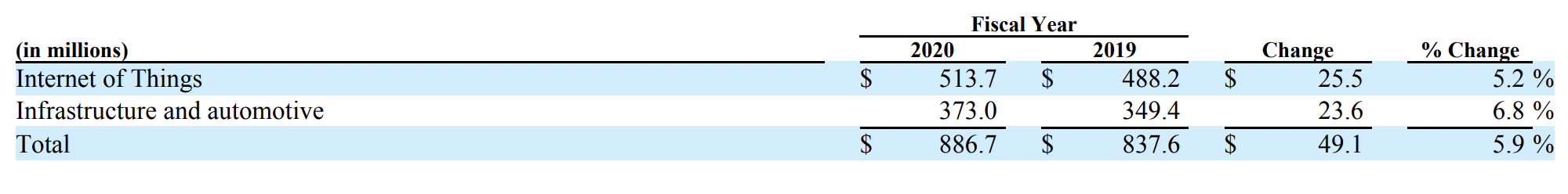

На чем зарабатывает Silicon Laboratories (NASDAQ: SLAB)

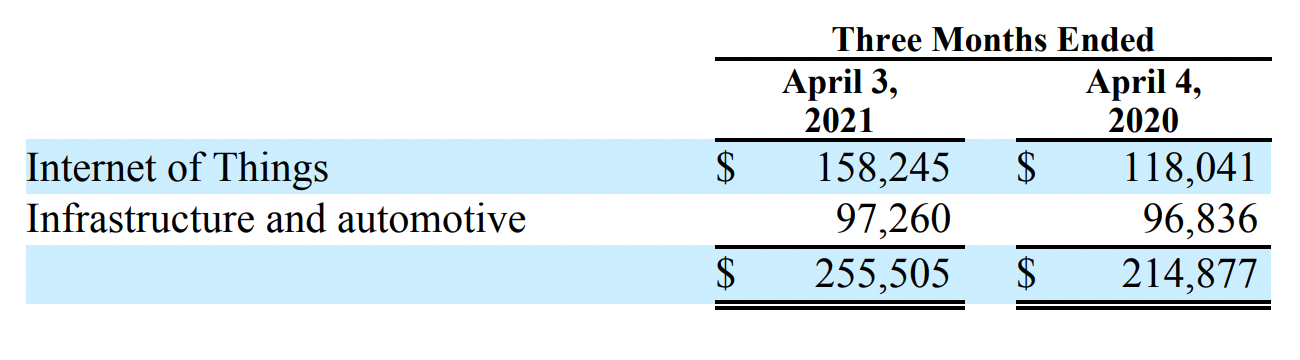

Компания проектирует и собирает интегральные схемы для высокотехнологичной продукции, сами чипы производятся сторонними компаниями. Выручка компании разделяется на два сегмента.

Интернет вещей — 57,93%. Здесь компания делает микроконтроллеры и беспроводные решения. Это штуки, которые нужны для управления вентиляцией, автоматизации дома, умных счетчиков и умного освещения, камер, потребительской электроники. Еще в этом сегменте компания производит сенсоры. Сфера применения этой категории товаров следующая: устройства, которые потребители носят на себе, вроде фитнес-трекеров, игрушки, мониторы, медицинское обслуживание.

Инфраструктура и автомобилестроение — 42,07%. Это электронная начинка для таких разных вещей, как солнечные панели, автомобили и многое другое. Нет смысла подробно разбирать сегмент, поскольку компания продает соответствующее подразделение за 2,75 млрд компании Skyworks Solutions.

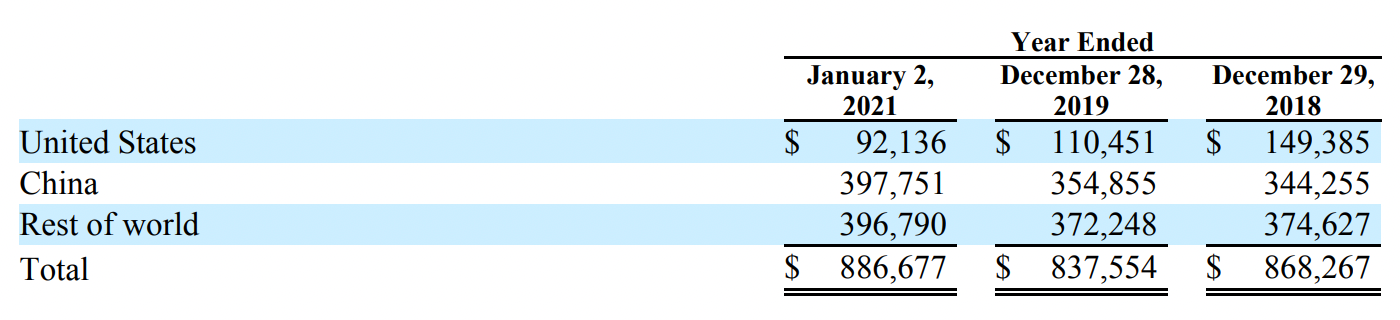

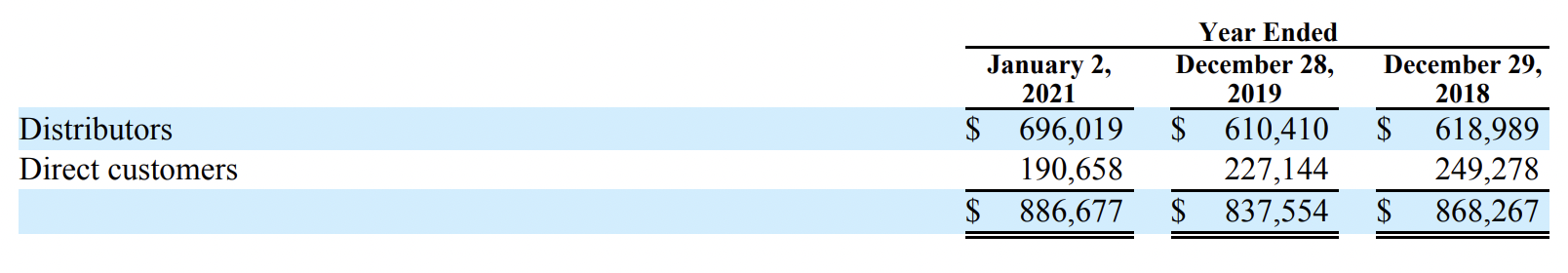

Китай дает 44,85% от общей выручки компании, 10,39% — США, остальное дают прочие неназванные страны. Львиная доля продукции компании продается через посредников — и меньше четверти приходится на прямые поставки.

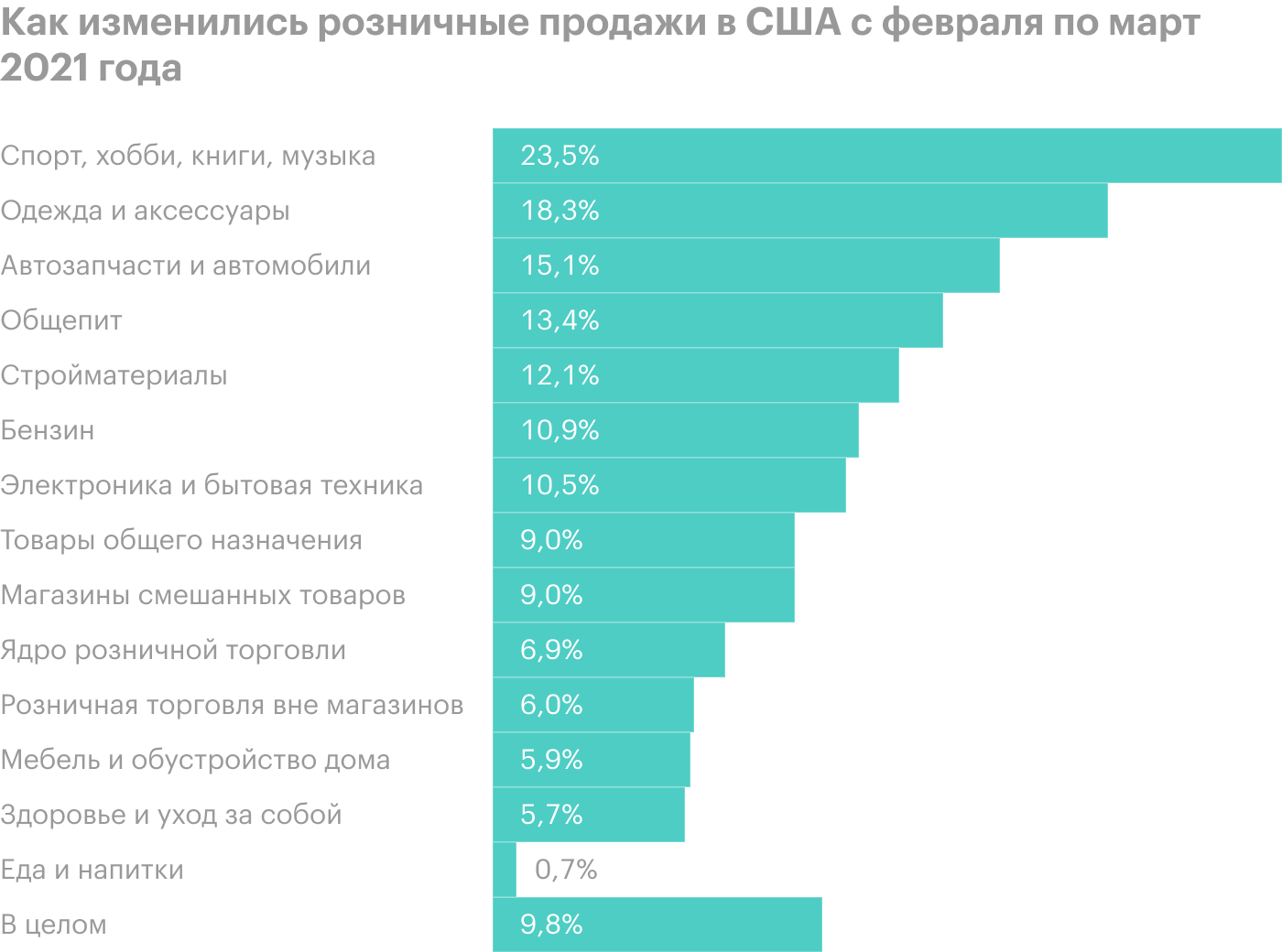

Конъюнктура

Нынче в мире дефицит полупроводников, а в США потребительский бум спроса на продукцию, требующую сложных электронных компонентов. Кстати, этот сюжет мы подробно обсуждали в двойном обзоре Applied Materials и Entegris.

Этот момент уже отразился в отчетности обоих эмитентов, и, учитывая, что спрос не стихает, в следующем квартале обе компании как минимум уложатся в ожидания аналитиков, а может, и превзойдут их.

Квартальная прибыль SLAB на акцию, в долларах

| Прогноз | Реальность | |

|---|---|---|

| 2 квартал 2020 | 0,52 | 0,69 |

| 3 квартал 2020 | 0,57 | 0,74 |

| 4 квартал 2020 | 0,73 | 0,73 |

| 1 квартал 2021 | 0,73 | 0,84 |

| 2 квартал 2021 | 0,75 | — |

Квартальная прибыль MPWR на акцию, в долларах

| Прогноз | Реальность | |

|---|---|---|

| 2 квартал 2020 | 1,00 | 1,08 |

| 3 квартал 2020 | 1,68 | 1,69 |

| 4 квартал 2020 | 1,24 | 1,31 |

| 1 квартал 2021 | 1,34 | 1,46 |

| 2 квартал 2021 | 1,69 | — |

Нефритовый чип, партия довольна тобой

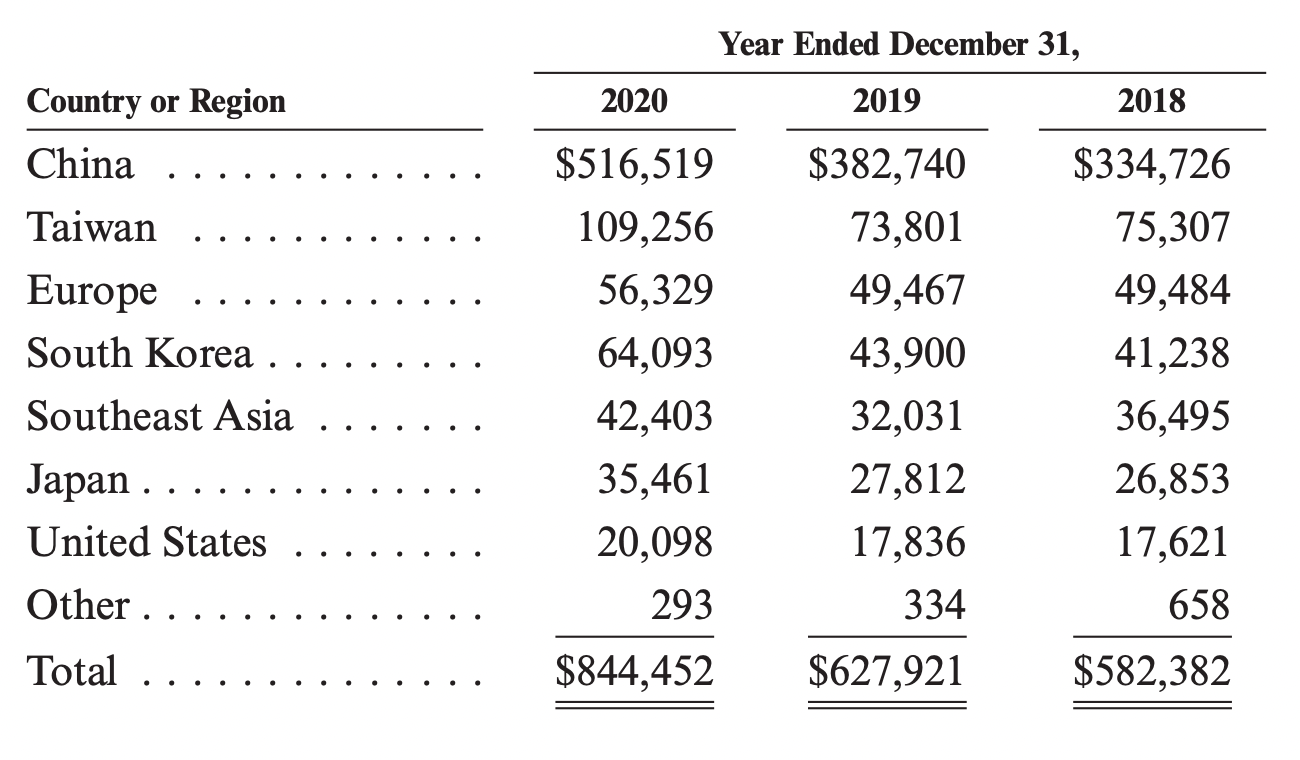

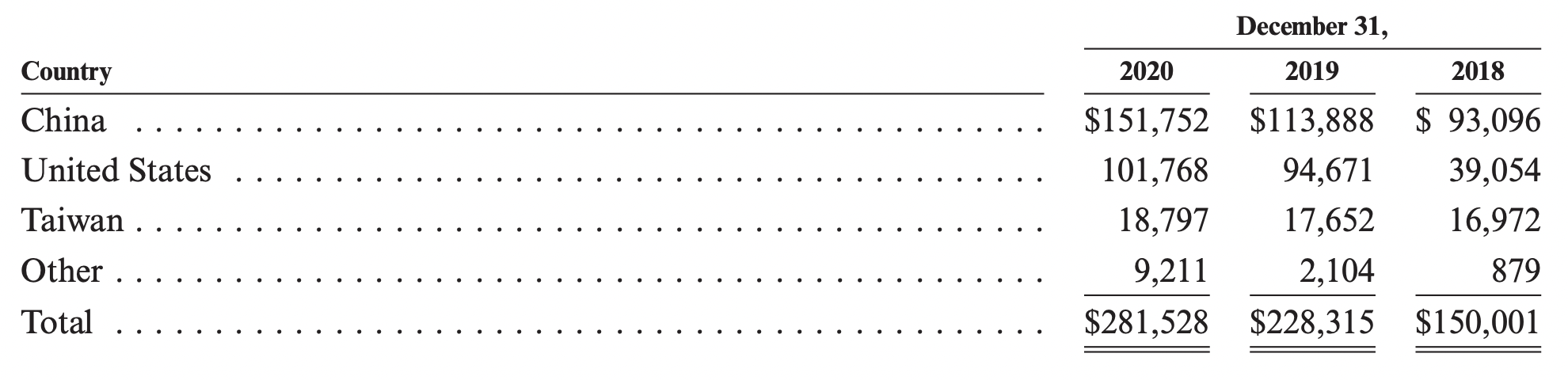

Учитывая, как много продаж у обеих компаний приходится на Китай, было бы нелишним поговорить о Поднебесной.

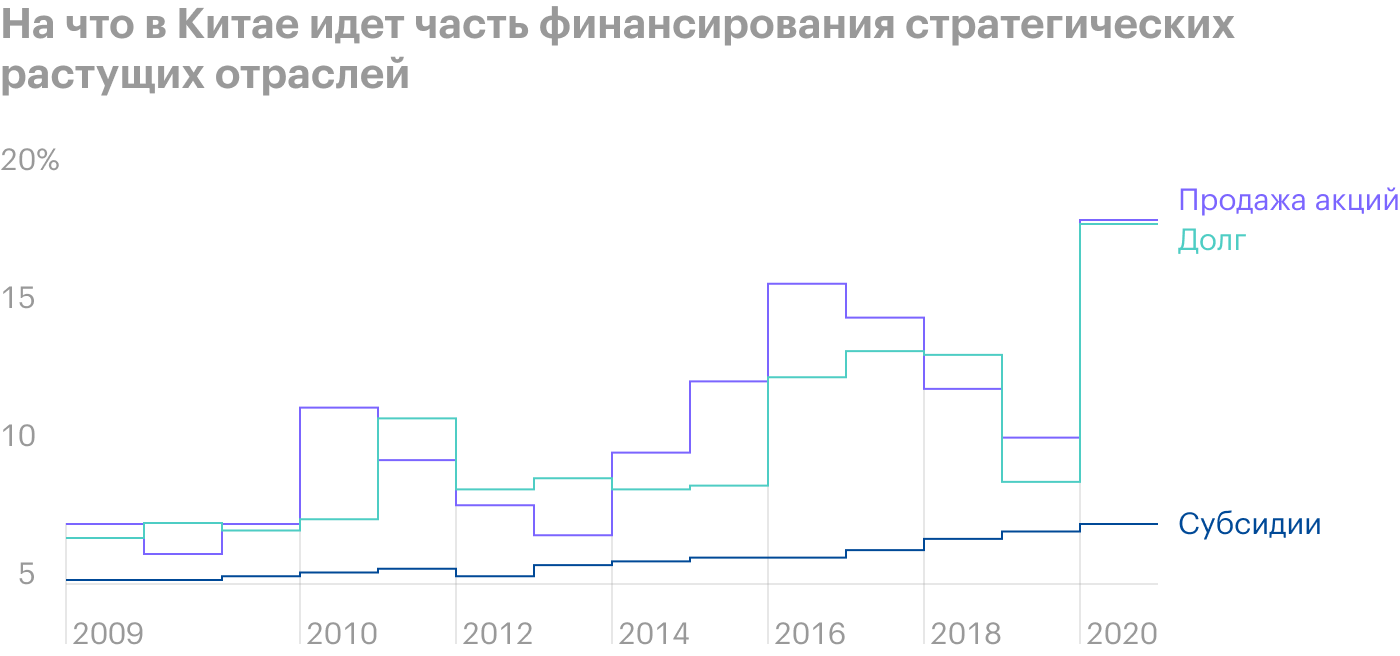

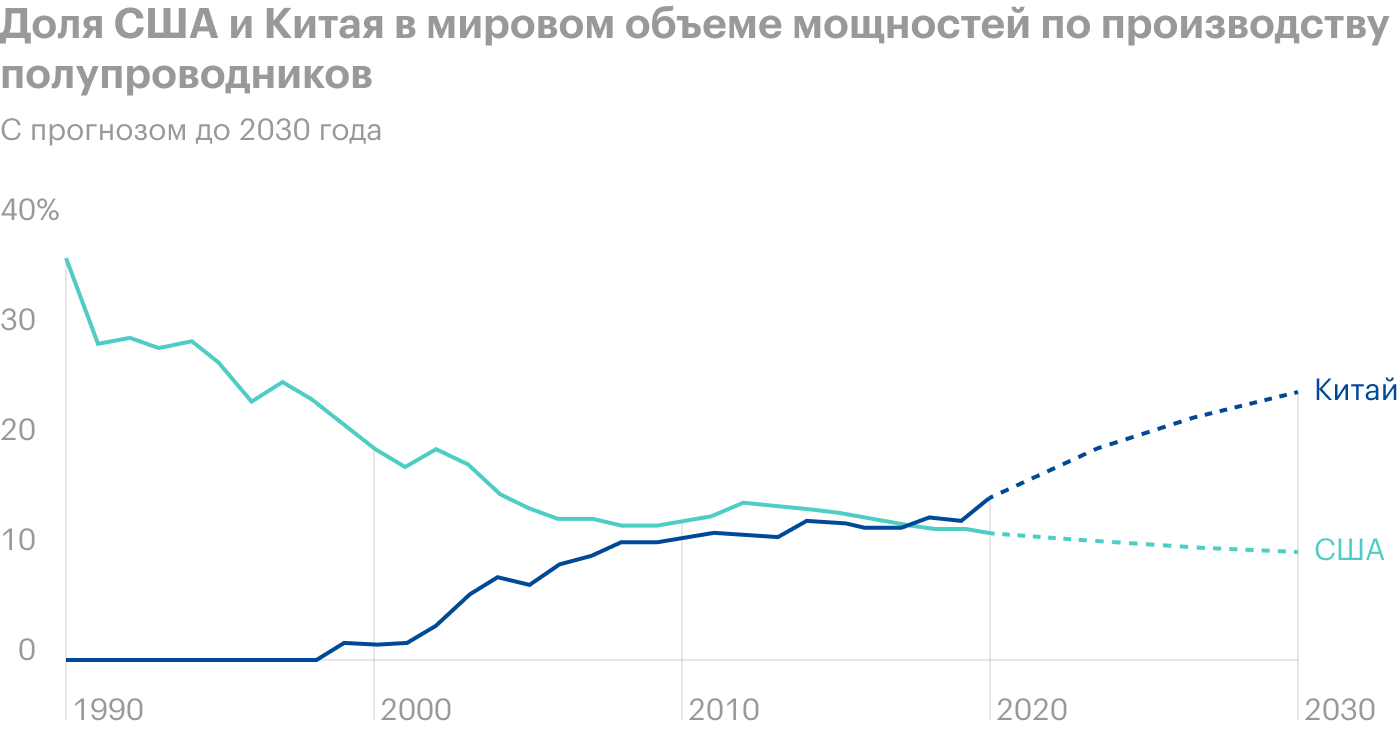

Вообще, дела для обсуждаемых эмитентов в КНР складываются неплохо: китайцы активно развивают собственную полупроводниковую промышленность и в процессе заказывают много-много продукции у наших эмитентов. Но это же и проблема.

Как мы писали раньше, в США принято стратегическое решение «давить Китай», поэтому велики риски, что экспорт высокотехнологичной продукции в Китай будут ограничивать, что негативно отразится на отчетности обоих эмитентов.

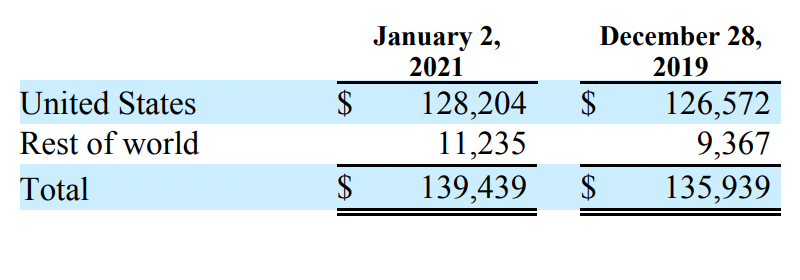

Выплаты

MPWR платит 2,40 $ на акцию в год, на что у нее уходит 112,8 млн в год — это чуть меньше 66% прибыли компании. Согласно последнему отчету, у компании 286,615 млн задолженностей, 187,909 млн из них нужно гасить в течение года. У MPWR достаточно свободных средств: 218,368 млн на счетах и 84,059 млн задолженностей контрагентов, так что, по идее, денег должно хватить на все. Но все же следует иметь в виду возможность сокращения дивидендов.

SLAB дивидендов, к счастью, не платит — а с продажей своего подразделения она сможет закрыть все свои долги.

Концентрат

У MPWR, согласно отчету, больше трети выручки приходится на двух крупных перепродавцов: один дает 24% выручки, второй — 11%.

У SLAB тоже сильная концентрация клиентов — имеются в виду конечные потребители продукции с учетом продаж через посредников. 26% выручки приходится на Arrow Electronics, 20% — на Edom Technology и 11% — на Sekorm.

Пересмотр отношений с кем-то из этих заказчиков может негативно отразиться на отчетности компаний.

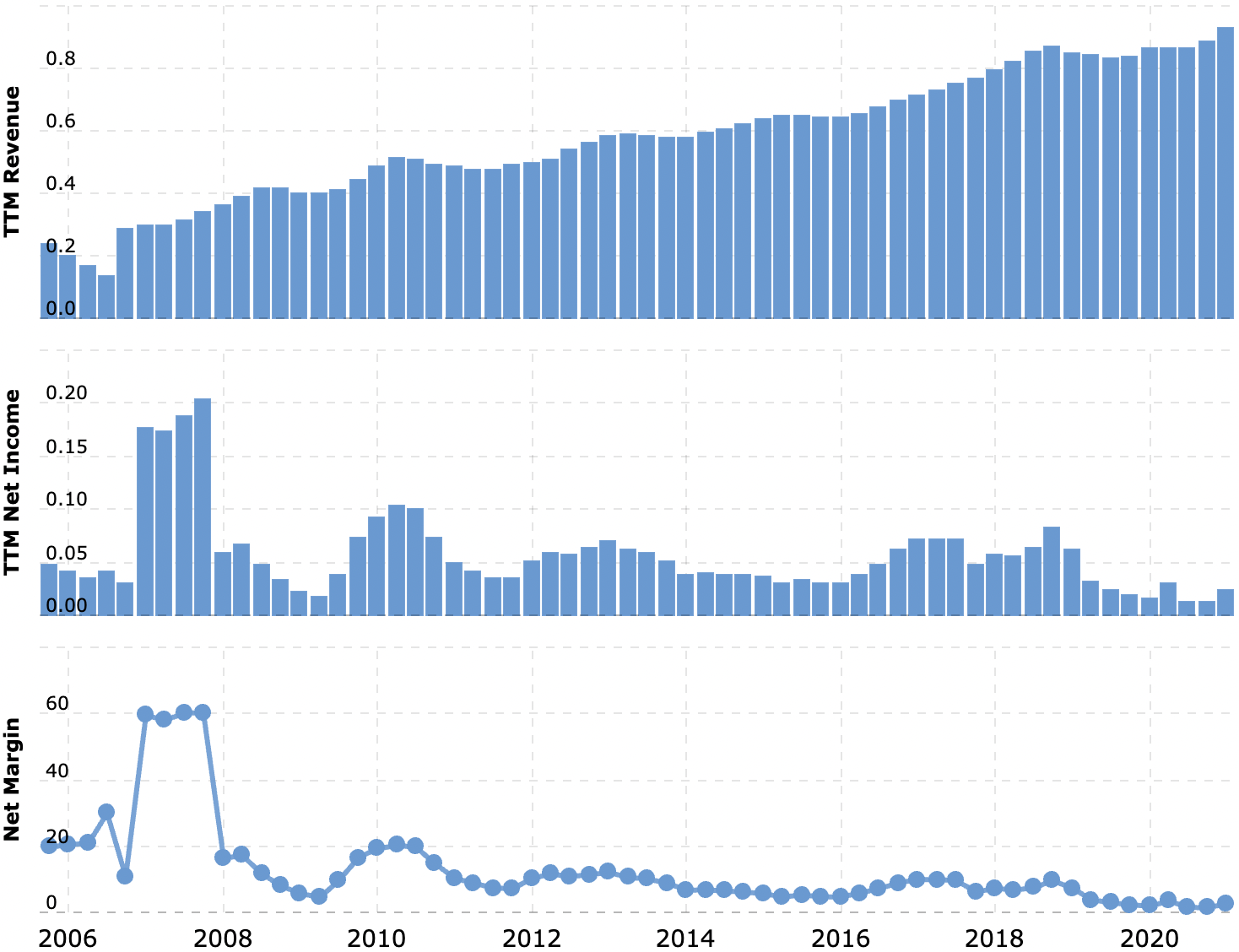

Полный неадекват

У MPWR объемы целевого рынка составляют около 17 млрд долларов — всего лишь на 1,15 млрд больше ее нынешней капитализации. При этом компания занимает около 5% своего рынка. С P / E в районе 96 это кажется чрезмерным.

SLAB выглядит не так нагло: капитализация 5,92 млрд и доля рынка около 6,64% при целевом рынке объемом 10 млрд с возможностью расширения до 26 млрд. Правда, P / E тут еще более ненормальный, чем у MPWR, — выше 251.

В общем, обе компании стоят очень дорого относительно своих реальных возможностей и прямо-таки напрашиваются на коррекцию.

Резюме

Оба рассмотренных эмитента очень интересны, но, к сожалению, по текущей цене их брать как-то не очень хочется. Даже с учетом, что прогноз по их бизнесу в целом позитивный, текущую цену не оправдать никакими перспективами. Я бы дождался падения акций обеих компаний на 40% от текущей цены и уже только после этого брал с расчетом на отскок. Думаю, что такая возможность представится в ходе очередной биржевой коррекции, которая, как и все коррекции, будет бессмысленной, беспощадной и совершенно неожиданной для всех участников рынка.