Обзор «РуссНефти»: нефтегазовая компания не без проблем

Мы продолжаем цикл статей о публичных активах Гуцериевых. В прошлой статье мы рассмотрели ретейлера «М-Видео-Эльдорадо», а сейчас рассмотрим нефтегазовую компанию «РуссНефть».

О компании

«РуссНефть» (MCX: RNFT) — крупная нефтегазовая компания, проводящая геологоразведку, добычу нефти и газа, а также их реализацию. «РуссНефть» добывает нефть и газ на 108 месторождениях и делит активы на группы по географическому признаку.

Западно-Сибирская группа. Сюда входят активы в Ханты-Мансийском и Ямало-Ненецком автономных округах. Месторождения поделены на три блока: Варьеганский, Ханты-Мансийский и Нижневартовский. За последние годы тут в среднем добывалось около 5 млн тонн нефти. В группе находятся крупнейшие активы компании.

Поволжская группа. Преимущественно зрелые месторождения в Саратовской, Пензенской, Ульяновской областях и республике Калмыкии. Условно они поделены на два блока: Саратовский и Ульяновский. Здесь добыча составляет в среднем 1,3 млн тонн нефти в год.

Центрально-Сибирская группа. Сюда включены активы, расположенные в Томской области. В последние годы добыча значительно снизилась и по итогам 2020 года составила менее 0,25 млн тонн нефти.

Кроме того, у компании есть дочернее предприятие Gea Holdings Limited, добывающее нефть в Азербайджане в рамках соглашений о разделе продукции с местными государственными компаниями.

В последние годы запасы «РуссНефти» несколько уменьшались, но по итогам 2020 года немного увеличились, в основном за счет нефти. Основные запасы располагаются в Западно-Сибирской группе. В отчетности компания сообщает, что в среднесрочной перспективе запасы будут пополняться в основном за счет трудноизвлекаемых и нетрадиционных.

Добыча нефти компанией понемногу росла до нефтяного кризиса 2020 года, когда ожидаемо упала. Прогнозные данные по добыче за 2021 год — 6,683 млн тонн, что превышает показатели 2020 года, но меньше показателей даже 2016 года. В 2022 году «РуссНефть» планирует еще нарастить добычу нефти до 6,78 млн тонн. Это вполне соответствует стратегической цели компании по ежегодному росту добычи на 2—4% в ближайшие несколько лет без учета ограничений в рамках соглашения ОПЕК+.

А вот добыча природного и попутного нефтяного газа падала и до 2020 года. Значительная часть нефти и подавляющая часть попутного нефтяного газа добывается в Западно-Сибирской группе, а вот почти весь природный газ — в Поволжской группе.

«РуссНефть» выделяет три сегмента сбыта продукции: Россию, СНГ, Европу и прочий экспорт. В Европу и дальнее зарубежье углеводороды транспортируются через черноморские и балтийские морские порты, а также по магистральным трубопроводам. В сегменте СНГ поставки ведутся в республику Беларусь.

В отчетности компания отмечает важный факт: более половины реализации нефти приходится на пять основных покупателей, при этом на крупнейшего приходится 30% выручки от реализации нефти за первое полугодие 2021 года. С реализацией газа ситуация похожая: значительный объем в рамках долгосрочных контрактов выкупает крупнейшая нефтехимическая компания России «Сибур Холдинг».

Структура запасов компании по группам за 2020 год

| Нефть | Природный газ | Попутный нефтяной газ | Конденсат | |

|---|---|---|---|---|

| Западно-Сибирская | 81% | 52% | 88% | 32% |

| Поволжская | 14% | 34% | 8% | 42% |

| Центрально-Сибирская | 5% | 14% | 4% | 26% |

Структура добычи компании по группам за 2020 год

| Нефть, млн тонн | Природный газ, млрд кубометров | Попутный нефтяной газ, млрд кубометров | |

|---|---|---|---|

| Западно-Сибирская | 77% | 0% | 96% |

| Поволжская | 19% | 99% | 3% |

| Центрально-Сибирская | 4% | 1% | 1% |

Разведанные запасы компании по годам

| Нефть, млн тонн | Природный газ, млрд кубометров | Попутный нефтяной газ, млрд кубометров | Конденсат, млн тонн | |

|---|---|---|---|---|

| 2019 | 601,6 | 60,4 | 90,5 | 5,7 |

| 2020 | 628,3 | 58,8 | 93,6 | 5,3 |

Добыча компании по годам

| Нефть, млн тонн | Природный газ, млрд кубометров | Попутный нефтяной газ, млрд кубометров | |

|---|---|---|---|

| 2016 | 7,00 | 0,49 | 1,99 |

| 2017 | 7,02 | 0,33 | 2,12 |

| 2018 | 7,11 | 0,29 | 2,33 |

| 2019 | 7,12 | 0,26 | 2,19 |

| 2020 | 6,40 | 0,27 | 1,91 |

Вероятные запасы компании по годам

| Нефть, млн тонн | Природный газ, млрд кубометров | |

|---|---|---|

| 2016 | 217,1 | 36,6 |

| 2017 | 217,3 | 34,5 |

| 2018 | 209,8 | 34,4 |

| 2019 | 209,9 | 34,8 |

Структура выручки компании по регионам сбыта за первое полугодие 2021 года

| Россия | 55% |

| Европа и прочий экспорт | 42% |

| СНГ | 3% |

Финансовые показатели

Выручка и чистая прибыль «РуссНефти» росли до 2020 года, а во время нефтяного кризиса ожидаемо упали, даже наблюдался убыток по итогам года. В 2021 году показатели восстанавливаются, и даже за девять месяцев выручка компании превысила показатель всего 2020 года, а чистая прибыль сопоставима с прибылью всего успешного 2019 года. У чистого долга волатильная динамика: компания то наращивает его, то снижает.

Отдельно хочется отметить, что в 2020 году компания не просто показала убыток и нарастила долг, но даже допустила частичный дефолт, что отразилось на кредитном рейтинге компании. Проблемы были не только с кредиторами, но и с Федеральной налоговой службой. «РуссНефти» пришлось закладывать имущество в рамках договоров о рассрочке по уплате НДПИ. Летом 2021 года эти обязательства были исполнены.

Важный момент: значительная часть долга компании привязана к трехмесячной ставке LIBOR в долларах, а сейчас из-за высокой инфляции центральные банки вынуждены повсеместно повышать ставки. Похоже, в обозримом будущем это сделает и ФРС США. Вполне вероятно, что процентные ставки по долгу «РуссНефти» вырастут в кратко- и среднесрочной перспективе.

Выручка, чистая прибыль и чистый долг, млрд рублей

| Выручка | Чистая прибыль | Чистый долг | |

|---|---|---|---|

| 2017 | 129,2 | 11,1 | 79,5 |

| 2018 | 177,8 | 16,8 | 95,9 |

| 2019 | 187,1 | 24,4 | 76,1 |

| 2020 | 133,2 | −17,0 | 89,6 |

| 9м2021 | 159,4 | 23,6 | 66,2 |

История и акционерный капитал

«РуссНефть» была основана в 2002 году Михаилом Гуцериевым. Это чуть ли не единственная российская публичная нефтегазовая компания, которая появилась не в ходе приватизации 1990-х годов, а позднее. «РуссНефть» активно развивалась, но в середине 2000-х стала предметом пристального внимания правоохранительных органов из-за предположительной неуплаты налогов. В итоге летом 2007 года компания была продана структурам Олега Дерипаски. Но в январе 2010 года Михаил Гуцериев вернул себе контроль над «РуссНефтью».

На этом дело не закончилось: в том же 2010 году 49% акций компании были проданы АФК «Система», а еще 2% — Сбербанку. Это было ненадолго: Михаил Гуцериев вновь стал единоличным акционером компании в 2013 году. Но в 2015 швейцарский трейдер Glencore в рамках конвертации долгов «РуссНефти» получил практически половину акций компании.

В 2016 году «РуссНефть» провела IPO на Московской бирже, но активные действия с ее акциями продолжились. В 2019 году крупный пакет акций компании достался банку непрофильных активов «Траст» в рамках урегулирования санации «Бинбанка» и «Рост-банка». В 2020 году часть этого пакета была продана структурам ВТБ, и банк получил опцион на продажу этих акций в 2026 году самой компании за 21 млрд рублей.

В 2021 году было еще несколько важных событий: проданный группе «Регион» НПФ «Сафмар», переименованный в «Достойное будущее», у которого на балансе было немало акций «РуссНефти», стал их активно продавать. А летом стало известно, что у Михаила Гуцериева больше нет контроля над компанией, так как он передал свои акции брату, а также вышел из состава совета директоров. Скорее всего, это произошло из-за того, что Михаил Гуцериев подпал под санкции Евросоюза как «давний друг президента Беларуси Александра Лукашенко».

Уставный капитал компании разделен на два типа акций: 75% — обыкновенные, 25% — привилегированные. Важно отметить, что на Московской бирже обращаются только обыкновенные акции.

Крупнейшие акционеры — семья Гуцериевых, швейцарский трейдер Glencore, также есть крупные пакеты акций, правда в основном привилегированных, у двух госбанков: «Траста» и ВТБ.

Структура акционерного капитала компании на 27 мая 2021 года

| Акционер | Бенефициар | Доля уставного капитала | Доля обыкновенных акций |

|---|---|---|---|

| Rambero Holding AG | Glencore | 23,46% | 31,28% |

| Банк «Траст» | Банк «Траст» | 19,23% | 3,61% |

| Bradinar Holdings Limited | Семья Гуцериевых | 12,05% | 16,07% |

| Банк ВТБ | Банк ВТБ | 8,48% | 0,00% |

| ЗАО «Млада» | Семья Гуцериевых | 7,70% | 10,27% |

| Веридж Инвестментс Лимитед | Семья Гуцериевых | 7,21% | 9,61% |

| ОАО ИК «Надежность» | Семья Гуцериевых | 4,95% | 6,60% |

| Прочие акционеры | Прочие акционеры | 16,92% | 22,56% |

Дивиденды и дивидендная политика

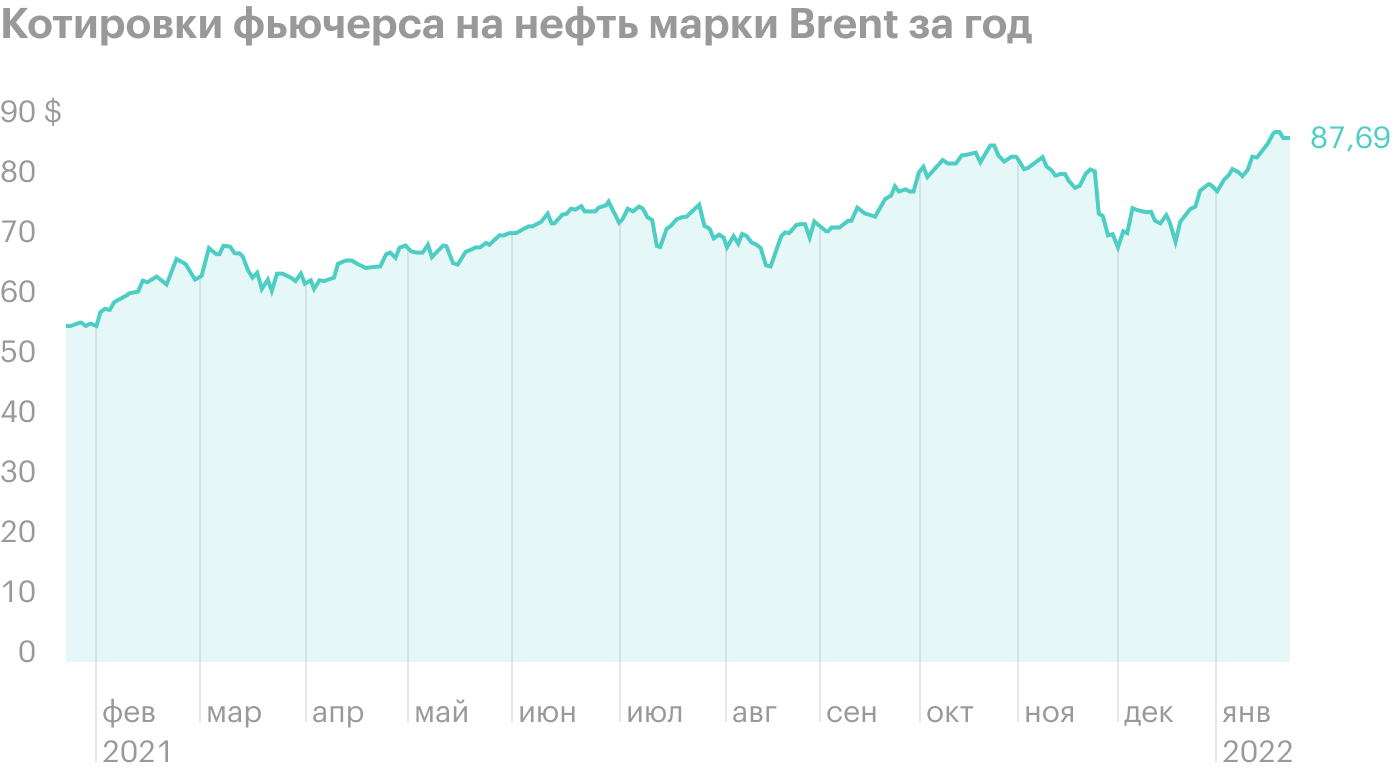

Согласно дивидендной политике, «РуссНефть» намерена направлять не менее 50% чистой прибыли, получившейся после формирования резерва на инвестиции и исполнения обязательств по кредитам и займам, на выплату дивидендов. А выплаты по привилегированным акциям даже прописаны в уставе компании: их формула зависит от среднегодовой цены барреля нефти марки Brent.

В итоге компания регулярно выплачивает дивиденды по привилегированным акциям, но ни разу в своей публичной истории не платила дивиденды по обыкновенным. Стоит заметить, что в 2019 году Михаил Гуцериев заявлял о планах выплат дивидендов по обыкновенным акциям в течение трех лет.

Условия выплаты дивидендов по привилегированным акциям компании согласно ее уставу

| Среднегодовая цена барреля нефти марки Brent | Общий размер дивидендов, млн долларов |

|---|---|

| <65 $ | 60 |

| 65—70 $ | 70 |

| 70—75 $ | 80 |

| 75—80 $ | 90 |

| 80—85 $ | 100 |

| >85 $ | 110 |

Почему акции могут вырасти

Хорошая конъюнктура. После резкого падения цен на нефть в 2020 году конъюнктура значительно улучшилась: в начале 2021 года за баррель нефти марки Brent давали около 50 $, а в начале 2022 цены уже стремятся к 90 $ за баррель. Естественно, значительно выросшие цены на нефть положительно сказались на финансовых показателях «РуссНефти». При этом аналитики не ожидают падения цен на нефть в среднесрочной перспективе, а даже наоборот, предсказывают дальнейший рост до трехзначных чисел.

Возможное начало выплаты дивидендов. Выше мы уже обсуждали заявления Михаила Гуцериева 2019 года по поводу возможного начала выплаты дивидендов по обыкновенным акциям компании в течение трех лет. Если «РуссНефть» действительно в ближайшее время перейдет к этой практике, это может быть хорошим драйвером переоценки ее акций.

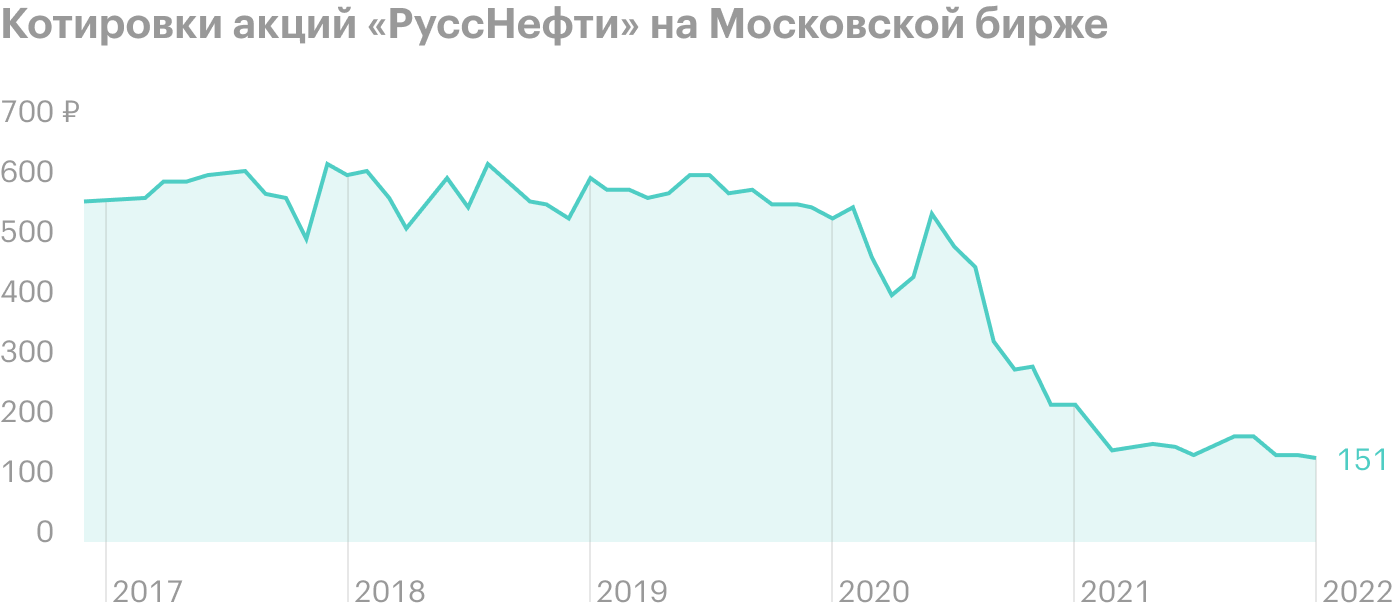

Возможно, худшее позади. Сейчас котировки акций компании находятся на исторических минимумах: со времен IPO и примерно до марта 2020 года они колебались в диапазоне 500—600 ₽ за акцию. После ковидного обвала они снова практически восстановились, а далее, к весне 2021 года, стремительно снизились к 150—160 ₽.

Основными драйверами падения служили ограниченный дефолт компании и продажи акций НПФ «Достойное будущее». Возможно, худшее для «РуссНефти» уже позади: по итогам девяти месяцев 2021 года у компании умеренная долговая нагрузка по мультипликатору net debt / EBITDA. Да и в целом по мультипликаторам она выглядит очень дешево и привлекательно как по своим историческим меркам, так и относительно конкурентов.

Почему акции могут упасть

Зависимость от конъюнктуры. Во многих обзорах нефтяных компаний, например «Роснефти», мы уже обсуждали, что они значительно зависят от конъюнктуры, а именно от цен на нефть и ограничений на ее добычу. Если конъюнктура ухудшится, это негативно скажется на финансовых показателях и котировках акций нефтяных компаний и в частности «РуссНефти».

Не самая большая рыба. Безусловно, «РуссНефть» — крупная компания: выручка за девять месяцев 2021 года, которая составляет практически 160 млрд рублей, говорит сама за себя. Вместе с тем все познается в сравнении: у относительно небольшой по меркам российских публичных нефтяных компаний «Башнефти» за тот же период выручка практически 600 млрд рублей. Но все это меркнет на фоне показателей «Лукойла» и «Роснефти», выручка которых за этот период значительно превысила 6 трлн рублей.

Кроме того, публичные конкуренты «РуссНефти» — это вертикально интегрированные компании, в состав которых входят нефтеперерабатывающие заводы и собственные сети АЗС. Безусловно, такая модель бизнеса более устойчива, что хорошо показал нефтяной кризис 2020 года, из которого эти компании выбрались не без потерь, но многие даже остались прибыльными.

Ну и не забываем про не самый сильный фундамент бизнеса «РуссНефти»: большую концентрацию покупателей, ожидаемый небольшой рост добычи, наращивание запасов за счет трудноизвлекаемых и нетрадиционных.

Дивиденды. Пока компания не платит дивиденды по обыкновенным акциям, это невыгодно отличает ее от большинства публичных конкурентов по отрасли. Например, тот же «Лукойл», по ожиданиям некоторых аналитиков, в течение ближайших нескольких лет будет обеспечивать двузначную дивидендную доходность своим акционерам. Еще стоит отметить, что дивидендная политика «РуссНефти» в нынешней редакции не самая прозрачная, так как предполагает не просто распространенные 50% чистой прибыли, а с некоторыми корректировками.

Политика. Как ни странно, но частная «РуссНефть» может пострадать и уже страдала из-за политики сразу по нескольким пунктам:

- В то время, когда государственная «Роснефть» и другие российские нефтяные компании не перезаключили контракт с Беларусью на поставку нефти на 2020 год, «РуссНефть» сделала это. Вполне вероятно, что в той ситуации была немалая доля политики в отношениях между Россией и Беларусью — и неизвестно, как на такие шаги компании отреагировали в Кремле.

- Санкции Евросоюза в отношении Михаила Гуцериева мы уже обсудили. Это тоже негативный момент для «РуссНефти».

- Геополитическая напряженность в начале 2022 года вызвала значительное снижение российского фондового рынка — и тут уже «РуссНефти» досталось просто за компанию. Сложно сказать, как эта ситуация разрешится, но, возможно, падение продолжится.

С ней не соскучишься. Выше мы уже рассматривали, что за свою не самую долгую историю «РуссНефть» много раз меняла состав акционеров, прямо или косвенно участвовала в таких не самых приятных вещах, как дефолты, реструктуризации и урегулирования огромных долгов. Не факт, что череда этих историй закончена. Например, уже упоминавшийся НПФ «Достойное будущее» на конец 2021 года владел более 3,8 млн акций «РуссНефти». Возможно продолжение продажи этого пакета акций компании, что будет давить на котировки, и не забываем про «Траст», который еще несколько лет назад также планировал реализовать их.

ESG. Ну и, конечно же, раз речь идет о нефтяной компании, никак нельзя забывать про риски, связанные с так популярным сейчас ESG. Вполне вероятно, что эта тема будет и дальше набирать обороты.

Мультипликаторы некоторых публичных нефтяных компаний России за 9 месяцев 2021 года

| P / E | ROE | Net debt / EBITDA | |

|---|---|---|---|

| «Лукойл» | 7,93 | 12,6% | 0,01 |

| «Роснефть» | 5,29 | 20,8% | 2,54 |

| «Газпром-нефть» | 5,10 | 18,4% | 0,31 |

| «Татнефть» | 7,19 | 18,8% | −0,04 |

| «Башнефть» | 4,89 | 9,6% | 1,05 |

| «РуссНефть» | 2,69 | 42,9% | 1,17 |

Мультипликаторы «РуссНефти» по годам

| P / E | ROE | Net debt / EBITDA | |

|---|---|---|---|

| 2017 | 16,2 | 21,5% | 2,66 |

| 2018 | 9,26 | 28,3% | 1,97 |

| 2019 | 6,64 | 39,2% | 1,55 |

| 2020 | Убыток | Убыток | Отрицательная EBITDA |

| 9м2021 | 2,69 | 42,9% | 1,17 |

Выручка некоторых публичных нефтяных компаний России за 9 месяцев 2021 года, млрд рублей

| «Лукойл» | 6667 |

| «Роснефть» | 6224 |

| «Газпром-нефть» | 2162 |

| «Татнефть» | 897 |

| «Башнефть» | 596 |

| «РуссНефть» | 159 |

В итоге

«РуссНефть» — крупная нефтегазовая компания с довольно бурной историей. Она понемногу наращивает бизнес, а улучшения в нефтяной отрасли помогли упрочить ее финансовое положение и решить самые насущные проблемы с долгами.

Сейчас котировки акций «РуссНефти» находятся на исторических минимумах, а значения ее мультипликаторов довольно привлекательны. Возможное начало выплаты дивидендов по обыкновенным акциям может стать триггером значительного роста их котировок. Вместе с тем по фундаментальным показателям и размеру бизнеса компания значительно уступает всем крупным публичным конкурентам по отрасли, а некоторым — очень значительно.

Как итог, «РуссНефть» — это рискованная инвестиция, вряд ли подходящая консервативным инвесторам, но потенциально она может дать хорошую доходность, если рынок переоценит акции компании на фоне каких-либо положительных событий.