Обзор российских ретейлеров. Что выбрать розничному инвестору

Разберем российских ретейлеров на примере семи главных его представителей, которые торгуются на Московской бирже.

Ключевые игроки

Х5 Group (MOEX: FIVE) — это крупнейший российский продуктовый ретейлер, который состоит из следующих брендов: магазинов у дома «Пятерочка», супермаркетов «Перекресток», гипермаркетов «Карусель», жестких дискаунтеров «Чижик», онлайн-гипермаркета «Перекресток Впрок», службы доставки «последней мили» 5Post, собственного агрегатора «Около», медиаплатформы Food.ru, финансового сервиса «Х5 банк» и сервиса готовой еды «Много лосося».

«Магнит» (MOEX: MGNT) — это второй по доле рынка российский продуктовый ретейлер, который также является лидером по количеству магазинов и географии их расположения. Компания работает в рамках мультиформатной модели, которая включает в себя магазины у дома и магазины-дрогери, супермаркеты и аптеки. По состоянию на 31 декабря 2020 года «Магниту» принадлежало 21 564 магазина в 66 регионах России.

Fix Price (MOEX: FIXP) — это международная сеть магазинов для всей семьи с широким ассортиментом товаров для дома по низким фиксированным ценам. Сеть ретейлера состоит из более чем 4750 магазинов в России, Беларуси, Грузии, Казахстане, Киргизии, Латвии и Узбекистане.

«Детский мир» (MOEX: DSKY) — это крупнейший российский ретейлер детских товаров в России, Казахстане и Беларуси, который работает в среднем ценовом сегменте. Компания развивает следующие форматы: магазины большой площади «Детский мир», интернет-магазин и маркетплейс detmir.ru, магазин сверхмалого формата «Детмир» и сеть товаров для животных «Зоозавр».

«Лента» (MOEX: LNTA) — это крупный российский ретейлер, основанный в 1993 году в Санкт-Петербурге. Компания управляет самой большой сетью гипермаркетов в стране, которая насчитывает 255 магазинов. Помимо гипермаркетов, «Лента» работает в сегменте супермаркетов, развивает онлайн-продажи, а также недавно вышла на рынок магазинов у дома с собственным брендом «Мини Лента».

«М-видео» (MOEX: MVID) — это ведущая российская сеть магазинов в сфере электронной коммерции и розничной торговли электроникой и бытовой техникой. Бизнес ретейлера опирается на два бренда — «М-видео» и «Эльдорадо». Компания занимает около четверти российского рынка бытовой техники, а по объему продаж входит в мировую десятку крупнейших игроков в своем сегменте.

«О’кей» (MOEX: OKEY) — это российская розничная сеть, которая специализируется на торговле продуктами питания. Компания работает с тремя форматами: гипермаркетами «О’кей», дискаунтерами «Да!» и интернет-магазином, который обеспечивает доставку продуктов до двери покупателя.

Основные финансовые показатели компаний

| Х5 | Магнит | Fix Price | ДМ | Лента | М-видео | О’кей | |

|---|---|---|---|---|---|---|---|

| Количество магазинов, шт. | 18 648 | 25 315 | 4753 | 1014 | 674 | 1178 | 206 |

| Общая площадь, тыс. м² | 8212 | 8723 | 1022 | 1179 | 1726 | 2081 | 605 |

| Капитализация, млрд рублей | 651 | 675 | 517 | 100 | 108 | 106 | 12,4 |

| Во сколько оценен магазин сети, млн рублей | 34,9 | 26,7 | 108,8 | 98,6 | 160,2 | 90 | 60,2 |

| Сколько выручки в год приносит магазин, млн рублей | 114 | 67,9 | 46,7 | 159,3 | 683 | 387,7 | 882 |

Рынок

Рассмотрим три рынка: детских товаров, на котором работает «Детский мир», бытовой техники и электроники, основной игрок которого — «М-видео», и рынок продуктов питания с пятью эмитентами.

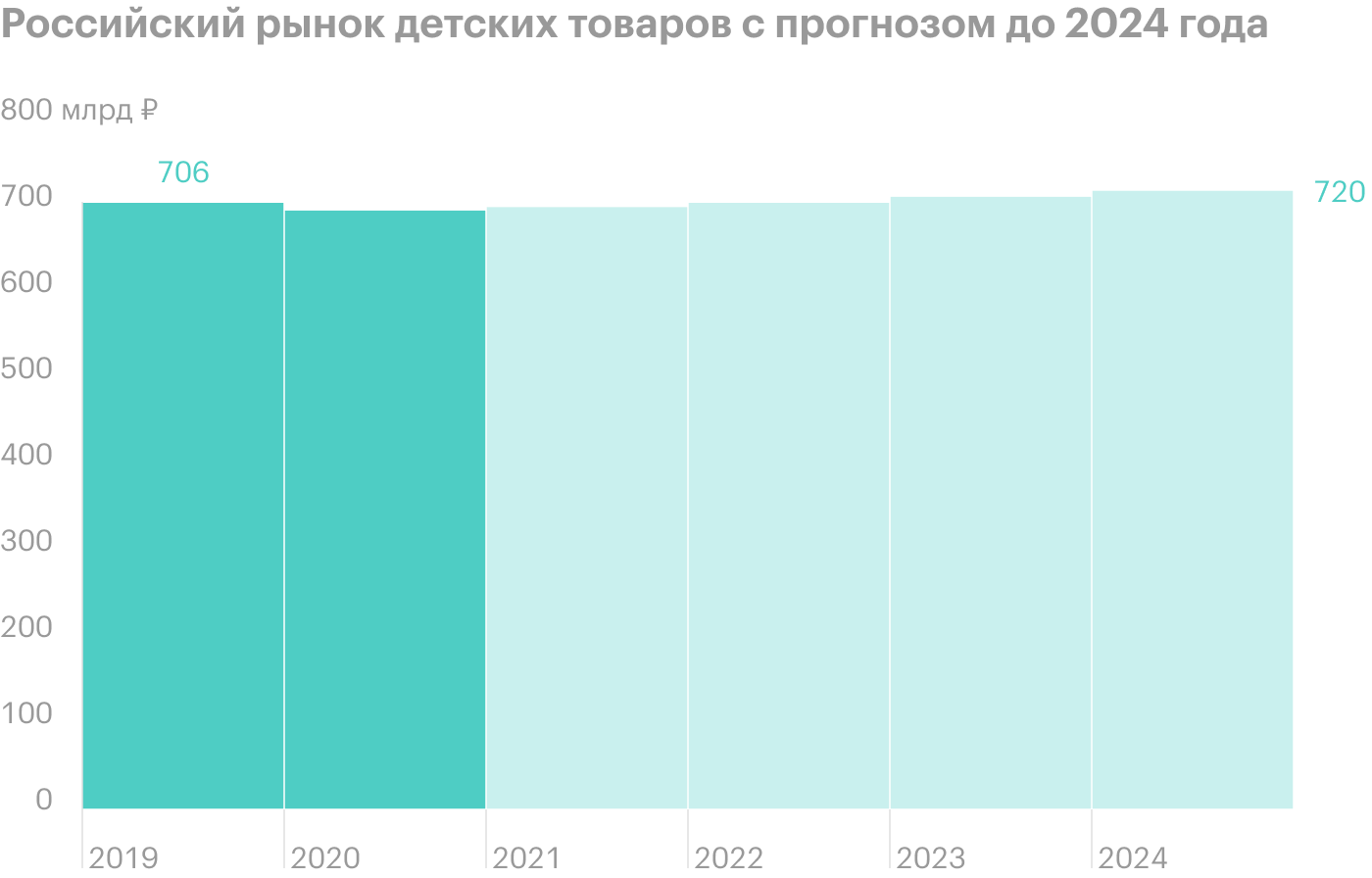

Рынок детских товаров. Его лидер — «Детский мир», он занимает долю 22% на всем российском рынке и долю 64% на рынке онлайн-продаж среди интернет-магазинов детских товаров. В 2020 году наличие одинаково сильных офлайн- и онлайн-каналов продаж помогли ретейлеру показать рост финансовых результатов даже с учетом того, что некоторые магазины сети были закрыты из-за карантинных ограничений.

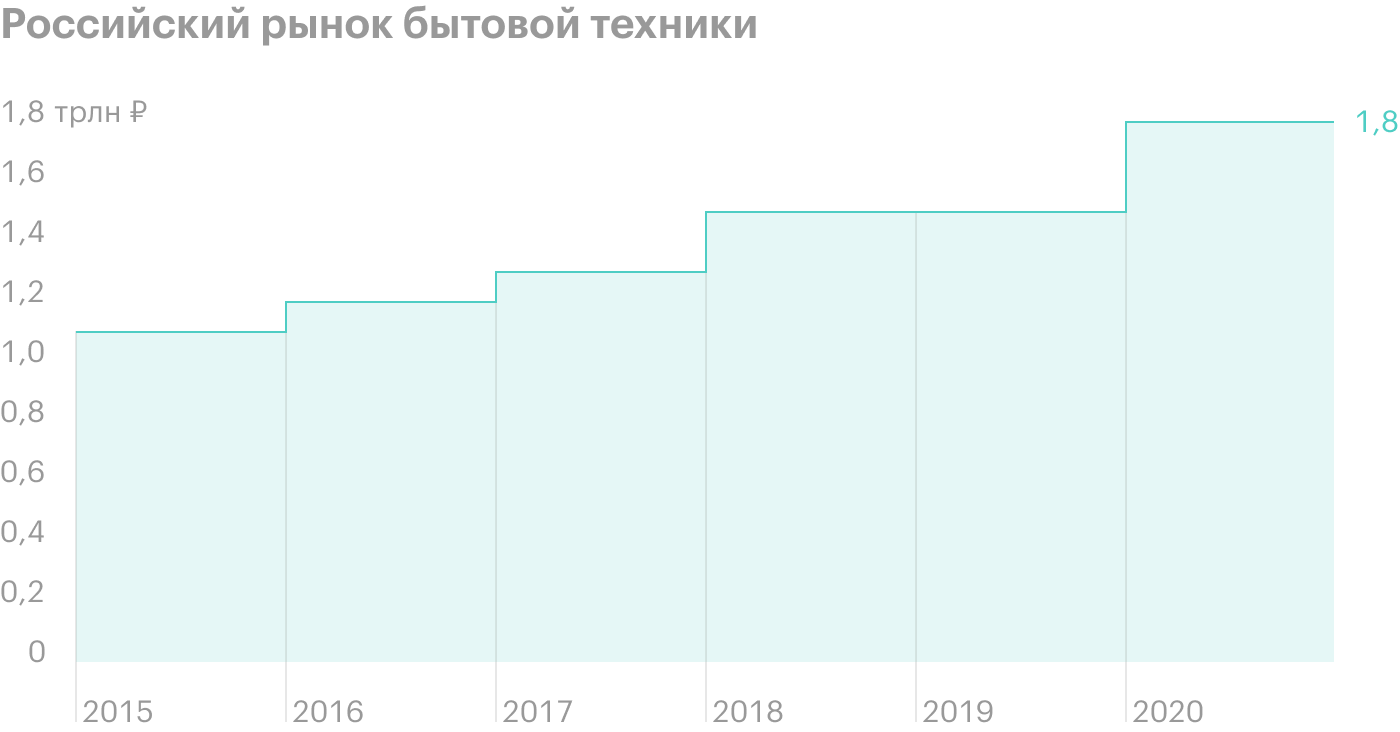

Рынок бытовой техники. Его лидер — «М-видео» с долей 27%. По данным ретейлера, весь российский рынок потребительской электроники оценивается более чем в 25 млрд долларов США, со среднегодовыми темпами роста за последние пять лет 10%. При этом в 2020 году рынок вырос сильнее — на 22%, благодаря повышенному спросу со стороны покупателей.

Рынок продуктов питания. Общий объем рынка оценивается в 16,4 трлн рублей. Лидер рынка — Х5 Group c долей 12,8%. Привлекательность российского рынка продуктовой розницы — в его масштабности, а еще в нем есть существенные возможности роста и консолидации для крупных игроков: суммарная рыночная доля десяти крупнейших ретейлеров всего 37%.

Наибольшим потенциалом роста на российском продуктовом рынке обладает сегмент онлайн-продаж, который до 2023 года должен вырасти более чем в 4,5 раза с текущих значений в 155 млрд рублей до 704 млрд рублей. Из представленной пятерки продуктовых магазинов в десятку крупнейших онлайн-ретейлеров входит только одна компания — Х5 Group, которая к тому же занимает лидирующие позиции в этом канале продаж.

Российский продуктовый рынок в долях

| 2020 | 2019 | |

|---|---|---|

| Х5 Group | 12,8% | 11,5% |

| Магнит | 8,8% | 7,6% |

| Красное & белое | 6,6% | 5,7% |

| Лента | 2,7% | 2,5% |

| Ашан | 1,5% | 1,5% |

| Светофор | 1,3% | 0,7% |

| Метро | 1,2% | 1,1% |

| О’кей | 1,1% | 1% |

| Монетка | 0,8% | 0,7% |

| Вкусвилл | 0,8% | 0,6% |

10 ведущих продуктовых онлайн-ретейлеров в РФ

| Рыночная доля в 2020 году | Рыночная доля в 2019 году | |

|---|---|---|

| Х5 Group | 12,6% | 10,2% |

| Сбермаркет | 11,2% | 3,7% |

| Вкусвилл | 9,4% | 0,5% |

| Wildberries | 9% | 4,7% |

| Утконос | 9% | 19,5% |

| Ozon.ru | 8,1% | 12,8% |

| Яндекс-лавка | 6,7% | 0,7% |

| Самокат | 5,8% | 0,9% |

| iGooods | 4,3% | 5,3% |

| Азбука вкуса | 2,3% | 4% |

Трансформация российского продуктового рынка в долях

| 2019 | 2020 | 2021 | 2023 | 2030 | |

|---|---|---|---|---|---|

| Онлайн | 0,3% | 0,9% | 1,7% | 4% | 11% |

| Магазины у дома | 27% | 29% | 30% | 32% | 35% |

| Супермаркеты | 22% | 21% | 20% | 19% | 15% |

| Гипермаркеты | 13% | 11% | 10% | 9% | 5% |

| Жесткие дискаунтеры | 2% | 3% | 3% | 4% | 5% |

| Другие форматы | 12% | 14% | 16% | 16% | 20% |

| Традиционные форматы | 24% | 21% | 19% | 16% | 9% |

Драйверы роста

Х5 Group. У компании есть два основных фактора роста. Первый — IPO онлайн-сегмента: оно может состояться в 2022—2023 годах после привлечения стратегического партнера. По данным СМИ, оценка данного цифрового бизнеса Х5 будет в диапазоне от 3 млрд до 4,5 млрд долларов, что соответствует 32—48% от текущей капитализации компании. Второй фактор — это органический рост, который приведет к росту финансовых показателей и дивидендов. Ретейлер в ближайшие три года намерен открыть более 7 тысяч новых магазинов, текущее количество магазинов Х5 — 18 648.

«Магнит». Главный драйвер — это рост сети. В рамках стратегии до 2025 года компания планирует открывать в год магазинов у дома — 1000—1500, магазинов косметики — 750—1000, супермаркетов и суперсторов — 5—15.

Fix Price. Ключевая идея — это двузначный рост финансовых показателей, его компания планирует достичь благодаря увеличению своей сети до 15 500 магазинов, сейчас у сети 4753 магазина. Также компания планирует свой рост за счет увеличения российского рынка товаров по низким ценам, ежегодный CAGR которого до 2025 года составит 20%.

«Детский мир». Важнейший фактор роста компании — это развитие онлайн- и офлайн-сегментов, при котором ретейлер продолжит показывать рост финансовых показателей на 10—15% и двузначную дивидендную доходность. «Детский мир» до 2024 года планирует увеличить сеть своих магазинов в два раза и довести долю онлайн-продаж в общих результатах до 45% против текущих 27%.

«Лента». Основной драйвер роста — это новая дивидендная политика. Компания будет платить более 100% FCF, если мультипликатор «чистый долг / EBITDA» будет ниже 1,0×, до 100% FCF, если это соотношение будет от 1,0× до 1,5×, не более 50% FCF, если больше 1,5×.

Больших выплат инвесторам стоит ожидать только после 2023 года: сейчас «Лента» проводит M&A-сделки, которые съедают весь FCF. Например, в текущем году FCF за 9 месяцев отрицателен и равен −13,6 млрд рублей на фоне приобретения двух сетей за более чем 20 млрд рублей, а в 2022 и 2023 ретейлер планирует еще рассмотреть новые сделки слияния и поглощения.

«М-видео». Главная идея в акциях компании — это дивиденды, большая выплата которых защищена тем фактом, что основному собственнику ретейлера М. Гуцериеву нужны деньги для возмещения убытков ЦБ. До 2024 года мажоритарий «М-видео» должен вернуть банкам «Открытие» и «Траст» около 2 млрд долларов.

«О’кей». Ключевой фактор роста — развитие сети дискаунтеров «Да!»: на горизонте четырех лет их доля в общих показателях ретейлера должна увеличиться с текущих 19% до 50%. Это произойдет за счет роста сети дискаунтеров — до 2024 года «О’кей» планирует открыть 200 новых магазинов «Да!», на данный момент магазинов 129. Текущая стоимость сети «Да!» 44,5 млрд рублей в среднем. Это более чем в три раза больше нынешней капитализации всего «О’кей».

Распределение прибыли

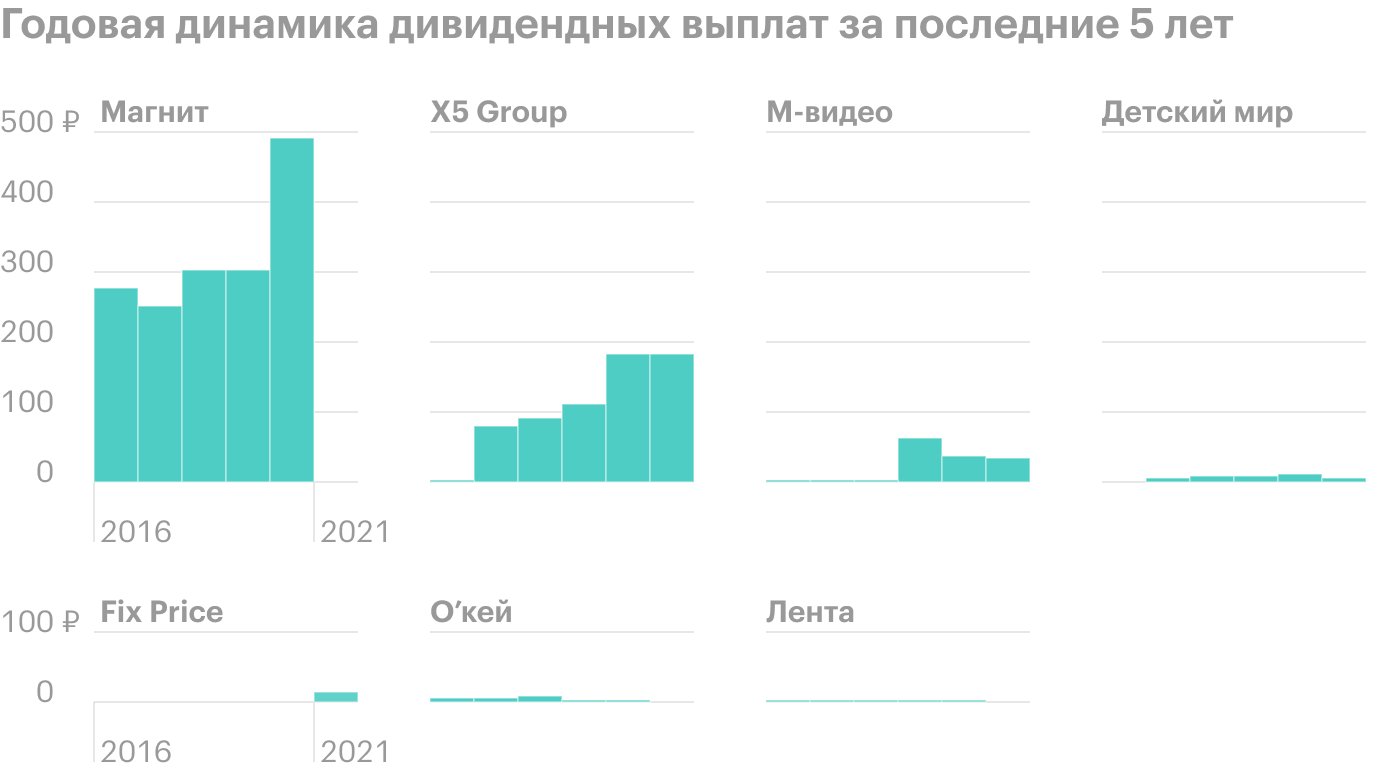

Российские ретейлеры стараются распределять всю заработанную чистую прибыль на дивиденды.

Х5 Group. Ретейлер планирует в ближайшие три года как минимум ежегодно поддерживать выплаты на уровне 2020 года — это 50 млрд рублей, как максимум — наращивать дивиденды на 10% в год. За 2021 год компания рассчитывает вернуть акционерам 50 млрд рублей, что соответствует выплате 184,135 ₽ на 1 GDR и 7,5% дивидендной доходности.

«Магнит». В дивидендной политике у ретейлера нет закрепленной нормы распределения прибыли, при этом компания последние три года старается выплачивать своим акционерам максимально возможный дивиденд, который иногда превышает 100% заработанной чистой прибыли.

Fix Price. Ретейлер распределяет прибыль на полугодовой основе: за первое полугодие и второе. Целевой уровень выплат — не менее 50% чистой прибыли по МСФО, но фактическая норма — 100% чистой прибыли на фоне низкой долговой нагрузки.

«Детский мир». Магазин детских товаров возвращает прибыль акционерам дважды в год: за 9 и 12 месяцев. По дивидендной политике компания должна выплачивать не менее 50% чистой прибыли по МСФО, но менеджмент распределяет больше — 100% чистой прибыли по РСБУ.

«Лента». Ретейлер в своей истории еще ни разу не платил дивиденды, но менеджмент намерен это исправить. В ноябре 2021 года компания приняла новую дивидендную политику, по которой будет распределять до 100% свободного денежного потока.

«М-видео». Дивидендная политика компании заточена на распределение 100% консолидированной чистой прибыли по МСФО при условии, что «чистый долг / EBITDA» менее 2.

«О’кей» — у ретейлера нет закрепленной нормы распределения прибыли, поэтому каждый год совет директоров сам определяет, какой дивиденд компания выплатит своим акционерам.

Финансовые результаты

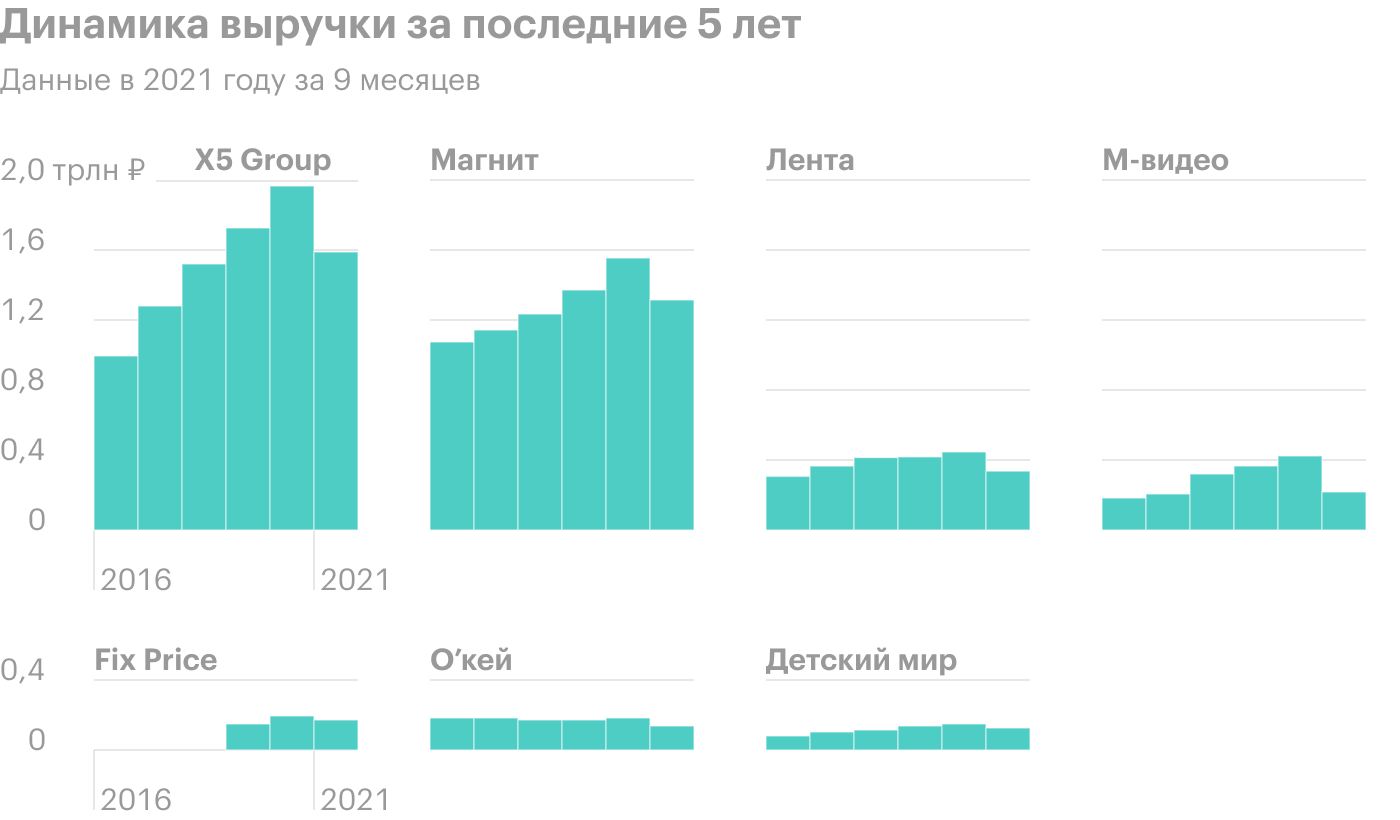

Российские ретейлеры демонстрируют двузначные темпы роста последние несколько лет. Наиболее сильную динамику среди представленных компаний показывают Fix Price и «Детский мир», а наиболее слабую — «О’кей» и «Лента».

Сравнение по мультипликаторам

| EV / EBITDA | P / E | P / S | Чистый долг / EBITDA | |

|---|---|---|---|---|

| X5 Group | 5,76 | 16,16 | 0,31 | 1,50 |

| Магнит | 7,41 | 13,99 | 0,39 | 1,92 |

| Fix Price | 17,64 | 28,95 | 2,49 | 0,68 |

| Детский мир | 6,34 | 7,74 | 0,63 | 1,18 |

| Лента | 4,79 | 7,98 | 0,24 | 1,69 |

| М-видео | 6,29 | 8,21 | 0,24 | 2,33 |

| О’кей | 3,16 | Отриц. | 0,07 | 2,32 |

Что в итоге

Предпочтение стоит отдавать компаниям, которые подходят под ваш стиль инвестирования:

- Если вы ищете самый сильный бизнес в российском ретейле, то ваш фаворит — это Х5 Group.

- Если вам интересны большие дивиденды, то выбирать стоит между «М-видео», «Магнитом» и «Детским миром».

- Если вы инвестируете только в истории роста, то вам подойдет или Fix Price, или «Детский мир».

- Если вы сторонник стоимостного инвестирования, то ваш выбор — это «О’кей», «Лента», «М-видео» и Х5 Group.