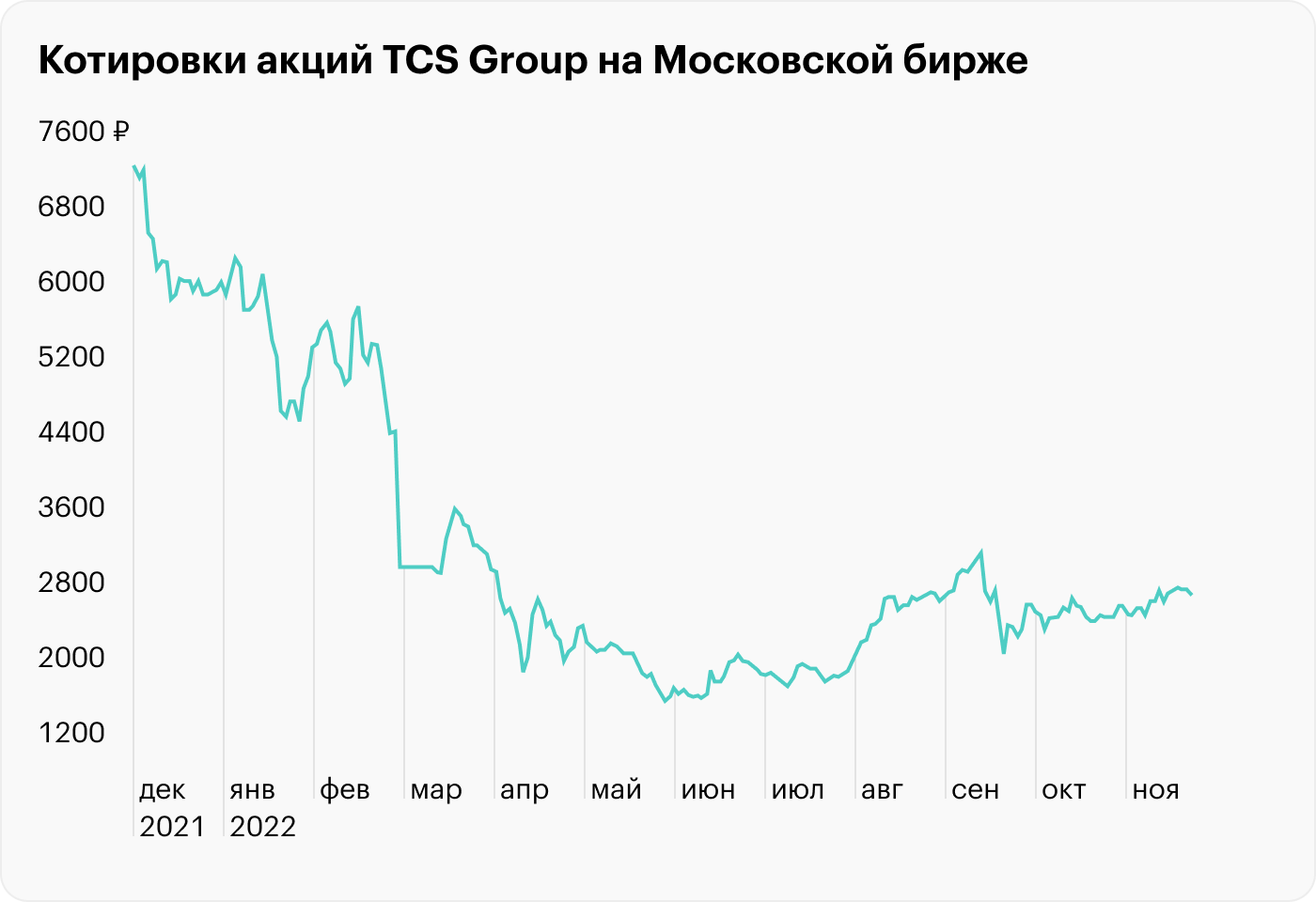

Отчет TCS Group за 3 квартал 2022 года: чистая прибыль есть, бизнес диверсифицируется

23 ноября TCS Group опубликовала пресс-релиз о результатах за 3 квартал и 9 месяцев 2022 года. Это не полноценный финансовый отчет, а лишь пресс-релиз с указанием некоторых операционных результатов группы.

TCS Group Holding (MOEX: TCSG) — холдинговая компания, владеющая 100% акций Т-Банка, который обслуживает более 26 млн клиентов через удаленные каналы и на основе которого построена экосистема Т-Банка. Банк основали в 2006 году, и он выступает главным активом холдинга.

Общие результаты

Компания сообщила о росте числа клиентов до 26,3 млн человек — это на 42% больше, чем годом ранее. При этом число активных клиентов растет быстрее: по итогам квартала оно достигло 18,3 млн человек и увеличилось на 43% в сравнении с аналогичным периодом прошлого года. Количество клиентов, использующих экосистему Т-Банка каждый день, выросло на 79% за год — до 8,7 млн человек.

В прошлом отчете, за первое полугодие, банк не раскрыл данные о чистой прибыли, но сообщил, что она упала до самых низких значений за 5 лет. По итогам квартала чистая прибыль составила 5,9 млрд рублей, а по итогам 9 месяцев 2022 — 10,1 млрд рублей. В прошлом году показатели были заметно лучше: 16,5 млрд рублей по итогам 3 квартала и 46,8 млрд рублей по итогам 9 месяцев. Это падение на 64 и 78% соответственно.

Компания не раскрыла данных в разрезе сегментов, но по итогам 2021 года выручка по сегментам выглядела так.

Выручка в разрезе сегментов по итогам 2021 года, млрд рублей

| Выручка | Доля в общей выручке | |

|---|---|---|

| Потребительские финансы | 148,92 | 54,38% |

| Дебетовые карты физических лиц | 33,7 | 12,31% |

| Эквайринг и платежи | 25,17 | 9,19% |

| Страховой бизнес | 23,9 | 8,73% |

| Брокерский бизнес | 20,02 | 7,31% |

| Услуги для малого и среднего предпринимательства | 19,04 | 6,95% |

| Виртуальный мобильный оператор | 3,07 | 1,13% |

Чистый процентный доход по итогам квартала вырос на 5% в сравнении с прошлым годом — до 36,7 млрд рублей. По итогам 9 месяцев рост составил 6%.

Чистый комиссионный доход вырос на 54% по итогам квартала и составил 18,7 млрд рублей. По итогам 9 месяцев рост составил 106% — до 64,5 млрд рублей.

Такого роста достигли благодаря растущей клиентской базе и расширению кредитного и продуктового портфеля группы. В третьем квартале в нем добавилось несколько новых продуктов. В июле T-Bank Capital запустил закрытый фонд для инвестирования в жилую недвижимость на стадии начала строительства с целью продажи объектов после их ввода в эксплуатацию. В сентябре банк начал предлагать депозиты, номинированные в китайских юанях.

Банк не сообщил о показателях чистой процентной маржи, а это важный показатель в оценке эффективности банков.

Но указал, что этот показатель «снизился не незначительные однозначные процентные пункты в годовом исчислении». По итогам 2021 чистая процентная маржа банка составляла 15,97%, и это был самый высокий показатель в российском банковском секторе.

На результаты группы существенное влияние оказал рост стоимости фондирования: процентные расходы выросли на 82% по итогам 3 квартала и на 144% по итогам 9 месяцев 2022 года. Из-за роста процентных ставок привлекать деньги стало дороже.

В 3 квартале 2022 года общие операционные расходы группы выросли на 32% по сравнению с аналогичным периодом прошлого года и составили 34,1 млрд рублей главным образом за счет постоянных инвестиций в ИТ-специалистов, необходимость поддерживать растущий продуктовый портфель и размер клиентской базы.

Расходы на привлечение клиентов в целом оставались стабильными. Несмотря на растущее число клиентов, группа значительно оптимизировала рекламные бюджеты и сконцентрировалась на эффективных каналах привлечения клиентов.

Объем денег на счетах клиентов вырос на 2% — до 961 млрд рублей.

Основные финансовые результаты, млрд рублей

| 2018 | 2019 | 2020 | 2021 | 9м2022 | |

|---|---|---|---|---|---|

| Чистый процентный доход | 60 | 86,8 | 104,7 | 132,6 | 103,1 |

| Чистый комиссионный доход | 15,7 | 18,6 | 26 | 47,3 | 64,5 |

| Чистая прибыль | 27,1 | 36,1 | 44,2 | 63,4 | 10,1 |

Количество активных клиентов и всего клиентов, млн человек

| 2018 | 2019 | 2020 | 2021 | 9м2022 | |

|---|---|---|---|---|---|

| Активные | 5,2 | 7,2 | 9,1 | 14,5 | 18,3 |

| Всего | 7,2 | 10,2 | 13,3 | 20,8 | 26,3 |

Что в итоге

Общие убытки российского банковского сектора по итогам первого полугодия составили около 1,5 трлн рублей, сообщил первый зампред Банка России Дмитрий Тулин, поэтому в сентябре ЦБ продлил запрет на публикацию отчетности до 1 января 2023 года.

Изначально эти меры приняли, чтобы ограничить панику среди инвесторов и вкладчиков банков, которые на фоне плохих финансовых результатов могли начать снимать деньги со счетов в банках, тем самым усугубляя ситуацию. Публикация подобного пресс-релиза — хороший знак для инвесторов.

Из него мы узнали, что клиентская база группы продолжает расти, а структура доходов — диверсифицироваться. Если по итогам 2020 года доля комиссионных доходов составляла только 20% общих доходов группы, то по итогам 9 месяцев 2022 этот показатель увеличился до 39%.

Сбербанк в середине ноября также опубликовал операционные результаты. Его чистая прибыль упала на 95%, по итогам 10 месяцев она составила 50 млрд рублей.

С другой стороны, из опубликованного TCS Group пресс-релиза неясно, как распределена структура выручки в разрезе сегментов и за счет чего происходит этот рост. Также неясен уровень чистой процентной маржи, а оценить эффективность банковского бизнеса без этого показателя сложно.

Радует, что количество клиентов банка продолжает расти быстрыми темпами и вместе с этим ростом сохраняется их высокая активность. Стоимость фондирования постепенно будет снижаться по мере снижения ключевой ставки, что позитивно скажется на будущих финансовых результатах.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.