Обзор Taiwan Semiconductor: инвестиции в полупроводники — без коррекции никак

Taiwan Semiconductor Manufacturing Company (NYSE: TSM) — крупнейшая в мире компания по производству полупроводников. TSMC производит продукцию для крупных технологических компаний, включая Apple и Nvidia. В 2020 году компания выпустила более 11 тысяч различных продуктов с использованием 281 отдельной технологии для 510 различных клиентов.

О компании

Компания выделяет следующие основные сегменты своей продукции.

Смартфоны. Технологические процессоры, модули для памяти, питания, дисплеев, различные микросхемы. Доля в структуре выручки в 2020 году составила 48,18%.

Высокопроизводительные вычисления. Центральные процессоры, графические процессоры, программируемые вентильные матрицы, серверные процессоры, ускорители, сетевые чипы и многое другое. Доля в структуре выручки в 2020 году составила 32,84%.

Интернет вещей. Передовые и комплексные технологические платформы сверхнизкого энергопотребления для развития искусственного интеллекта. Доля в структуре выручки в 2020 году составила 8,24%.

Автомобили. Полный спектр услуг и технологий для современных умных электромобилей. Доля в структуре выручки в 2020 году составила 3,31%.

Цифровая бытовая техника. Компания предоставляет различные технологии для интеллектуальных устройств: умных пылесосов, фотокамер, ТВ, контроллеров и так далее. Доля в структуре выручки в 2020 году составила 4,07%.

Самые крупные регионы выручки: Северная Америка — 61,79%, Китай — 17,46%.

Самая большая часть заказов в 2020 году компании пришлась на чипы размером 7 нанометров — 33%.

Финансовые показатели компании за 2020 год по сегментам, в млрд TWD и процентах от выручки

| Смартфоны | 645,304 | 48,18% |

| Высокопроизводительные вычисления | 439,810 | 32,84% |

| Интернет вещей | 110,355 | 8,24% |

| Автомобили | 44,367 | 3,31% |

| Цифровая бытовая электроника | 54,556 | 4,07% |

| Другое | 44,863 | 3,35% |

| Итого | 1339,255 | 100,00% |

Выручка компании по регионам, в млрд TWD и процентах

| Северная Америка | 827,511 | 61,79% |

| Китай | 233,783 | 17,46% |

| Азиатско-Тихоокеанский регион | 144,448 | 10,79% |

| Европа, Ближний Восток, Африка | 70,214 | 5,24% |

| Япония | 63,299 | 4,73% |

| Итого | 1339,26 | 100,00% |

Структура выручки компании в 2020 по размерам чипов, в процентах от общего

| 28 нм | 13% |

| 16 нм | 17% |

| 7 нм | 33% |

| 5 нм | 8% |

| 40—45 нм | 9% |

| 65 нм | 5% |

| 90 нм | 2% |

| 0,11—0,13 мкм | 3% |

| 0,15—0,18 мкм | 7% |

| 0,25 мкм | 2% |

Финансовые показатели

Чистая выручка в 2020 году выросла на 25,2%, до 1339 млрд тайваньских долларов, что было в основном связано с увеличением средних отпускных цен на 8,2% и поставок на 23,1%.

Операционная прибыль выросла на 52,15%, до 566,7 млрд тайваньских долларов, за счет роста валовой прибыли, а маржа увеличилась на семь пунктов. По результату чистая прибыль выросла на 49,99%, до 517,8 7 млрд тайваньских долларов. Свободный денежный поток вырос на 89,09%, до 327,98 млрд тайваньских долларов, за счет роста операционного денежного потока и снижения денежного потока от финансовой активности, который используется для выплаты дивидендов, погашения облигаций и кредитов.

Компания сообщила свои прогнозы на 2021 год, согласно которым ожидает рост продаж на 20%. Капитальные инвестиции составят от 25 млрд до 28 млрд долларов, из которых 80% запланированных капиталовложений — на разработку передовых 3-нанометровых и 5-нанометровых процессоров.

Финансовые показатели компании по годам, в млрд TWD

| Выручка | Операционная прибыль | Операционная маржа | Чистая прибыль | FCF | |

|---|---|---|---|---|---|

| 2016 | 947,938 | 377,799 | 39,85% | 334,247 | 220,46 |

| 2017 | 977,447 | 385,546 | 39,44% | 343,111 | 265,16 |

| 2018 | 1031,473 | 383,625 | 37,19% | 351,130 | 273,22 |

| 2019 | 1069,985 | 372,694 | 34,83% | 345,263 | 173,45 |

| 2020 | 1339,254 | 566,780 | 42,32% | 517,885 | 327,98 |

Балансовые показатели. Активы выросли на 22,12%, до 2,760 млрд тайваньских долларов, за счет роста денежных средств и их эквивалентов, запасов, стоимости основных средств. Капитал вырос на 14,19%, до 1,850 млрд тайваньских долларов, из-за увеличения нераспределенных доходов и специальных резервов капитала.

Активы и капитал компании по годам, в млрд TWD

| Активы | Капитал | |

|---|---|---|

| 2016 | 1,890 | 1,390 |

| 2017 | 1,990 | 1,520 |

| 2018 | 2,090 | 1,680 |

| 2019 | 2,260 | 1,620 |

| 2020 | 2,760 | 1,850 |

Долговая нагрузка. Общий долг компании увеличился на 91,77%, до 369,6 млрд тайваньских долларов. Компания увеличила долговую нагрузку за счет выпуска облигаций на сумму 254,105 млн тайваньских долларов, которые, скорее всего, будут направлены на строительство завода в США, — его старт запланирован на 2021 год. Несмотря на рост общего долга, показатель «чистая денежная позиция / чистый долг» вырос на 7,18%, до 430,273 млрд тайваньских долларов, за счет роста денежных средств и их эквивалентов. Большая часть долговых выплат TSMC — после 2025 года.

Общий и чистый долг компании по годам, в млрд TWD

| Общий долг | Чистый долг | |

|---|---|---|

| 2016 | 249,183 | −386,867 |

| 2017 | 213,967 | −442,04 |

| 2018 | 180,554 | −533,116 |

| 2019 | 192,739 | −401,438 |

| 2020 | 369,620 | −430,273 |

Рынок

Согласно данным аналитиков, по итогам 2020 года TSMC лидирует на рынке с общей долей 28%. Тайваньский UMC занимает второе место с долей рынка 13%, в первую очередь благодаря инвестициям в устаревшие процессоры размером 40 нанометров и больше. SMIC занимает третье место с долей 11%, за ней — Samsung и GlobalFoundries на уровне 10 и 7% соответственно.

Стоит отметить, что в разных аналитических материалах по полупроводниковой отрасли доля рынка принадлежит другим игрокам, таким как Intel, Micron, Qualcomm и так далее. Дело в том, что тайваньские компании выпускают продукцию под именем заказчика, чтобы не вступать с ними в конкуренцию. Так, компания TSMС выпускает чипы для Apple, AMD, Qualcomm. Компания UMC выпускает чипы для Intel, MediaTek и Realtek. На мощностях SMIC производятся чипы для Qualcomm, Broadcom, Texas Instruments.

В 2020 году рынок полупроводников показал результаты лучше, чем ожидалось, благодаря росту облачных вычислений и спросу на устройства для поддержки удаленной работы и обучения. И это несмотря на влияние COVID-19 на мировую экономику. По данным аналитиков рынка, мировая выручка от производства полупроводников выросла до 442 миллиардов долларов, что на 5,4% больше, чем в 2019 году.

По прогнозам, рынок полупроводников вырастет в объеме на 90,8 млрд долларов в период с 2020 по 2024 год, при этом среднегодовой темп роста в прогнозируемом периоде превысит 4%. Соответственно, можно ожидать, что выручка TSMC в долгосрочной перспективе будет расти.

Этот рынок — стратегическая отрасль для крупнейших технологических стран, главным образом Китая и США. Поэтому на него могут сильно влиять политические аспекты.

Китай — крупнейший производитель электроники, занимающий больше половины рынка потребления полупроводников. В 2020 году Китай сообщил, что инвестирует в производство 1,4 трлн долларов, а местные компании начали переманивать ключевых инженеров TSMC, чтобы обогнать США в производстве чипов.

Для США полупроводники также имеют стратегическое значение, в том числе для военной отрасли. В 2020 году США и TSMC заключили соглашение о строительстве завода на территории США в штате Аризона. А попавшей под санкции китайской компании Huawei TSMC отказала в производстве чипов. В мае этого года США сообщили о выделении 52 млрд долларов на поддержку и исследования полупроводников, что показывает заинтересованность правительства в этом секторе.

Ситуация на рынке полупроводников настолько активно обсуждается в новостях, что в сценарии Третьей мировой войны попало военное противостояние за остров Тайвань между Китаем и США в 2029 году. Несмотря на разумный скепсис к разного рода сценариям войн, но учитывая продолжающиеся торговое противостояние между США и Китаем и стратегическую важность полупроводниковой отрасли, исключать подобные варианты событий не стоит.

Сравнение с конкурентами

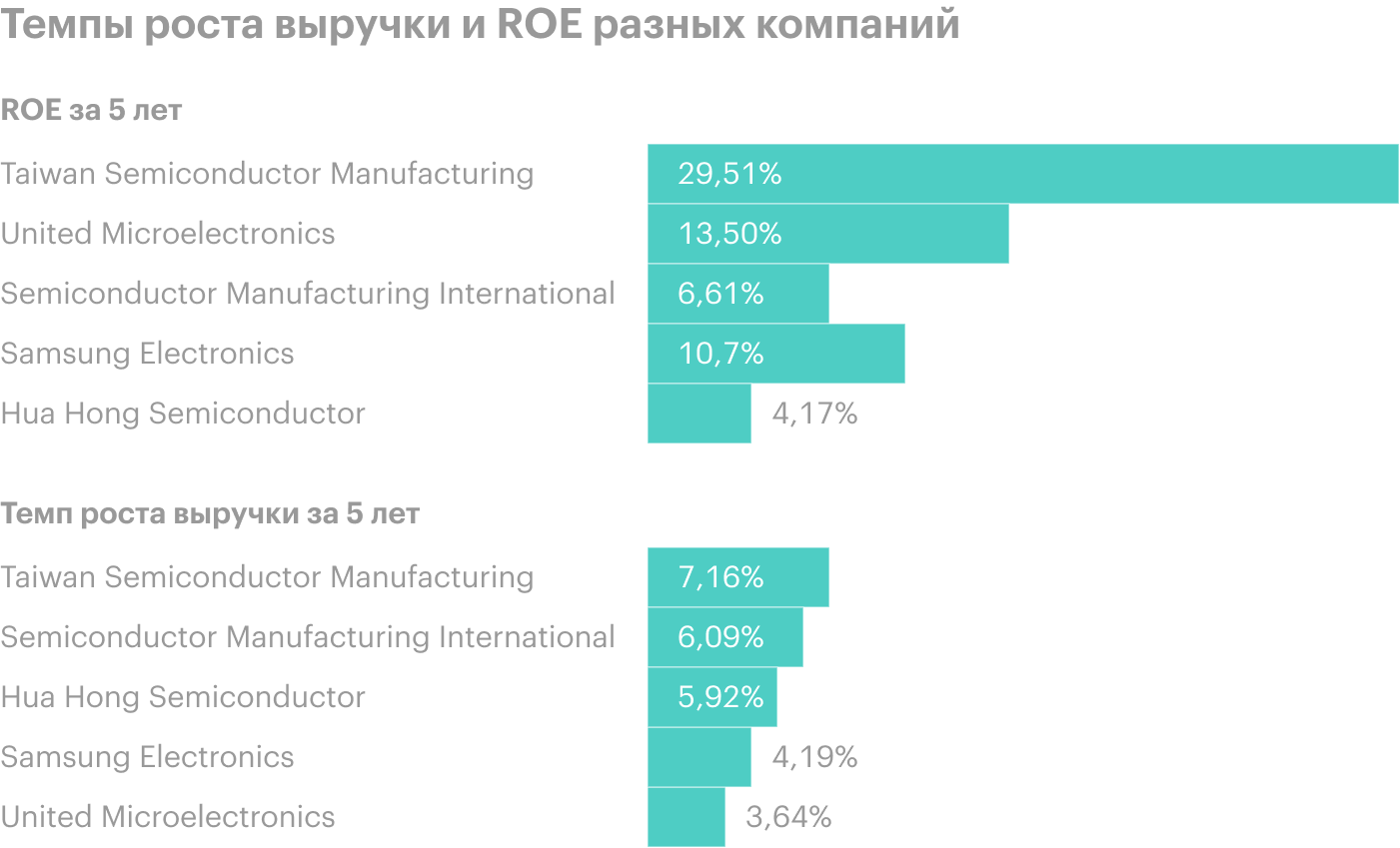

В качестве сравнения были выбраны United Microelectronics, Semiconductor Manufacturing International, Samsung Electronics, Hua Hong Semiconductor. Темп роста выручки покажет, насколько компания успешна на своем рынке, пользуются ли спросом ее услуги.

Коэффициент рентабельности собственного капитала (ROE) показывает финансовую отдачу от использования капитала компании, позволяет оценить качество работы финансовых менеджеров. По результату видно, что TSMC занимает лидирующие позиции по темпам роста выручки за пять лет и по показателю ROE, что делает TSMC лидером отрасли.

Дивиденды и мультипликаторы

Дивиденды Taiwan Semiconductor Manufacturing выплачивает дивиденды с 2004 года, а с 2019 года перешла на ежеквартальные выплаты. Дивидендная доходность по итогам 2020 года составила 1,58%. Доля выплаты дивидендов из чистой прибыли составила 51,93%, что дает потенциал для увеличения дивидендов в будущем. Средняя доходность за пятилетний период составила 2,91%, а темп роста дивиденда — 12,84%. Это очень даже неплохо для компании роста.

Большинство мультипликаторов TSMС показывают на перекупленность цены акций по сравнению с аналогами, что не позволяет рассматривать компанию для покупок на текущих уровнях.

Дивиденды компании по годам, в долларах и процентах

| Дивиденды на акцию | Коэффициент выплаты | Дивидендная доходность | |

|---|---|---|---|

| 2016 | 0,94 | 51,94% | 3,27% |

| 2017 | 1,16 | 53,54% | 2,92% |

| 2018 | 1,35 | 60,58% | 3,64% |

| 2019 | 2,01 | 75,10% | 3,46% |

| 2020 | 1,72 | 51,93% | 1,58% |

Мультипликаторы TSMC и конкурентов

| P / E | P / BV | P / S | EV / EBITDA | |

|---|---|---|---|---|

| Taiwan Semiconductor Manufacturing | 31,55 | 8,82 | 12,18 | 15,64 |

| United Microelectronics Corp | 22,51 | 2,85 | 3,38 | 7,18 |

| Semiconductor Manufacturing International Corp | 98,21 | 4,58 | 15,85 | 18,55 |

| Samsung Electronics | 21,09 | 1,23 | 2,04 | 6,75 |

| Hua Hong Semiconductor | 69,74 | 2,72 | 7,23 | 29,32 |

| Среднее значение | 48,62 | 4,04 | 8,136 | 15,49 |

| Потенциал роста/падения | 54% | –54% | –33% | –1% |

Факторная модель цены акций компании

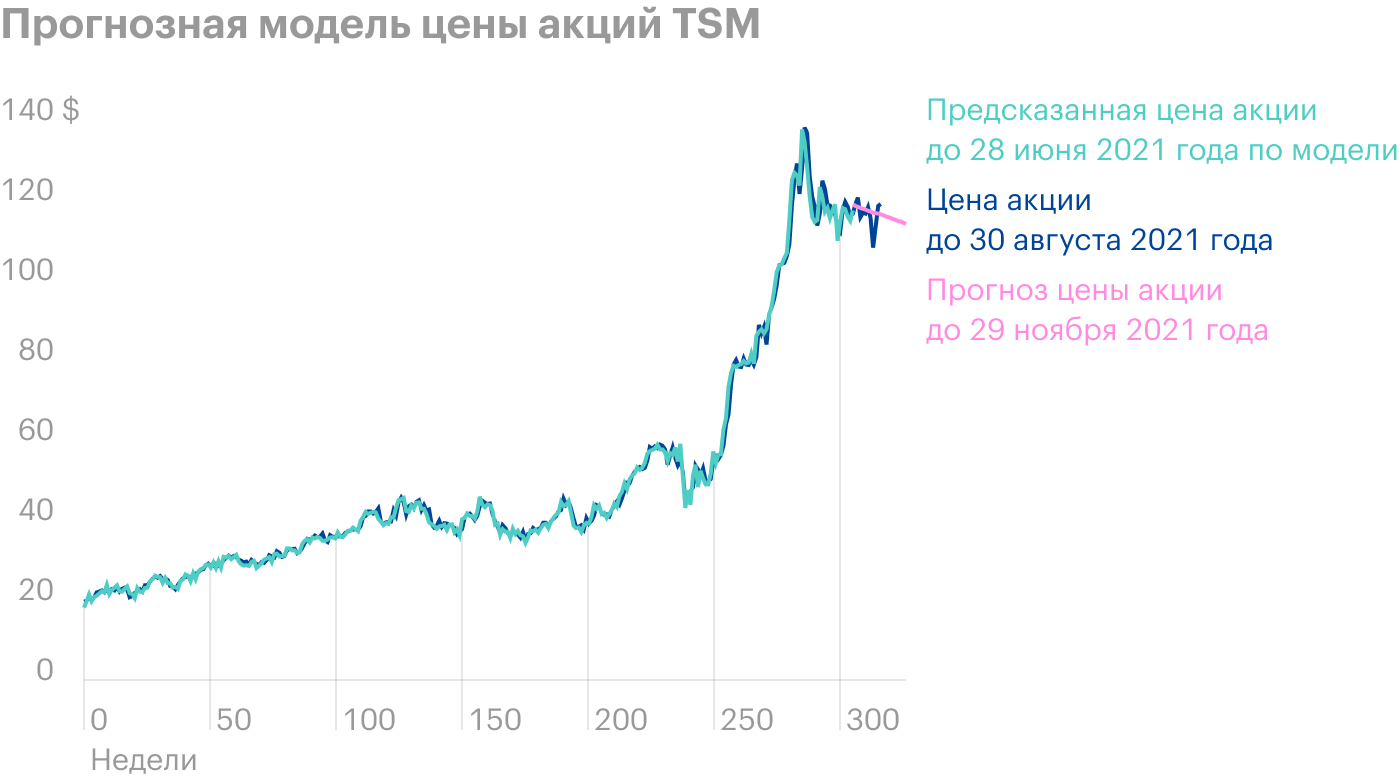

Учитывая анализ мультипликаторов компании, который показал нецелесообразность покупок по текущим ценам, попробуем спрогнозировать цену акций другим способом — путем построения факторной модели.

Для определения факторов, влияющих на цену акций компании, построили корреляционную матрицу. Подбор факторов выполнялся интуитивным образом, данные брались за прошедший пятилетний период. В результате видно, что цена акции тесно связана со всеми факторами, кроме размера рынка полупроводников.

В результате построения модели выяснились некоторые факторы, которые могут быть интересны потенциальным инвесторам TSMC: высокая зависимость цены акции от индекса S&P 500, который, в свою очередь, сильно зависит от показателя M2 США. Как только ФРС США перестанет создавать ликвидность и печатать деньги, индекс S&P 500 перестанет расти и может корректироваться, что также затронет акции TSMC.

Что в итоге

У TSMC растут финансовые показатели, и это несмотря на пандемию. Рынок полупроводников — это перспективный рынок, который растет за счет развития технологий автомобильной промышленности, внедрения 5G, интернета вещей. Это обеспечит рост выручки TSMC на ближайшие годы, но только если компания сохранит лидерство в отрасли.

TSMC — компания с высокой эффективностью бизнеса. Но мой анализ и методы оценки цены не подтвердили целесообразность покупок на текущих уровнях. Полагаю, что следует ждать коррекции не менее 20—30% от текущих уровней, если она произойдет без риска ухудшения текущих финансовых показателей.

Еще можно рассмотреть вариант инвестиций в рост полупроводниковой отрасли через ETF, например фонд iShares PHLX SOX Semiconductor Sector Index ETF.