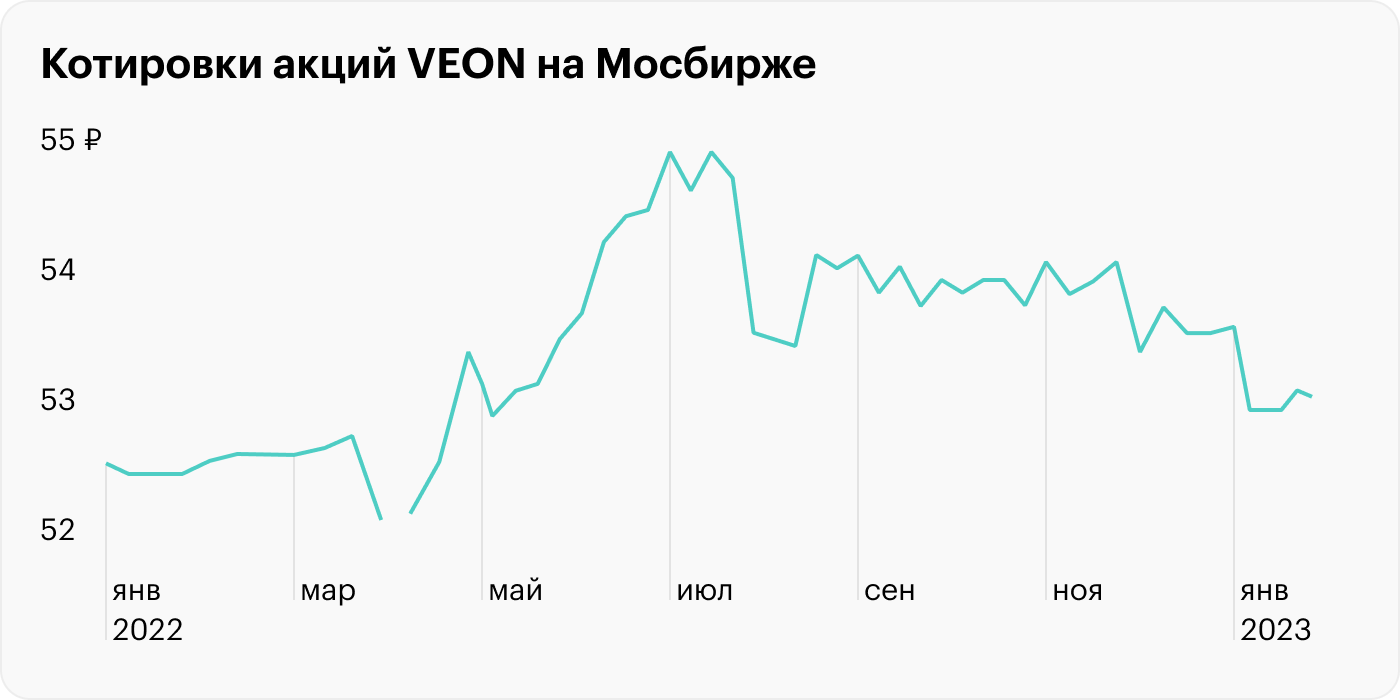

Обзор VEON: новая компания на Московской бирже

VEON (MOEX: VEON) — международный телекоммуникационный холдинг. В конце ноября 2021 года Московская биржа допустила компанию к торгам, предоставив третий уровень листинга. С момента начала торгов в России акции VEON упали на 80%.

О компании

VEON работает в восьми странах — России, Пакистане, Украине, Казахстане, Узбекистане, Бангладеш, Грузии и Киргизии — с общей абонентской базой около 200 млн человек. Раньше в этом списке был еще и Алжир, но 1 июля 2021 года VEON продал свою долю в местном телеком-операторе Djezzy.

Россия. Самый крупный сегмент компании, который руководство продолжительное время пытался продать из-за нерастущих финансовых результатов. В конце 2022 года холдингу все-таки удалось найти покупателя на текущий актив — местный топ-менеджмент согласился выкупить весь российский бизнес VEON.

В рамках сделки новый собственник оценил этот сегмент по мультипликатору EV / EBITDA = 3,2, заплатив за него 370 млрд рублей, из которых 130 млрд рублей нидерландский холдинг получит кэшем, а оставшаяся часть будет погашена за счет списанного на российский бизнес долга VEON. Для сравнения: EV / EBITDA у частной компании «МТС» сейчас равна 4, а у государственной «Ростелеком» — 3,4.

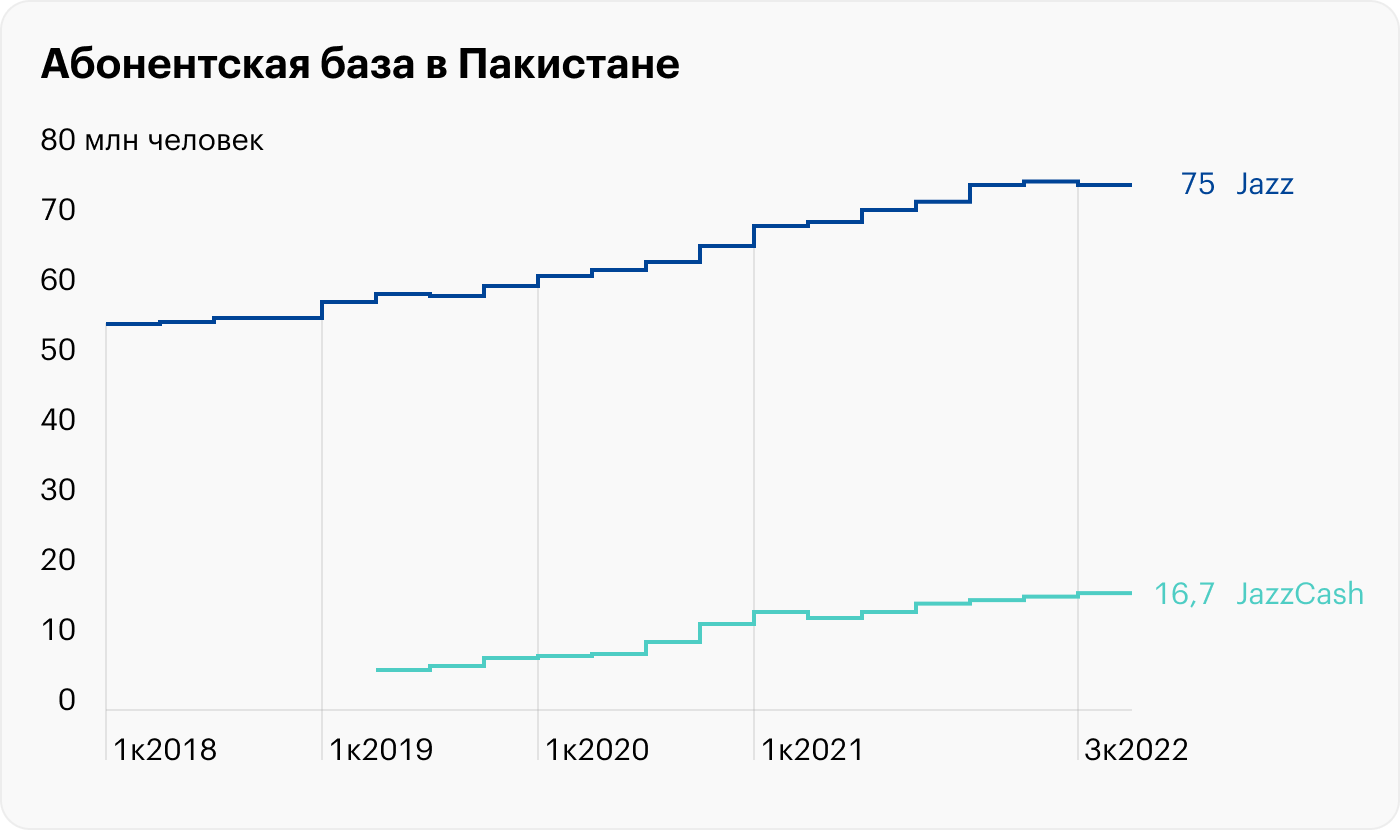

Пакистан. Главная точка роста VEON. Основной бренд — Jazz — крупнейший оператор мобильной связи в стране, в собственности которого финансовый бизнес JazzCash, развлекательные платформы JazzTV, Bajao, Jazz Cricket, Deikho, мобильное приложение в области здравоохранения BIMA Health.

Самый интересный пакистанский актив VEON — JazzCash, платформа цифровых финансовых услуг, предоставляющая мобильный доступ к банковским и платежным системам для жителей пятой страны в мире по количеству населения. В текущем году бизнес растет более чем на 50%.

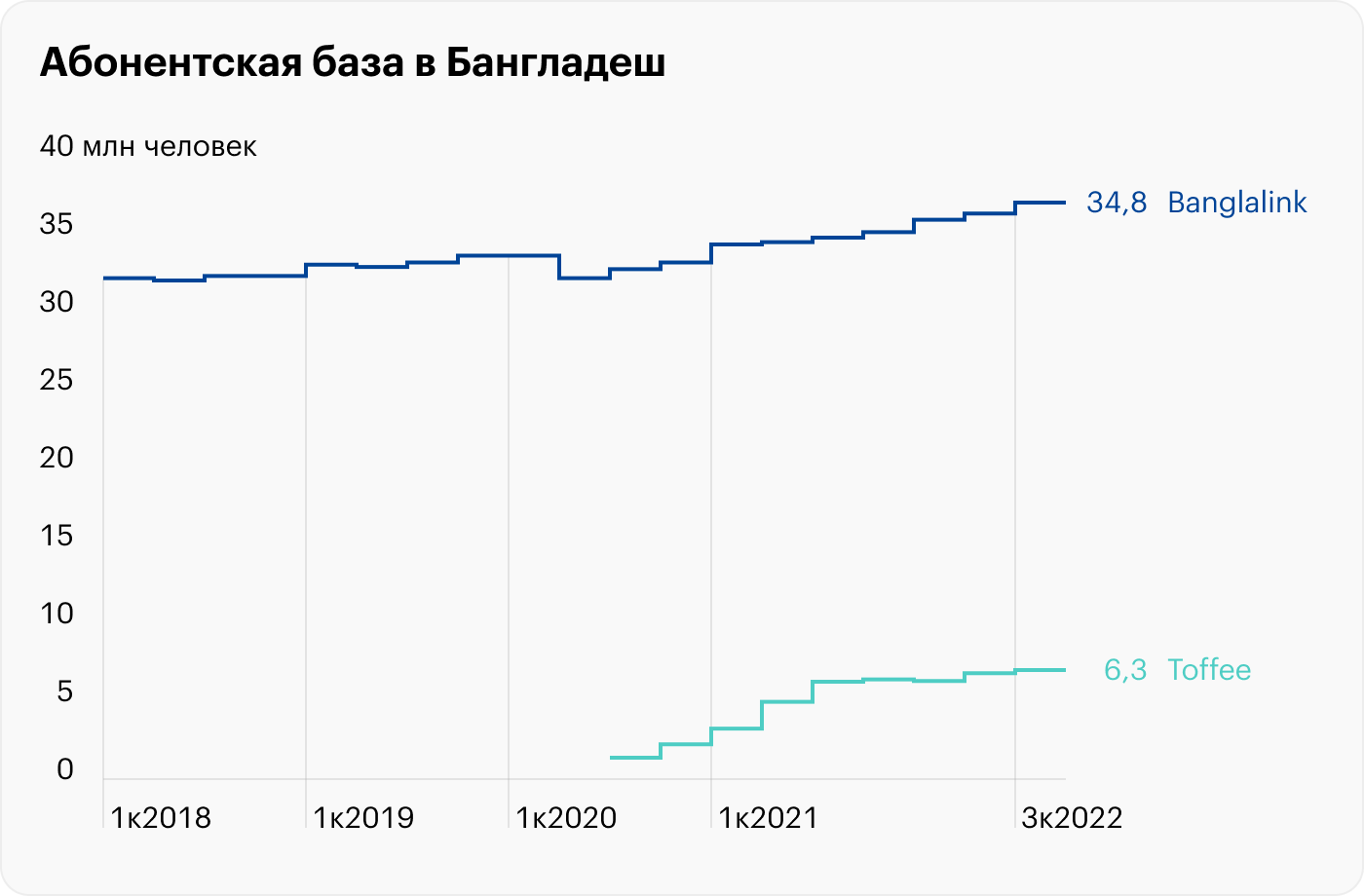

Бангладеш. Относительно молодой рынок, который находится на ранней стадии развития своих мобильных и цифровых услуг. Даже с аудиторией в 37 млн человек финансовые результаты холдинга здесь очень скромные и составляют всего 8% от общего показателя с учетом российского бизнеса, без его учета — 16%.

Основные бренды VEON в Бангладеш — Banglalink, третий по величине поставщик телекоммуникационных услуг, и Toffee, одна из самых популярных бесплатных видеоплатформ в стране.

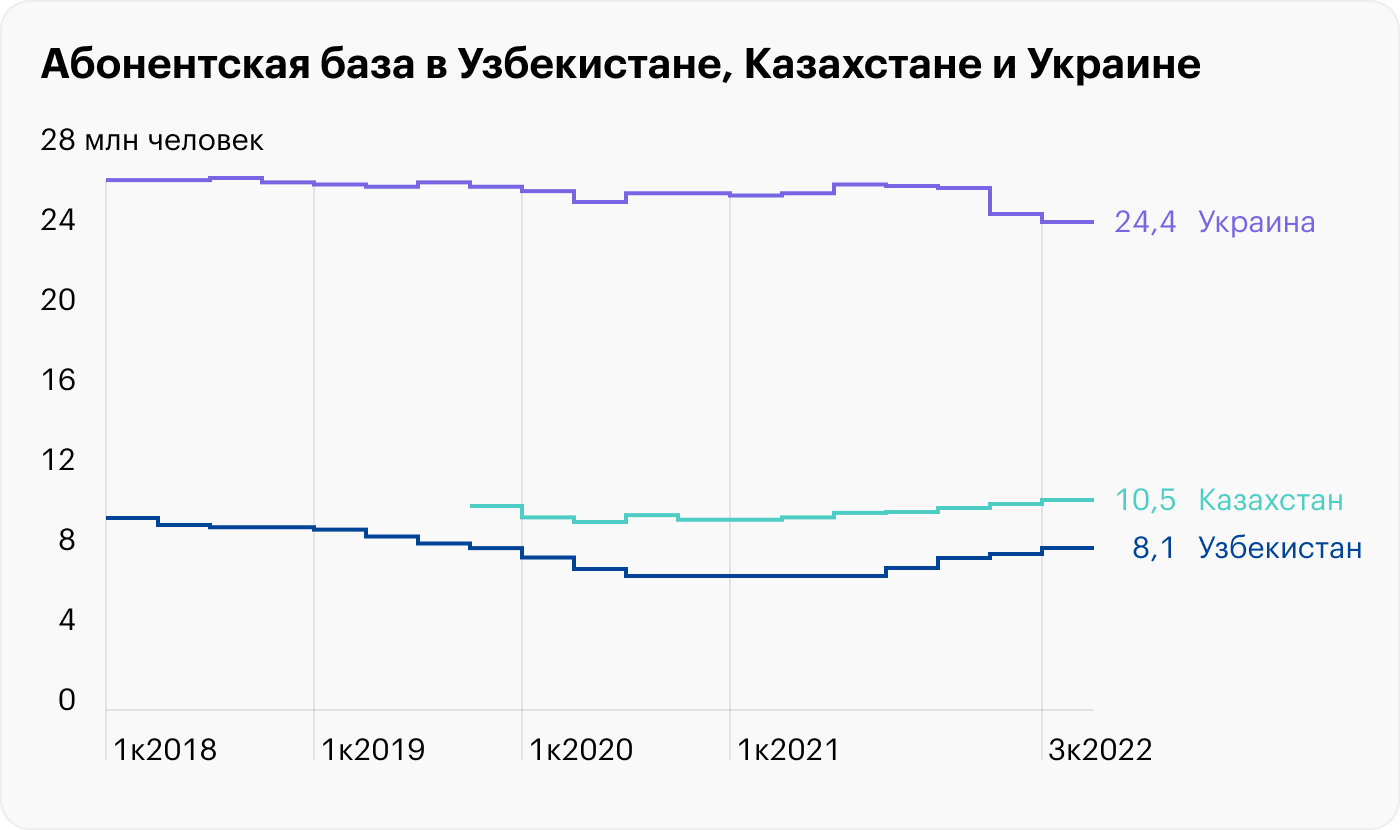

Украина, Казахстан и Узбекистан. Украина — третий по размерам сегмент с аудиторией в 24 млн человек, приносящий холдингу более 15% доходов. Основной бренд — Kyivstar, оператор мобильной связи номер один Украины, который попутно развивает цифровые сервисы, например Doctor Online, мобильные платежи, «Киевстар ТВ» и ряд других бизнесов.

Казахстан и Узбекистан — два небольших бизнеса VEON, которые работают под одним брендом «Билайн» и в сумме приносят около 10% доходов. Помимо основной деятельности, компания еще развивает цифровые сервисы, такие как мобильный оператор Izi и «Билайн ТВ».

Другие регионы. К данному сегменту относятся две страны: Грузия и Киргизия. В сумме они ранее приносили компании около 1% доходов при общей аудитории в 3 миллиона абонентов, пока в середине 2022 года VEON не принял решение продать грузинский бизнес за 45 млн долларов «бывшим местным партнерам».

За счет чего акции могут вырасти

У VEON три среднесрочных драйвера роста. Первый — дальнейшее развитие цифровых сервисов в Пакистане, Казахстане, Бангладеш и Узбекистане, которое поможет поднять показатель ARPU до российского уровня. Показатель ARPU компании в 2021 году:

- Россия — 79,95 $.

- Пакистан — 19,35 $.

- Украина — 40,26 $.

- Казахстан — 57,47 $.

- Бангладеш — 16,06 $.

- Узбекистан — 27,32 $.

Второй драйвер — монетизация инфраструктуры. VEON в ближайшее время намерен монетизировать свои сотовые вышки в Пакистане, Украине, Казахстане, Бангладеш и Узбекистане, как ранее он это сделал в России.

В дальнейшем после продажи этих активов VEON, вероятно, заключит долгосрочное соглашение с новым собственником о предоставлении услуг башенной инфраструктуры — бизнес в этой стране у компании остается.

Текущие башенные активы компании, которые выставлены на продажу:

- Пакистан — 10 500 вышек.

- Украина — 12 500 вышек.

- Казахстан — 4400 вышек.

- Бангладеш — 5500 вышек.

- Узбекистан — 3700 вышек.

Если ориентироваться на прошлые сделки VEON, то примерный уровень цен за одну сотовую вышку может быть в диапазоне от 63 до 72 тысяч долларов. В 2017 году компания согласилась продать 13 000 сотовых вышек в Пакистане за 940 млн долларов, а в 2021 году отдала похожий бизнес в РФ за 970 млн долларов, покупатель тогда получил 15 400 вышек.

Прогнозная стоимость продаваемых активов VEON:

- Пакистан — 661—756 млн долларов.

- Украина — 787—900 млн долларов.

- Казахстан — 277—317 млн долларов.

- Бангладеш — 346—396 млн долларов.

- Узбекистан — 233—266 млн долларов.

- Итоговый результат — 2,3—2,6 млрд долларов.

- Текущая капитализация VEON — 0,77 млрд долларов.

Третьей возможной причиной роста может стать восстановление дивидендных выплат. VEON с 2020 года перестал распределять прибыль сначала из-за пандемии COVID-19, а потом из-за появления инфраструктурных проблем — санкций против НРД. Новые ограничения ЕС фактически заблокировали все денежные переводы по депозитарным распискам, которые торгуются в России.

В дальнейшем, когда ситуация нормализуется, VEON должен вернуться к выплате по дивидендной политике, которая предполагает распределение 50% свободного денежного потока при условии, что коэффициент «чистый долг / EBITDA» будет ниже 2,4×. Выплата производится раз в год, по итогам четвертого квартала.

Что в итоге

VEON — это самый дешевый актив в телекоммуникационном секторе на Московской бирже, который в своем портфеле имеет ряд перспективных бизнес-проектов: пакистанский Jazz и JazzCash, бангладешский Banglalink и Toffee, казахстанский Izi, украинский «Киевстар» и другие.

Текущая просадка в стоимости акций холдинга во многом объясняется инфраструктурными рисками и наличием «токсичного» — для западных инвесторов — российского бизнеса, от которого, впрочем, VEON уже избавился, продав его местному менеджменту. Именно поэтому в ближайшее время стоит ожидать восстановления капитализации компании.

Сравнение с конкурентами

| VEON | МТС | Ростелеком | МГТС | Таттелеком | Башинформсвязь | |

|---|---|---|---|---|---|---|

| EV / EBITDA | 2,33 | 4 | 3,4 | 5,81 | 2,43 | 11,23 |

| P / E | 1,8 | 11,75 | 6,55 | 8,98 | 4,88 | 4,9 |

| Чистый долг / EBITDA | 2,1 | 1,85 | 2,31 | −0,07 | −0,53 | 4,7 |

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique