Как индекс волатильности RVI может помочь российскому инвестору

В интернете часто утверждают, что индексы волатильности, или индексы страха, могут быть индикатором для входа и выхода из ценных бумаг. Эти показатели отражают ожидания инвесторов по будущему поведению рынка.

Если все ждут высокой волатильности, индекс увеличивается, то есть растет тревожность трейдеров. А когда потрясений не предвидится, индекс опускается к низким значениям — инвесторы спокойны. Эти индикаторы зависят от котировок на индексные опционные контракты.

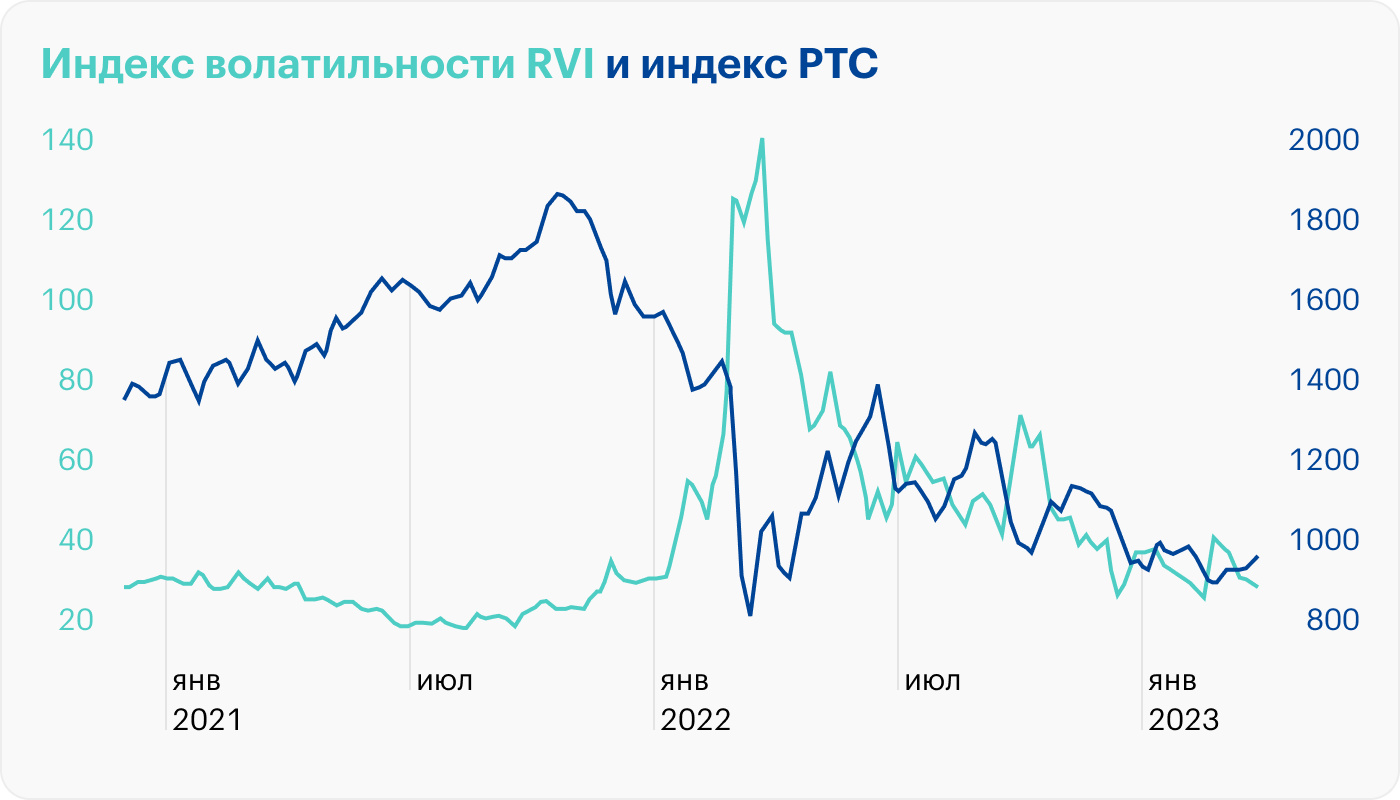

На российском рынке есть индекс волатильности RVI. Он появился в 2013 году и рассчитывается на основе цен опционов на индекс РТС. Сам индекс РТС состоит из тех же акций и депозитарных расписок, что и индекс Мосбиржи, просто рассчитывается в долларах, а не исходя из рублевых цен бумаг.

Это просто исследование

Все расчеты в этой статье основаны на исторических данных. Но, как вы знаете, в инвестициях прошлые результаты не гарантируют будущих. Еще у этого исследования есть некоторые недостатки — мы о них подробно расскажем ближе к концу.

Мы не призываем вкладывать — или не вкладывать — деньги на основе наших выводов. Все решения вы принимаете самостоятельно.

Ваша Инвестредакция

Считается, что низкое значение RVI говорит о возможной предстоящей коррекции индекса РТС, а когда оно аномально высокое, то пора закупаться.

Обычно упрощенная интерпретация такая: когда RVI высокий, это показывает, что инвесторы опасаются падения рынка, в данном случае индекса РТС. Пиковые значения индекса волатильности могут совпадать с распродажами и снижением цен. А последующее снижение RVI говорит о грядущем росте рынка.

Мы решили построить несколько моделей, чтобы проверить, работают ли эти утверждения.

Инвестируем при аномальных значениях

Когда смотришь на исторический график индекса волатильности RVI, то все кажется понятным: нужно покупать, когда он на пике, а продавать, когда на минимумах. Но принимать решения в конкретные моменты сложнее, чем видеть их в ретроспективе. Нужно не только выявлять эти самые пики и минимумы, но и понимать горизонт, на котором работают закономерности.

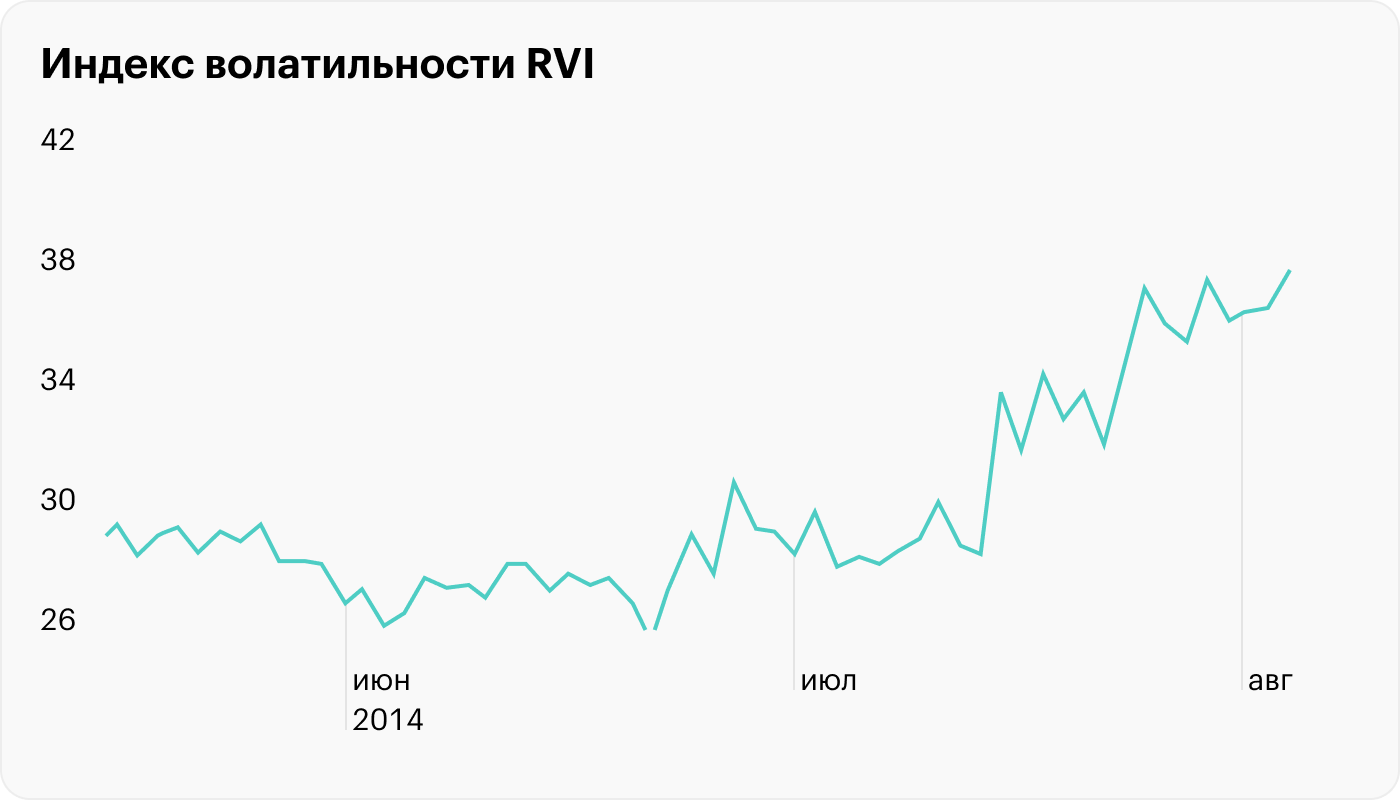

6 августа 2014 года индекс RVI достиг своего локального максимума за последний квартал. Это был сигнал к покупке индекса РТС? Через 30 дней он действительно вырос на 8% в долларах. Но через 60 дней упал на 4%, через 90 — еще на 8%, а через год снизился уже на 28%.

Нужен более внятный подход, чтобы использовать индекс волатильности как индикатор.

Как искать аномалии индекса. Один из способов обнаружить аномальное значение — это фиксировать периоды, когда индекс волатильности RVI находится за пределами двух и более стандартных отклонений от своего среднего значения.

Обычно в статистике 95% всех значений в выборке приходится на два стандартных отклонения, а в три стандартных отклонения входит уже 99% значений. Все, что выходит за рамки двух-трех стандартных отклонений, можно считать аномалиями.

В TradingView есть индикатор полосы Боллинджера, в котором можно выставить среднее значение за необходимый нам период, чтобы из него посчитать стандартное отклонение значений.

Гипотеза трех отклонений. Я сформулировал правило: покупать индекс РТС, когда индекс волатильности RVI после аномального роста возвращается в зону, обозначающую пределы стандартных отклонений. Для определения этой зоны я взял среднее значение индекса RVI за предыдущие 365 дней и рассчитал от него три стандартных отклонения.

Из таблицы ниже видно, что шесть из восьми аномальных отклонений, зафиксированных с 2014 года, подтверждают изучаемую закономерность: покупка индекса обеспечила бы доходность на большинстве сроков инвестирования.

Но эту статистику портят два эпизода в январе и феврале 2022 года. В первом случае озабоченность инвесторов была повышена из-за волнений в Казахстане, во втором — из-за нарастающей напряженности в России накануне февральских событий.

Самым безболезненным исходом стало бы закрытие позиций 21 февраля, когда индекс волатильности снова вышел за верхние границы трех стандартных отклонений. Тогда бы инвестор получил убыток в 4% от январского сигнала и 12% за шесть дней в феврале.

Доходность индекса РТС после аномальных отклонений RVI

| Через 5 дней | Через 30 дней | Через 60 дней | Через 90 дней | Через 180 дней | Через 365 дней | |

|---|---|---|---|---|---|---|

| 22.12.2014 | 0,5% | −4,3% | 13,4% | 7,3% | 21,4% | −5,2% |

| 17.04.2018 | 1,9% | 6,2% | −13,1% | 5,6% | 2,5% | 12,9% |

| 16.09.2019 | −1,0% | −3,4% | 4,2% | 9,0% | −30,2% | −11,4% |

| 31.03.2020 | 7,9% | 14,7% | 24,8% | 24,4% | 17,4% | 47,6% |

| 27.01.2022 | 7,0% | −39,9% | −39,9% | −24,9% | −15,6% | −27,3% |

| 15.02.2022 | −11,9% | −44,6% | −36,1% | −21,9% | −24,8% | −37,1% |

| 07.04.2022 | −5,8% | 3,0% | 10,9% | 5,2% | 2,9% | — |

| 13.04.2022 | −5,8% | 13,8% | 26,4% | 14,4% | −6,4% | — |

| Средняя доходность | −0,7% | −5,9% | −2,2% | 0,1% | 3,4% | 0,4% |

| Медианная доходность | 0,8% | 3,2% | 3,3% | 5,4% | 2,7% | 3,1% |

| Доля положительных результатов | 50% | 63% | 63% | 63% | 63% | 50% |

Гипотеза 2,5 отклонения. Я изменил период расчета среднего значения с 365 до 50 дней и стандартное отклонение с 3 до 2,5.

Результаты оказались противоречащими рекомендуемой в интернете логике: более сильные сигналы к покупке РТС появлялись, когда значения RVI пробивали нижнюю планку в 2,5 стандартного отклонения. Хотя считается, что при низком индексе волатильности инвесторы чересчур оптимистично смотрят на перспективы рынка и возрастает риск его коррекции.

Доходность индекса РТС после роста RVI выше 2,5 стандартного отклонения

| 5 дней | 30 дней | 60 дней | 90 дней | 180 дней | 365 дней | |

|---|---|---|---|---|---|---|

| Средняя доходность | −0,1% | −1,9% | −3,5% | −4,0% | −5,0% | −3,4% |

| Медианная доходность | −0,1% | −2,0% | −6,7% | −4,2% | 2,7% | −17,4% |

| Доля положительных результатов | 48% | 43% | 39% | 43% | 55% | 36% |

Доходность индекса РТС после падения RVI ниже 2,5 стандартного отклонения

| 5 дней | 30 дней | 60 дней | 90 дней | 180 дней | 365 дней | |

|---|---|---|---|---|---|---|

| Средняя доходность | −0,6% | 2,3% | 2,8% | 5,2% | 12,7% | 6,7% |

| Медианная доходность | −0,9% | 3,4% | 3,8% | 7,4% | 18,9% | 8,7% |

| Доля положительных результатов | 40% | 80% | 85% | 85% | 80% | 65% |

Оба варианта исследования показали, что хоть корреляция между индексом RVI и последующей доходностью РТС и прослеживается, но очевидной ее назвать нельзя.

Наиболее эффективными выглядят вложения в индекс РТС на срок 30—180 дней после снижения RVI ниже 2,5 стандартного отклонения от среднего уровня, рассчитанного за 50 дней.

Высокий RVI — время выгодных покупок

Есть и более прямолинейная зависимость доходности вложений в биржевой индекс, если брать номинальный текущий уровень RVI. Обычно его интерпретируют так.

Значения ниже 20 говорят о сильном оптимизме инвесторов. Возможно, рынок перегрет, тогда высока вероятность его будущего падения.

Значения между 20 и 40 не дают инвесторам никаких сигналов — настроения в среднем нейтральны.

Значения выше 40 указывают на панику на рынке. Цены уже падают и могут упасть еще — это время перспективных покупок.

Я изучил доходность РТС при всех возможных вариантах значения RVI на разных сроках инвестирования. Но вывод везде примерно один: когда индекс выше 40, вероятность получить повышенную положительную доходность возрастает. При этом наиболее успешным выглядит период инвестиций на 30—90 дней.

Средняя годовая доходность индекса РТС при разных значениях RVI с 2014 года

| Через 30 дней | Через 60 дней | Через 90 дней | Через 180 дней | Через 365 дней | |

|---|---|---|---|---|---|

| RVI 0—20 | 2% | 2% | 0% | −1% | −7% |

| RVI 20—30 | 0% | 0% | 0% | 0% | −1% |

| RVI 30—40 | −2% | −4% | −4% | 2% | 5% |

| RVI 40+ | 7% | 10% | 12% | 7% | 12% |

| Вся выборка | 0% | 0% | 1% | 2% | 2% |

Доля положительной доходности индекса РТС при разных значениях RVI

| Через 30 дней | Через 60 дней | Через 90 дней | Через 180 дней | Через 365 дней | |

|---|---|---|---|---|---|

| RVI 0—20 | 58% | 67% | 65% | 48% | 23% |

| RVI 20—30 | 55% | 53% | 55% | 56% | 53% |

| RVI 30—40 | 43% | 46% | 49% | 62% | 60% |

| RVI 40+ | 79% | 82% | 82% | 61% | 51% |

| Вся выборка | 55% | 56% | 58% | 58% | 52% |

Смотрим за скользящей средней

Для проверки еще одной гипотезы я посчитал доходность индекса акций РТС, когда индекс волатильности RVI находился выше или ниже скользящей средней за последние 50 дней. Из позиции в индексе РТС я выходил, когда два дня подряд индекс находился ниже скользящей средней.

РТС при этом нечасто показывал положительную доходность, но такая тактика помогла бы уберечь инвестора от крупных падений в 2020, 2022 годах и частично — в 2014 году.

Доходность индекса РТС в период с 2014 по 2023 год при стратегиях на отклонении RVI от скользящей средней

| Общая итоговая доходность по сделкам | Средняя доходность | Доля прибыльных результатов | Максимальная просадка | |

|---|---|---|---|---|

| RVI выше скользящей средней | −43% | −0,5% | 59% | −39% |

| RVI ниже скользящей средней | 23% | 0,6% | 41% | −15% |

| Фактическая доходность индекса RTS | −29% | — | — | −49% |

Недостатки исследования

Небольшая выборка. Индекс RVI появился только в 2013 году. Я предпочитаю учитывать данные исследований, которые охватывают хотя бы 30-летний промежуток времени. Это позволяет снизить погрешность и ограничить влияние периодов, когда используемая модель показывала только хорошие или только плохие результаты.

Сложно воспроизвести результат. Вложиться напрямую в индекс РТС нельзя — можно приобрести либо фьючерсы на индекс, либо вложиться в любой биржевой фонд, привязанный к индексу Московской биржи. Но поведение инструментов, отслеживающих индекс, в отдельные моменты может отличаться от динамики самого индекса.

Доходность без учета издержек. Если попытаться воспроизвести результаты тестов, то конечная доходность будет ниже — ведь инвестору придется заплатить комиссии и налоги. Чем больше сделок, тем больше расходов.

Это про средний результат. В одном из тестов получилось 94% прибыльных результатов в период с 2014 по 2022 год. Выборка давала среднюю доходность 15,3% годовых. Но стоит помнить, что даже 6% убыточных сделок могут оставить инвестора без штанов.

Не учитывается доходность других инструментов. Возможно индикатор мог подсказать большую доходность на других классах активов. Например, в период роста неопределенности инвесторы часто перекладываются в облигации или золото, которые могут показать лучшую доходность, чем индекс Мосбиржи.

Нет гарантии, что тренды прошлого сохранятся в будущем. Разработчики индикатора могут пересмотреть методологию расчета индекса, и тогда, по сути, это будет уже другой индикатор. Или могут измениться условия, которые будут влиять на рынок, сделав индекс бесполезным.

Вывод

Индекс волатильности RVI — это не универсальный инструмент, гарантирующий доходность. Он не откроет для инвесторов путь к Святому Граалю.

Ни одна из построенных моделей использования индекса не дает очевидной увязки с прибыльностью вложений. Да и у самого исследования есть объективные недостатки, перечисленные выше.

Но в определенных ситуациях RVI может помочь избежать крупных падений или подсказать время удачного входа на рынок.

Посмотрите другие наши статьи про индексы и стратегии вложений:

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.