Налог для самозанятых: как он работает и сколько надо платить

Во всех регионах России действует экспериментальный налоговый режим — налог на профессиональный доход, НПД.

Он помогает легализовать бизнес и подработку без особых хлопот, уменьшить суету с оформлением и сэкономить на налогах.

Что вы узнаете

- Что такое налог для самозанятых

- В чем суть налога на профессиональный доход

- Кто считается самозанятым

- Кто не вправе применять НПД

- Ставки налога

- С каких доходов платить НПД

- Какие доходы не подпадают под спецрежим

- Лимит по доходам при НПД

- Что делать, когда доходы превысят лимит

- Как считать и платить налог на профессиональный доход

- Как подать декларацию

- Нужна ли онлайн-касса

- Надо ли платить страховые взносы

- Как перейти на НПД

- Куда пойдут налоги

- А что с пенсией при НПД

- Кому может быть полезен этот налоговый режим

Налог для самозанятых: что это такое

Официальное название — «налог на профессиональный доход», народное — «налог для самозанятых». НПД не похож ни на один из существующих или применяемых раньше налоговых режимов.

Вот основное, что надо знать про НПД:

- Налог касается только тех, кто все делает сам, без работодателя. К зарплате по трудовому договору самозанятость неприменима. Также нельзя платить НПД с любых других доходов от текущего или бывшего работодателя, если расстались с ним меньше двух лет назад.

- Самозанятому нельзя нанимать работников по трудовым договорам и заниматься некоторыми видами деятельности.

- Обязательных страховых взносов у самозанятых нет, но часть НПД идет на обязательное медицинское страхование. А взносы на пенсию самозанятый может платить добровольно. Иначе в будущем придется рассчитывать только на социальную пенсию и на пять лет позже.

- Ставки налога для самозанятых: 4% — если принимать деньги от людей без статуса ИП, 6% — если от предпринимателей и компаний.

- Максимальный доход за календарный год — 2,4 млн рублей.

- На этом режиме можно работать без статуса ИП или с ним.

- Предприниматели могут перейти на НПД в любое время, но должны на период самозанятости отказаться от других систем налогообложения.

- Налоговых деклараций на этом режиме нет, кассовый аппарат не нужен, налог считают автоматически, вся работа ведется через мобильное приложение «Мой налог» или личный кабинет самозанятого на сайте ФНС — это веб-версия приложения.

- Если не брать особые частные случаи, это самый низкий в России налог на доходы. Дешевле только вообще ничего не платить.

В чем суть налога на профессиональный доход

Проще всего объяснить на примере. Представьте, что есть сантехник Григорий.

Он работает без статуса ИП: чинит людям краны, устанавливает ванны. За свою работу получает деньги с карты на карту или наличными. Перед каждым переводом он просит клиентов не указывать назначение платежа. Григорий правильно волнуется: он должен платить со своего дохода 13% НДФЛ и подавать декларацию по итогам года. А если он занимается ремонтами постоянно и это чуть ли не основной его доход, то лучше бы ему вообще стать ИП.

Допустим, в год Григорий зарабатывает 360 000 ₽, за которые обязан отчитаться и заплатить 46 800 ₽ налога на доходы физических лиц.

ФНС придумала для Григория и других людей налог на профессиональный доход. Он призван вывести из тени тех, кто работает на себя и не платит НДФЛ, потому что это дорого и тяжело. Заодно на эту систему налогообложения могут перейти те, кто легализовался как ИП, но для кого текущая нагрузка тяжеловата и кому хотелось бы ее снизить.

На НПД физлицу не нужно будет платить НДФЛ, а индивидуальному предпринимателю — налог по текущей системе, например УСН. То есть условный дизайнер, фотограф, мастер маникюра или сантехник сможет официально оформить самозанятость и платить один небольшой налог.

А еще этот налог отменяет страховые взносы ИП за себя. Об этом расскажу дальше.

Кто считается самозанятым для НПД

Самозанятый — человек, который платит налог на профессиональный доход. Он может работать без статуса предпринимателя или зарегистрироваться как ИП.

Действующие предприниматели, которые раньше работали на других режимах, тоже могут перейти на НПД. Они остаются ИП, но уже не на УСН или ЕСХН, а на НПД. Если они не откажутся от своего прежнего налогового режима, самозанятость им аннулируют.

Применять НПД могут люди, которые:

- Оказывают услуги, выполняют работы или продают что-то, сделанное своими руками. Перепродавать готовые товары нельзя.

- Не нанимают работников по трудовым договорам.

- Зарегистрировались в приложении «Мой налог» или на портале ФНС для самозанятых.

Этот режим можно применять для написания текстов, создания сайтов, перевозки грузов, ремонта квартир, стрижки на дому, выпечки тортов на заказ, выгула животных за деньги и чего угодно еще, если соблюдаются все условия. Еще этот режим подходит для тех, кто сдает квартиры. Если перейти на НПД, можно платить меньше.

Кто не вправе применять НПД

Налог на профессиональный доход не могут платить люди со статусом ИП и без, которые занимаются чем-то из этого списка:

- Продажа подакцизных товаров и тех, что нужно обязательно маркировать, например постельное белье и полотенца.

- Перепродажа товаров и имущественных прав.

- Добыча и продажа полезных ископаемых.

- Работа в интересах других лиц по договорам поручения, комиссии или агентским.

- Деятельность курьеров и водителей, которые при доставке принимают деньги у покупателей и потом передают их продавцам. Использовать режим им можно, только если продавец выдает кассу самозанятому и тот пробивает покупателю чек. Либо покупатель платит безналом, а самозанятый только привозит заказанный товар.

Ставки налога для самозанятых в 2024 году

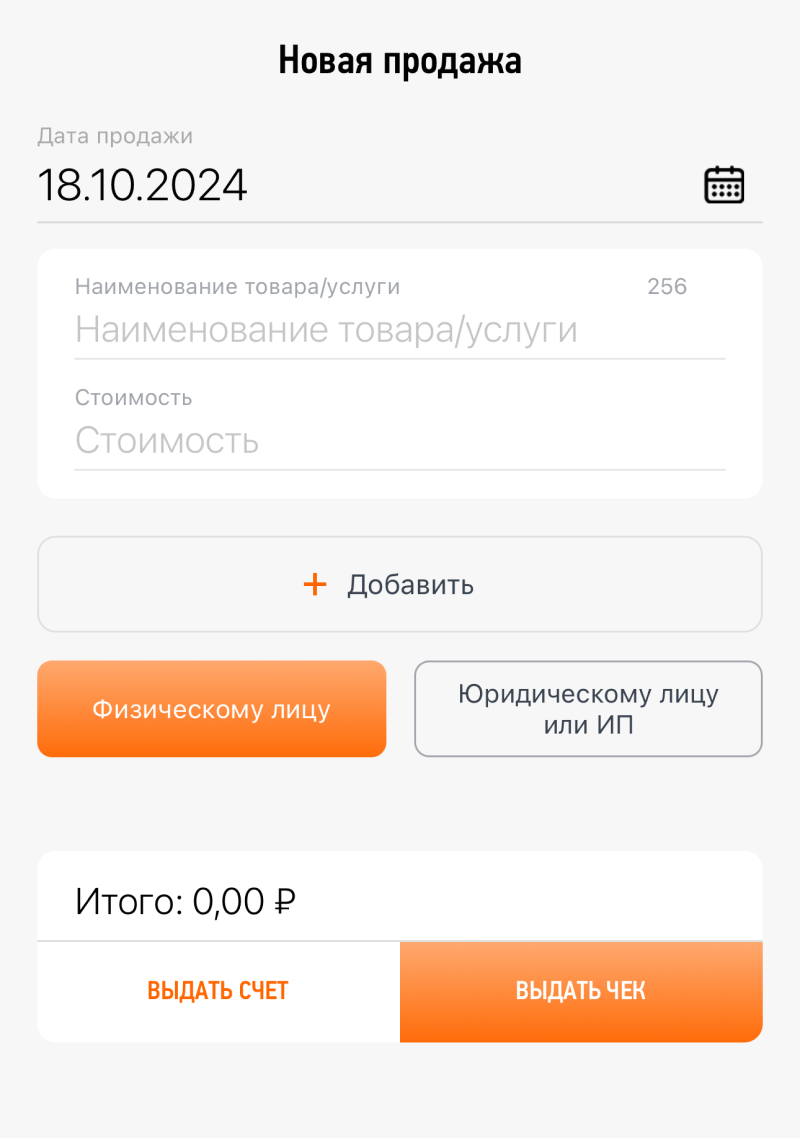

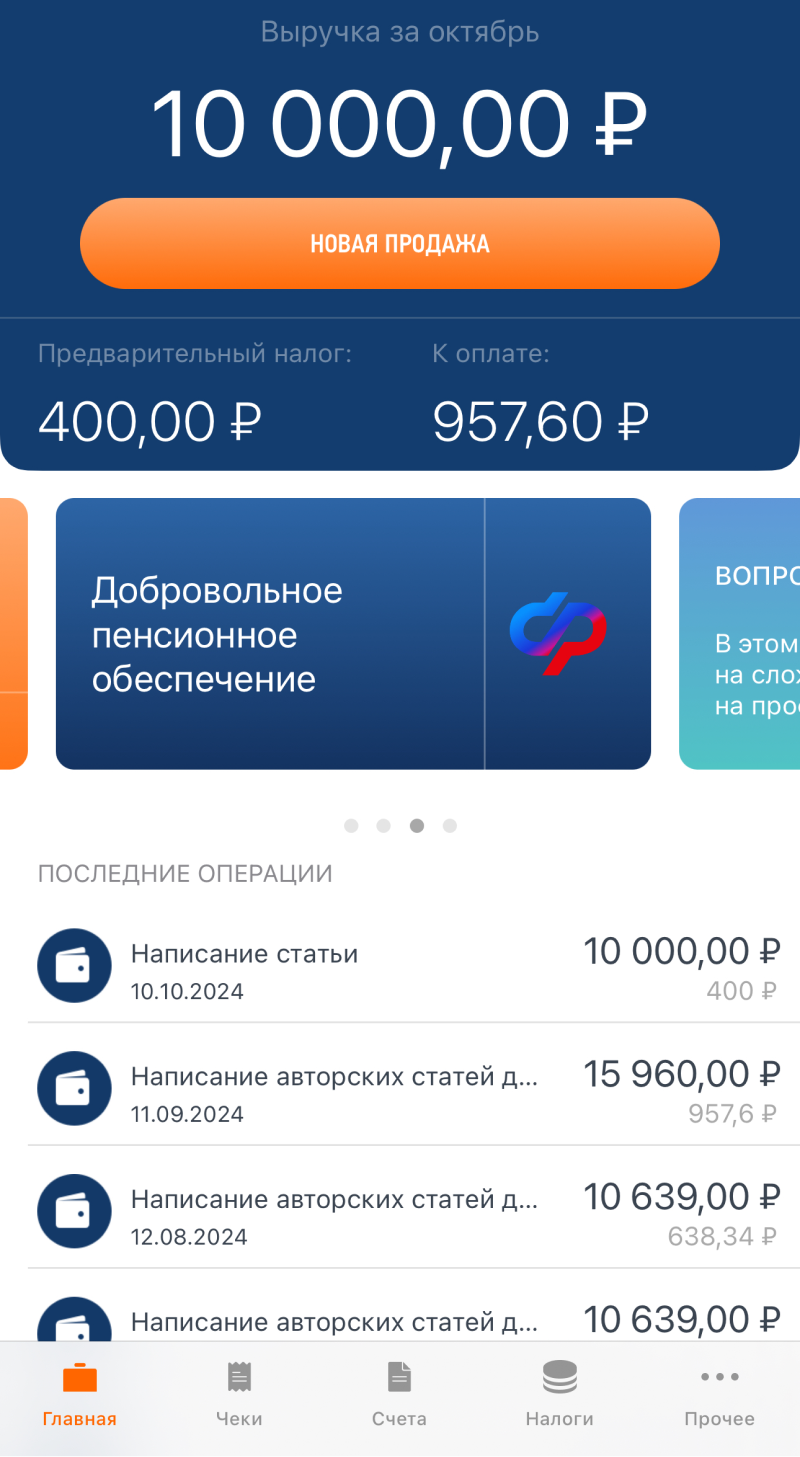

Плательщики НПД вносят доходы в приложении «Мой налог» или в личном кабинете самозанятого на сайте ФНС. Получили деньги на карту или наличными — сформировали чек и указали сумму. Налог начислится автоматически.

Ставка на НПД зависит от источника дохода:

- 4% — если принимаете деньги от людей без статуса ИП;

- 6% — если оплата приходит от ИП и компаний.

Один и тот же человек может принимать деньги и от людей, и от фирм. Просто налог с каждого поступления будет начисляться по разным ставкам.

У плательщиков НПД есть налоговый бонус — 10 000 ₽. Он доступен один раз. Если потратить его, перестать быть самозанятым, а потом вновь перейти на этот режим, нового вычета не будет. Если потратить часть бонуса, сняться с учета и зарегистрироваться снова, можно использовать неизрасходованный остаток .

Работает вычет так: сумма налога уменьшается на 1% при получении дохода от физлиц без статуса ИП (3 вместо 4%) и на 2% при работе с ИП и компаниями (4 вместо 6%). Так будет, пока не исчерпаете эти 10 000 ₽. Мы подсчитали: они закончатся, когда вы получите 1 000 000 ₽ от физлиц или 500 000 ₽ от компаний и ИП.

С каких доходов платить НПД

Налог нужно платить со всех доходов, которые поступают в рамках профессиональной деятельности. Не со всех поступлений на карту, включая переводы от близких, а только с выручки от клиента. Никаких автоматических слежек за вашими переводами, списаний и комиссий закон не предусматривает.

Плата за маникюр, логотип или наем квартиры облагается этим налогом. Перевод от мамы, зарплата на работе или заем от друга — нет.

Какие доходы не подпадают под спецрежим

Вот список доходов, которые могут поступать на ту же карту, но с них нельзя платить НПД:

- Зарплата по трудовому договору.

- Выплаты от нынешнего работодателя по гражданско-правовому договору.

- Деньги по договору услуг или подряда от бывшего работодателя, если после увольнения не прошло двух лет. Проще говоря, уволиться и тут же начать сотрудничать с бывшим работодателем как самозанятый не получится.

- Деньги от продажи личного имущества: старого Айфона, дивана или свадебного платья.

- Деньги от продажи недвижимости или машины.

- Доходы в натуральной форме, например при расчете по бартеру.

- Деньги от передачи имущественных прав на недвижимость и уступки прав требований. Например, от продажи квартиры в новостройке.

- Деньги от продажи долей в уставном капитале.

- Доход по договору простого товарищества или доверительного управления имуществом.

- Доход арбитражных управляющих, оценщиков, нотариусов, адвокатов и медиаторов.

- Доходы государственных и муниципальных служащих, кроме денег от сдачи жилья в аренду.

При получении таких доходов нужно платить другие налоги или работать на других режимах. НПД не подойдет. Даже если зарегистрироваться, налоговая может обнаружить несоответствие и аннулировать регистрацию.

Лимит по доходам при НПД

Налог на профессиональный доход подходит тем, кто зарабатывает до 2,4 млн рублей в год. Это в среднем 200 000 ₽ в месяц.

Фактически сумма дохода в месяц не имеет значения: отдельных ограничений по ежемесячному доходу нет. Можно в январе получить 20 000 ₽, в феврале ничего, а в марте — 400 000 ₽.

Что делать, когда доходы превысят лимит

После того как годовой доход превысит 2,4 млн рублей, вы теряете статус плательщика налога на профессиональный доход. Дальнейшие действия зависят от того, есть ли у вас статус ИП.

Физлицам без статуса ИП. Все доходы сверх лимита облагают НДФЛ по ставке 13% с подачей декларации 3-НДФЛ по итогам года. Если лимит закончился в конце года и вы не планируете принимать платежи в ближайшее время, можно подождать до 1 января: лимит обновится — и снова можно будет платить НПД.

Еще можно зарегистрировать ИП и выбрать спецрежим, например упрощенную систему. Тогда принять доходы сверх лимита можно будет по новой системе налогообложения. Например, УСН.

ИП. Предприниматели, превысившие лимит доходов по НПД, могут в течение 20 дней после этого подать уведомление о переходе на УСН. Иначе окажутся на общем режиме налогообложения, а это сложно.

В следующем календарном году можно будет вернуться на НПД, подав уведомление об отказе от УСН.

Как считать и платить налог на профессиональный доход

Самозанятые платят налог по итогам месяца, в котором внесли доход в приложение. Доходы от людей без статуса ИП, компаний и ИП учитывают отдельно. Все это видно в мобильном приложении «Мой налог» и личном кабинете самозанятого на сайте ФНС.

По итогам месяца приложение все посчитает и покажет, сколько надо заплатить. Уведомление с суммой приходит не позднее 12-го числа следующего месяца. А уплатить налог надо до 28-го числа включительно — тоже через приложение.

Можно сделать так, чтобы приложение списывало налог автоматически: достаточно привязать к нему карту. В общем, все придумано так, что за вас посчитают и спишут деньги. Надо только установить настройки в приложении.

При просрочке платежа налоговики пришлют требование в мобильном приложении. Общий срок направления требования — девять месяцев с даты появления задолженности. Если сумма больше 500 ₽ и меньше 3000 ₽, направить требование инспекторы вправе в течение полутора лет . Для сумм меньше 500 ₽ сроков не установлено.

А дальше у налоговиков есть стандартная схема взыскания, она работает для всех налогов, включая НПД. Проще говоря, налог спишут с карты без вашего ведома по судебному приказу.

Как подать декларацию

Деклараций на этом режиме нет. Ничего подавать не нужно.

Нужна ли онлайн-касса

Касса на этом режиме не нужна. Но чеки формировать придется: их выдают клиентам онлайн или печатают на принтере. Все это предусмотрено в приложении «Мой налог».

Страховые взносы можно не платить

Одно из самых важных условий этого режима — отмена обязательных страховых взносов для предпринимателей. В 2024 году для ИП на любой системе, кроме НПД, это минимум 49 500 ₽. Если зарегистрироваться в качестве плательщика налога на профессиональный доход, с даты регистрации взносы отменяются.

Людям без статуса ИП от этой льготы пользы нет: они не платят обязательные страховые взносы за себя в любом случае, даже когда не зарегистрированы как самозанятые.

При этом часть НПД — 37% — идет на обязательное медицинское страхование .

Мне все подходит. Как перейти на НПД?

Чтобы использовать режим и платить 4 или 6% с дохода, нужно зарегистрироваться как самозанятый.

Через приложение «Мой налог». Для регистрации достаточно войти в приложение по логину и паролю от подтвержденной записи на госуслугах.

Если их нет, нужны:

- Паспорт.

- Селфи с разворотом паспорта.

Обычно самозанятых регистрируют в течение пары часов. Если что-то пойдет не так, пришлют уведомление об отказе, в котором укажут причину.

Через личный кабинет. Можно подать заявление через личный кабинет налогоплательщика, но нужно помнить, что у плательщиков НПД свой кабинет на сайте ФНС — lknpd.nalog.ru. Там просто заполняют данные, а фотография и паспорт не нужны.

Чтобы быстро зарегистрироваться, используют подтвержденную учетную запись на портале госуслуг. Мы рассказывали, как это работает, в другой статье Т—Ж.

В банке. Самозанятые могут зарегистрироваться через банк, чаще всего это можно сделать в банковском приложении.

Если все в порядке, налоговая пришлет подтверждение, что теперь вы можете платить 4% или 6% с дохода — то есть применяете спецрежим «Налог на профессиональный доход». Слова «самозанятый» там не будет.

Важно! Если вы ИП, то после регистрации как самозанятый подайте уведомление о том, что вы уходите со старой системы налогообложения. Это нужно сделать в течение месяца после регистрации. Если этого не сделать, ваша регистрация аннулируется и самозанятым вы не будете. Придется регистрироваться заново.

Куда идут эти деньги

НПД зачисляют в бюджеты регионов, где находятся или работают плательщики налога. В федеральный бюджет ничего не перечисляют.

Часть денег идет в фонд обязательного медицинского страхования. Это нужно, чтобы налогоплательщики могли бесплатно лечиться в больницах и поликлиниках — то есть примерно 37% от этого налога вы платите на свое медицинское страхование.

А что с пенсией при НПД

Самозанятые не платят обязательные взносы на пенсионное страхование. Поэтому никакого стажа и начислений, как у ИП на упрощенке или патенте, не будет. Даже если 20 лет платить этот налог, пенсия может быть только социальной, а еще ее назначат на пять лет позже, чем у остальных.

На НПД вы легально работаете, платите в бюджет символические деньги с дохода, имеете право на бесплатную медицину, не сдаете никакой отчетности, не покупаете кассу и с вас не требуют ни копейки отчислений на пенсию. Вы как бы отвечаете за нее самостоятельно.

У самозанятых есть два варианта:

- добровольно платить пенсионные взносы, и они повлияют на стаж и государственную пенсию;

- откладывать деньги куда хотите — что накопите, на то и будете жить в старости.

Сумма добровольных взносов для самозанятых за 2024 год — 50 798,88 ₽. Столько стоит целый год страхового стажа, а если заплатить меньше — в страховой стаж засчитают пропорционально меньший период.

Кому может быть полезен этот налоговый режим

Это полезно частным мастерам — тем, кто зарабатывает в среднем до 200 тысяч в месяц. Тем, у кого оборот больше 2,4 млн рублей в год и есть сотрудники, новый налог не подойдет.

Фактически 4 и 6% — это очень низкий налог. Очень низкий. И очень простой.

Прочитайте еще разбор про сложные вопросы по этой теме.

Запомнить

- Самозанятые — те, кто платит налог на профессиональный доход, НПД.

- Можно стать самозанятым без регистрации ИП или стать ИП и перейти на этот налоговый режим.

- Применять НПД могут люди, которые оказывают услуги или продают что-то, сделанное своими руками, без работников с трудовыми договорами.

- Ставка на НПД зависит от источника дохода: 4% — если принимаете деньги от физлиц без статуса ИП, 6% — если оплата приходит от ИП и компаний.

- Лимит дохода на НПД — 2,4 млн рублей в год.

- Самозанятые не платят пенсионные взносы, поэтому пенсионный стаж не копится. Но если платить взносы добровольно, стаж будет начисляться.