Какие российские компании запланировали вторичный листинг

В начале 2023 года пять российских компаний объявили о том, что планируют провести вторичный листинг своих депозитарных расписок за рубежом. В марте двое из этой пятерки сдержали свое обещание.

Разберемся, зачем отечественные эмитенты проводят вторичный листинг и как эта процедура может повлиять на биржевую динамику их акций.

Что нужно знать про вторичный листинг

Листинг — это процесс добавления ценной бумаги к торговле на биржевой площадке, в результате чего любой инвестор может купить или продать этот актив. Есть три вида листинга:

- Первичный листинг — это первое размещение бумаг на некой региональной бирже.

- Вторичный — это допуск ценных бумаг, уже получивших листинг на одной из бирж, к торгам на другой бирже.

- Специальный — это размещение ценных бумаг, которые эмитированы для каких-то определенных инвесторов, например для квалифицированных.

«Окей»

До начала 2022 года акции ретейлера торговались на двух площадках: первичный листинг был в Великобритании, вторичный — в России. Но в начале марта прошлого года Лондонская фондовая биржа (LSE) объявила о приостановке торгов всеми российскими бумагами, и иностранные инвесторы «Окея» оказались фактически заперты в бумагах.

В России нерезиденты не могут продать депозитарные расписки ретейлера и вывести деньги, так как действует запрет правительства РФ на вывод инвестиций нерезидентами из «недружественных» стран, а за рубежом от этих акций можно избавиться только на внебиржевом рынке с дисконтом более 50% к котировкам на Мосбирже. Поэтому продуктовая сеть начала искать другую площадку для своих иностранных акционеров.

Весной 2023 года нашли подходящий вариант: казахстанская биржа Astana International Exchange (AIX) допустила акции «Окея» к торгам на своей площадке. Теперь нерезиденты могут продать свои акции там. При этом российский эмитент уведомил инвесторов, что он не планирует уходить с LSE и Мосбиржи, а также не будет выпускать новые акции.

В будущем этот шаг может привести к повышению ликвидности акций ретейлера, диверсификации базы инвесторов, а также к увеличенным шансам на выплату дивидендов. В качестве основного негативного момента стоит выделить реакцию рынка: иностранные акционеры способны устроить распродажу бумаг «Окея» на AIX, которая отрицательно скажется на капитализации компании на Мосбирже.

«Русагро»

Компания столкнулась со схожими проблемами.

В 2011 году «Русагро» впервые разместила свои акции на LSE, а в 2014 году в рамках вторичного листинга депозитарные расписки компании допустили на Мосбиржу. В 2022 году Лондонская фондовая биржа приостановила торги бумагами агрохолдинга на фоне новых масштабных санкций против России, и менеджменту пришлось искать новую зарубежную площадку.

На помощь российскому эмитенту пришла та же AIX: казахстанская биржа допустила депозитарные расписки «Русагро» к торгам на своей площадке. В рамках нового размещения менеджмент сельскохозяйственной компании пообещал, что предприятие не будет выпускать новые акции, то есть доли нынешних акционеров не размоются.

Основное отличие от «Окея» — тот факт, что «Русагро» может уйти с LSE и провести редомициляцию. Этот шаг компания планирует сделать для того, чтобы вернуться к распределению прибыли. В 2022 году агрохолдинг отказался от выплаты дивидендов после европейских санкций против НРД: ЕС фактически заблокировал свою инфраструктуру для российских денежных переводов.

Polymetal

В 2022 году бизнес эмитента столкнулся с самым сильным санкционным давлением в сравнении с остальными.

Сначала компании пришлось обнулить свои дивидендные выплаты на фоне новых европейских санкций против НРД, а потом страны G7 ввели полный запрет на экспорт российского золота, и предприятие было вынуждено перестроить собственный бизнес и корпоративную структуру. Но акции Polymetal до сих пор торгуются на Мосбирже, LSE и AIX.

Сейчас золотодобытчик хочет разделиться на две независимые компании: одной отойдут санкционные российские активы, вторая получит казахстанские месторождения. После перестройки компания также хочет выйти на новую фондовую биржу — в Абу-Даби, став первым российским эмитентом с листингом на Ближнем Востоке.

От санкционных российских активов менеджмент Polymetal хочет как можно быстрее избавиться, продав их местному инвестору. Что касается новой казахстанской компании, то она продолжит торговаться на бирже.

«Полюс»

Как и Polymetal, «Полюс» в 2022 году столкнулся с теми же зарубежными санкциями. Дополнительно крупнейший российский золотодобытчик попал под ограничения LSE: Лондонская фондовая биржа приостановила торги бумагами этого предприятия.

Понимая, что иностранные санкции быстро не снимут, менеджмент «Полюса» решил пойти по пути других местных компаний. Сейчас лидер российской золотодобывающей отрасли пытается получить листинг на зарубежном «дружественном» фондовом рынке, чтобы у нерезидентов была возможность торговать акциями компании. В качестве основного варианта «Полюс» рассматривает AIX.

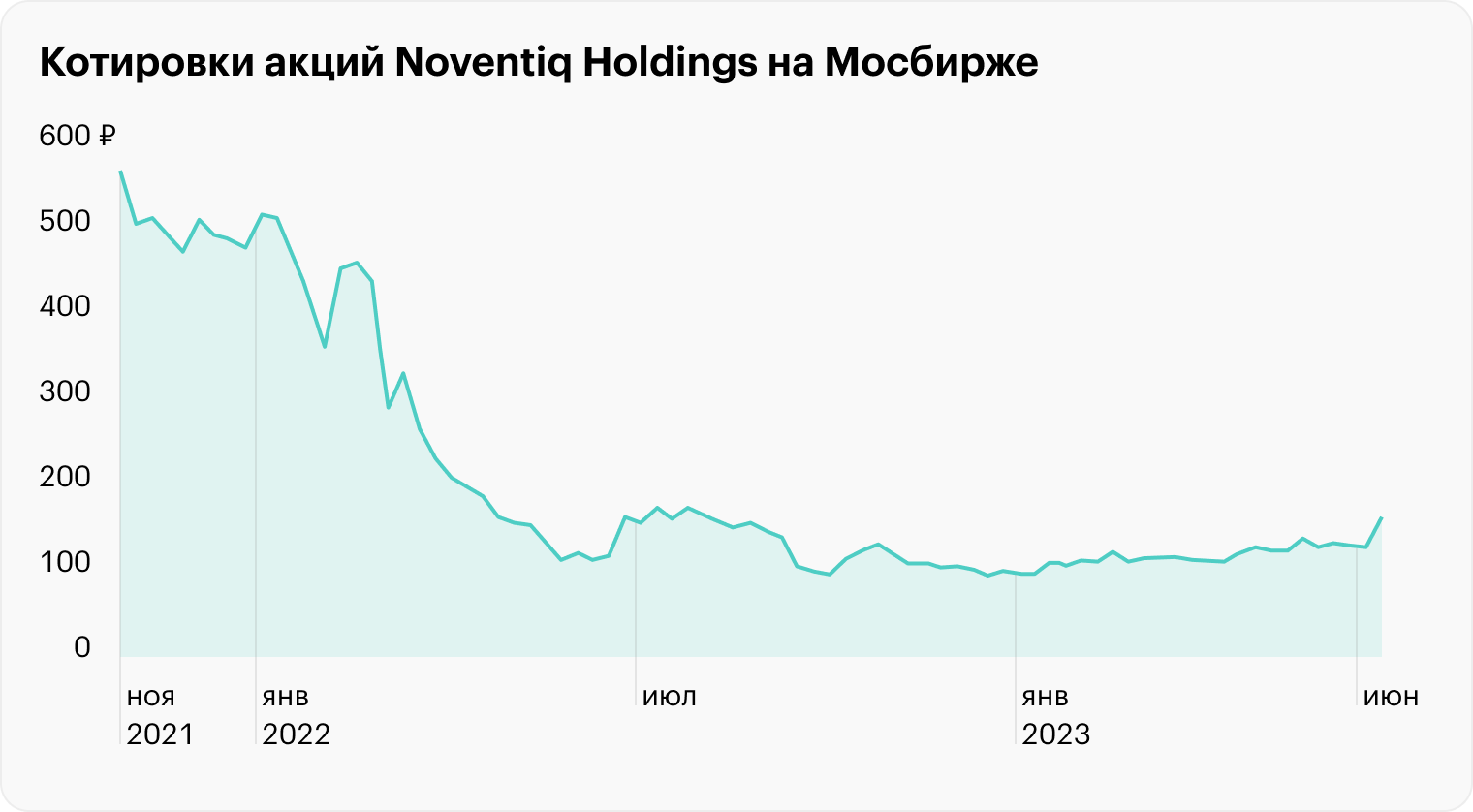

Noventiq Holdings

На фоне новых санкций против России эмитент решил разделить свой бизнес на две новые компании: «Softline Россия» и Softline Global. Первое подразделение продали основателю Игорю Боровикову за доллар, а второе продолжило торговаться на Мосбирже и LSE.

В 2023 году Noventiq Holdings объявила о том, что планирует провести редомициляцию. Компания хочет сменить свою регистрацию с Кипра на Каймановы острова для того, чтобы холдинг смог выйти на NASDAQ, так как текущий объем торгов и оценка в Лондоне остаются крайне ограниченными. Редомициляцию менеджмент надеется закончить в середине 2023 года.

Что в итоге

Вторичный листинг для российских компаний, которые в 2022 году столкнулись с новыми санкциями, в краткосрочной перспективе скорее негативный момент, так как зарубежные акционеры могут устроить распродажу бумаг этих эмитентов на новых площадках.

Но в среднесрочной перспективе и выше это положительная новость, потому что российские компании увеличат ликвидность своих акций и могут вернуться к выплате дивидендов при определенных условиях, например если эмитентам удастся обойти заблокированную европейскую финансовую инфраструктуру.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique