ПАО «Совкомбанк» — один из крупнейших российских универсальных банков, входящий в топ-10 по активам. Основной акционер — нидерландская компания SovCo Capital Partners B. V., контролируемая российскими бизнесменами.

«Совкомбанк» объединяет группу дочерних компаний, работающих в лизинге, страховании, факторинге, владеет другими банками и даже электронной площадкой для госзакупок.

Банк активно покупает другие компании на рынке. Из последних крупнейших поглощений:

- «Либерти страхование». Куплена в 2020 у американской Liberty Mutual Group.

- «Меткомбанк». Приобретен в 2016 ориентировочно за 2,9 млрд рублей.

- «Росевробанк». Куплен в 2019. Сумма сделки не разглашается.

- «Джии мани банк». Куплен у американской General Electric в 2014 за 200 млн долларов. Деятельность ведут в основном на территории РФ.

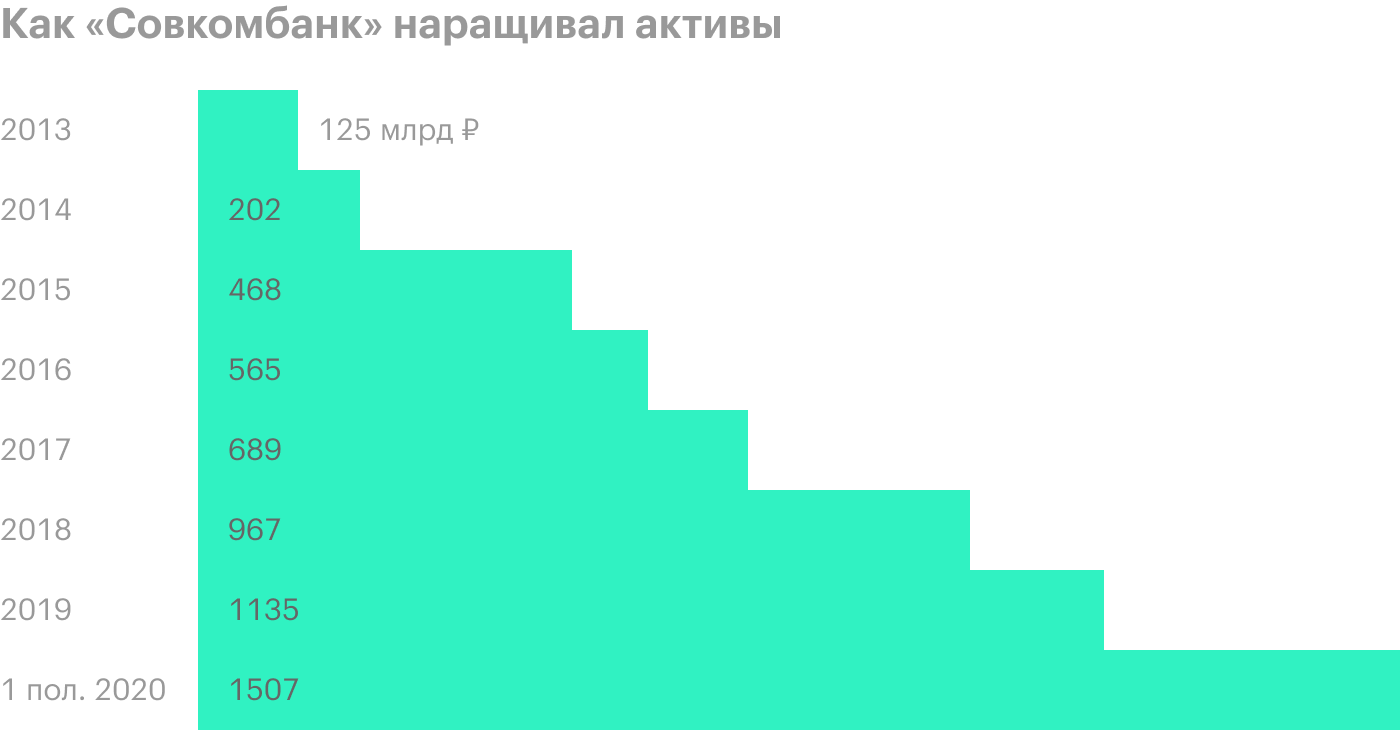

Банк провел серьезную реорганизацию бизнеса с 2015 года, уйдя от модели розничного кредитования. Если раньше он обслуживал в основном пенсионеров, то сейчас кредитует малые и крупные предприятия, субъекты РФ и собрал крупный портфель облигаций. Теперь банк входит в топ-10 по активам и капиталу в России.

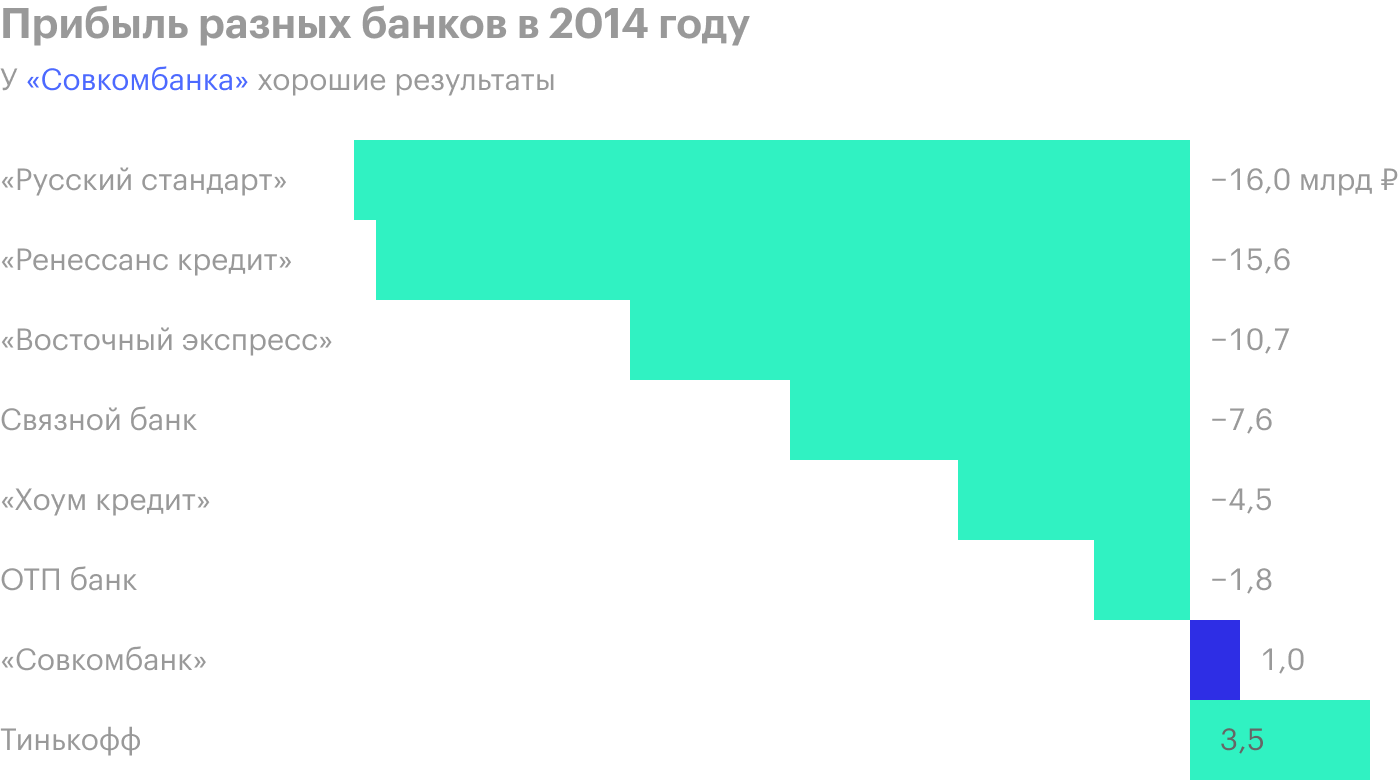

К менеджменту вопросов нет — достаточно взглянуть на то, как банк пережил кризис 2014 года.

Сравнение количества элементов инфраструктуры, клиентов и сотрудников с «Росбанком» и Т-Банк

| «Совкомбанк» | «Росбанк» | Т-Банк | |

|---|---|---|---|

| Офисы | 2233 | 290 | 1 |

| Банкоматы и терминалы | 4377 | 1600 | 1500 |

| Розничные клиенты | 6 900 000 | 4 000 000 | 9 300 000 |

| Корпоративные клиенты | 200 000 | 83 000 | 565 000 |

| Сотрудники банка | 15 800 | 12 500 | 27 000 |

Анализ «Совкомбанка» заслуживает внимания, потому что частные инвесторы могут купить его облигации на Мосбирже. Купонная доходность относительно текущей рыночной цены облигации «Совком-БО-03» — 8,3%.

Как и в случае с банком «Хоум-кредит», нам нужно разобрать бизнес «Совкомбанка», понять его структуру и оценить надежность. Сокращенная консолидированная промежуточная финансовая отчетность по МСФО за первое полугодие поможет нам разобраться в следующих вопросах:

- На чем банк зарабатывает.

- Какое качество у работающих активов.

- Какая у них доходность.

- Каким образом банк фондируется.

- Есть ли проблемы с ликвидностью.

- Есть ли проблемы с капиталом.

На чем банк зарабатывает

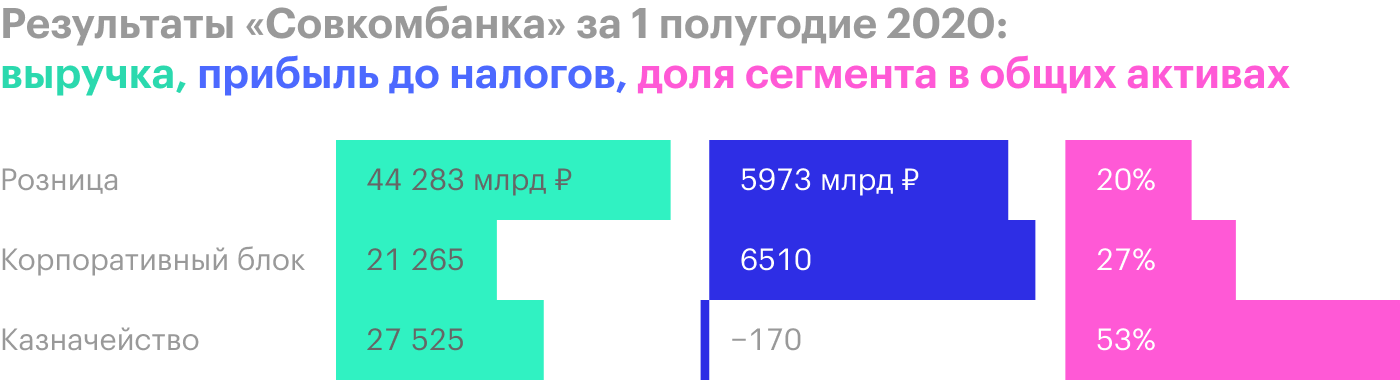

Совкомбанк работает и зарабатывает в трех операционных сегментах: розничный блок, корпоративный блок и казначейство.

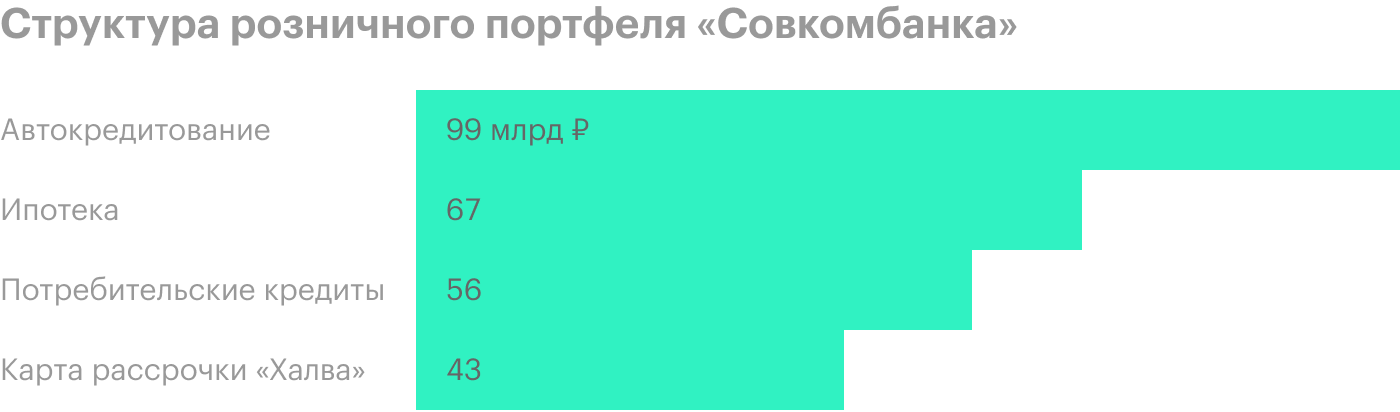

Банк универсальный, поэтому и линейка продуктов широкая: от ипотечных, авто- и потребительских кредитов и карт рассрочки для розничных клиентов до кредитов средним и крупным предприятиям и помощи другим эмитентам в размещении облигаций. Отдельно отмечу казначейство: оно управляет портфелем ценных бумаг, капиталом, занимается операциями с валютой.

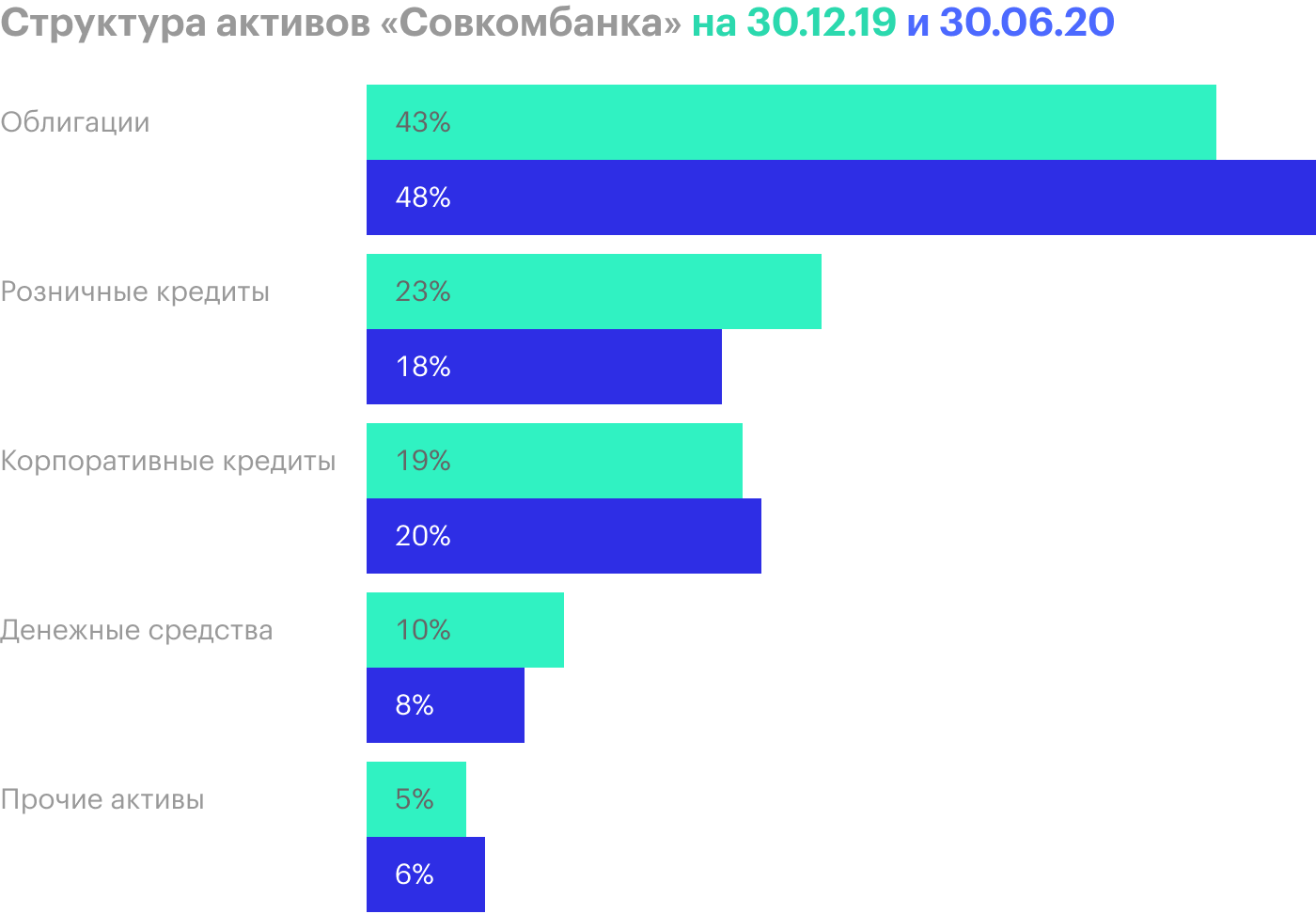

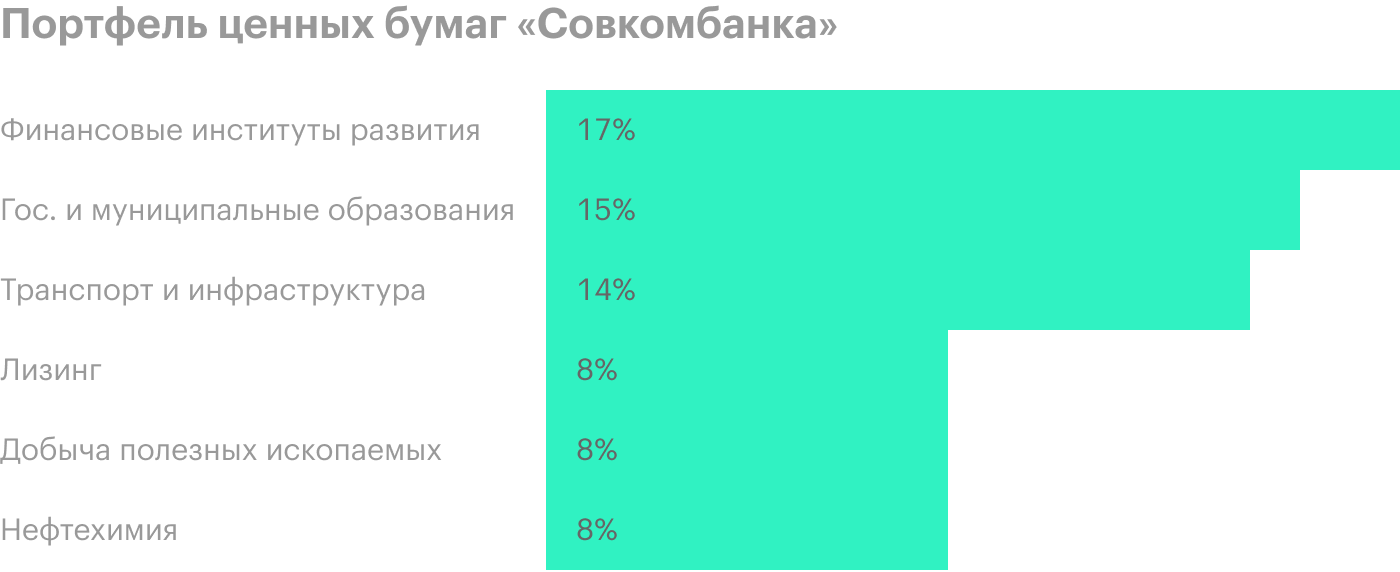

Наибольшие доли в активах занимают выданные кредиты и внушительный портфель ценных бумаг, состоящий в основном из облигаций.

Уровень кредитной активности (отношение выданных кредитов к общим активам) у «Совкомбанка» равен 38%, на конец 2019 было 42%.

Портфель облигаций занимает 48%, на конец 2019 было 43%.

Структура активов диверсифицирована. У банка нет большой зависимости от какого-либо источника дохода. Убедиться в достаточной диверсификации поможет взгляд на состав кредитов и портфеля ценных бумаг: розничных и корпоративных кредитов выдано примерно поровну. Банк кредитует разные сектора экономики и не берет большие риски, связанные с каким-либо из секторов.

Аналогичная диверсификация вложений и в портфеле ценных бумаг: по оценкам самого банка, на долю отраслей, пострадавших от COVID-19, приходится 6,5% портфеля облигаций.

Еще по итогам полугодия «Совкомбанк» стал лидером по организации размещения облигаций для российских компаний: банк занял 15% рынка. Самые крупные клиенты, для которых проводились выпуски облигаций: «Роснефть» — 15 млрд рублей, «Магнит» — 15 млрд рублей, МТС — 10 млрд рублей, АФК «Система» — 10 млрд рублей и Московская область — 28 млрд рублей.

Отдельно скажу о карте рассрочки «Халва». За полгода владельцев этой карты стало на 25% больше: 5,5 млн в этом году против 4,4 млн человек в конце 2019.

Показатели карты «Халва»

| На 30.06.2020 | На 31.12.2019 | |

|---|---|---|

| Количество клиентов | 5,5 млн человек | 4,4 млн человек |

| Задолженность клиентов | 45 млрд рублей | 40 млрд рублей |

| Чистые процентные доходы | 6,5 млрд рублей (за полгода 2020) | 6 млрд рублей (за целый год 2019) |

| Доля «Халвы» в розничных кредитах | 16,2% | 15,8% |

Банк серьезно подошел к диверсификации бизнеса: за полгода закупил 25 тонн золота в слитках и стал одним из крупнейших его экспортеров. Для сравнения: золотой запас Чехии, Люксембурга, Исландии, Гонконга, Ирландии и Мальты, вместе взятых, меньше, чем купил «Совкомбанк».

Банк зарабатывает не только на выдаче кредитов населению, компаниям и государству, но и на управлении портфелем ценных бумаг и на услугах по организации размещения облигаций. Широкий спектр услуг — это хорошо, нет зависимости от одного рынка.

Какое качество у работающих активов

Разберем кредитный портфель и портфель ценных бумаг. Они вкупе занимают 86% всех активов.

Вот стандартные показатели оценки качества кредитов для банков.

Коэффициент NPL+ (non performing loans), где NPL — это кредиты с просрочкой свыше 90 дней. Коэффициент показывает, какую долю неработающие кредиты занимают в общем кредитном портфеле. На отчетную дату таких кредитов было 2,5%. На конец 2019 года — 2,3%.

У ВТБ этот показатель равен 5,1%, у «Альфа-банка» — 2%.

Покрытие резервами неработающих активов — 167 против 160% в конце 2019 года. Показатель остается на высоком уровне, он хороший. Важный факт: ⅔ розничных кредитов — залоговые, то есть обеспечены автомобилями или недвижимостью.

Стоимость риска (cost of risk) — показатель, характеризующий стоимость страхования от возможных кредитных убытков. Рассчитывается так: расходы по кредитным убыткам делятся на кредиты клиентам. К концу первого полугодия показатель составил 3,4%, в 2019 было 1,8%.

Для сравнения: у ВТБ CoR составил 1,7%, а у «Росбанка» — 4,7%. Повышенные расходы на создание резервов связаны с влиянием пандемии на качество кредитного портфеля и опережающим созданием резервов.

Теперь рассмотрим качество портфеля ценных бумаг. Тут все гораздо проще — в отчете есть разбивка по эмитентам с разным кредитным рейтингом:

- От А+ до А− — 1% портфеля.

- От BBB+ до ВВВ− — 48%.

- От ВВ+ до ВВ− — 37%.

- От B+ до B− либо не имеют рейтинга от S&P, Moody’s и Fitch — 14%.

У банка качественный кредитный портфель и портфель ценных бумаг. В условиях экономической нестабильности, вызванной вирусом, у банка есть резервы для покрытия дефолтных кредитов. Ухудшение в какой-либо отрасли экономики не вызовет существенного ухудшения финансового состояния банка.

Структура ценных бумаг «Совкомбанка»

| Кредитный рейтинг | Доля в портфеле облигаций «Совкомбанка» | Эмитент, соответствующий кредитному рейтингу |

|---|---|---|

| От А+ до А− | 1% | Саудовская Аравия, Китай |

| От BBB+ до ВВВ− | 48% | «Газпром», Сбербанк, «Алроса» |

| От ВВ+ до ВВ− | 37% | «Совкомбанк», Т-Банк, «Аэрофлот» |

| От B+ до B− | 8% | «Белуга групп», «Русал», «Сафмар» |

| Не имеет рейтинга S&P, Moody’s и Fitch | 5% | «Детский мир», «Обувь России» |

Доходность активов

Диверсификация активов и их высокое качество — это здорово, но нужно понять, достаточно ли денег зарабатывает кредитная организация, чтобы оставаться на плаву и представлять интерес для инвесторов.

Как и у многих банков, у «Совкомбанка» два основных вида дохода: процентный и комиссионный. Как я уже писал, бизнес банка держится на трех китах: розница, корпоративный блок и казначейство.

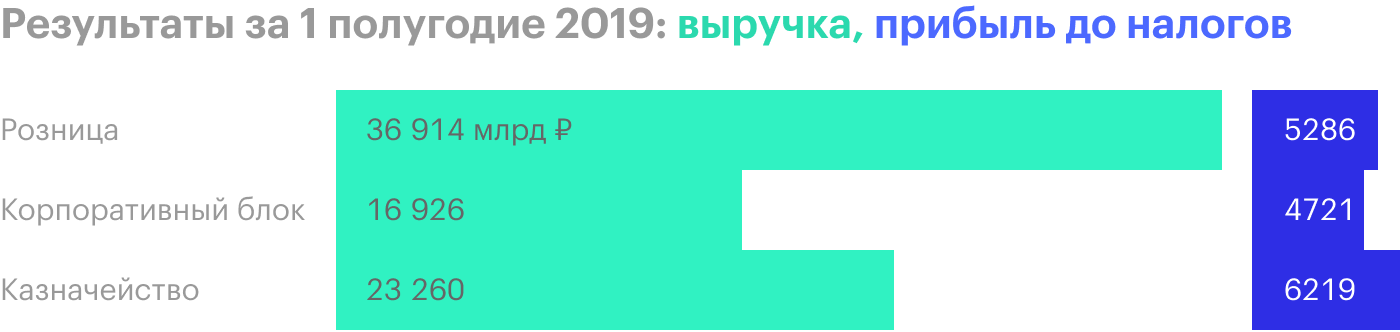

Процентный доход по всем трем сегментам увеличился на 42%.

Несмотря на подавляющий объем активов из сегмента «Казначейство», он оказался убыточным — в основном из-за операций с финансовыми инструментами и их переоценкой. К слову, за 1 полугодие 2019 года казначейство оказалось самым прибыльным.

Можем наблюдать силу диверсификации: если бы банк специализировался только на инвестициях в ценные бумаги, скорее всего, получил бы чистый убыток.

Основные финансовые показатели для оценки эффективности вложений и работы кредитной организации: ROA, ROE, CIR и NIM.

ROA (return on assets) — рентабельность активов — насколько эффективно банк ими пользуется. Делим чистую прибыль на общие средние активы и умножаем на 2, потому что рассматриваем период в полгода. Получаем 1,48% — ROA снизился с 2,46% за аналогичный период прошлого полугодия. Средний ROA по банковскому сектору составил 1,85%.

ROE (return on equity) — показывает рентабельность капитала — насколько эффективно банк им управляет. Расчет аналогичный, только вместо общих активов берем капитал. ROE составил 13,6%, снизился с 21,4% за аналогичный период прошлого года. Средний ROE по банковскому сектору составил около 16,8% за первое полугодие 2020 года.

CIR (cost-to-income ratio) — это отношение административно-управленческих расходов к операционным доходам: чистые процентные доходы плюс чистые комиссионные доходы. Чем ниже этот показатель, тем меньше своей прибыли банк тратит на поддержание работы офисов и зарплату персонала.

У «Совкомбанка» этот показатель равен 43%, снизился с 51% за аналогичный период прошлого года. Получается, 43 из 100 заработанных рублей банк тратит на персонал и работу отделений. Не забываем о большой сети офисов и терминалов, на которую идут эти расходы.

У конкурентов: «Газпромбанк» — 59%, ВТБ — 44%, «Россельхозбанк» — 56%, Сбербанк — 28%.

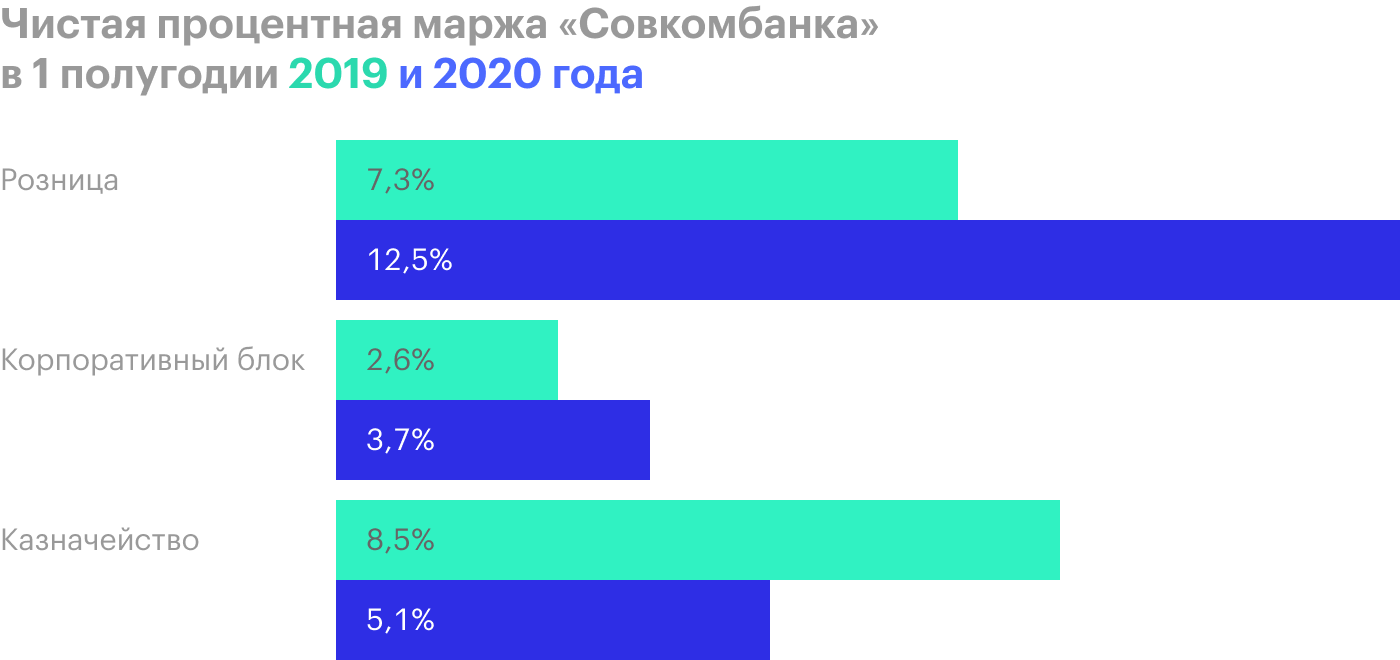

NIM (net interest margin) — отношение чистого процентного дохода банка к средней сумме его активов, приносящих проценты. Показатель дает понять, насколько эффективно проводятся банковские операции выдачи и привлечения денег. Средняя чистая процентная маржа составила 6,5%. За аналогичный период прошлого года — 6,6%. Практически не изменилась, что хорошо.

NIM 6,5% означает, что на каждые 100 ₽ работающих активов — кредиты клиентам, вложения в ценные бумаги и другое — банк сгенерировал 6,5 ₽ дохода после того, как уплатил все процентные расходы — по депозитам клиентов и другие.

У конкурентов дела немного хуже: ВТБ — 3,7%, «Газпромбанк» — 2,7%, «Россельхозбанк» — 2,7%.

Банк эффективно вкладывает активы в разные сегменты и при этом успешно извлекает прибыль. Снижение показателей связано в первую очередь с увеличением отчислений в резервы, убытком по операциям и переоценкой финансовых инструментов. Банк придерживается схемы не класть все яйца в одну корзину — и это позволяет рассчитывать на устойчивость в будущем.

Каким образом банк фондируется

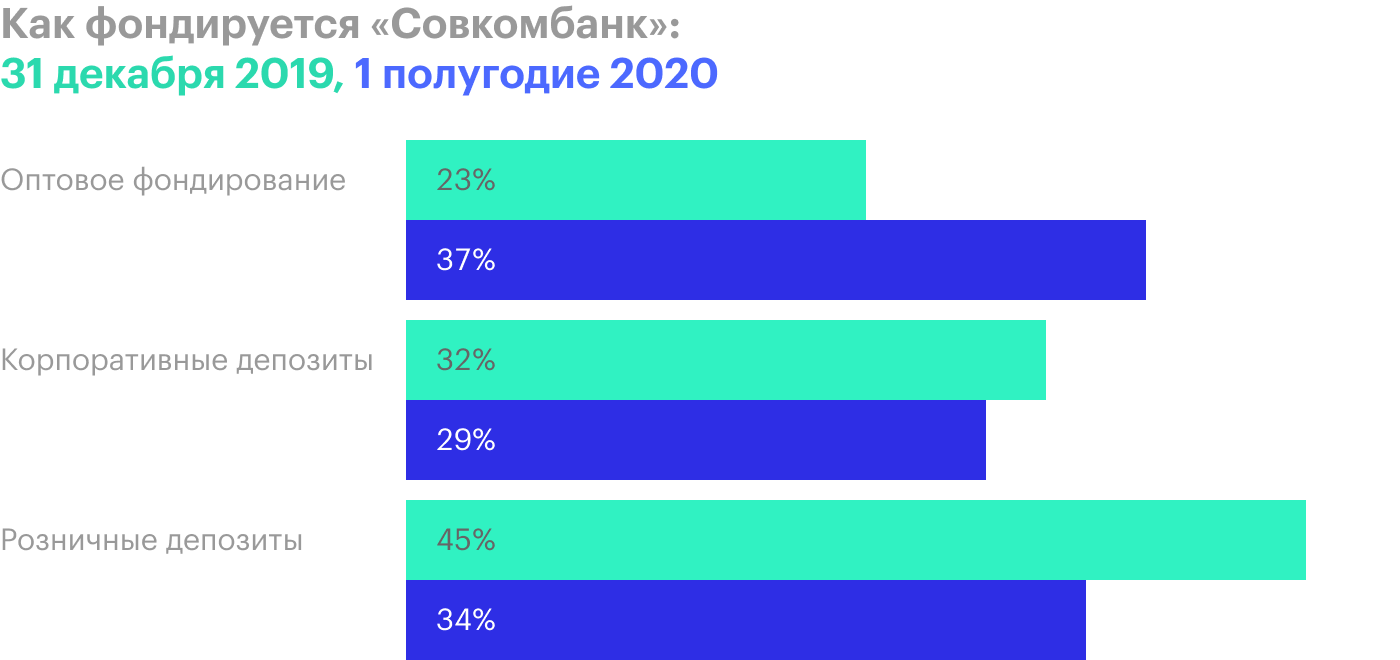

Имеет большое значение то, каким образом банк привлекает средства для своей деятельности и сколько у него источников для этого.

В случае «Совкомбанка» вот основные источники привлечения денег:

- Оптовое фондирование — средства ЦБ РФ, депозиты других банков, выпущенные облигации и прочее.

- Корпоративные депозиты.

- Розничные депозиты.

Есть данные о средней стоимости привлеченных средств, так называемая стоимость фондирования — 4,6%. На конец 2019 банк платил 5,1%.

Структура обязательств тоже разнообразна — банк не зависит от одного источника и в случае оттока из одного может попытаться привлечь средства из другого. В отличие от «Совкомбанка», кредитные организации, которые большую часть денег привлекают на межбанковском рынке, как «Сетелем-банк», могут столкнуться с риском ликвидности — когда при резком ухудшении финансовой обстановки банки просто перестанут кредитовать друг друга.

Есть ли проблемы с ликвидностью

Под ликвидностью банка понимают способность своевременно заплатить по своим обязательствам. У «Совкомбанка» показатель зависимости от денег населения равен 34%. В принципе, самое важное — это показатели ликвидности:

- Н2, норматив мгновенной ликвидности банка, — минимум 15%. Это способность банка выполнить свои финансовые обязательства перед клиентами в течение календарного дня.

- Н3, норматив текущей ликвидности банка, — минимум 50%. Это способность банка выполнить свои финансовые обязательства перед клиентами в течение 30 ближайших дней.

- Н4, норматив долгосрочной ликвидности, — максимум 120%. Этот норматив немного отличается от других: он ограничивает вложения банка в долгосрочные активы (свыше года), если у него недостаточно таких же долгосрочных привлеченных ресурсов — на период свыше года. Иными словами, норматив показывает, какая часть долгосрочных вложений банка обеспечена долгосрочными ресурсами.

Сайт ЦБ РФ поможет узнать, как дела у банка с легкореализуемыми активами. Банк ни разу не нарушил нормативы, на 1 июля 2020 показатели таковы:

- Норматив мгновенной ликвидности банка (Н2) — 82%.

- Норматив текущей ликвидности (Н3) — 79%.

- Норматив долгосрочной ликвидности (Н4) — 38%.

Ликвидные активы состоят из денег и финансовых инструментов — вложений в ценные бумаги. У «Совкомбанка» примерно 32% всех обязательств размещено в ликвидных активах. Это порядка 435 из 1348 млрд рублей.

Видно, что ликвидности хватает, запас присутствует. Можно констатировать баланс между выгодным вложением средств в краткосрочные высоколиквидные активы и доходностью. При увеличении нормативов — или доли высоколиквидных средств, — по всем правилам, доходность упадет.

Есть ли проблемы с капиталом

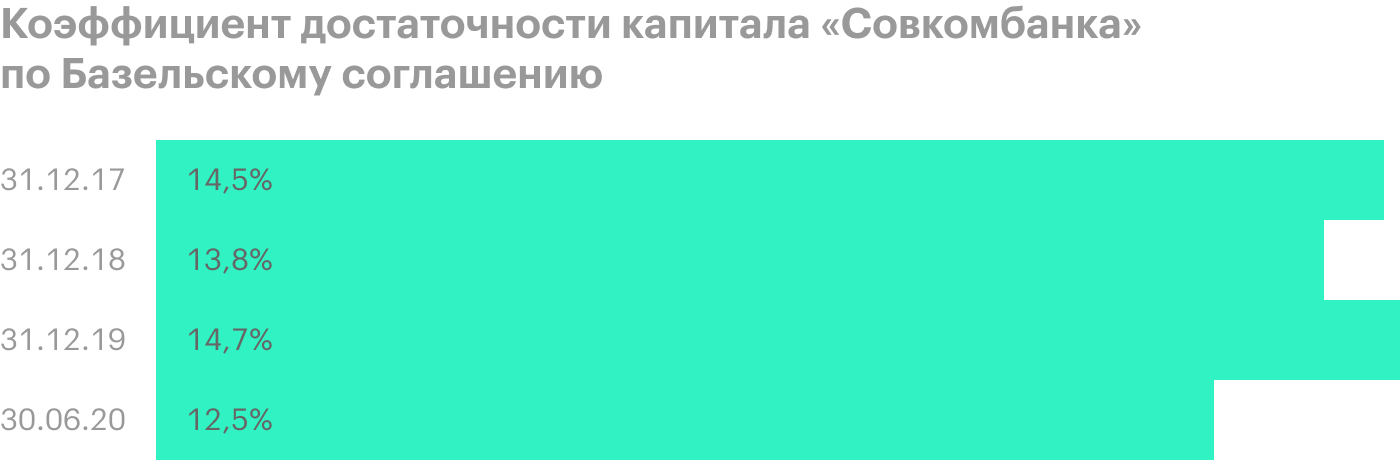

Сразу идем на сайт ЦБ РФ, чтобы узнать наиважнейший банковский норматив достаточности капитала. Результат — 14,53% при минимуме 8%.

Общий коэффициент достаточности капитала по Базельскому соглашению составил 12,5% при минимуме в 8%.

Банк увеличивал свой капитал так же стремительно, как и активы, но вложения в более рисковые активы привели к некоторому снижению достаточности капитала. Несмотря на это, запас прочности присутствует.

Итог

Банк умудрился превратиться из маленькой региональной кредитной организации, сосредоточенной на кредитовании населения, в один из крупнейших универсальных банков страны без участия государства в капитале.

Последовательно как минимум с 2006 года управляющие банком захватывают все большую долю рынка, выжимая и скупая конкурентов. Например, за 1 полугодие 2020 «Совкомбанк» увеличил активы на 33%, капитал — на 14%. Привлек 600 тысяч новых клиентов — физических и юридических лиц.

У банка есть все шансы войти в список системно значимых кредитных организаций, которых сейчас 11. Например, по объему активов «Совкомбанк» уже больше «Юникредит-банка», «Росбанка» и «Райффайзенбанка», которые считаются системно значимыми. К плюсам этого события можно отнести более пристальное внимание со стороны Центробанка, повышение рейтинга, возможность получить более дешевое финансирование и рассчитывать на господдержку в случае проблем. К минусам — более строгие требования к капиталу и размещению средств, что приведет к падению прибыльности. По словам ЦБ РФ, одна из причин, почему «Совкомбанк» до сих пор не включен в список, — недостаточная международная активность.