22 марта Центральный банк РФ принял очередное решение по ключевой ставке, от которой зависят стоимость кредитов и доходность вкладов.

Ставку вновь оставили неизменной — она замерла на уровне 16% с декабря 2023 года. Регулятор отмечает признаки замедления текущей инфляции, но смягчать политику пока не спешит.

В ЦБ отметили, что внутренний спрос «продолжает значительно опережать возможности расширения производства товаров и услуг», а рынок труда становится еще жестче.

Разберемся, что все это значит и когда ставки наконец могут начать снижаться.

Инфляция остается высокой

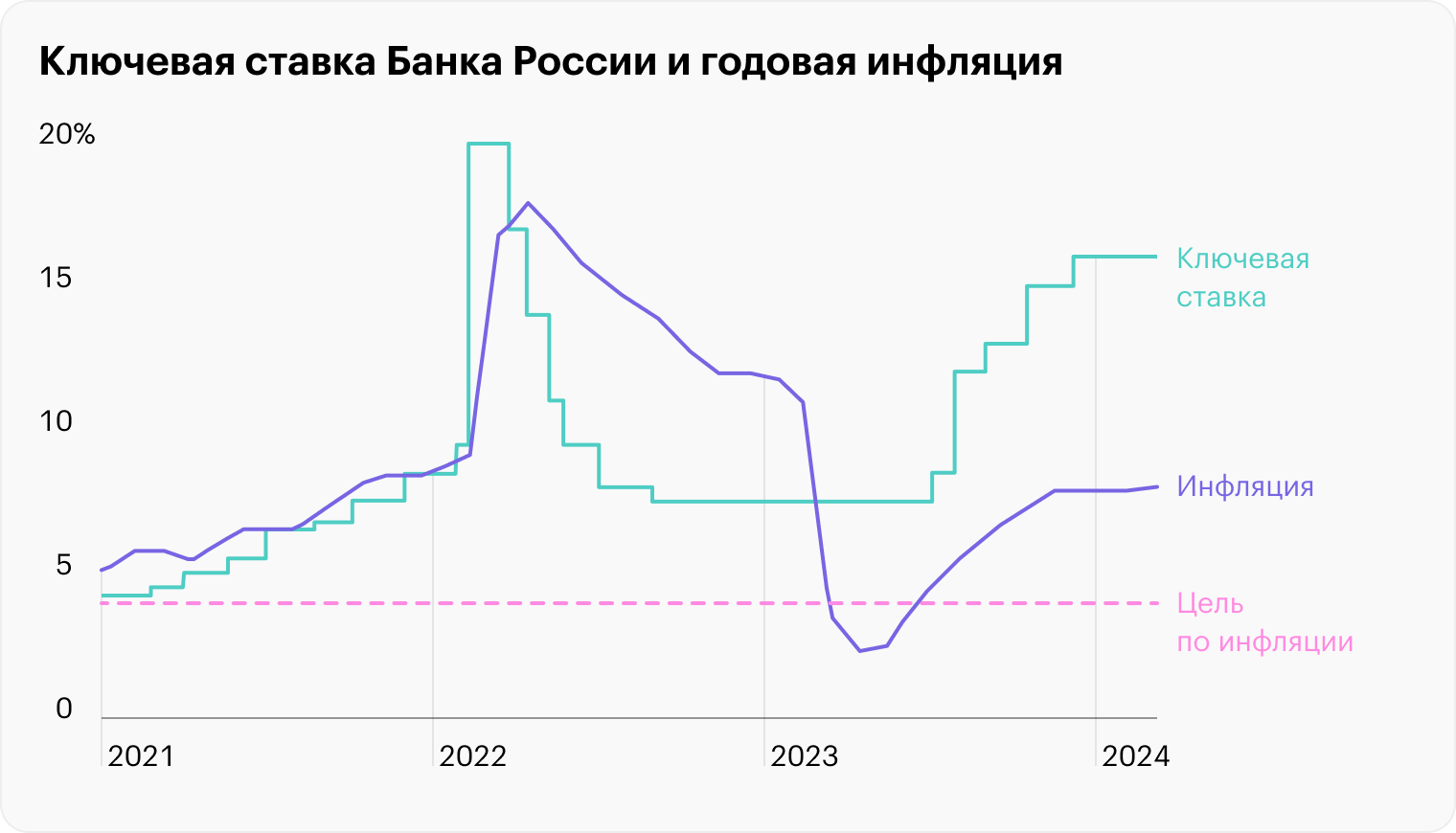

Ключевой ставкой ЦБ таргетирует инфляцию, то есть старается привести ее к целевому уровню 4%. В середине марта показатель составлял 7,7% — почти вдвое больше цели. Годовая инфляция не меняется с февраля. При этом недельный рост цен в марте замедлился.

В ЦБ отмечают, что в разрезе потребительской корзины тенденции сильно разнятся: в товарах отмечено «значимое замедление роста цен», а вот в услугах инфляция, наоборот, ускорилась. Особенно заметно сейчас дорожает зарубежный туризм.

ЦБ предупреждает, что в экономике сохраняется повышенное инфляционное давление, то есть факторы, которые тормозят снижение инфляции, остаются значимыми.

Один из таких — это опережающий рост зарплат. Из-за дефицитного рынка труда доходы россиян растут быстрее, чем производительность предприятий, считает регулятор. Это приводит к дисбалансу: платежеспособность населения увеличивается, а выпуск товаров запаздывает, что провоцирует рост цен.

При этом инвестиционный спрос в стране остается высоким, несмотря на дорогие кредиты, — во многом благодаря большим бюджетным расходам, которые через госзаказ разгоняют экономику даже в условиях высоких ставок. И это создает дополнительное давление на рынок труда: чтобы расширяться и наращивать мощности, предприятиям нужны работники.

В своем пресс-релизе ЦБ не увязал напрямую рост экономики с бюджетным импульсом. Но отметил ее значительное «отклонение вверх от траектории сбалансированного роста». Инвестиционная активность в России сейчас находится на рекордном уровне. Индикатор бизнес-климата достиг максимума за 12 лет. «Это одно из проявлений структурной трансформации», — объяснил Банк России.

Регулятор отмечает усиление жесткости рынка труда, то есть дефицит людей стал еще больше. Об этом говорит статистика: безработица снова обновила исторический минимум — в январе она упала до 2,7%. Именно кадровый голод в ЦБ считают главным ограничением для расширения выпуска товаров и услуг.

Ожидания людей улучшились

На решения ЦБ влияют опросы людей и бизнеса, которые регулятор проводит ежемесячно, выясняя их ожидания по инфляции.

По результатам мартовского исследования выяснилось, что россияне ждут роста цен на 11,5% в течение ближайших 12 месяцев. Это меньше ожиданий, которые были месяц назад, — 11,9%. Настроения людей улучшаются уже третий месяц подряд, и это позитивный сигнал для регулятора — аргумент против роста ставки. ЦБ добивается замедления спроса и кредитования, а когда люди не ждут бурной инфляции, они менее охотно берут кредиты и больше склонны к сбережению денег.

Но вместе с тем Банк России подчеркивает, что инфляционные ожидания по-прежнему остаются на повышенных уровнях. «Это определяет инерцию текущего повышенного роста цен», — отмечает в пресс-релизе регулятор.

Кредитование слабо реагирует на ставку

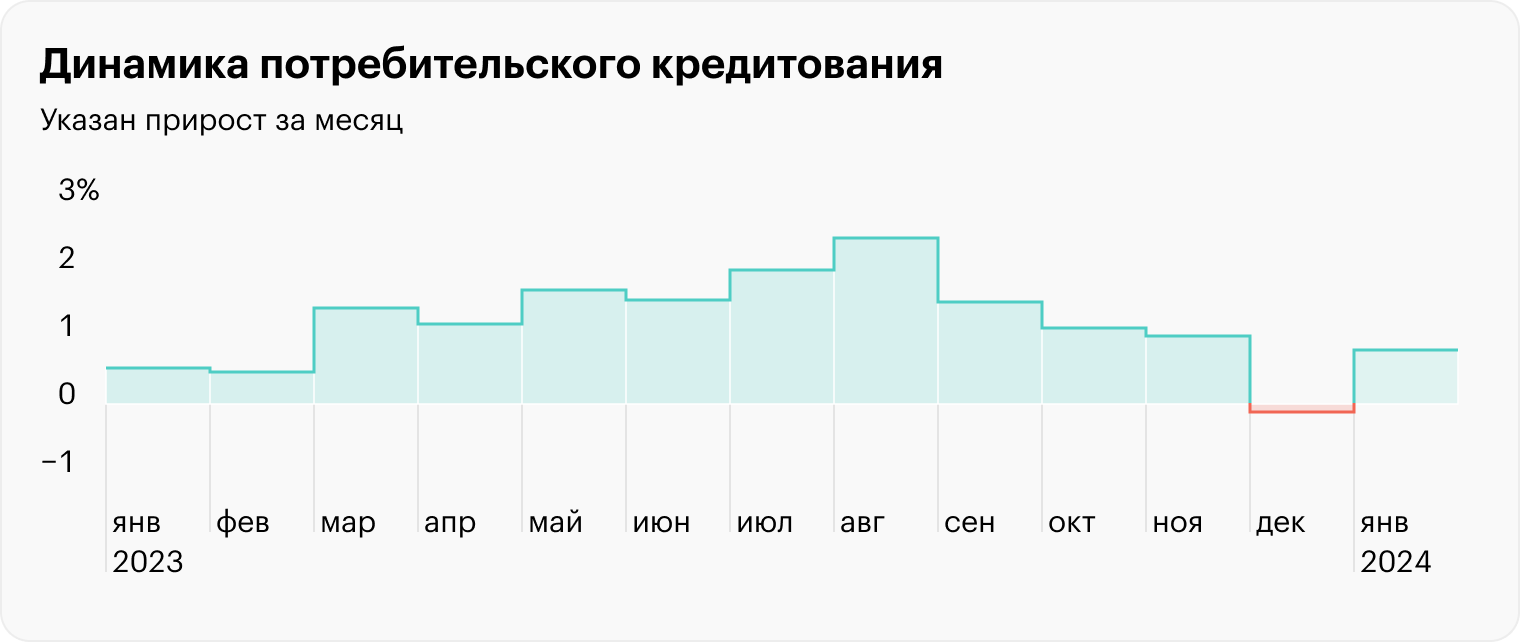

Суть жесткой денежно-кредитной политики в том, чтобы охладить потребительский спрос с помощью высоких ставок, которые должны притормозить кредитование. Но этот механизм сегодня работает со сбоями: рост корпоративного и ипотечного кредитования с начала года замедлился, тогда как необеспеченное потребительское кредитование, наоборот, ускорилось.

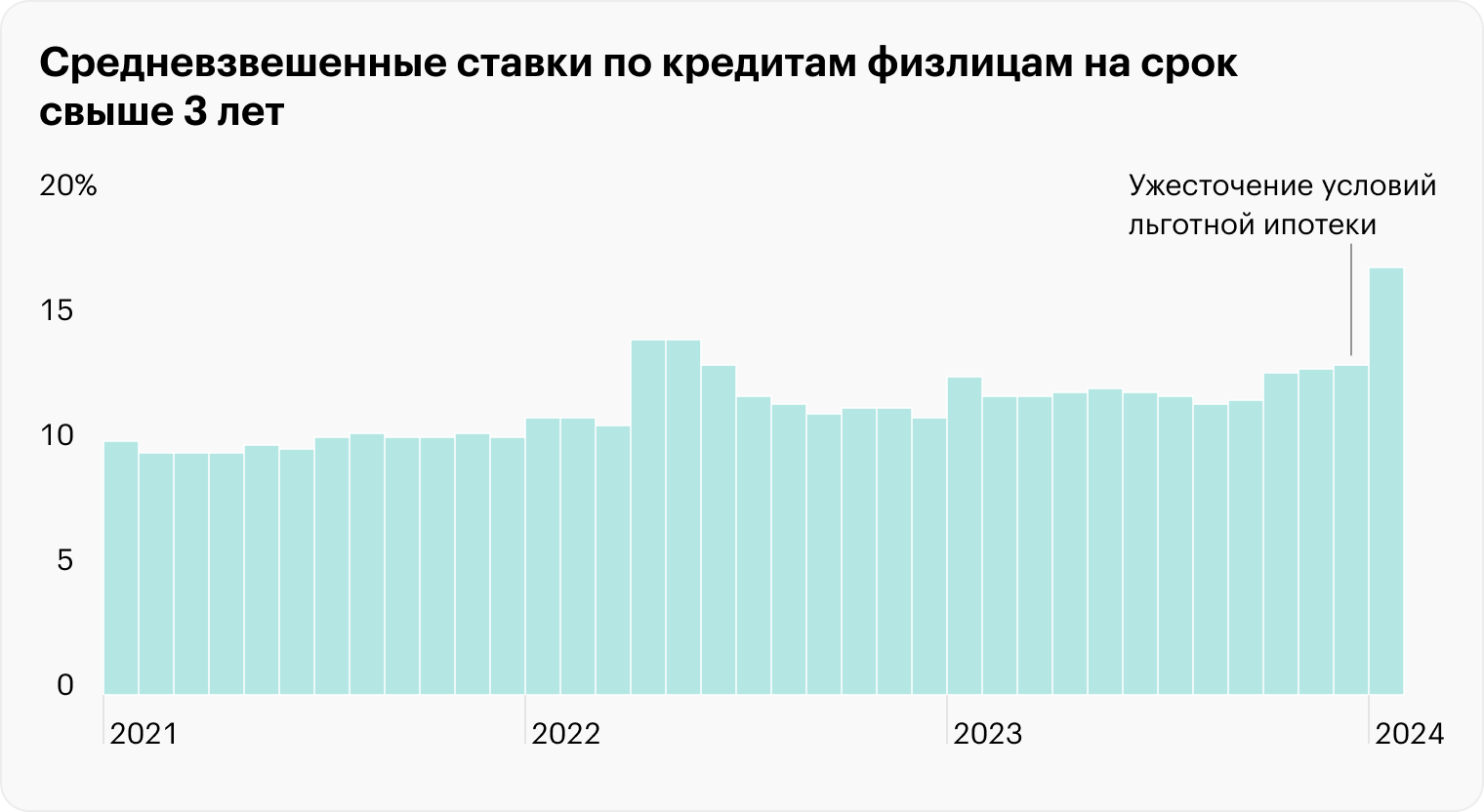

В январе, по данным ЦБ, выдача ипотеки в стране составила 275 млрд рублей — втрое меньше, чем в декабре. Правда, связано это не только с высокими ставками: повлияли сезонный спад и ужесточение выдачи льготных кредитов. В конце декабря первоначальный взнос по массовой льготной ипотеке увеличили с 20 до 30%, а максимальный размер кредита сократили до 6 млн рублей для всех регионов.

В итоге доля льготной ипотеки в выдаче упала с 83% в декабре до 69% в январе. И это заметно сказалось, кроме всего прочего, на общем уровне ставок в стране: в начале года они резко пошли вверх. Так, средневзвешенная ставка по длинным кредитам на срок свыше трех лет выросла за месяц с 13,4 до 17,3%. В последний раз так дорого кредиты в России стоили аж летом 2015 года.

И вместе с тем нельзя сказать, что рост ставок стал заградительным для россиян. Тот, кому нужен кредит, берет его и сейчас, причем не только на жилье. Так, в феврале, несмотря на среднюю ставку в районе 19% годовых по автокредитам, в стране установили рекорд их выдачи за всю историю — сумма составила более 171 млрд рублей.

В целом потребительское кредитование в январе 2024 года выросло на 0,8% после сокращения на 0,1% в декабре 2023. То есть тренд на охлаждение рынка, длившийся четыре месяца, прервался. В ЦБ отметили, что потребительские настроения находятся сейчас вблизи исторических максимумов.

Характерная особенность нынешнего периода высоких ставок в том, что одновременно растут и сбережения, и потребление, хотя в нормальных условиях их движение должно быть разнонаправленным. И ЦБ снова объясняет это ростом зарплат: «Возросшие доходы позволяют населению одновременно наращивать сбережения и потребление».

Эксперты рынка отмечают, что кредитную активность также может подогревать эффект отложенных покупок. После падения спроса на дорогие товары в 2022 году россияне возвращаются к прежним объемам потребления. Это касается таких товаров, как, например, мебель, бытовая техника и те же автомобили. Так, в феврале продажи новых легковых машин в стране выросли на 30% к январю, а всего за два месяца продали на 64% больше, чем годом ранее.

Некоторые эксперты объясняют рост потребления и кредитования страхом людей перед дальнейшим ростом ставок, который мотивирует их брать кредит сегодня, пока условия не стали еще хуже.

Когда ключевую ставку начнут опускать

В пресс-релизе нет четкого сигнала о вариантах дальнейших действий по ставке, но есть формулировка, которая дает понять, что ждать смягчения политики пока не стоит: «На среднесрочном горизонте баланс рисков для инфляции остается смещенным в сторону проинфляционных». То есть ЦБ пока видит больше поводов для роста ставки, чем для ее снижения.

В январе Эльвира Набиуллина предупредила рынок, что раньше второго полугодия 2024 снижения ставки ждать не стоит. На опорном февральском заседании совета директоров Банк России задокументировал этот прогноз — диапазон средней ключевой ставки на 2024 год повысили с 12,5—14,5 до 13,5—15,5%.

То есть при негативном сценарии ставку могут не опускать вплоть конца года.

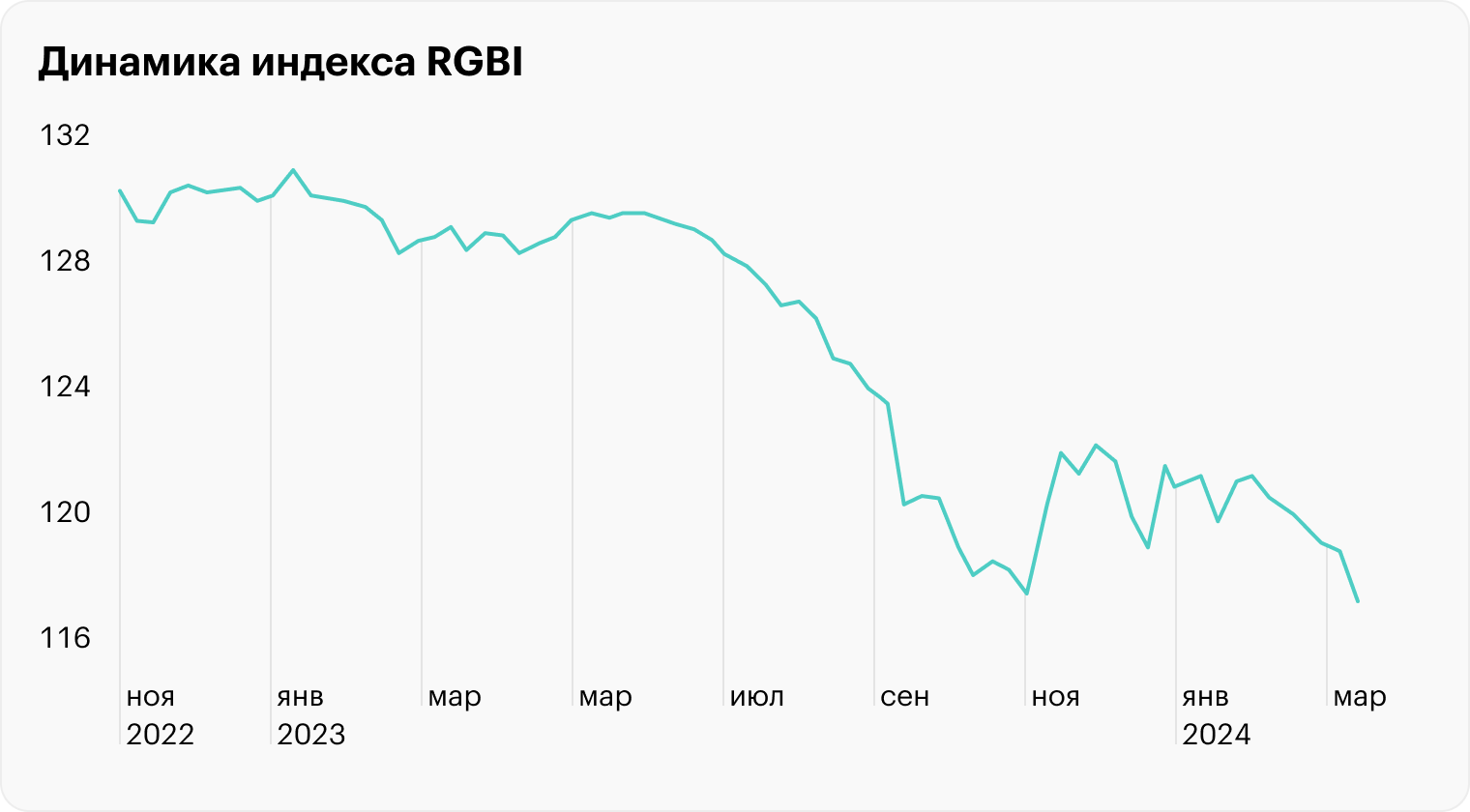

И рынок такое развитие событий, судя по всему, тоже считает вероятным. В преддверии заседания ЦБ индекс RGBI , который показывает настроения инвесторов, припал к локальным минимумам. Это говорит о том, что они не верят в скорое снижение ключевой ставки и, более того, не исключают ее повышения.

Кроме сложного рынка труда ЦБ указывает и другие риски, которые могут отсрочить снижение ставки. Один из них — это ухудшение условий внешней торговли под влиянием геополитической напряженности, проще говоря — новые антироссийские санкции Запада.

Еще один риск связан «с траекторией нормализации бюджетной политики». Переводя с дипломатического языка, это означает, что государство сейчас тратит слишком много денег, чтобы можно было рассчитывать на замедление инфляции. И если расходы не придут в норму, одним поводом для снижения ставки у ЦБ будет меньше.

Что в итоге

Банк России остается тверд в своем намерении приблизить инфляцию к цели в 4% уже к концу этого года, то есть, по сути, у него остается для этого несколько месяцев. Сложность задачи определяет тактику: регулятор не спешит снижать ставку, несмотря на то, что она сейчас вдвое выше фактической инфляции. И намеков на снижение в ближайшее время тоже нет: такой сигнал рынок мог бы воспринять с чрезмерным оптимизмом и начать опускать ставки заранее, что сейчас совсем не на руку ЦБ.

Банк России в очередной раз дал понять, что жесткая политика с нами надолго. Но это не означает длительного сохранения нынешней ставки: если инфляция начнет снижаться, то регулятор может опускать ключевую ставку примерно в том же темпе. Она при этом будет формально уменьшаться, но кредитные условия останутся жесткими, потому что разница между «ключом» и инфляцией не изменится.

Так что в этом году кредиты для россиян вряд ли станут доступнее: принимая решение взять деньги в долг, стоит учитывать не только номинальные, но и реальные ставки.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique