ЦБ поднял ключевую ставку до 18%: что будет с кредитами и вкладами

26 июля совет директоров ЦБ решил поднять ключевую ставку с 16 до 18%.

Это первое изменение ставки в этом году. Тем не менее решение оказалось ожидаемым на фоне плохих данных по инфляции.

Разбираемся, почему ЦБ вернулся к циклу повышения ключевой ставки, как на это отреагировал рынок и чего ждать в будущем.

Почему вернулись к повышению

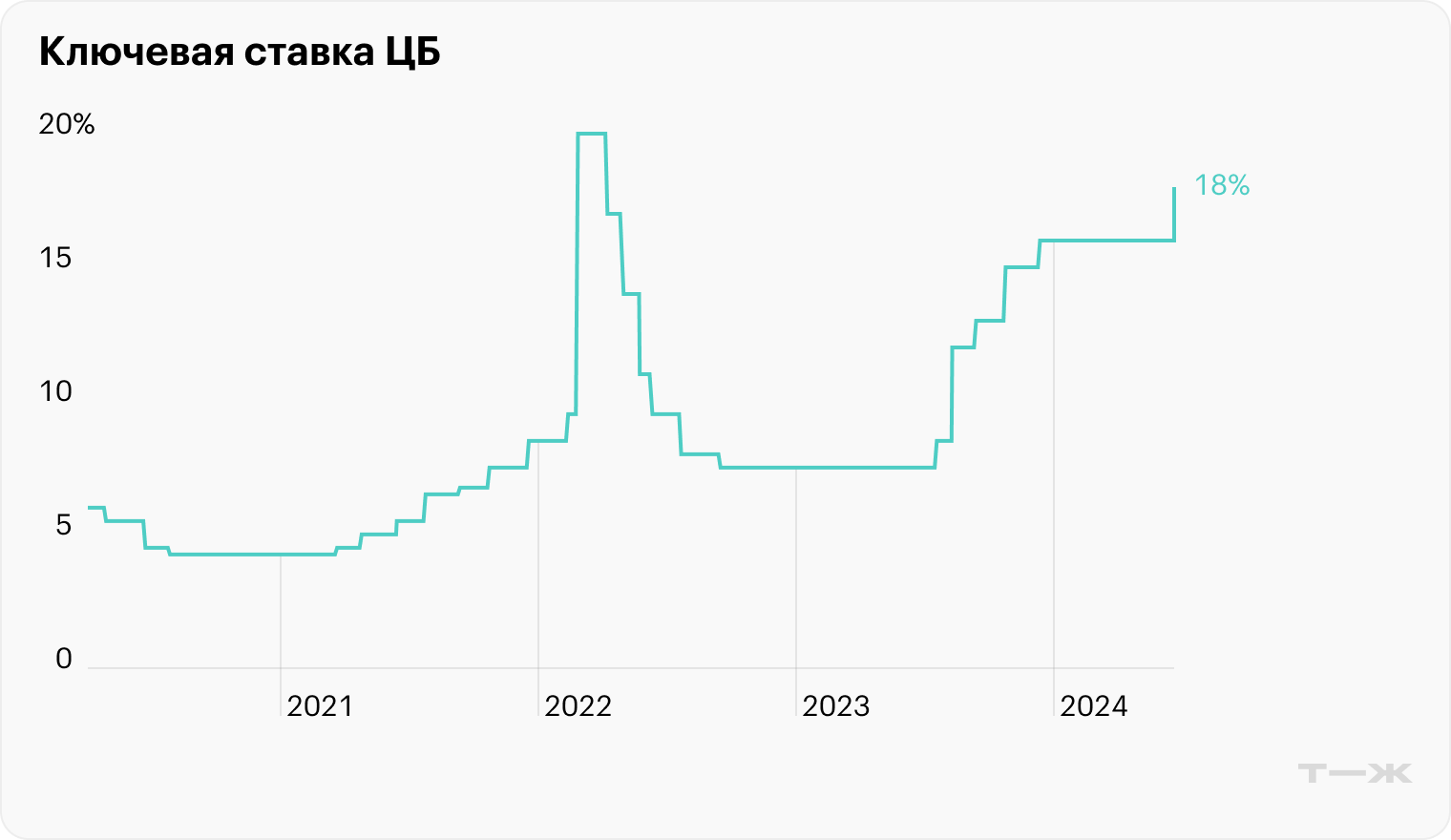

Это уже вторая фаза текущего повышения ключевой ставки. Первая началась в июле и закончилась в декабре 2023 года: менее чем за полгода ставка выросла с 7,5 до 16% годовых. Затем ЦБ взял паузу, чтобы посмотреть, как на эти действия отреагирует рынок.

К сожалению, инфляция в России продолжила расти. Поэтому ЦБ вынужден вернуться к циклу повышения, чтобы не допустить перегрева экономики и бесконтрольного роста цен. Более жесткая денежно-кредитная политика должна охладить спрос. Высокая ключевая ставка повышает доходность банковских вкладов и делает кредиты дороже для населения и бизнеса. Это стимулирует людей откладывать больше денег на будущее и меньше занимать и тратить.

Но уровень ключевой ставки — лишь один из факторов, который влияет на инфляцию в стране. На другие факторы — госрасходы, налоговая и тарифная политика, динамика доходов, инфляционные ожидания, объемы льготного кредитования — ЦБ не оказывает прямого влияния. Поэтому рост ключевой ставки не гарантирует замедления роста цен.

- Ожидаемая инфляция высокая — население и участники рынка ждут дальнейшего роста цен.

- Потребительская активность остается повышенной за счет роста доходов и потребительской уверенности.

- Бюджетные вливания и высокие прибыли компаний поддерживают инвестиционный спрос.

- Кадровый голод сохраняется: в экономике нехватка трудовых ресурсов.

- Проинфляционные факторы преобладают над дезинфляционными — значит, цены скорее будут расти, чем снижаться.

Как на повышение отреагировал рынок

Повышение ключевой ставки было ожидаемым событием. О том, что ее могут поднять до 17—18%, говорили не только аналитики, но и сами представители ЦБ. Более того, многие эксперты опасаются, что из-за высокой инфляции до конца года ставку могут поднять до 20%, но пока это скорее пессимистичный сценарий.

Поэтому рыночные участники начали заранее закладывать в свою работу рост ключевой ставки.

Как отреагировали банки. Еще с конца мая банки начали увеличивать проценты по вкладам и кредитам. То есть как только стало понятно, что цены продолжают расти, а значит, ЦБ скорее повысит, а не снизит ключевую ставку.

Индекс доходности вкладов за неделю с 15 по 22 июля вырос на 0,08—0,11 п. п., до 15,54—16,41% годовых.

Параллельно выросли и ставки по кредитам, в том числе по рыночной ипотеке. Так, к середине июля ставки по стандартным ипотечным программам в 20 крупнейших российских банках достигли 19,6% на первичном рынке и 19,9% на вторичном. Эксперты опасаются, что ставка рыночной ипотеки может к осени вырасти до 24% годовых, если ЦБ к этому моменту повысит ключевую ставку до 20%.

После решения ЦБ банки могут еще сильнее поднять ставки по своим продуктам с учетом роста ключевой ставки сразу на 200 базисных пунктов. Но в целом решение было ожидаемым, поэтому не стоит рассчитывать на значительный пересмотр условий банковских продуктов в ближайшее время.

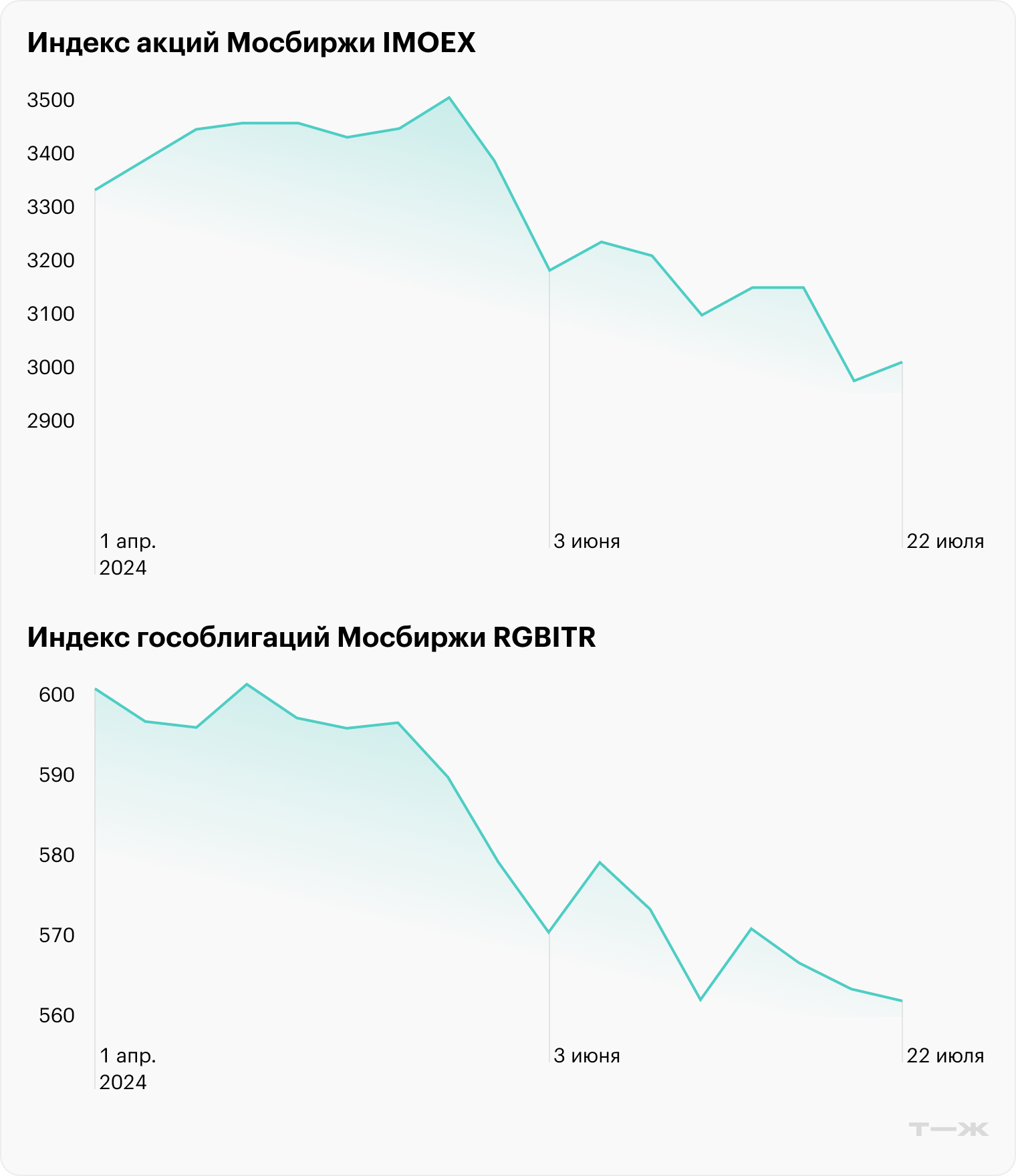

Как отреагировал фондовый рынок. Инвесторы тоже заранее отыграли вероятный рост ключевой ставки — ведь это еще сильнее увеличит привлекательность банковских депозитов по сравнению с ценными бумагами, где доходность не гарантирована. С мая на рынках акций и облигаций продолжается коррекция — котировки основных индексов снижаются.

На решение ЦБ фондовый рынок отреагировал снижением. В первые минуты после публикации основные индексы Мосбиржи падали. Инвесторы надеялись, что регулятор повысит ставку более плавно — на 100, а не на 200 базисных пунктов.

Высокая ключевая ставка оказывает на фондовый рынок двойное негативное влияние:

- Делает более привлекательными банковские депозиты, где доходность фиксированная и нет риска уменьшения тела вклада.

- Ухудшает кредитные условия для бизнеса. Эмитентам на фондовом рынке сложнее и дороже брать кредиты, а также обслуживать свои обязательства. Особенно сильно вырастают риски для закредитованных компаний.

Что дальше

Дальнейшие действия ЦБ будут зависеть от динамики цен в России. Если инфляция продолжит расти, регулятор вынужден будет повышать ключевую ставку и дальше. Поэтому важно следить за этим показателем.

На 22 июля, то есть накануне заседания ЦБ, годовая инфляция в России замедлилась до 9,07% — против 9,19% неделей ранее. Если эта динамика сохранится, то у ЦБ не будет повода для дальнейшего ужесточения денежно-кредитной политики.

В целом он находится в непростой ситуации. С одной стороны, важно не допустить бесконтрольного роста цен и «турецкого сценария» . С другой — слишком жесткая политика может вызвать рецессию в экономике.

Кроме того, ключевая ставка уже находится вблизи исторических максимумов — больше было только во время шока февраля — апреля 2022 года. Поэтому, кажется, возможности ЦБ для дальнейшего ужесточения денежно-кредитной политики ограничены. Эксперты полагают, что до конца года ставка может вырасти до 20%. Но большинство ожидают начала цикла ее снижения в 2025 году.

7 августа ЦБ выпустит резюме обсуждения ключевой ставки, из которого можно будет узнать, какие варианты обсуждались на заседании и почему в итоге выбрали именно это решение.

Следующее плановое заседание ЦБ по ключевой ставке пройдет в пятницу, 13 сентября 2024 года.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique