ЦБ сохранил ключевую ставку на уровне 16%: что происходило с вкладами, ипотекой и ОФЗ перед этим

Совет директоров ЦБ на новом заседании сохранил ключевую ставку 16%.

Вот что происходило с банковскими и фондовыми инструментами накануне заседания ЦБ.

Вклады: ставки ускорили рост

Доходность вкладов в российских банках заметно растет. Так, по данным платформы «Финуслуги», всего за неделю с 27 мая по 3 июня средние ставки по полугодовым вкладам в топ-50 банков РФ подскочили с 14,4 до 15,1%. Рост оказался рекордным с ноября 2023 года, когда регулятор резко поднял ключевую ставку с 13 до 15%.

В этот раз доходности растут как будто бы без повода: ставка ЦБ держится на одном уровне уже пять месяцев. Но вот прогнозы уже совсем не те, что были раньше. Если в начале года рынок ждал, что Банк России начнет цикл смягчения политики не позднее июня, то теперь куда больше шансов на новый виток ужесточения. Главный повод для этого — рост инфляции. К 20 мая она превысила 8%, притом что регулятор рассчитывает привести ее к 4,3—4,8% к концу года.

Подтолкнуть банки к активным действиям могло заявление заместителя председателя ЦБ Алексея Заботкина, который 21 мая анонсировал, что на ближайшем заседании регулятор будет рассматривать вариант повышения ставки. Также в числе причин роста доходности депозитов эксперты называют 300-кратное увеличение лимитов бесплатных переводов через СБП между собственными счетами в разных банках. Это открывает возможности для борьбы за деньги обладателей крупных банковских депозитов.

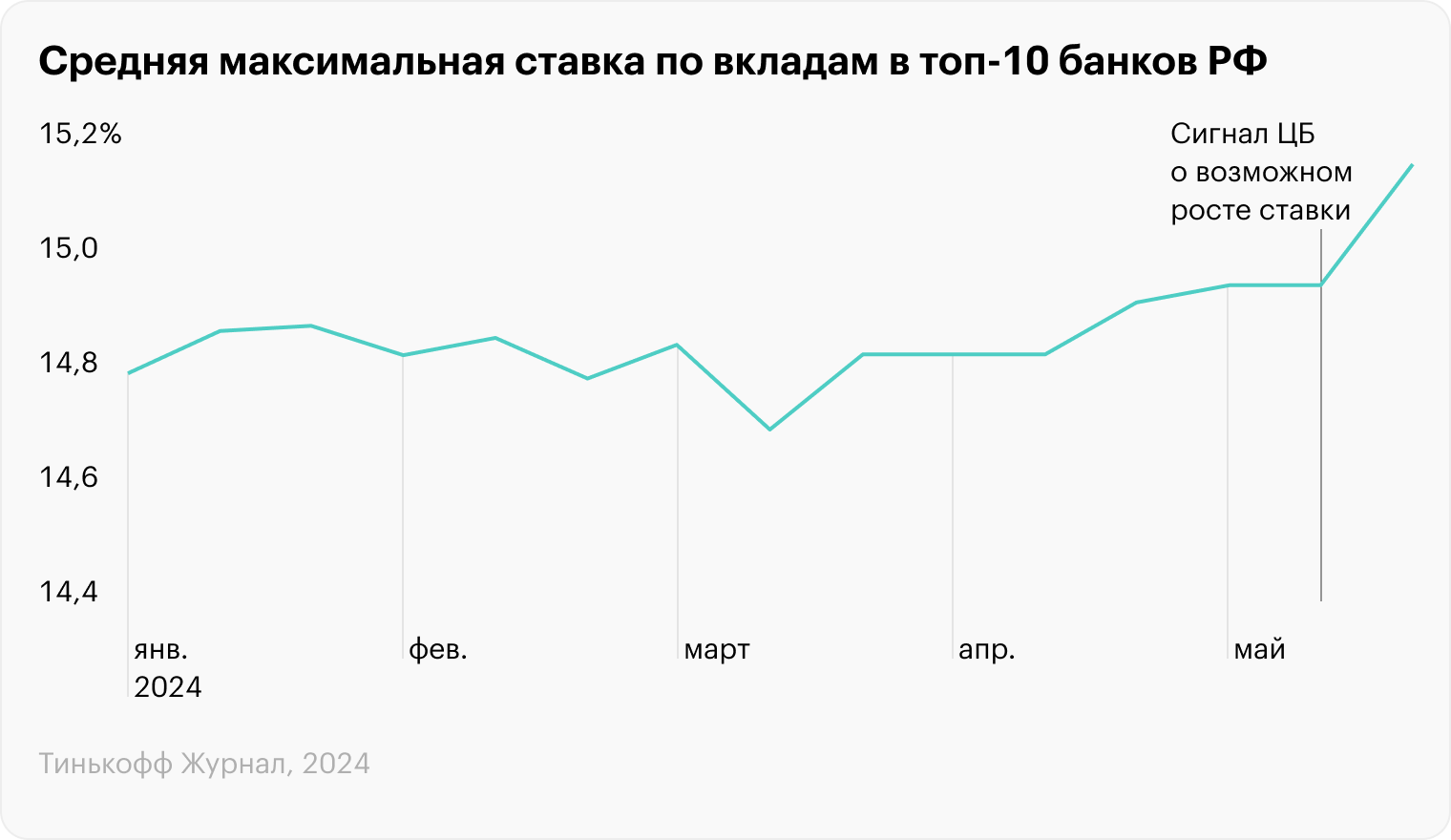

Как бы то ни было, привлекательность вкладов в мае и июне заметно росла, в том числе в крупнейших банках РФ.

«Уралсиб» 21 мая, то есть в день заявления Заботкина, повысил доходность по некоторым вкладам, указав, что максимальная ставка может составить 17% и будет действовать для новых клиентов при сумме вклада от 2 до 7 млн рублей сроком на полгода.

«Альфа-банк» 22 мая объявил о повышении ставок до 16% годовых по двум вкладам на сроки от полугода до двух лет. 31 мая банк увеличил ставку по трехлетнему вкладу до 17%, а уже 5 июня довел ее до 18% и одновременно улучшил условия других вкладов.

Сбербанк 31 мая в качестве временной меры повысил ставки по своему флагманскому вкладу на сроки шесть и семь месяцев с 16 до 18% годовых.

«Газпромбанк» также 31 мая в третий раз за месяц объявил о росте доходностей накопительных продуктов. По одному из вкладов ставку увеличили с 17,5 до 19% при открытии онлайн. Правда, действует она только в последние два месяца размещения.

Банк «Дом.РФ» в начале июня повысил ставки по шестимесячному вкладу до 18,1% годовых. А при сумме вклада от миллиона рублей ставку обещают до 18,3%.

Московский кредитный банк (МКБ) с 4 июня предлагает до 18,2% на год при соблюдении ряда условий. А наиболее щедрым выглядит предложение 20% годовых на трехлетний депозит.

ВТБ 5 июня повысил ставку по накопительному счету до 18%. Правда, доступна она только новым клиентам и действует в первые три месяца.

Стоит подчеркнуть, что приведенные выше ставки в большинстве случаев предполагают определенные условия, которые нужно внимательно изучать и учитывать при выборе подходящего вклада. Также важно, что лучшие условия зачастую предлагают новым клиентам: банки заинтересованы прежде всего в привлечении новых денег, а не перекладывании клиентами уже имеющихся депозитов на более выгодных условиях.

Так, акционные предложения на финансовых платформах «Банки-ру» и «Финуслуги» могут обеспечить до 20% годовых на шестимесячный период, но только на первый оформляемый вклад.

Средняя же процентная ставка в топ-10 российских банков, которая доступна любому клиенту без предварительных условий, составляла, по данным ЦБ на конец мая, 15,16% годовых. Это на 0,21 п. п. больше, чем было еще 10 дней назад, притом что общий рост с начала года составил только 0,37 п. п.

Ставки выросли на вкладах всех сроков, сильнее всего — по депозитам от шести месяцев и свыше года — на 0,35—0,45 п. п. А у ставки по вкладам на короткие периоды, до полугода, рост был более умеренным — на 0,17—0,19 п. п.

Решения банков по изменению условий размещения вкладов и выдачи кредитов не всегда в точности повторяют динамику «ключа» — это хоть и важнейший, но не единственный фактор из тех, что оказывают влияние на рынок.

Эксперты считают, что ставки уже близки к максимально возможным в нынешних условиях.

«На большой разрыв с ключевой ставкой банки не пойдут, — уверен управляющий директор рейтингового агентства «Эксперт РА» Юрий Беликов. — Крупнейшие банки хорошо понимают пределы повышения ставок, после которых под существенным риском окажется чистая процентная маржа. Эти пределы в основном достигнуты».

При этом тот факт, что ставки по долгосрочным вкладам растут быстрее краткосрочных, говорит о пессимистичных ожиданиях банков: рынок осознает, что денежно-кредитная политика останется жесткой дольше, чем это ожидалось. А значит, деньги в России будут стоить дорого — в том числе и банковские кредиты.

Кредиты: ипотека стала еще дороже

Как и в случае с вкладами, ставки по кредитам банки поспешили повысить еще до заседания ЦБ. С начала мая средние ставки по всем видам кредитов выросли на 0,2—0,4 п. п., по данным «Банки-ру».

На эти решения банков влияют не только ожидания по ставке, но и ужесточение регулирования со стороны ЦБ, который борется с закредитованностью россиян, повышая макропруденциальные надбавки и ужесточая лимиты по потребительским кредитам. В свою очередь, на удорожание ипотеки повлиял рост доходностей на рынке гособлигаций, о котором подробнее расскажем ниже.

Вот какие условия рыночных ипотечных программ, то есть без учета льгот от государства, теперь предлагают крупнейшие кредиторы.

Сбербанк 5 июня объявил, что повышает ипотечные ставки сразу на 1,5 п. п. Теперь жилищные кредиты на новостройки и вторичное жилье будут выдавать минимум под 18,2%. Также выросли ставки по потребкредитам, которые достигают уже 39,9% годовых.

ВТБ поднял ставки неделей ранее, с 29 мая, — рост составил 1 п. п. Ипотеку без льгот банк готов выдавать не ниже чем под 17,5%. И это только для крупных кредитов при условии, что клиент оформит комплексное страхование, подтвердит доход, занятость и будет иметь на руках не менее 30% стоимости жилья в качестве первоначального взноса.

«Альфа-банк» ухудшил условия ипотеки 31 мая, подняв рыночные ставки на 1 п. п. Теперь минимум — это 18,5%.

«Газпромбанк» установил минимальную ставку в 18% годовых для зарплатных клиентов. Для остальных ипотека теперь будет стоить от 21,1%. Новые условия действуют для заемщиков, подающих заявки с 5 июня.

Также в СМИ пишут о состоявшемся или предстоящем росте ставок в других крупных банках: МКБ, «Уралсибе», «Совкомбанке». Эксперты ждут, что вслед за Сбером и прочими лидерами рынка так же станут действовать и более мелкие банки. После заседания ЦБ по ставке среднерыночные значения по ипотеке могут составить 18—18,5%, считают некоторые аналитики.

«Это уже смещение, скажем так, общерыночное, — отмечает генеральный директор аналитического агентства «Бизнесдром» Павел Самиев. — Думаю, временной лаг этих изменений будет достаточно коротким, и в течение, мне кажется, пары-тройки недель эти программы скорректируются у большинства банков».

С учетом сроков ипотечных кредитов, большую часть которых в России сегодня выдают на 25—30 лет, такие ставки выглядят заградительными и должны ощутимо охладить рынок. Этому же будет способствовать сворачивание массовой льготной ипотечной программы на новостройки под 8% годовых, которая должна завершиться 1 июля.

Облигации: умный рынок ждет роста ставки

Повышая цены на ипотеку, банки руководствуются не только ожиданиями по ключевой ставке. Главной причиной роста сами кредиторы называют увеличение доходности государственных облигаций — ОФЗ. Именно на этот показатель ориентируются банки при оценке стоимости привлечения денег под ипотеку и, соответственно, при ценообразовании в сегменте жилищных кредитов.

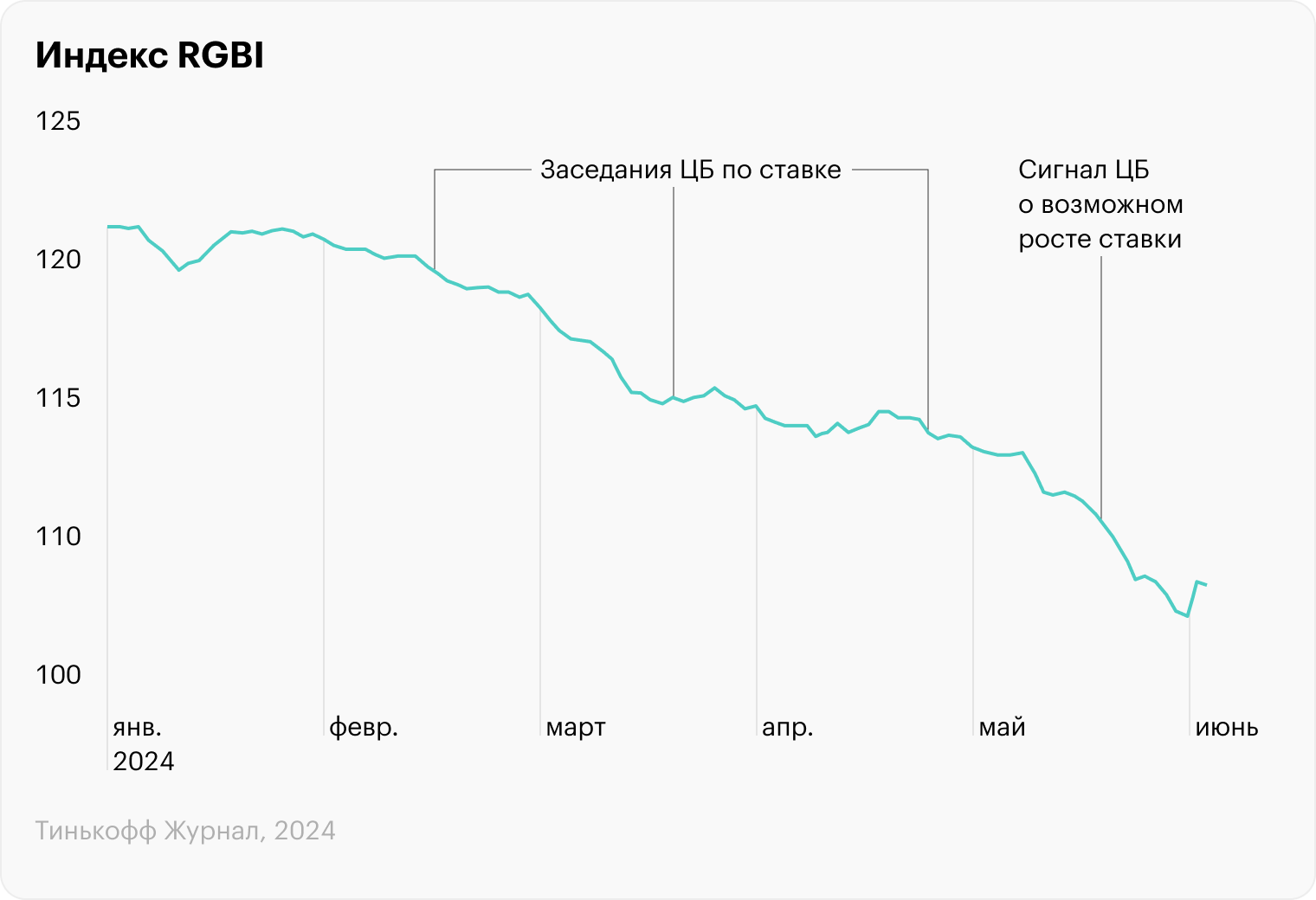

С момента предыдущего заседания ЦБ, 26 апреля, когда регулятор также выбирал между сохранением ставки в 16% и ее повышением до 17%, индекс государственных облигаций RGBI, который отслеживает Мосбиржа, упал на 5%. С начала 2024 года — уже на 10%. Это происходит на фоне распродажи инвесторами старых бумаг, которые не могут сравниться с доходностью более свежих выпусков. В итоге цены корректируются, повышая общую доходность ОФЗ.

В отличие от акций, долговыми бумагами торгуют в основном не частные игроки, а крупные институциональные инвесторы, обладающие хорошими знаниями и опытом, поэтому рынок облигаций считается «самым умным». Падение индекса ОФЗ сигнализирует о том, что банки, управляющие компании, страховщики и пенсионные фонды не верят в быстрое снижение ключевой ставки.

Продолжат ли облигации дешеветь? Не факт. Если в уже состоявшейся распродаже вероятность повышения ставки ЦБ 7 июня учтена в полной мере, то индекс может перестать падать. Признаки нащупывания дна уже можно разглядеть на графике ниже.