Отчет ЦБ за 1 квартал: деньги возвращаются на фондовый рынок, портфели инвесторов растут

Российские инвесторы и профучастники постепенно адаптируются к последствиям кризиса 2022 года, перестраивая свою работу под новые реалии. Несмотря на то что уровень неопределенности все еще остается высоким, можно говорить о постепенном восстановлении российского рынка ценных бумаг. По итогам 1 квартала 2023 года все сегменты фондового рынка показали положительную динамику, а индекс Московской биржи вырос на 13,8%, что стало лучшим квартальным результатом с начала кризиса в 2022 году.

В начале июня ЦБ выпустил обзор ключевых показателей профучастников рынка ценных бумаг по итогам 1 квартала 2023 года.

Выделим главное:

- Количество клиентов брокеров в январе — марте выросло на 6%, до 31 млн.

- Нетто-взносы на брокерские счета оказались рекордными с конца 2021 года.

- Средний размер портфеля клиента вырос с 1,3 до 1,4 млн рублей без учета пустых счетов.

- Доля акций в структуре активов резидентов выросла до 30% и почти сравнялась с долей облигаций — 32%.

- Доля квалифицированных инвесторов составляет 1,8% от общего числа клиентов, но им принадлежит 69% активов на брокерских счетах.

- Продолжает снижаться доля иностранных активов в портфелях на фоне выпуска замещающий облигаций и продаж иностранных акций.

- Клиентская база в доверительном управлении падает третий квартал подряд из-за выхода клиентов из долгосрочных массовых стратегий.

- Рост числа ИИС замедлился на фоне истечения трехлетнего периода по действующим договорам, а также снижения горизонта планирования инвесторов.

- Отток денег с ИИС в январе — марте превысил взносы, при этом объем активов вырос за счет положительной переоценки.

Активность инвесторов перестала падать

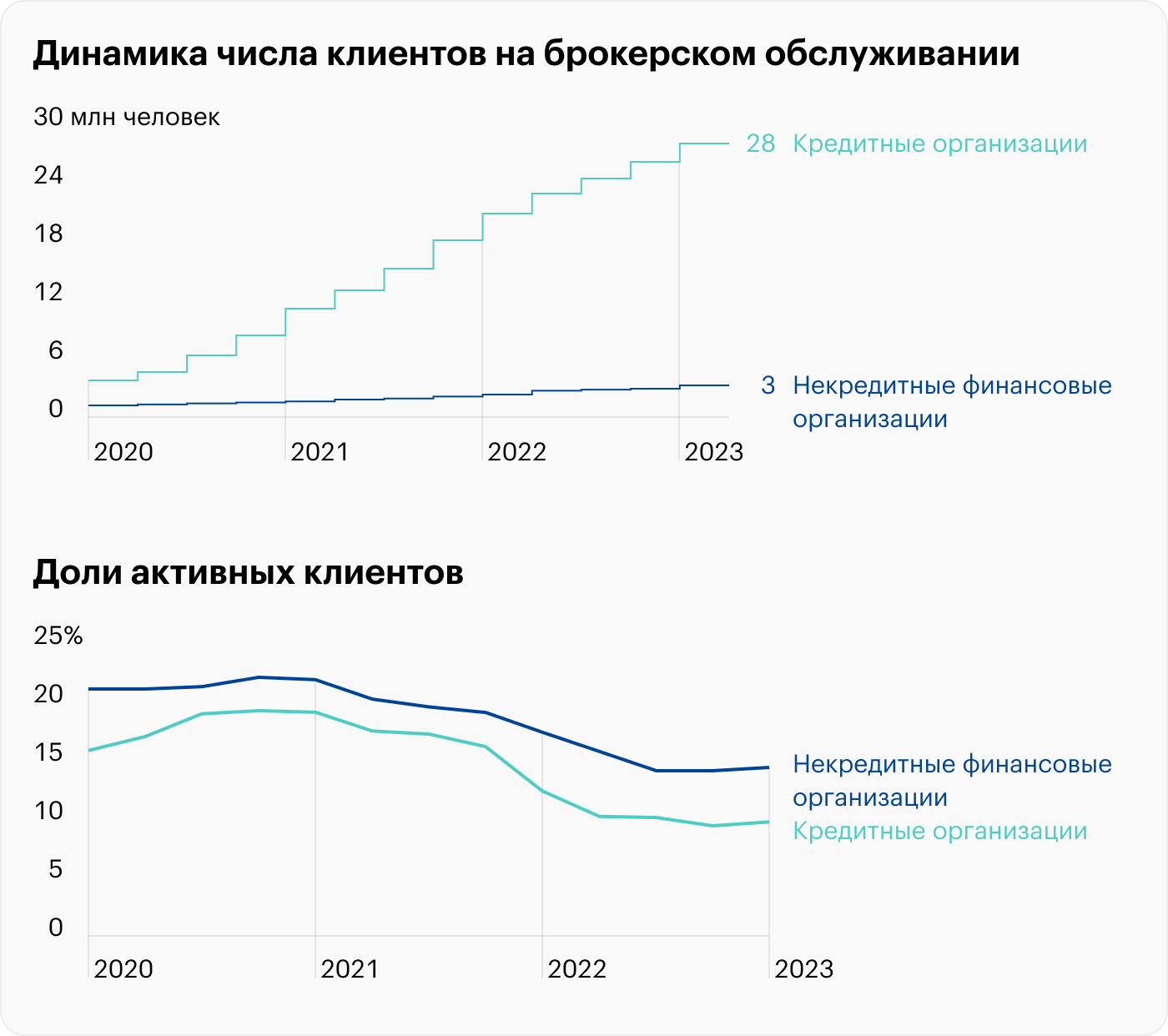

Суммарное количество клиентов на брокерском обслуживании в январе — марте 2023 года выросло на 6%, до 31 млн. В это количество входят и повторные счета у разных брокеров. По данным Московской биржи, число физических лиц с уникальными паспортными данными, имеющих брокерские счета, выросло также на 6%, до 24,5 млн человек, что составляет около 32% экономически активного населения России. Отметим, что темпы роста постепенно замедляются, что может говорить о постепенном насыщении клиентской базы крупных профучастников.

Активность клиентов в 1 квартале 2023 года остается ниже уровней аналогичного периода прошлого года: многие инвесторы выбрали выжидательную позицию, в том числе из-за нежелания продавать ценные бумаги в убыток на фоне отрицательной переоценки активов в портфелях. Из-за событий 2022 года и падения рынка многие в нем разочаровались и перешли к альтернативным видам вложений: депозитам, драгметаллам, недвижимости.

Вместе с тем стоит отметить незначительный рост доли активных клиентов в январе — марте 2023 года к 4 кварталу прошлого года. Выводы делать пока рано, но есть надежда, что мы прошли дно и активность перестанет падать.

Квалы наращивают долю

Большинство брокерских счетов остаются пустыми или хранят незначительный объем активов. По итогам 1 квартала 2023 года на 66% счетов не было денег совсем, на 22% хранилось до 10 тысяч рублей, 6% счетов имели активы от 10 до 100 тысяч рублей, 5% — от 100 тысяч до миллиона. И лишь на 1% брокерских счетов стоимость активов превышала миллион рублей.

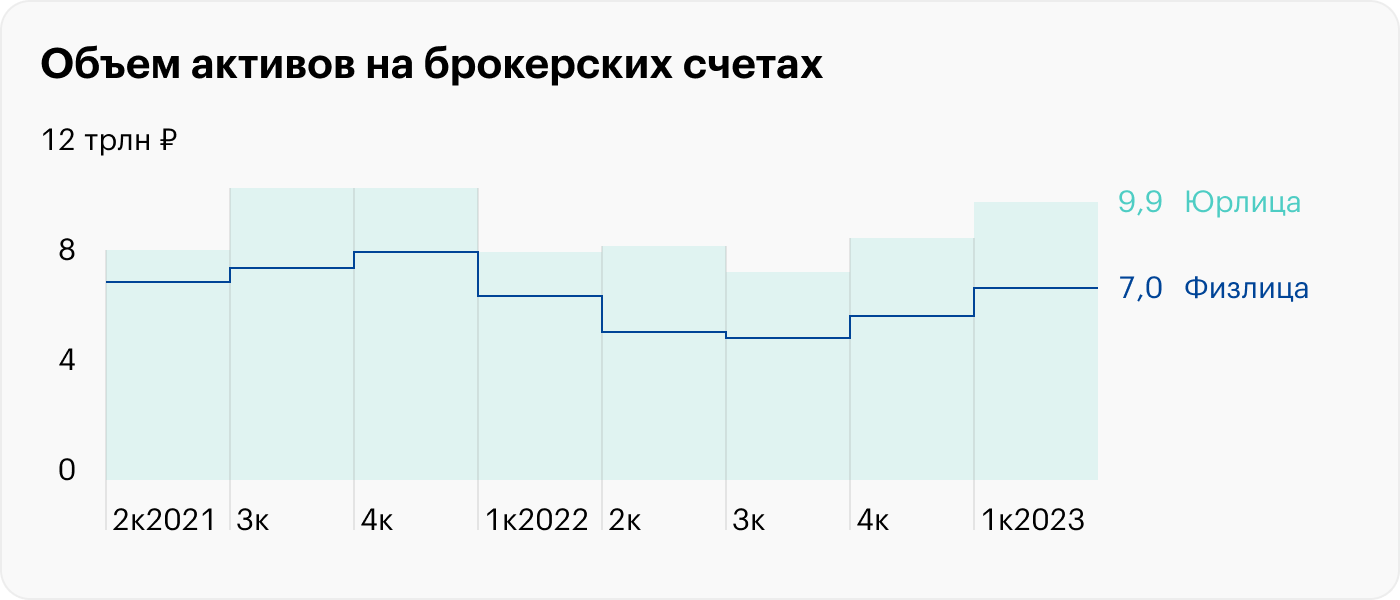

Общий объем активов на брокерских счетах по итогам января — марта 2023 года вырос на 16%, до 16,9 трлн рублей. Повлиял не только приток денег на брокерские счета, но и положительная переоценка акций на фоне роста российского фондового рынка. На активы физических лиц приходится меньшая часть объема — 7 трлн рублей. Из них 6,3 трлн — это ценные бумаги.

Размер среднего брокерского счета российского инвестора-«физика» за первые три месяца этого года вырос с 205 до 225 тысяч рублей, но статистику портит большое количество околонулевых счетов. Без учета пустых и небольших счетов показатель достиг 1,4 млн рублей — против 1,3 млн рублей на конец 2022 года.

Сильнее всего портфели выросли у квалифицированных инвесторов, что привело к дальнейшей концентрации активов на российском рынке. По итогам 1 квартала 2023 количество квалифицированных инвесторов выросло на 5% и достигло 586 тысяч человек. Это лишь 1,8% от общего числа клиентов, но эти люди владеют 69% всех активов, тогда как в 4 квартале 2022 года доля составляла 67%.

Динамика брокерских счетов по размеру активов

| 2020 | 2021 | 2022 | 1к2023 | |

|---|---|---|---|---|

| Пустые счета | 60% | 63% | 66% | 66% |

| Менее 10 тысяч рублей | 18% | 20% | 21% | 22% |

| От 10 до 100 тысяч рублей | 8% | 7% | 6% | 6% |

| От 100 тысяч до миллиона рублей | 9% | 7% | 5% | 5% |

| Более миллиона рублей | 5% | 3% | 2% | 1% |

Динамика среднего размера счета физлица-резидента, тысяч рублей

| 2020 | 450 |

| 2021 | 409 |

| 2022 | 205 |

| 1к2023 | 225 |

Интерес к рынку акций растет

По данным крупнейших брокеров, квартальный нетто-приток на брокерские счета физических лиц составил 285 млрд рублей — это рекордная сумма с конца 2021 года. Значительную часть этих денег направили на покупку акций российских эмитентов, что может говорить о возобновлении интереса у розничных инвесторов к рынку акций. При этом основными покупателями на бирже были инвесторы, которые открыли брокерские счета более года назад.

Можно выделить несколько причин, которые стимулируют частных инвесторов вкладывать в акции российских эмитентов:

- Резкий восстановительный рост российских биржевых индексов с начала года.

- Дивидендные ожидания относительно выплат по итогам 2022 года.

- Низкий уровень ставок по депозитам в крупных банках.

- Интерес к акциям второго и третьего эшелона на фоне взлета котировок отдельных эмитентов в 2—4 раза.

- Отсутствие значимых негативных новостей, которые могли бы вызвать новый отток капитала с биржи.

В результате доля акций российских компаний в портфелях инвесторов — физических лиц выросла с 28 до 30%. Это максимум за всю историю наблюдений.

Увеличилась также доля российских облигаций с 30 до 32% — в основном за счет вложений в гособлигации и облигации крупных российских компаний. Этому способствовали высокие доходности по ОФЗ и выпуск замещающих облигаций российскими эмитентами. Кроме того, инвесторы проявляли интерес к облигациям банков и высокодоходным облигациям строительного сектора.

Одновременно доля иностранных активов за первые три месяца года снизилась с 31 до 28%. В основном это связано с замещением еврооблигаций, продажей иностранных акций и выводом иностранной валюты со счетов. Падение могло бы быть еще более глубоким, но значительная часть иностранных бумаг и денег от их погашения остается замороженной в депозитариях «недружественных» стран.

На ИИС рекордный отток денег

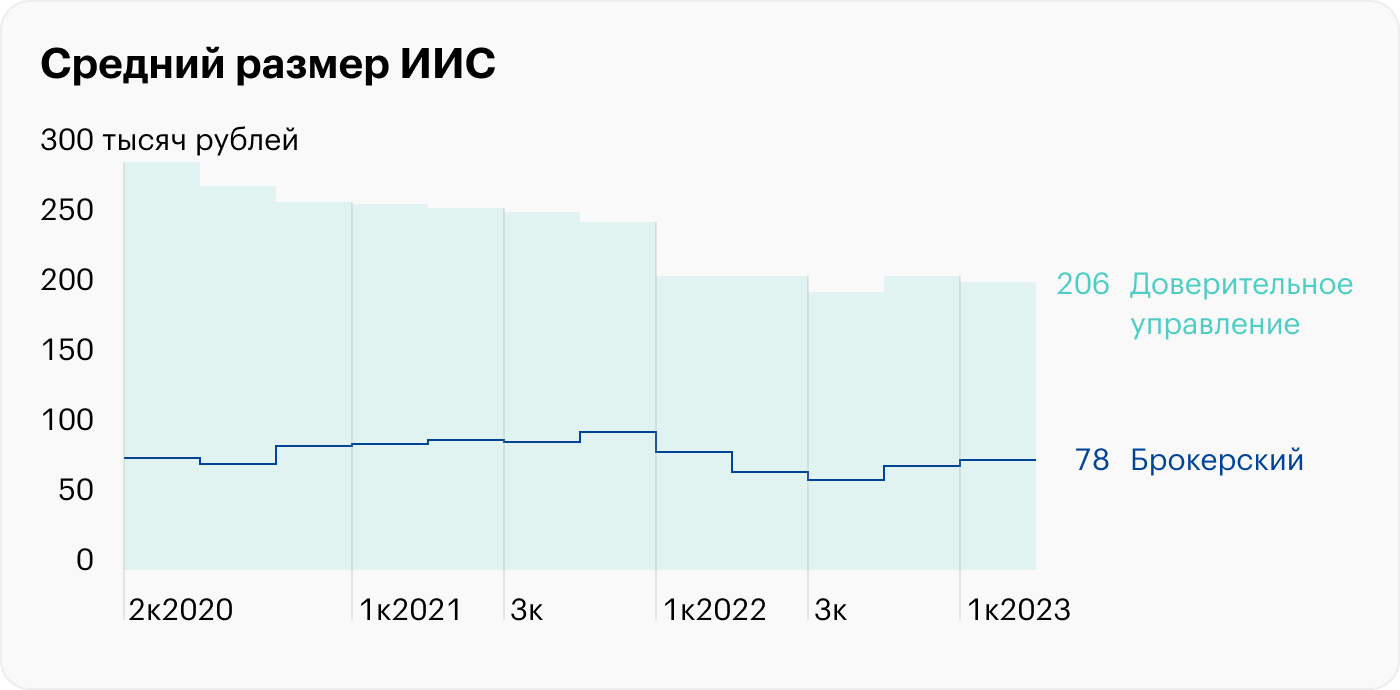

Темпы роста количества ИИС продолжают замедляться. По итогам 1 квартала 2023 их число составило 5,3 млн счетов, что лишь на 2% больше, чем 3 месяца назад.

Рост ИИС сдерживает в первую очередь общее насыщение рынка: программа действует с 2015 года и многие клиенты уже воспользовались преимуществами счетов. После получения льгот люди закрывают счета по истечению минимального трехлетнего периода. Также наблюдается закрытие ИИС в рамках доверительного управления (ДУ) на фоне выхода из массовых долгосрочных стратегий.

Кроме того, многие клиенты могут опасаться открывать новые ИИС, поскольку не понимают, как будет функционировать инструмент после его реформирования и внедрения инвестиционных счетов третьего типа.

Динамика действующих ИИС, млн счетов

| Брокерские | Доверительное управление | |

|---|---|---|

| 2019 | 1,4 | 0,2 |

| 2020 | 3,1 | 0,4 |

| 2021 | 4,3 | 0,5 |

| 1к2022 | 4,6 | 0,5 |

| 2к2022 | 4,6 | 0,5 |

| 3к2022 | 4,7 | 0,5 |

| 4к2022 | 4,8 | 0,4 |

| 1к2023 | 4,9 | 0,4 |

В 1 квартале инвесторы вывели больше денег с ИИС, чем внесли на счета. За январь — март чистый отток с ИИС составил 7 млрд рублей, что стало худшим квартальным результатом за всю историю существования инструмента. Нетто-отток с ИИС в рамках ДУ наблюдается третий квартал подряд: инвесторы разочаровываются в низкой доходности долгосрочных стратегий и ищут альтернативные варианты вложений.

Несмотря на слабую динамику роста количества ИИС и отток денег со счетов, объем портфелей на ИИС вырос по итогам квартала на 6% — до 471 млрд рублей. Это в основном связано с положительной переоценкой акций на фоне роста фондового рынка. Средний размер счета ИИС в рамках брокерского обслуживания вырос с 74 до 78 тысяч рублей, а на ДУ сократился с 210 до 206 тысяч рублей.

Доверительное управление теряет клиентов

Клиентская база в сегменте доверительного управления сокращается третий квартал подряд. За январь — март 2023 года количество клиентов снизилось еще на 3% — до 821 тысячи человек. В основном это связано с выходом инвесторов из массовых долгосрочных стратегий, в том числе в рамках ИИС. Частично потери удалось компенсировать за счет притока активов в краткосрочные стратегии с высоким средним чеком, которые ориентированы на денежный рынок, высокодоходные акции, сделки репо и своп-контракты.

Динамика клиентов ДУ на конец периода, тысяч лиц

| 2019 | 341 |

| 2020 | 562 |

| 2021 | 843 |

| 1к2022 | 873 |

| 2к2022 | 876 |

| 3к2022 | 872 |

| 4к2022 | 848 |

| 1к2023 | 821 |

На фоне сохраняющейся неопределенности инвесторы предпочитают вкладывать в краткосрочные инструменты с повышенным риском в расчете на более быстрое получение прибыли.

Общий объем портфелей в рамках ДУ по итогам квартала вырос на 5%, до 1,9 трлн рублей, при этом объем портфелей физических лиц прибавил 9%, до 1,4 трлн рублей. На фоне снижения числа клиентов этот рост привел к увеличению среднего размера портфеля клиентов-«физиков» с 1,5 до 1,7 млн рублей.

Стоит отметить, что инвесторам в последний год в среднем было выгоднее держать деньги на депозитах, чем доверять их профессиональным управляющим. Согласно данным обзора ЦБ, средневзвешенная доходность топ-30 стратегий в рамках ДУ за последние 12 месяцев была отрицательной и составила −3,6%.

Конечно же, на столь слабые результаты повлиял кризис прошлого года, когда многие активы, находящиеся за пределами российской инфраструктуры, были заблокированы. Напомню, что исторически многие стратегии ДУ были ориентированы на покупку ценных бумаг иностранных эмитентов, в том числе аффилированных с российскими, через инфраструктуру «недружественных» стран.

Что в итоге

Судя по динамике ключевых показателей в 1 квартале 2023 года, на рынок постепенно возвращается умеренный оптимизм. Есть вероятность, что нижняя точка кризиса пройдена и началась фаза восстановления. Но неопределенность остается высокой, поэтому инвесторы в целом пока опасаются инвестировать деньги вдолгую, предпочитая вложения в краткосрочные инструменты, — особенно отчетливо это прослеживается в движении активов на доверительном управлении.

При этом массового притока новых клиентов на рынок ценных бумаг пока не наблюдается, как нет пока и заметного восстановления активности новых игроков. Лишь на каждом восьмом счете сумма активов превышает 10 тысяч рублей, а на 99% счетов сумма составляет менее миллиона рублей.

Зато опытные инвесторы с большими счетами, имеющие статус квалифицированных, наращивают вложения в российский рынок. Это приводит к дальнейшей концентрации активов у крупных участников, которым принадлежит уже почти 70% общего объема рынка.

Есть вероятность, что в реальности концентрация активов еще выше: многие крупные инвесторы предпочитают диверсифицировать риски, поэтому держат капитал на нескольких брокерских счетах, в том числе открытых на родственников.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique