Как кризис повлиял на поведение инвесторов и брокеров

2022 год оказался одним из самых тяжелых для российского рынка ценных бумаг. Профессиональные участники и инвесторы столкнулись с беспрецедентными ограничениями и вынуждены были перестраиваться под новые условия.

Санкции против крупных российских банков, брокеров и даже Национального расчетного депозитария, блокировка активов и массовый исход иностранных инвесторов оказывали давление на рынок и работу его игроков.

В течение года условия резко менялись на фоне решений ЦБ, волатильности рубля, падения котировок и торгового оборота ценных бумаг. Также не в пользу рынка сказались приостановка торгов на фондовом рынке и снижение раскрываемости показателей российских эмитентов.

Понять, как кризис повлиял на торговлю ценными бумагами в России и работу профессиональных участников рынка, помогает свежий обзор ЦБ за 2022 год.

Вот главное из него:

- Брокерские счета есть у трети экономически активного населения страны.

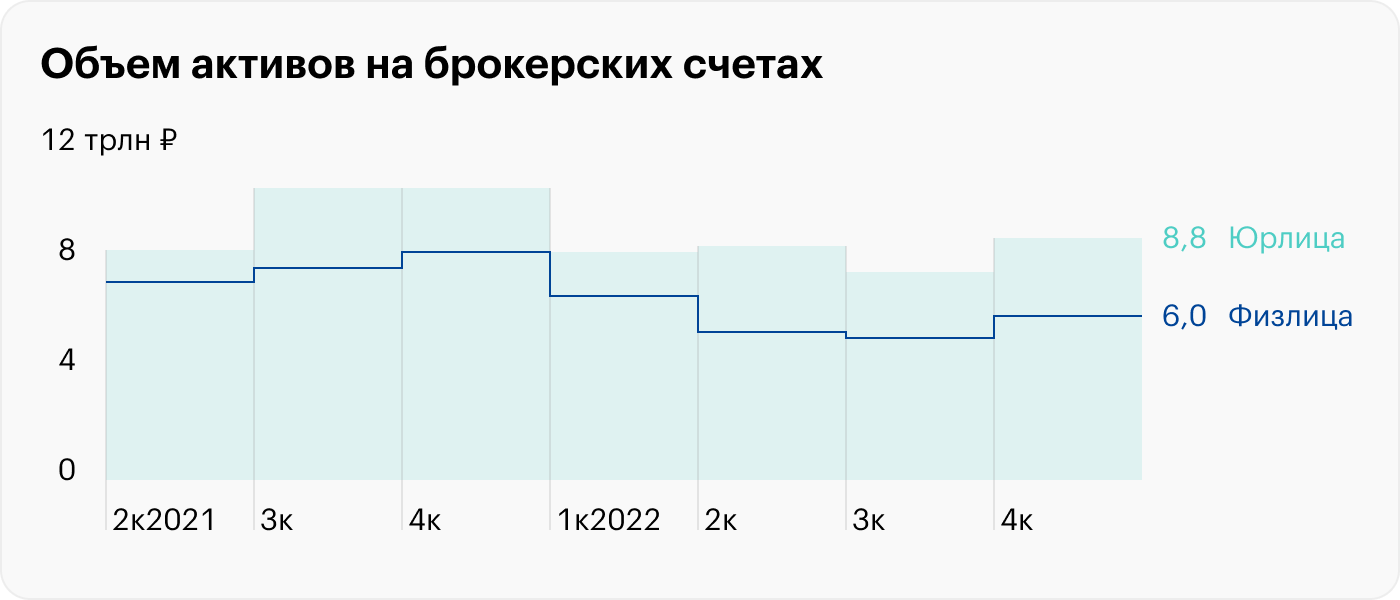

- Объем активов граждан на конец года составил 6 трлн рублей, сократившись на 2,3 трлн.

- Средний размер брокерского счета снизился за год в два раза — до 205 тысяч рублей.

- Две трети инвесторов имеют пустые брокерские счета, и лишь у 13% портфель превышает 10 тысяч рублей.

- Две трети всех активов на брокерских счетах принадлежит 2% квалифицированных инвесторов.

- Количество ИИС достигло рекордных 5,2 млн счетов, но объем активов упал с 551 до 446 млрд рублей.

- Клиенты в доверительном управлении сокращают горизонт инвестирования и выходят из долгосрочных стратегий.

Иллюзия роста

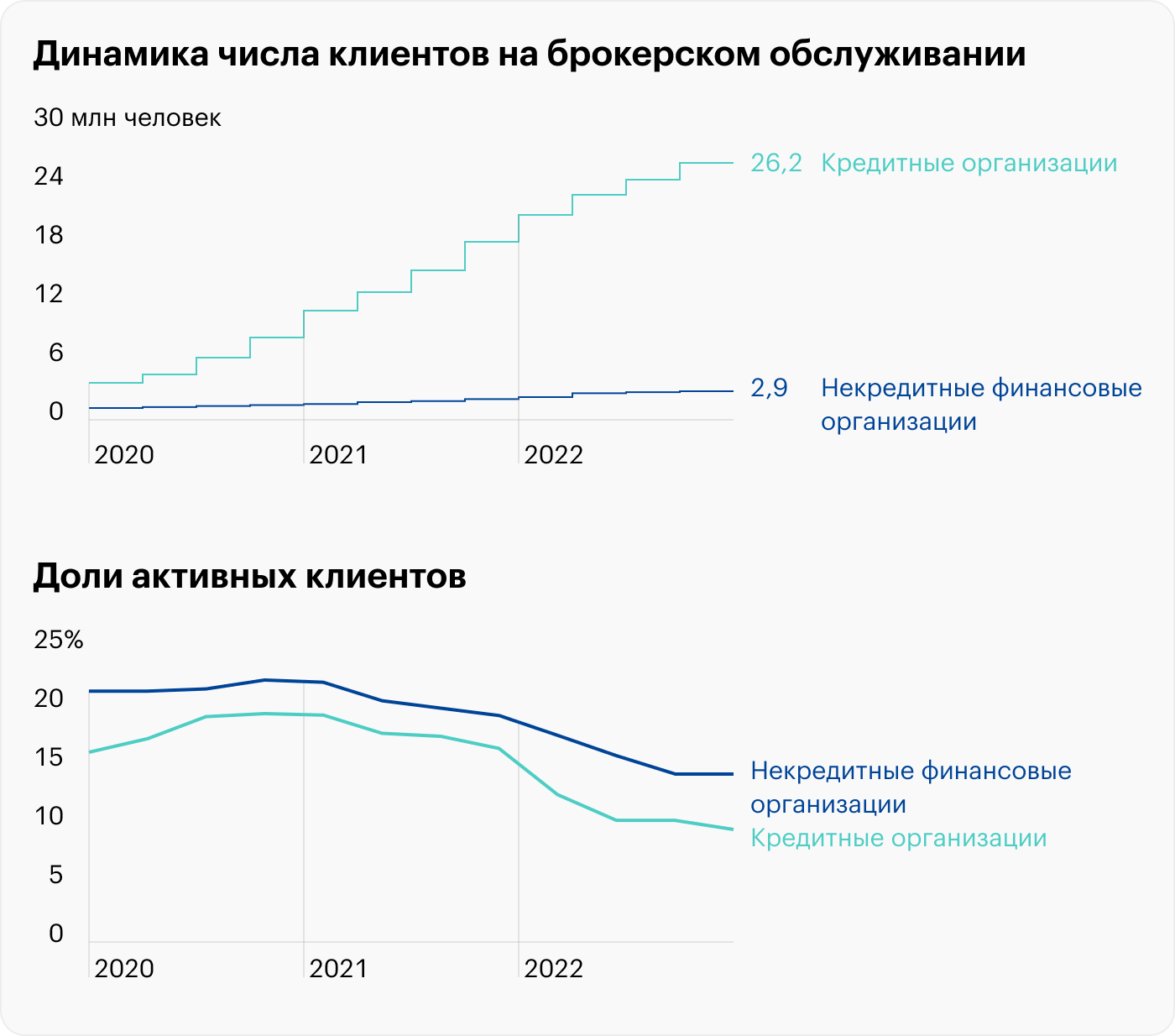

По данным ЦБ, общее количество клиентов на брокерском обслуживании за 2022 год выросло на 45% — до рекордных 29,2 млн. Но такая динамика в значительной степени связана с техническим фактором: на фоне февральских событий многие крупные брокеры подпали под западные санкции и вынуждены были переводить активы клиентов в другие компании. Это привело к номинальному росту количества счетов.

Во втором полугодии темпы роста клиентской базы снизились, но зато счета стали открывать в основном клиенты, которые впервые пришли на фондовый или валютный рынок. Предположу от себя, что кто-то из инвесторов мог открывать счета на своих родственников, чтобы диверсифицировать риски или получить налоговый вычет по ИИС. Так что «новые» инвесторы на бумаге — не всегда такие по факту.

При этом из графика видно, что доля активных клиентов снижается с начала 2021 года, и кризис 2022 года лишь усилил этот тренд: количество пока не перерастает в качество.

Во второй половине 2022 года активность инвесторов была на многолетнем минимуме. У этого может быть несколько причин.

Отсутствие интереса у клиентов. Низкая активность в среднем по рынку в значительной степени связана с большим количеством счетов, которые остаются пустыми. Многие брокеры стимулировали клиентов заводить счета, предлагая различные бонусы, в том числе «бесплатные» ценные бумаги. Люди заполняли заявки, получали подарки и забывали о счете.

Разочарование в рынке. Часть клиентов могла уйти, получив значительный убыток по счету. А еще — из-за отсутствия понимания, как работать в новых условиях. Или из-за запретов от самого регулятора, который в октябре ограничил покупку иностранных бумаг неквалифицированными инвесторами. ЦБ в своем обзоре эту причину не называет. Но нам она кажется существенной.

Вынужденная пауза. Часть активов оказалась заблокирована на фоне реализации инфраструктурных рисков.

Нежелание фиксировать убытки. Кто-то из клиентов принял выжидательную позицию на фоне отрицательной переоценки российских активов.

Недоступность приложений. Клиентские приложения многих брокеров в App Store и Google Play оказались недоступны, что могло негативно повлиять на активность торговли.

Поиск альтернативы. На фоне падения рынка ценных бумаг некоторые клиенты могли перевести фокус внимания на альтернативные способы вложений: депозиты, драгметаллы, недвижимость и прочие.

Важно помнить, что у многих инвесторов есть несколько счетов у разных брокеров. Так, общий рост клиентской базы за год составил 44%. Но если очистить статистику от эффекта двойного счета и посчитать клиентов с уникальными паспортными данными, то рост их числа за год, по данным Московской биржи, составил только 36%.

Число россиян с брокерскими счетами к концу года составило 22,9 млн человек. Это почти 31% от экономически активного населения страны. При этом большинство счетов остается пустым или с относительно небольшой суммой активов.

Высокая концентрация активов

Статистика ЦБ говорит о том, что доля пустых брокерских счетов продолжает расти и за год увеличилась с 63 до 66%. Выросла и доля счетов с активами менее 10 тысяч рублей — с 20 до 21%. Получается, что 7 из 8 клиентов брокеров либо не пользуются счетом совсем, либо держат там символическую сумму.

Лишь на 2% счетов стоимость активов превысила миллион рублей.

На фоне вывода денег и отрицательной переоценки рыночной стоимости активов сумма на брокерских счетах физлиц-резидентов сократилась за год на 28% — до 6 трлн рублей. Из них 5,3 трлн пришлось на ценные бумаги.

В марте — апреле 2022 года наблюдался резкий отток активов со счетов крупных брокеров, подпавших под санкции. Частично его компенсировал чистый приток в мае — декабре.

Из-за вывода активов и роста пустых счетов средний размер портфеля россиян за год сократился в два раза — с 409 до 205 тысяч рублей. Если не учитывать пустые и небольшие счета, то средний размер активов снизился не так значительно — с 2,2 до 1,3 млн рублей.

Квалифицированные инвесторы по итогам прошлого года составили лишь 1,8% от общего количества российских инвесторов. При этом им принадлежит 67% всех активов на счетах.

С учетом столь высокой концентрации активов инициатива ЦБ увеличить порог суммы на счете с 6 до 30 млн рублей для получения статуса квалифицированного инвестора выглядит неоднозначной.

Фактически это будет означать, что получить статус по имущественному цензу и избежать ограничений смогут лишь единицы очень крупных инвесторов. А это может способствовать дальнейшему усилению концентрации активов в руках абсолютного меньшинства.

Доля брокерских счетов по размеру активов

| 2020 | 2021 | 2022 | |

|---|---|---|---|

| Пустые счета | 60% | 63% | 66% |

| Менее 10 тысяч рублей | 18% | 20% | 21% |

| От 10 до 100 тысяч рублей | 8% | 7% | 6% |

| От 100 тысяч до 1 млн рублей | 9% | 7% | 5% |

| Более 1 млн рублей | 5% | 3% | 2% |

Динамика среднего размера счета физлица-резидента, тысяч рублей

| 2020 | 450 |

| 2021 | 409 |

| 2022 | 205 |

Рост числа ИИС замедляется

Количество действующих ИИС по итогам 2022 года достигло рекордных 5,2 млн, но ЦБ отмечает замедление их роста. Более того, в сегменте доверительного управления произошло сокращение числа ИИС на фоне снижения интереса со стороны клиентов к долгосрочным стратегиям. Возможно, именно эти негативные тенденции послужили поводом для обсуждения запуска нового ИИС 3 типа, который может стать заменой двум предыдущим.

При этом ЦБ отмечает значительные нетто-взносы на счета ИИС по итогам года. В основном инвесторы предпочитали либо оставлять вложения в деньгах, либо вкладывать в наиболее ликвидные активы — гособлигации и акции российских эмитентов. Деньги на счетах держат, вероятно, для сохранения возможности быстро докупить активы в случае резкой просадки котировок. Тем более что вычет по ИИС можно получить и без инвестиций в бумаги.

Объем портфелей ИИС в денежном выражении за год упал на 19% — до 446 млрд рублей. В значительной степени повлияло падение рынка акций: на начало 2022 года примерно 25% активов на ИИС составляли акции российских компаний.

Примечательно, что эта доля к концу года даже немного выросла, а значит, инвесторы активно докупали активы отечественных эмитентов на фоне падения рыночной капитализации компаний.

Средний размер счета ИИС также снизился: на брокерском обслуживании — с 98 до 74 тысяч рублей, а в рамках доверительного управления — с 248 до 210 тысяч рублей. Как и в случае с обычными брокерскими счетами, около 66% счетов ИИС остаются пустыми. Но за год их доля снизилась: в 2021 году пустыми было около 71% счетов.

Динамика действующих ИИС, млн счетов

| 2019 | 2020 | 2021 | 1к2022 | 2к2022 | 3к2022 | 4к2022 | |

|---|---|---|---|---|---|---|---|

| Брокерские | 1,4 | 3,1 | 4,3 | 4,6 | 4,6 | 4,7 | 4,8 |

| Доверительное управление | 0,2 | 0,4 | 0,5 | 0,5 | 0,5 | 0,5 | 0,4 |

Доверительное управление

Количество клиентов с договорами доверительного управления (ДУ) за год почти не изменилось: 848 тысяч после 843 в 2021 году. При этом в первом квартале произошел основной прирост клиентской базы, а со второго полугодия наблюдался отток клиентов из доверительного управления.

В первом полугодии стоимость портфелей ДУ сократилась с 1,8 до 1,5 трлн рублей. Но во втором полугодии активы на счетах фактически вернулись на уровень начала года и составили около 1,8 трлн рублей, из которых 1,2 трлн пришлось на счета физических лиц.

На фоне кризиса и общей неопределенности клиенты сократили свой горизонт инвестирования. По данным ЦБ, во втором полугодии произошел приток капитала в новые краткосрочные стратегии с высоким средним чеком. Параллельно наблюдался выход из долгосрочных стратегий, в том числе на ИИС.

До кризиса многие стратегии доверительного управления ориентировались на покупку облигаций иностранных эмитентов через зарубежную инфраструктуру, поэтому в кризис существенная часть активов клиентов оказалась заблокирована. За год доля иностранных активов в портфелях сократилась с 50 до 44% на фоне внешних ограничений и рисков.

Динамика активов ДУ на конец периода, трлн рублей

| 2019 | 2020 | 2021 | 1к2022 | 2к2022 | 3к2022 | 4к2022 | |

|---|---|---|---|---|---|---|---|

| Физические лица | 0,7 | 1,0 | 1,2 | 1,1 | 0,9 | 1,0 | 1,2 |

| Юридические лица | 0,4 | 0,5 | 0,6 | 0,5 | 0,5 | 0,6 | 0,6 |

Динамика клиентов ДУ на конец периода, тысяч лиц

| 2019 | 341 |

| 2020 | 562 |

| 2021 | 843 |

| 1к2022 | 873 |

| 2к2022 | 876 |

| 3к2022 | 872 |

| 4к2022 | 848 |

Выводы

События 2022 года сильно отразились на рынке ценных бумаг в России и деятельности профессиональных участников. Оценивая годовые результаты, стоит держать в уме условность некоторых чисел.

Так, рост числа клиентов брокеров не говорит о росте рынка. ЦБ заявляет в релизе, что в фондовый рынок сейчас инвестирует треть экономически активного населения. На деле же две трети таких «инвесторов» держат счета пустыми.

Обратной стороной этой рекордной статистики стало снижение общего уровня активности: огромное количество бездействующих новичков размывает показатели активных инвесторов. Так же и со средним размером портфеля. Он сильно уменьшился не только из-за оттока денег и падения рыночной капитализации активов, но и из-за роста числа нулевых и околонулевых счетов.

А вот сокращение среднего инвестиционного горизонта и, как следствие, переток активов из долгосрочных стратегий в краткосрочные — это уже максимально красноречивая статистика. Инвесторы стремятся заработать здесь и сейчас и опасаются играть вдолгую.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.