Налоговая поддержка бизнеса: обзор основных мер, принятых в марте 2022 года

Опубликован закон с поправками в налоговый кодекс, которые должны хоть немного облегчить бизнесу жизнь в нынешних чрезвычайных условиях.

Некоторые льготы уже анонсировались ранее, например нулевой налог на прибыль для ИТ-сферы. Но есть и много нового.

Отмена повышенной налоговой пени для фирм

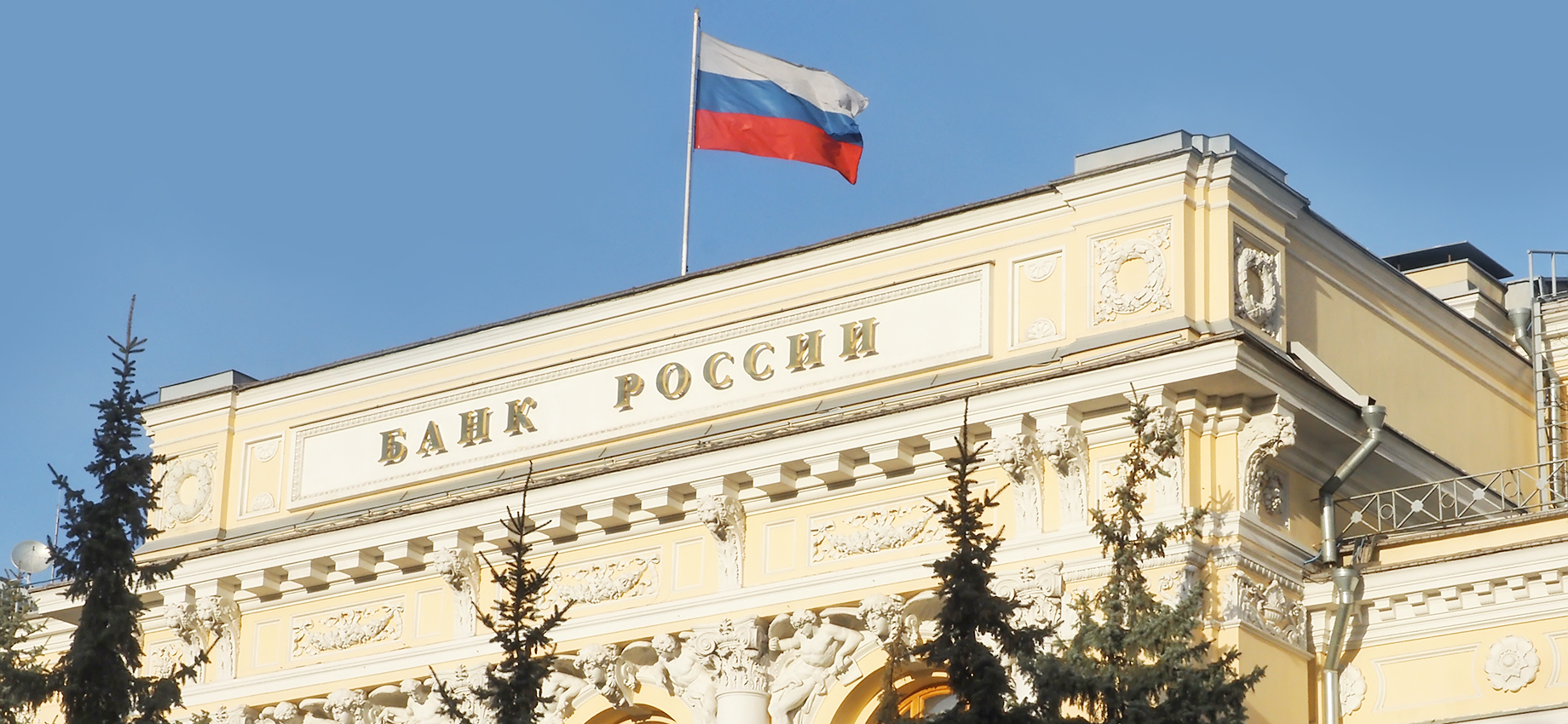

С 9 марта 2022 года и до конца 2023 г. для организаций действует такая же ставка пени за просрочку уплаты налогов, как для физлиц — 1/300 ставки ЦБ, независимо от количества дней просрочки. Напомню, что раньше для компаний начиная с 31 дня просрочки действовали повышенные пени — 1/150 ставки ЦБ.

НДС 0% для гостиничных услуг

С июля 2022 г. и по второй квартал 2027 г. гостиницы и иные места отдыха могут применять по своим услугам ставку НДС 0%. Входной налог гостиницы будут возмещать из бюджета. Чтобы подтвердить право на льготную ставку, нужно будет сдавать в налоговую отчет о доходах от оказания гостиничных услуг.

Также нулевая ставка по НДС доступна арендодателям гостиниц и иных мест отдыха, а также арендаторам, если они оказывают гостиничные услуги. Необходимые условия:

- Гостиница должна быть в реестре объектов туриндустрии. Порядок его ведения предстоит утвердить правительству.

- Объект должен быть введен в эксплуатацию (в том числе после реконструкции) в 2022 году.

Нулевая ставка применяется 20 кварталов подряд (пять лет) считая с квартала, когда объект был введен в эксплуатацию, в том числе после реконструкции.

Ускоренное возмещение НДС из бюджета для всех

В 2022 и 2023 годах все плательщики НДС смогут возместить налог из бюджета в заявительном порядке, то есть авансом. Им не понадобится для этого банковская гарантия или поручительство. Сумма НДС, заявленная к возмещению, не должна превышать сумму уплаченных налогов и сборов за предыдущий календарный год. На разницу свыше нужна банковская гарантия.

Для возмещения НДС вместе с декларацией надо подать заявление о применении заявительного порядка. Глава ФНС говорит, что налог вернут в течение нескольких дней, не дожидаясь окончания камеральной проверки.

Ускоренно возместить НДС не смогут плательщики, которые находятся в стадии ликвидации или банкротства либо подозреваются в неверном исчислении НДС.

Нулевой налог на прибыль для ИТ-сферы

Для ИТ-компаний на 2022—2024 годы официально устанавливается ставка 0% по налогу на прибыль. Условия ее применения такие же, как были для пониженной ставки 3%: госаккредитация, доля доходов от продажи и сопровождения ПО не меньше 90%, численность работников — минимум 7 человек.

То есть если ИТ-компания платила налог на прибыль 3%, то теперь она вообще не будет его платить. Но налоговую декларацию все равно сдавать надо.

Переход на ежемесячные авансы по налогу на прибыль с любого месяца

Организации, которые в первом квартале 2022 г. вносили ежемесячные платежи по налогу на прибыль с окончательным расчетом по итогам квартала, могут перейти на уплату ежемесячных авансов исходя из фактической прибыли с любого месяца этого года.

Такой порядок надо прописать в налоговой учетной политике компании и сообщить в ИФНС до 20-го числа месяца, начиная с которого будут вноситься «фактические» платежи. Те, кто хочет перечислить такой платеж уже за январь — март, должны уведомить налоговую инспекцию до 15 апреля. Однако декларации по прибыли тоже придется сдавать каждый месяц.

А еще Правительство продлило на месяц срок уплаты третьего авансового платежа по налогу на прибыль за первый квартал 2022 года. Вместо 28 марта его нужно заплатить до 28 апреля включительно. Это позволит организациям скорректировать сумму платежа с учетом реальных итогов работы за первый квартал и тем самым не отвлекать лишние деньги из оборота.

ФНС уже разъяснила, что перенос срока уплаты ежемесячного авансового платежа не повлияет на порядок заполнения декларации по налогу на прибыль за первый квартал этого года.

Специальный порядок для учета курсовых разниц

В течение 2022—2024 гг. по обязательствам и требованиям в иностранной валюте положительные курсовые разницы возникают и отражаются в налоговых доходах только на дату погашения или исполнения. Считать их на последнее число каждого месяца не надо.

Для отрицательных курсовых разниц это правило будет работать только в 2023 и 2024 годах. В 2022 г. они возникают и учитываются по-старому: на последнее число месяца или на дату погашения либо исполнения в зависимости от того, что произошло раньше.

Отмена НДФЛ с материальной выгоды

В 2021—2023 годах освобождается от НДФЛ любая материальная выгода. Чаще всего такая выгода возникает от экономии на процентах по беспроцентным или низкопроцентым — меньше 2/3 ключевой ставки — займам, выданным работникам или взаимозависимым лицам.

То есть тем, кто выдает такие займы, не нужно больше считать и удерживать НДФЛ с матвыгоды. Налог, удержанный в 2021 году и в начале 2022 года, надо вернуть заемщикам.

Налоговые каникулы для ИП — до 2024 года включительно

До 1 января 2025 года продлили возможность для регионов устанавливать ставку 0% для впервые зарегистрированных ИП, применяющих УСН или ПСН. Напомню, что новый ИП может рассчитывать на налоговые каникулы, только если работает в производственной, социальной, научной сфере или оказывает бытовые услуги населению либо гостиничные услуги.

Отмена повышенного транспортного налога для легковых машин дешевле 10 млн рублей

С 2022 года повышающий коэффициент по транспортному налогу применяется к автомобилям средней стоимостью от 10 млн рублей, а не 3 млн, как раньше. К 31 марта Минпромторг внесет поправки в перечень моделей дорогих машин на 2022 г.

То есть компаниям не придется по итогам первого квартала 2022 года вносить повышенный авансовый платеж за автомобили стоимостью от 3 до 10 млн рублей.

Заморозка кадастровой стоимости для расчета налогов

Если у недвижимости или земельного участка из-за текущей экономической ситуации с 2023 года повысится кадастровая стоимость, то для расчета налога на имущество организаций и земельного налога возьмут кадастровую стоимость объекта по состоянию на 1 января 2022 года.

Исключение — стоимость недвижимости или земли выросла из-за изменения характеристик, к примеру поменялось назначение земельного участка.

Увеличение порога для контролируемых сделок

Цены импорта и экспорта нефти, черных и цветных металлов, драгоценных металлов и камней, а также удобрений теперь контролируются ФНС при годовом доходе от 120 млн рублей вместо 60 млн.

Сделки, где хотя бы одна из сторон применяет инвестиционный вычет по налогу на прибыль, не считаются контролируемыми, если доходы и расходы по этим сделкам признают в 2022—2024 годах. При этом дата заключения договора не важна.

Если компания не заплатит налог на прибыль по контролируемой сделке, условия по которой не сопоставимы с рыночными, ее не станут штрафовать. Но для этого нужно, чтобы доходы и/или расходы по налогу возникли в период с 1 января 2022 по 31 декабря 2023 года.

Какие еще меры приняло государство для поддержки бизнеса в кризис

За март в России вступили в силу уже несколько нормативных актов, разработанных для поддержки граждан и бизнеса в условиях санкций. Так, запретили плановые проверки ККТ и снова ввели кредитные каникулы для малого бизнеса. Подробно об этих мерах можно почитать в другом нашем материале.

Новости, которые касаются всех, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @tinkoffjournal.