Как заработать на недвижимости в центре Москвы

На Мосбирже торгуются акции компании «Центральный телеграф», которая предоставляет услуги сотовой связи, цифрового телевидения, доступа в интернет и т. д. в Москве и нескольких городах Московской области. Интернет предоставляют через бренд Qwerty.

С бизнесом у «Центрального телеграфа» не очень: с 2012 по 2018 год выручка постепенно упала на треть, а операционная прибыль снизилась вдвое. Пользователи давно сделали выбор в пользу сотовой связи и мессенджеров, которые отобрали большую часть рынка телефонной связи. Между телеграммой и Телеграмом все чаще выбирают последнее. Покупать акции такого бизнеса не хочется.

Текущая рыночная капитализация «Центрального телеграфа» составляет 5,2 млрд рублей. На связи и интернете компания заработала 155 млн рублей за 2018 год. Компании потребуется 34 годовых заработка, чтобы окупить себя. Это много по российским меркам: медианная оценка бизнеса на российском фондовом рынке — 8 годовых прибылей. Напомню, что у компании падают доходы.

Но у «Центрального телеграфа» есть хороший актив — часть площадей в зданиях в центре Москвы, на Тверской улице и в Никитском переулке. Здания выставили на аукцион, начальная цена — 3,5 млрд рублей.

Пожалуй, эта сделка — единственная причина покупать и держать акции компании: с полученных денег могут перепасть большие единоразовые дивиденды. Остальные варианты — сложные корпоративные случаи с выкупом акций и их конвертацией. Но сначала нужно узнать о прошлом компании.

Что было в прошлом году

За 2018 год «Центральный телеграф» получил чистую прибыль 715 млн рублей. Владельцы привилегированных акций каждый год имеют право на дивиденды — 10% чистой прибыли. По обыкновенным акциям таких условий нет. Привилегированные акции составляют 25% уставного капитала.

Если бы компания платила строго по уставу, то дивиденды составили бы 0,32 ₽ на акцию. Вот формула: дивиденд на привилегированную акцию = чистая прибыль × 10% × 25% / количество привилегированных акций. Расчет дивидендов:

- 715 млн рублей × 10% × 25% / 55,4 млн акций = 0,32 ₽ на привилегированную акцию

Привилегированные акции на момент публикации финансового отчета — 25 февраля 2019 года — стоили 12,6 ₽. Дивидендная доходность выходила смехотворной — 2,5%.

Но в 2018 году руководство «Центрального телеграфа» успело продать второе строение на Никитском переулке и выручить 1,7 млрд рублей с учетом налогов. Итоговая чистая прибыль вышла небольшой из-за различных расходов. На собрании акционеров в 2018 году руководство обещало направить деньги с продажи недвижимости на дивиденды и сдержало слово.

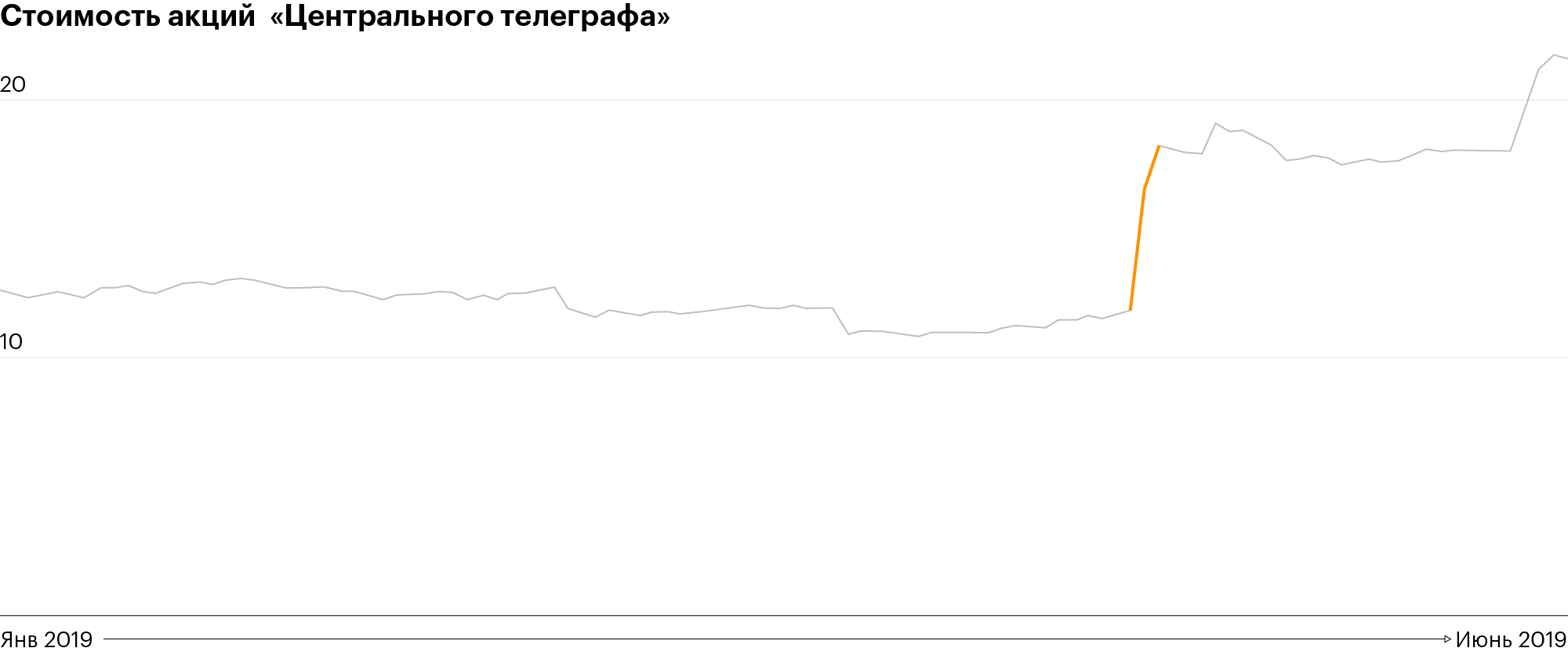

Из 1,7 млрд рублей на дивиденды по обыкновенным и привилегированным акциям направили 1,64 млрд рублей — вышло по 7,41 ₽ на акцию. Теперь доходность составляла почти 59%. Это очень много. Инвесторы стали скупать акции, и цена выросла за день на 40%.

Возможно, история повторится. Я буду рассматривать привилегированные акции, потому что у них есть четкая дивидендная политика. У обыкновенных бумаг дивиденды не гарантированы, а значит, неопределенности больше.

Считаем потенциальные дивиденды

Негативный сценарий. Дивиденды выплатят по уставу: 10% чистой прибыли на привилегированные акции. Я предполагаю, что сделку закроют в 2020—2021 году. Чтобы посчитать чистую прибыль, нужно узнать операционную — прибыль от продажи услуг связи и доступа в интернет — и доход от продажи недвижимости.

С 2012 по 2018 год выручка компании стабильно падала в среднем на 7%, а медианная операционная маржа составляла 8%. На основании этих данных можно сделать очень примерный прогноз до 2021 года.

Чистая прибыль — бухгалтерский показатель, на который влияет методика учета доходов или расходов. У здания есть балансовая стоимость — цена, по которой здание купили или изначально оценили, за вычетом амортизации.

Руководство говорило, что балансовая цена здания равна 80 млн рублей. В отчетности бухгалтерам придется указать разницу между ценой продажи и балансовой ценой здания: 3,5 − 0,08 = 3,42 млрд рублей. Из этой суммы компания должна заплатить 20% государству в виде налога на добавленную стоимость.

После суммируются все доходы и расходы компании, и получается прибыль до налогов. Это 2,91 млрд рублей. Компания должна государству еще 20% в виде налогов на прибыль.

Из полученной чистой прибыли считаем дивиденд на привилегированную акцию: 2,33 млрд рублей × 10% × 25% / 55,4 млн акций = 1,05 ₽. Здесь, конечно, не учтены возможные единоразовые расходы, например штрафы.

17 июня — последний день, когда можно купить акции «Центрального телеграфа», продержать до конца торгового дня и получить право на 7,41 ₽ дивидендов. На следующий день акции упадут примерно на размер дивиденда — это дивидендный гэп. Цена привилегированных акций на 11 июня 2019 года — 21,6 ₽. После дивидендного гэпа акции должны стоить в районе 14,19 ₽ за штуку.

Считаем дивидендную доходность: 1,05 / 14,19 × 100% = 7,4%. Мы получаем доходность на уровне ОФЗ в компании, у которой не останется ценных активов, и с неясной датой закрытия сделки.

Финансовые показатели для расчета негативного сценария, млрд рублей

| Показатель | 2020, прогноз | 2021, прогноз |

|---|---|---|

| Операционная прибыль от продажи услуг связи и доступа в интернет | 0,17 | 0,16 |

| Доход от продажи недвижимости Цена продажи − балансовая стоимость | 3,42 | 3,42 |

| НДС — 20% за проданную недвижимость | −0,68 | −0,68 |

| Прибыль до налогов | 2,91 | 2,90 |

| Налог на прибыль — 20% | −0,58 | −0,58 |

| Чистая прибыль | 2,33 | 2,32 |

Консервативный сценарий. Руководство компании направит половину вырученных средств от продажи на дивиденды. Не из чистой прибыли, а именно с продажи здания.

Доход от продажи здания — полученная сумма за вычетом НДС и налога на прибыль. Доход от продажи недвижимости: 3,5 − 0,68 − 0,56 = 2,26 млрд рублей.

Тут нужно учесть, что «Ростелекому» принадлежит 60% обыкновенных акций «Центрального телеграфа» и «Ростелекому» нет смысла пускать деньги на дивиденды только по привилегированным акциям. Поэтому «Центральный телеграф» заплатит равный дивиденд на оба типа акций. В расчете придется делить доход на обыкновенные и привилегированные акции.

Расчет дивиденда на акцию: 2,26 млрд рублей × 50% / (166,2 млн акций + 55,4 млн акций) = 5,1 ₽ на акцию. Дивидендная доходность: 5,1 ₽ / 14,19 ₽ × 100% = 35,9%.

Оптимистичный сценарий. Руководство направит все деньги на дивиденды. Тогда расчет такой: 2,26 млрд рублей / (166,2 млн акций + 55,4 млн акций) = 10,2 ₽ на акцию. Дивидендная доходность: 10,2 ₽ / 14,19 ₽ × 100% = 71,9%.

Но пока рано покупать акции ради дивидендов. Надо учесть еще кое-что.

Чего можно ждать от акций

Когда вышла новость с объявленными дивидендами 7,41 ₽ на акцию за 2018 год, акции выросли с 11,8 до 18,2 ₽:

Если довериться моему поверхностному расчету, то при наилучшем сценарии владельцы акций получат 10,2 ₽ дивидендов на акцию. Предположу, что акции в момент объявления дивидендов вырастут на 70% от размера дивиденда — на 7,14 ₽. Я взял 70%, чтобы была маржа безопасности в расчете потенциала роста: это последний крупный дивиденд. По крайней мере, в текущей ситуации.

Привилегированные акции «Центрального телеграфа» после дивидендного гэпа должны упасть приблизительно на размер дивиденда за 2018 год — 7,41 ₽ на акцию, то есть с текущей цены акций 21,60 до 14,19 ₽. Тогда потенциальный рост может составить: 14,19 + 7,14 = 21,33 ₽. При таких вводных потенциал роста — 50%.

Проблема в том, что мы не знаем, когда компании заключат сделку. Даже если сделка состоится, то закроют ее еще не скоро. Если сделку завершат в 2020 году, инвесторы получат дивиденды только в 2021 году.

Возможно, акции еще успеют немного упасть: позитивных событий в компании особо нет, кроме продажи зданий. А может, сделку закроют быстро — тогда можно пропустить рост цены акций.

Какие риски

Сделка может затянуться. В 2018 году гендиректор «Центрального телеграфа» ожидал, что продажа здания на Тверской улице и первого строения в Никитском переулке может затянуться на три года. У здания на Тверской есть еще два владельца, которые готовы продать свои доли. Но если потенциальный покупатель здания захочет выкупить все доли, то ему придется совершать отдельные сделки с каждым владельцем. А это время, которое в данном случае работает против доходности инвестора.

Для понимания: первые слухи о продаже здания на Тверской улице появились еще в октябре 2017 года. Новость об аукционе на долю «Центрального телеграфа» в здании появилась в июне 2019 года. Сделка будет небыстрой, так что инвестору пока спешить некуда.

Специальных дивидендов может вообще не быть. «Центральный телеграф» выплатил специальные дивиденды за 2018 год, потому что продал здание в Никитском переулке. Но тут руководство обещало дивиденды.

Президент «Ростелекома» заявил, что вырученные от продажи деньги могут инвестировать в инфраструктуру. Что он имел в виду, непонятно: «Ростелеком» получит дивиденды от «Центрального телеграфа» и эти деньги пустят на инвестиции — или сам «Центральный телеграф» оставит деньги и проинвестирует в какой-нибудь проект. Второй сценарий хуже: больших дивидендов тогда не будет.

14 июня акционеры «Ростелекома» могут сходить на годовое собрание и спросить руководителей, что те имели в виду. Чтобы попасть на собрание, нужно было владеть акциями на конец 16 мая.

Это последний ценный актив. После продажи ничего сверхценного, чтобы оправдать высокую цену акций, в компании не останется. Чтобы акции выросли, нужны специальные дивиденды от продажи недвижимости. А дальше акции перестанут быть интересными, если не учитывать сложные корпоративные случаи.

Низкая ликвидность акций. Большую часть времени объем торгов акциями «Центрального телеграфа» составлял примерно 250 тысяч рублей в день. И только после объявления крупных дивидендов объем торгов вырос до нескольких миллионов в день. Из-за низкой ликвидности не получится быстро купить или продать большой пакет акций.

Когда лучше продавать

Если «Центральный телеграф» закроет сделку и направит на дивиденды 10,2 ₽ или более, то акции вырастут в момент объявления дивидендов. Жаль, что мы пока не знаем, когда этот момент настанет.

После выплаты дивидендов акции упадут на размер дивидендов. Чтобы получить прибыль со сделки, придется дождаться, когда они вновь вырастут. Но рост маловероятен: показатели бизнеса падают, новых возможностей для больших дивидендов не видно.

Значит, после объявления дивидендов и быстрого роста акций их лучше продать. Нет смысла держать их до выплаты дивидендов.

Что в итоге

Нужно учитывать риски: сделка может не состояться, а большую часть денег от продажи могут оставить внутри компании. Больше подробностей можно узнать у руководства «Ростелекома» и «Центрального телеграфа», но для этого нужно ходить на собрания акционеров и быть в курсе происходящего.

В августе 2019 года пройдут торги по долям «Центрального телеграфа» в зданиях. Потом нужно договориться с другими владельцами и оформить с каждым отдельную сделку. Переговоры могут занять год, а продажа — еще год. Пока не стоит спешить с покупкой акций в надежде на рост цены из-за высоких дивидендов.

В любом случае решать вам. Я лишь поделился мыслями.