Какие акции на Мосбирже в июле могут вырасти сильнее остальных

С начала 2023 года российский фондовый рынок прибавил почти 30%, поэтому не исключено, что в июле индекс Мосбиржи столкнется со временной коррекцией в связи с завершением летнего дивидендного сезона. Инвесторам нужно осторожно подходить к новым покупкам и отдавать предпочтение краткосрочным идеям, которые в следующем месяце могут показать более убедительные результаты.

Результаты в июне

В июне мы рекомендовали обратить внимание на четыре акции, которые должны были показать опережающую биржевую динамику. В итоге по данным на 30 июня большинство идей реализовалось:

- Привилегированные акции «Башнефти» с начала июня выросли на 8,5%.

- Бумаги ЛСР — на 18,2%.

- Котировки МТС — на 9,4%.

- Привилегированные акции Сбербанка упали на 1,7%.

Средний результат рекомендованных акций — 8,6% против роста индекса Мосбиржи за этот же период на 2,6%.

В июне не реализовалась только одна идея — Сбербанк. Российские инвесторы были не готовы вкладываться в одного из лидеров нового дивидендного сезона 2024 года и, вероятно, решили сфокусироваться на текущих дивидендных выплатах.

Динамика рекомендованных акций в июне

| 1 июня | 30 июня | Изменение | |

|---|---|---|---|

| Привилегированные акции «Башнефти» | 1592 ₽ | 1728 ₽ | 8,5% |

| ЛСР | 738 ₽ | 872,4 ₽ | 18,2% |

| МТС | 317,1 ₽ | 346,95 ₽ | 9,4% |

| Привилегированные акции Сбербанка | 241,13 ₽ | 237 ₽ | −1,7% |

| Средний результат | — | — | 8,6% |

| Индекс Мосбиржи | 2718 ₽ | 2788 ₽ | 2,6% |

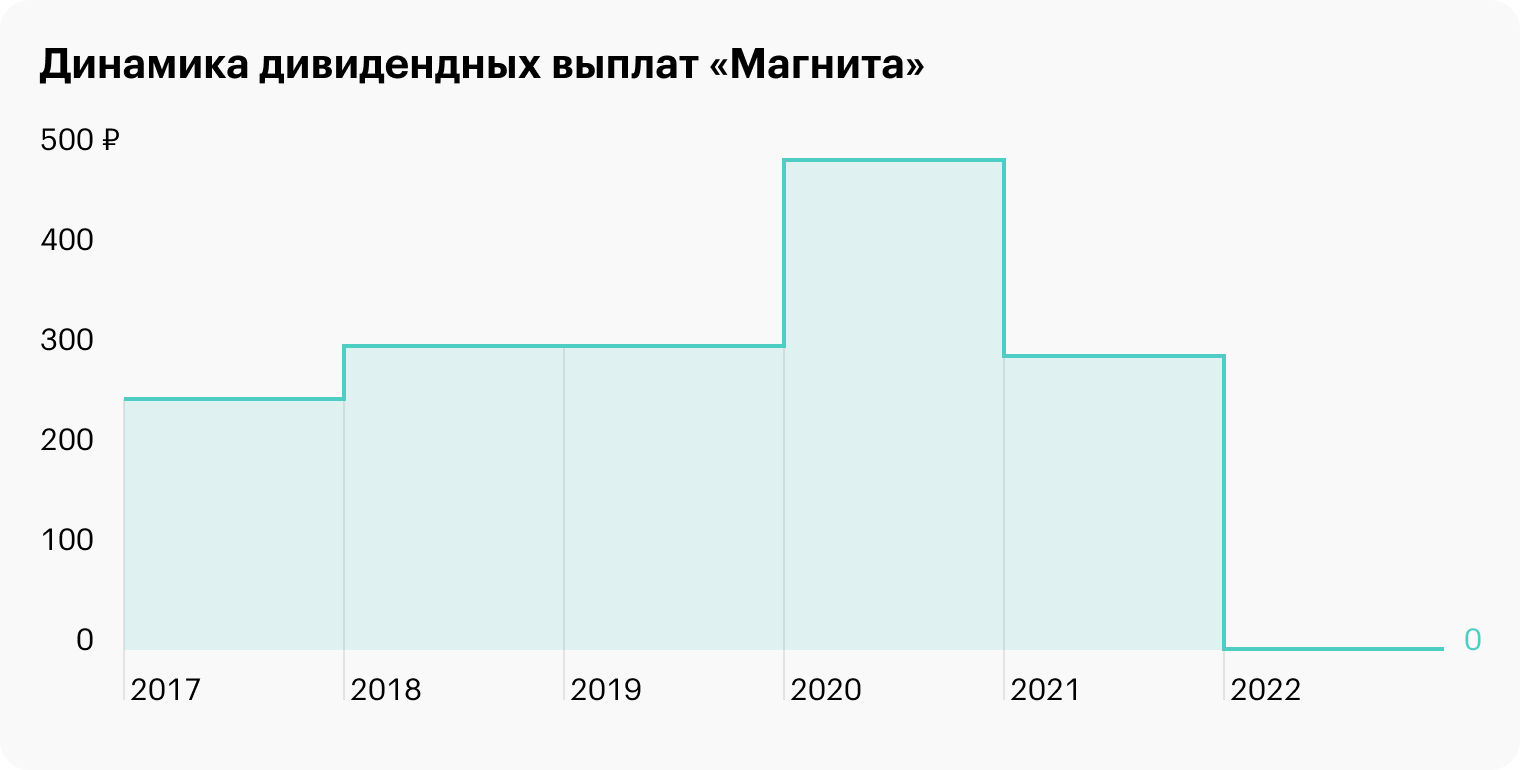

«Магнит»

В конце июня «Магнит» объявил об увеличении тендерного предложения по выкупу собственных акций из-за повышенного спроса со стороны иностранных инвесторов. В общей сложности компания планирует выкупить до 29,8% уставного капитала.

Российский рынок пока не до конца осознал эту позитивную новость, в результате которой эмитент может снова вернуться к выплате дивидендов после избрания нового совета директоров. Последний раз компания распределяла дивиденды в конце 2021 года.

В июле дополнительным драйвером роста способна стать публикация операционных результатов за второй квартал, в рамках которой менеджмент может анонсировать свои дальнейшие планы: что компания планирует делать с выкупленными акциями, когда восстановят дивидендные выплаты и прочее. Раскрытия операционных результатов стоит ожидать ближе к концу месяца.

«Северсталь»

В июле компания впервые за полтора года может раскрыть свои финансовые результаты. До 1 июля 2023 года российские компании, согласно постановлению правительства РФ, могли не публиковать или публиковать в ограниченном виде свою финансовую отчетность.

Ранее «Северсталь» одной из первых компаний на Мосбирже отчитывалась за второй квартал. Обычно она это делала в середине июля:

- в 2019 году 12 июля компания раскрыла операционные показатели, а 19 июля — финансовые результаты;

- в 2020 году 13 июля металлург опубликовал операционные показатели, а 23 июля — финансовые результаты;

- в 2021 году 16 июля эмитент обнародовал операционные и финансовые показатели;

- в 2022 году 21 июля были раскрыты только операционные результаты.

Финансовые результаты «Северстали» во втором квартале 2023 года могут порадовать местных инвесторов — согласно данным Всемирной ассоциации производителей стали, в мае российские металлурги произвели рекордное количество стали, что вкупе с девальвацией рубля способно дать серьезный импульс к росту котировок.

Из тройки российских металлургов — «Северсталь», НЛМК и ММК — была выбрана первая компания, так как сначала года она отстала от своих конкурентов. К тому же недавно гендиректор «Северстали» намекнул, что вскоре компания планирует вернуться к выплате дивидендов.

ВТБ

Основная идея в акциях банка — сильная недооценка относительно главного конкурента. Текущие мультипликаторы ВТБ: P / E = 2,75 против 4,2 у Сбербанка и 6 у всего остального российского рынка в среднем, P / BV = 0,6 против 0,91 у крупнейшего банка.

Возможным драйвером роста ВТБ в июле может стать публикация финансовых результатов за второй квартал, в рамках которых банк снова, вероятно, заработает более 100 млрд рублей за квартал. Ранее компания раскрыла данные за апрель и май — за эти два месяца доход эмитента составил 93,8 млрд рублей.

Что в итоге

В июле динамика индекса Мосбиржи впервые в этом году может оказаться отрицательной на фоне временного затишья на российском фондовом рынке — летние дивидендные выплаты закончатся, а новый сезон финансовых отчетов полноценно начнется только в августе.

Учитывая этот факт, российским инвесторам сейчас стоит обратить внимание на недооцененные компании, которые в краткосрочной перспективе способны показать опережающую динамику. К таким компаниям можно отнести «Магнит», «Северсталь» и ВТБ.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique