Я отчетливо помню рекламные щиты с улыбающимся Брюсом Уиллисом: билборды висели повсюду, бренд был на слуху. В конце 2014 года выяснилось, что в капитале «Траста» дыра размером в 68 млрд рублей — как оказалось, менеджмент долгое время подделывал отчетность, скрывая убытки.

Слухи о проблемах банка появились в сентябре 2014 года, а уже в декабре ЦБ принял решение о его санации — то есть финансовом оздоровлении. Как видим, ситуация развивалась стремительно, но рядовой инвестор мог заметить трудности «Траста» задолго до случившегося. Чтобы показать это, я проведу в статье краткий анализ отчетности банка.

Оценка финансового состояния

Отчетность по МСФО банка «Траст» доступна с 2003 года — на эти данные мы и будем ориентироваться. Несмотря на то что некоторые сведения оказались фальсифицированными, даже они говорят о серьезных структурных проблемах.

Итак, при анализе финансового состояния кредитной организации инвестору стоит обратить особое внимание на следующие моменты:

- Показатели выручки.

- Рентабельность.

- Фондовая капитализация прибыли.

- Норматив достаточности капитала.

- Покрытие просроченных ссуд.

- Наличие крупных заемщиков.

- Разница между активами и обязательствами по срокам.

Рассмотрим каждый из пунктов.

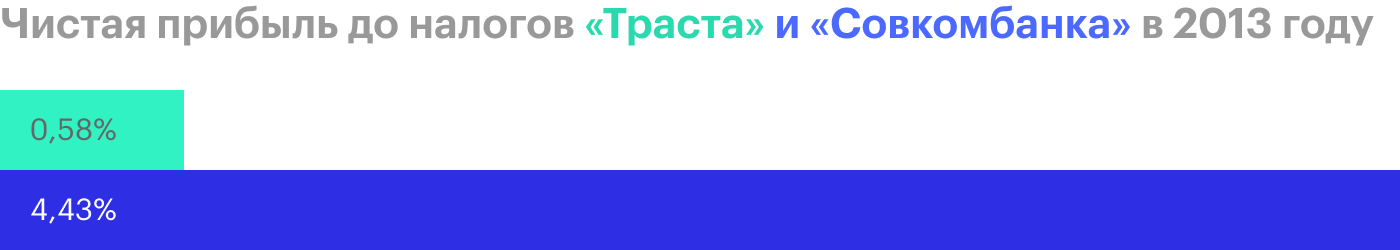

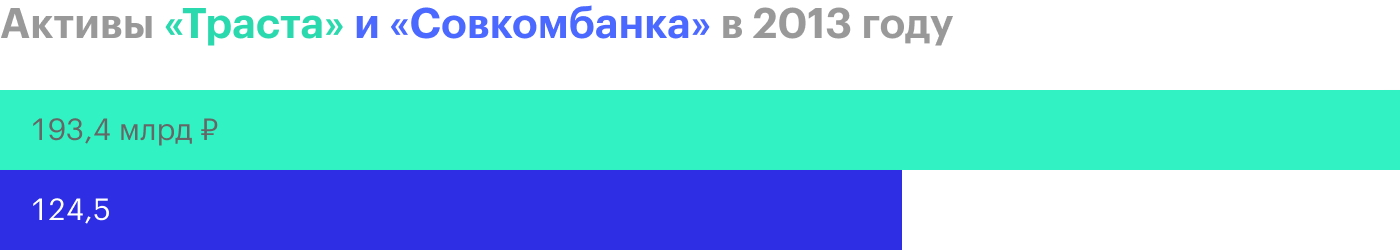

Показатели выручки

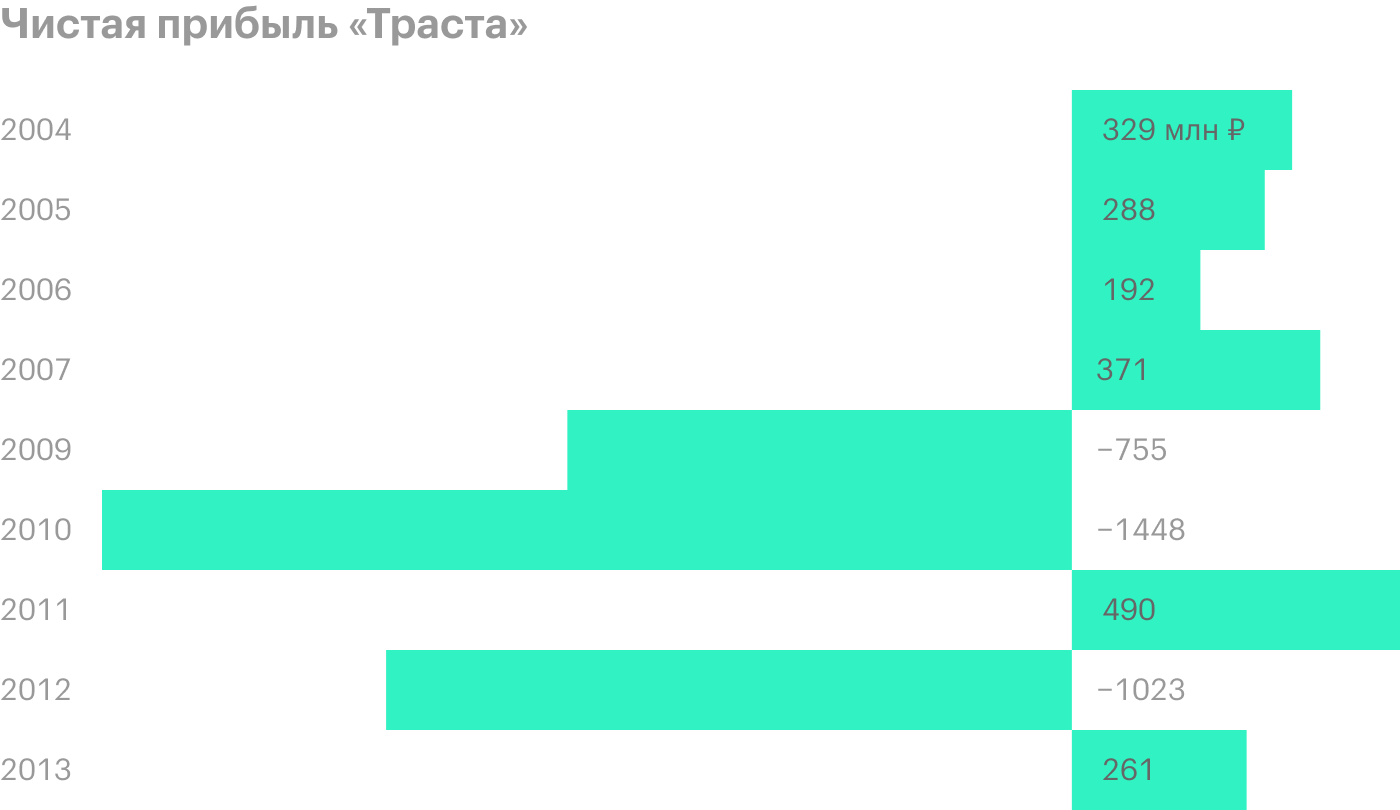

В таблице ниже я привел данные по прибыли «Траста» в 2004—2013 годах за исключением 2008 года: информации по нему нет. Эти суммы говорят нам о том, что банк почти не приносил прибыли. Несмотря на это, организация продолжала активно заниматься кредитованием: на конец 2013 года кредиты составляли 73% от всех активов банка, при этом доля розничных кредитов — 50%.

Основные направления розничного кредитования «Траста»: кредиты наличными, потребительские кредиты и кредитные карты. В сложившейся ситуации настораживало то, что 99% всех розничных кредитов были необеспеченными — без залога имущества, например автомобиля или квартиры. Такие кредиты выдают под более высокий процент, ведь если клиент по каким-либо причинам объявляет дефолт, то с должника нечего взыскать и банк терпит убыток.

«Траст» вел деятельность на рискованном, но высокомаржинальном рынке потребительского кредитования. Основную часть времени это должно приносить прибыль, но ее у «Траста» практически не было. В 2009, 2010 и 2012 годах банк показал крупный убыток — более 3 миллиардов рублей.

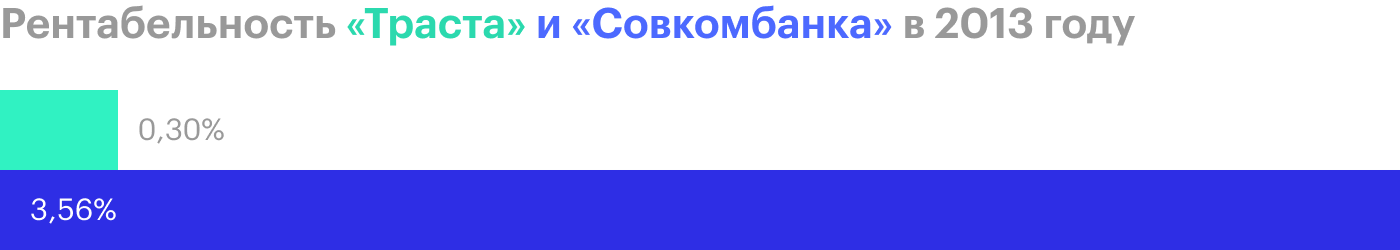

Рентабельность

Чтобы оценить рентабельность банка «Траст», обратимся к следующим коэффициентам:

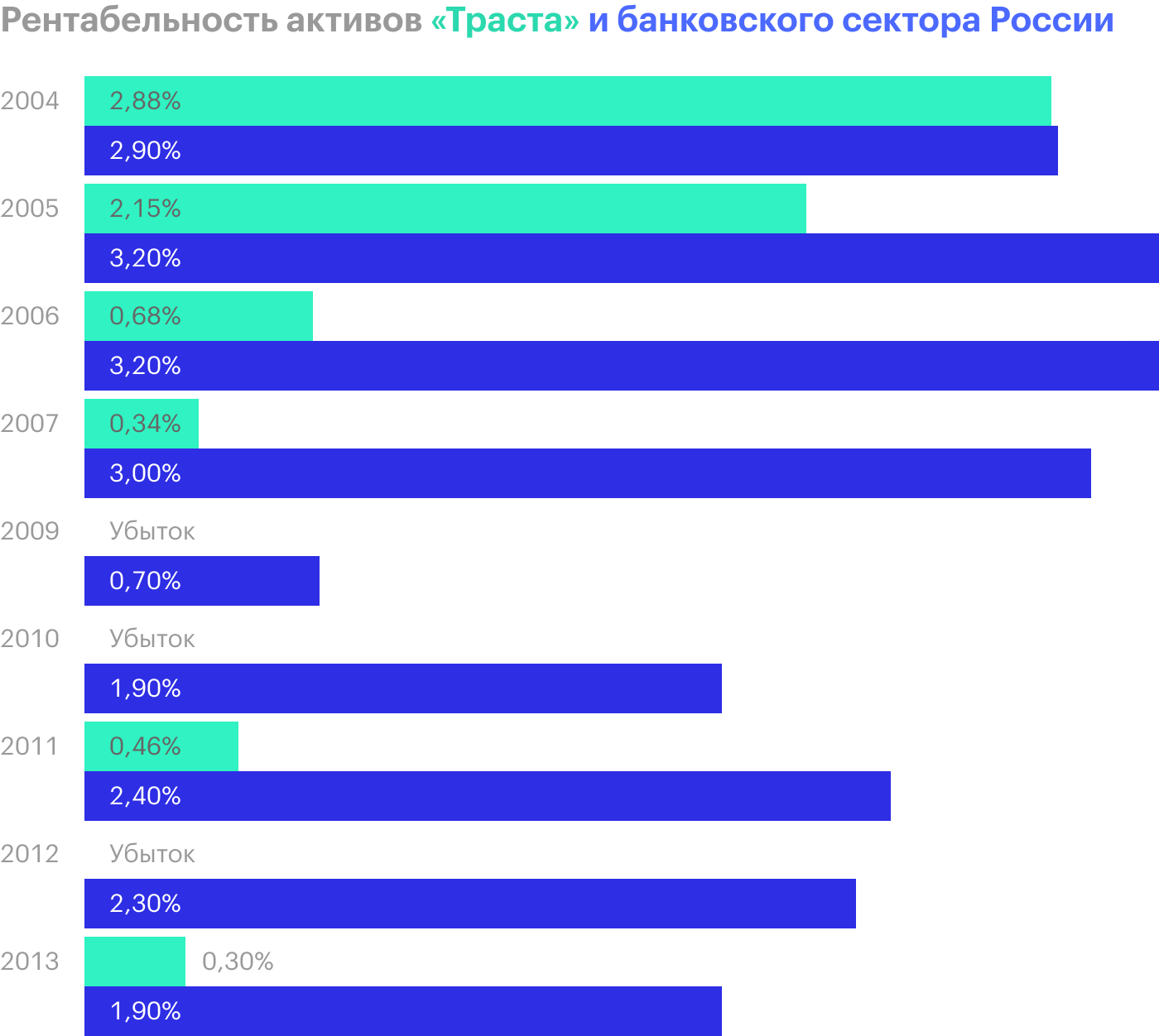

- ROA, или return on assets, — возврат на вложенные активы. Это отношение чистой прибыли организации к ее общим активам. ROA показывает, насколько эффективно менеджмент использует ресурсы компании.

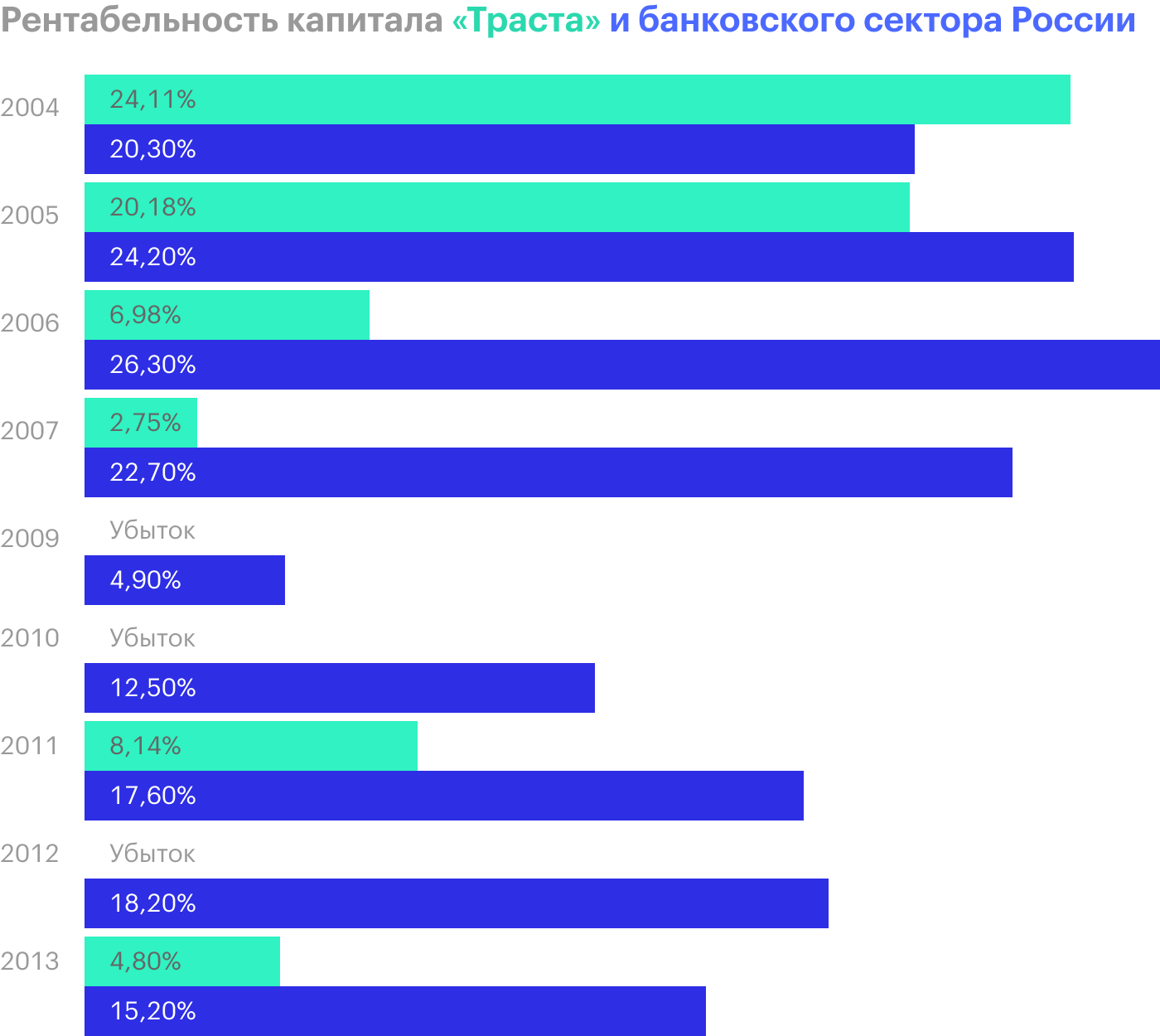

- ROE, или return on equity, — рентабельность собственного капитала. В отличие от ROA, этот параметр не берет в расчет долговое бремя компании и показывает эффективность управления капиталом.

В период с 2004 по 2008 год финансовый сектор был на подъеме — об этом говорят высокие ROA и ROE банков. В то же время у «Траста» эти показатели падали. Если в 2004 году рентабельность «Траста» находилась на уровне среднего значения по отрасли, то с 2005 наблюдалась негативная динамика: ROA c 2,88% в 2004 году опустился до 0,3% в 2013, а ROE за тот же период упал c 24,11 до 4,8%.

Как результат, к 2014 году банк сильно сдал позиции, уступая прямым конкурентам. Например, «Совкомбанк» показал в 2013 году ROA 3,56% — против 0,3% у «Траста».

Я считаю, что проблемы «Траста» главным образом связаны с кредитованием слабых компаний, которые не возвращали долги, а также с высокой стоимостью привлечения новых инвестиций: открытие депозитов, получение займов от других банков и выпуск облигаций. Подробнее о причинах плохих результатов банка можно прочитать в расследовании «Ведомостей» 2016 года.

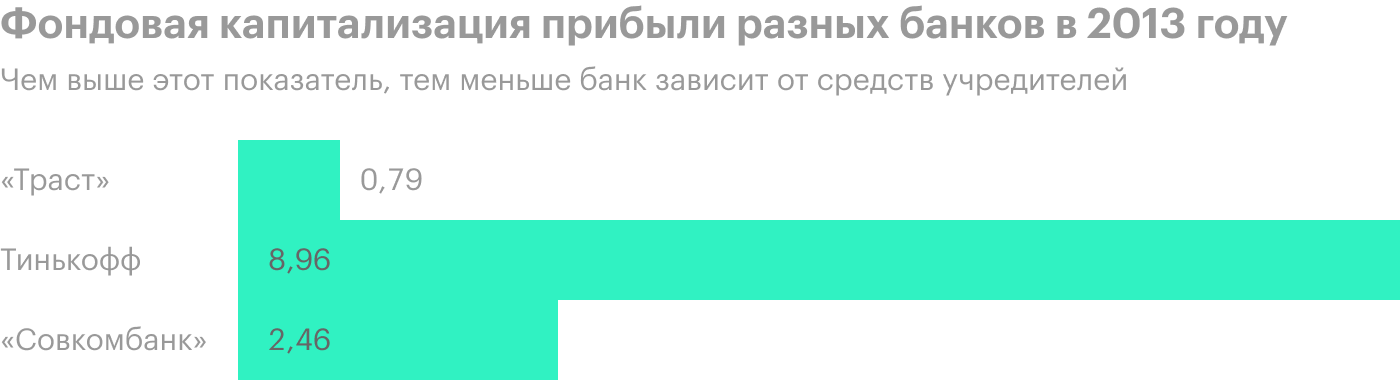

Фондовая капитализация прибыли

Показатель фондовой капитализации прибыли отражает отношение капитала банка к его уставному фонду — акционерному капиталу. Иными словами: хватает ли организации собственных ресурсов или требуются вливания со стороны учредителей. Чем выше этот показатель, тем лучше.

У «Траста» этот коэффициент в 2013 году составил 0,79. Значение ниже единицы говорит о том, что банк функционировал за счет привлечения дополнительных средств со стороны его владельцев.

Норматив достаточности капитала

Чтобы контролировать состоятельность банков, ЦБ РФ устанавливает требования к минимальному капиталу, необходимому финансовым организациям для покрытия кредитного и рыночного рисков. Если банк нарушает эти нормативы, то может лишиться лицензии.

Рассмотрим два обязательных требования со стороны ЦБ:

- Н1.0 — норматив достаточности собственных средств, то есть капитала банка. Это основной норматив, характеризующий способность банка компенсировать возможные убытки за счет собственных средств без ущерба для клиентов. В период с 2004 по 2016 год установленное ЦБ минимальное значение Н1.0 равнялось 10%.

- Н1.1 — норматив достаточности базового капитала. Показывает отношение базового капитала к суммарным кредитным и рыночным рискам. Это дополнительный норматив в рамках стандарта «Базель III». Более подробно рассмотреть методики расчета нормативов можно в положении ЦБ РФ № 395-П. В рассматриваемый нами период установленная минимальная планка Н1.1 составляла 5,5%.

С 2011 года «Траст» с трудом выполнял требование Н1.0. По состоянию на 1 января 2014 года его показатель — всего 10,7%. Для сравнения, показатель Т-Банка в то же время — 15,8%.

Кроме того, с февраля 2014 года ЦБ РФ неоднократно фиксировал нарушения со стороны «Траста»: значения его показателей опускались ниже установленных нормативом Н1.1. Это означало фундаментальные проблемы: перебор с рисковыми активами и недостаточный капитал для их обеспечения.

Покрытие просроченных ссуд

Неработающие ссуды, или NPL, non performing loans, — это кредиты, по которым не выплачивались проценты более 90 дней.

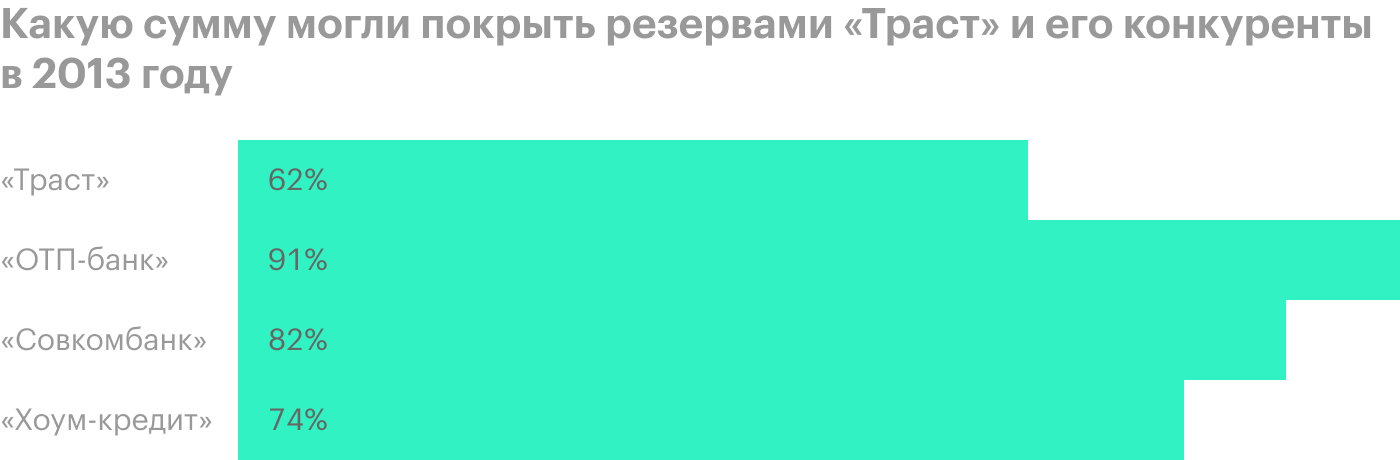

По состоянию на 2013 год сумма просроченных ссуд сроком свыше 90 дней у банка «Траст» составила 20,5 млрд рублей. При этом резервов под NPL у банка было на 12,7 млрд рублей. Таким образом, покрытие было недостаточным: всего 62%, тогда как в нормальной ситуации должно быть не менее 100%.

Аналогичная ситуация была и в 2012 году, когда уровень покрытия резервами неработающих ссуд NPL составил 63%. Получается, что данная проблема год от года повторялась.

Другие банки тоже не блистали по этому показателю, но их положение было лучше, чем у «Траста». Вероятно, их более крепкое финансовое здоровье на тот момент позволило пренебречь этим риском — как показало время, все эти банки сейчас нормально себя чувствуют.

Наличие крупных заемщиков

Крупным заемщиком считается клиент, сумма кредитов которого превышает 5% от капитала банка. Основный риск здесь заключается в том, что если у крупного заемщика начнутся проблемы, то это сильно повлияет на финансовую устойчивость кредитной организации.

В банке «Траст» в 2013 году значилось 12 крупных заемщиков. Каждый из них получил кредит на сумму, превышающую 10% собственного капитала банка, то есть свыше 1,2 млрд рублей. Всего крупные заемщики получили кредитов на сумму 40,5 млрд рублей при собственном капитале «Траста» 12 млрд руб. Таким образом, каждая компания получила слишком крупные займы — в среднем по 28% от капитала банка.

Согласно нормативу Н6, ЦБ РФ регламентирует максимальный размер выданного кредита на одного заемщика — 25%. То есть «Траст» заведомо пренебрег лимитом, установленным регулятором.

Если посмотреть данные за 2012 год, норматив Н6 также нарушался: на 11 заемщиков пришлось в среднем по 27% от капитала банка. Несмотря на это, «Траст» продолжал наращивать кредитование.

Разница между активами и обязательствами по срокам

В 2013 году у «Траста» наблюдался дисбаланс: размер обязательств, по которым банк должен был расплатиться в течение года, составлял 163,65 млрд рублей, а поступление денег от активов за тот же период оценивалось в 74,66 млрд рублей. Разница между поступлениями и выплатами получилась отрицательной и составила 89 млрд рублей. Эту разницу еще называют совокупной позицией ликвидности.

Отрицательное значение этого показателя влечет кассовый разрыв: организация может оказаться неспособной вернуть деньги по своим краткосрочным обязательствам, что повлечет банкротство. Например, банк не сможет вернуть вкладчику деньги, когда тот их потребует.

Рассмотрим гипотетическую ситуацию: банк принимает вклады на миллион рублей на месяц, а выдает кредиты на миллион рублей на полгода. Несмотря на то что в абсолютном выражении есть паритет активов и обязательств, разница в сроках их исполнения создает разрыв ликвидности: между поступлениями по активам и выплатами по обязательствам сроком до месяца он составит почти миллион рублей.

Возвращаясь к «Трасту»: в период с 2009 по 2013 год мы наблюдаем негативную динамику совокупной позиции ликвидности.

Резюме

Как я отмечал выше, первые слухи о серьезных проблемах «Траста» появились в сентябре 2014 года, когда совет директоров банка закрыл 11 операционных офисов в Москве и регионах. Но инвестор, который изучал отчетность, мог заметить неполадки в бизнесе «Траста» еще годом ранее — в конце 2013. Анализ отчетности мог оградить инвестора от потенциальных убытков.

В случае с «Трастом» я считаю, что любой из перечисленных ниже факторов служил веским поводом отказаться от идеи инвестировать в него:

- Банк терпел постоянные убытки. Если рассматривать период с 2004 по 2013 год, совокупный результат банка в убыточные годы составил −3,23 млрд рублей. В то же время прибыльные годы принесли организации 1,93 млрд рублей. Получается, по итогам указанного периода банк понес чистый убыток в размере 1,3 млрд рублей.

- Рентабельность банка, то есть показатели ROA и ROE, с 2005 года была в 2—6 раз хуже средней по банковской отрасли.

- Показатель фондовой капитализации прибыли ниже единицы — это свидетельствует о неспособности банка приносить достаточную прибыль для поддержания собственной деятельности. Владельцы вынуждены были подпитывать его своими деньгами, например внося их в акционерный капитал в обмен на акции.

- Неоднократное нарушение норматива Н1.1 — «Траст» находился под надзором ЦБ РФ, а его лицензию на ведение финансовой деятельности могли отозвать в любой момент.

- Просроченные ссуды сроком свыше 90 дней не имели достаточного покрытия — показатель ниже 100%.

- 12 крупных заемщиков получили кредиты, в среднем превышающие 28% от капитала банка, тогда как максимальный лимит, установленный ЦБ РФ, — 25%.

- Отрицательная совокупная позиция ликвидности, значения которой ухудшались с 2009 года. В 2013 году отношение совокупной позиции ликвидности к обязательствам составило 54%, в то время как в идеале должно стремиться к нулю — поступающие активы полностью покрывают обязательства по срокам.