Крупные американские банки повышают дивиденды после стресс-теста

На прошлой неделе ФРС сообщила, что все банки успешно прошли стресс-тест 2021 года. По мнению регулятора, банки имеют достаточный капитал, чтобы пережить гипотетическую рецессию.

Федрезерв ежегодно проводит стресс-тесты после финансового кризиса 2008 года. Тогда многие банки пришлось спасать, а Lehman Brothers и вовсе обанкротился. Во время теста регулятор моделирует негативный сценарий: безработица растет, а ВВП, фондовый рынок и цены на жилье падают. Банки анализируют, как изменятся их показатели в случае наступления кризиса, а затем ФРС делает заключение об устойчивости банковской системы.

В прошлом году, в разгар пандемии, Федрезерв обязал крупные банки приостановить их программы обратного выкупа акций и ограничить дивидендные выплаты. Теперь, после успешного тестирования, банки могут самостоятельно распоряжаться своей прибылью.

Morgan Stanley (NYSE: MS) удвоит дивиденды до 0,7 $ на акцию начиная с третьего квартала. В течение года банк направит до 12 млрд долларов на выкуп собственных акций. «Morgan Stanley накопил достаточный капитал в последние годы и имеет один из самых больших резервов в индустрии», — сказал глава банка Джеймс Горман.

J. P. Morgan Chase (NYSE: JPM) увеличит дивиденды на 11%, до 1 $ на акцию. Банк продолжит обратный выкуп акций в рамках текущей программы.

Bank of America (NYSE: BAC) увеличит дивиденды на 17%, до 0,21 $ на акцию. Недавно банк объявил байбэк на 25 млрд долларов.

Goldman Sachs (NYSE: GS) планирует увеличить дивиденды на 60%, до 2 $ на акцию, если получит одобрение совета директоров.

Wells Fargo (NYSE: WFC), при условии одобрения советом директоров, удвоит дивиденды до 0,2 $ на акцию. Планируемый байбэк — 18 млрд долларов в течение года начиная с третьего квартала. Аналитик Wells Fargo Майк Мэйо считает, что инвестбанки смогут привлечь новых инвесторов: «Стабильные дивиденды и байбэк могут дать доходность в 8% годовых, что превышает доходность мусорных облигаций в 5%».

Citigroup (NYSE: C) не сообщил о каких-либо изменениях. «Мы выплатим квартальный дивиденд в 0,51 $ на акцию, а также продолжим обратный выкуп акций. Это особенно актуально, учитывая, что наша капитализация меньше балансовой стоимости», — отметила Джейн Фрейзер, глава Citigroup.

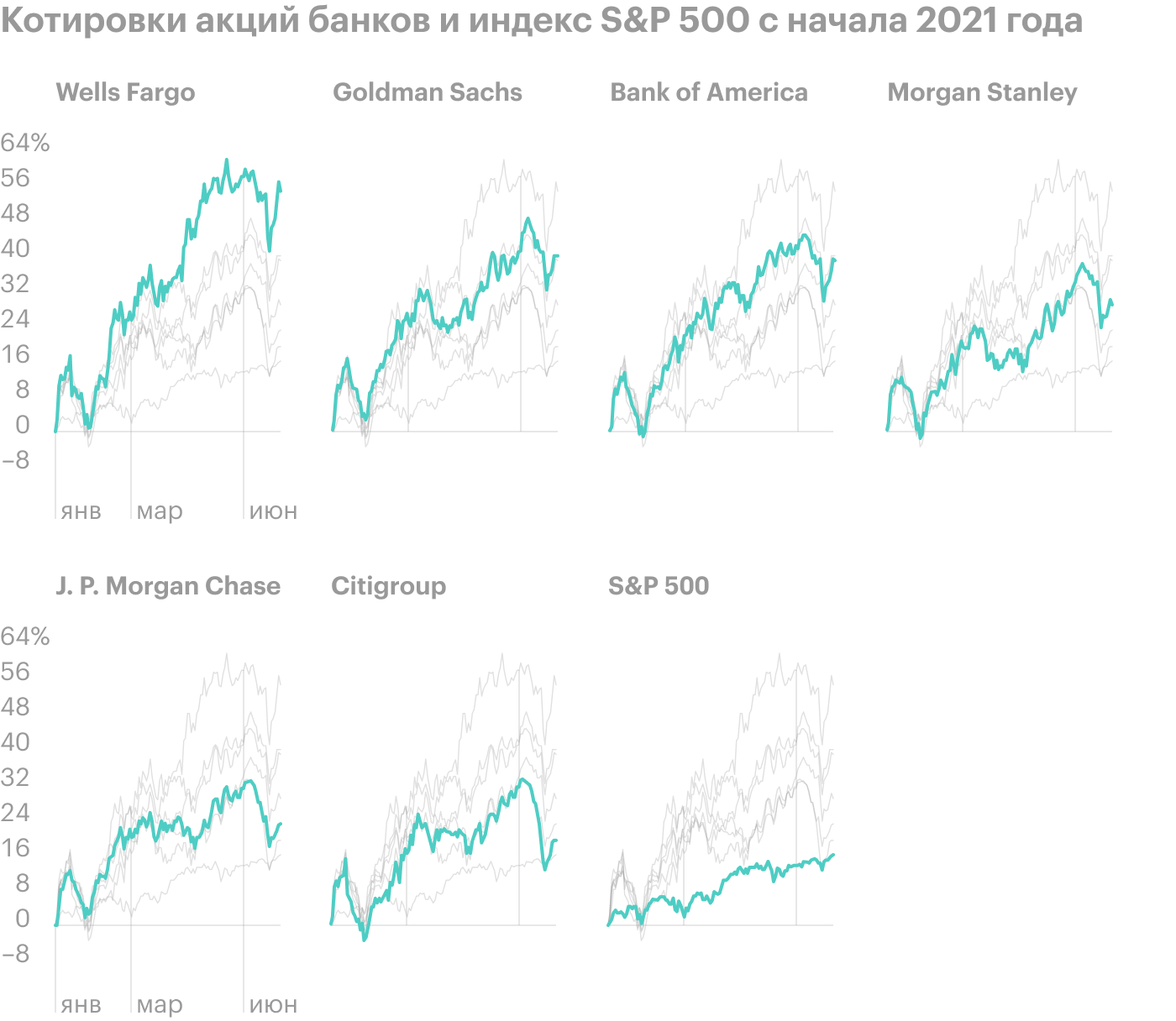

Финансовый сектор менее переоценен по сравнению с индексом S&P 500. Показатель Forward P / E финансового сектора на 15% больше среднего за 20 лет, а S&P 500 — на 34%. С начала года акции всех шести банков опережают индекс широкого рынка.

Годовая дивидендная доходность акций банков

| Текущая | Ожидаемая | |

|---|---|---|

| Morgan Stanley | 1,6% | 3,2% |

| J. P. Morgan Chase | 2,3% | 2,6% |

| Bank of America | 1,7% | 2,0% |

| Goldman Sachs | 1,4% | 2,2% |

| Wells Fargo | 0,9% | 1,7% |

| Citigroup | 2,9% | 2,9% |

Текущие и средние за 20 лет показатели финансового сектора и S&P 500

| Forward P / E | Дивиденды | Байбэк | |

|---|---|---|---|

| Финансы | 14,3 / 12,4 | 1,8% / 2,3% | 1,0% / 0% |

| S&P 500 | 21,1 / 15,7 | 1,4% / 2,1% | 1,0% / 1,6% |