Прибыль компаний США падает, пока ФРС борется с инфляцией

Глава ФРС обнулил мечты инвесторов о бычьем рынке. Рост экономики США и корпоративной прибыли под вопросом. Акции Nvidia подешевели вместе с видеокартами. Поставщик картофеля фри уверен в завтрашнем дне.

ФРС будет бороться с инфляцией любой ценой

26 августа глава ФРС Джером Пауэлл выступил на ежегодном симпозиуме в Джексон-Хоуле. Чего-то кардинально нового он не сказал. Если коротко: в США высокий уровень инфляции, поэтому ставку будут поднимать и экономика будет замедляться.

Вот основные тезисы из выступления Пауэлла:

- Основная задача та же — победить рост цен и вернуть годовую инфляцию на уровень в 2%.

- На решение этой задачи уйдет какое-то время. Вероятно, более высокие процентные ставки затормозят рост экономики и охладят рынок труда. Это боль для домохозяйств и компаний, но высокая инфляция для них еще хуже.

- Экономика замедляется, но остается сильной. Рынок труда еще сильнее, но он несбалансирован: спрос на работников значительно выше предложения.

- В июле рост цен немного замедлился. Это хорошо, но нужны более однозначные признаки снижения инфляции.

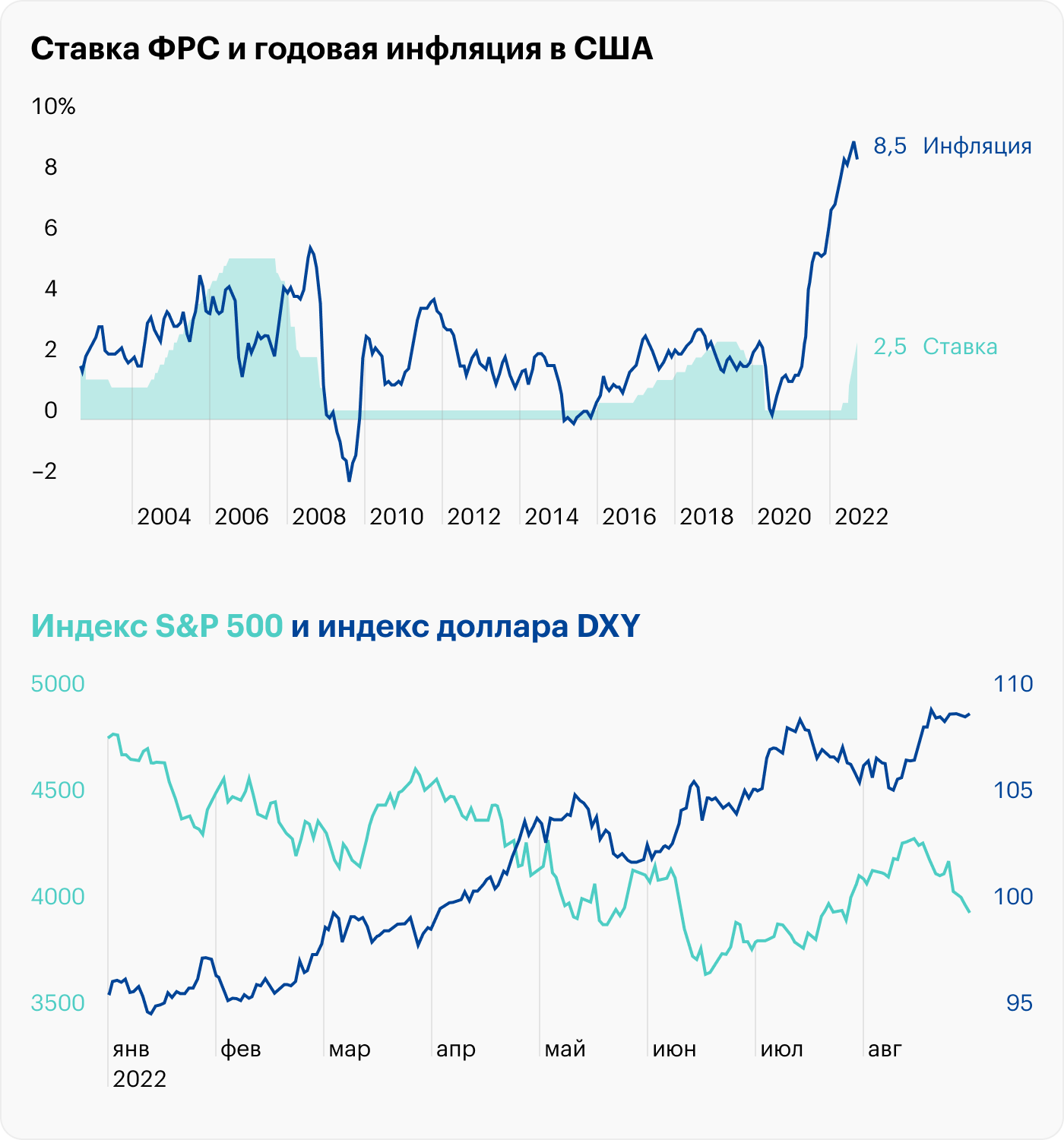

- Сейчас ставка составляет 2—2,5%. На этом уровне ФРС видит ставку через несколько лет. Но сегодня из-за высокой инфляции и перегретого рынка труда ее следует поднимать.

- На двух последних заседаниях ставку поднимали на 75 базисных пунктов. Возможно, так же агрессивно ее поднимут в сентябре. Решение будут принимать с учетом последней макростатистики.

В своей речи Пауэлл всего лишь подтвердил решимость ФРС побороть инфляцию жертвуя экономическим ростом. Этого было достаточно, чтобы основные фондовые индексы вроде S&P 500 и NASDAQ в день выступления обвалились на 3—4%.

Похоже, инвесторы делали ставку на более мягкую риторику, так как S&P 500 успел отскочить с 3700 пунктов в июне до 4300 в августе. Еще до симпозиума в Джексон-Хоуле такой настрой казался слишком оптимистичным: инфляция в США по-прежнему высокая и она намного выше ставки ФРС.

Выступление Пауэлла вернуло рынок на землю, и к началу сентября S&P 500 опустился до уровня в 3955 пунктов. Это логично: более высокие ставки грозят рецессией и плохо влияют на прибыль компаний.

В такие трудные периоды инвесторы предпочитают не акции, а активы с меньшим риском. Это заметно по индексу доллара DXY, который на днях переписал двадцатилетний максимум и вырос до 109 пунктов.

Угробят ли экономику более высокие ставки на этот раз? Кажется, что единственный верный ответ на этот вопрос дал президент ФРБ Миннеаполиса Нил Кашкари: «Я не знаю».

Следующее решение по ставке ФРС примет на очередном заседании 20—21 сентября.

Какие есть признаки, что стратегия ФРС работает

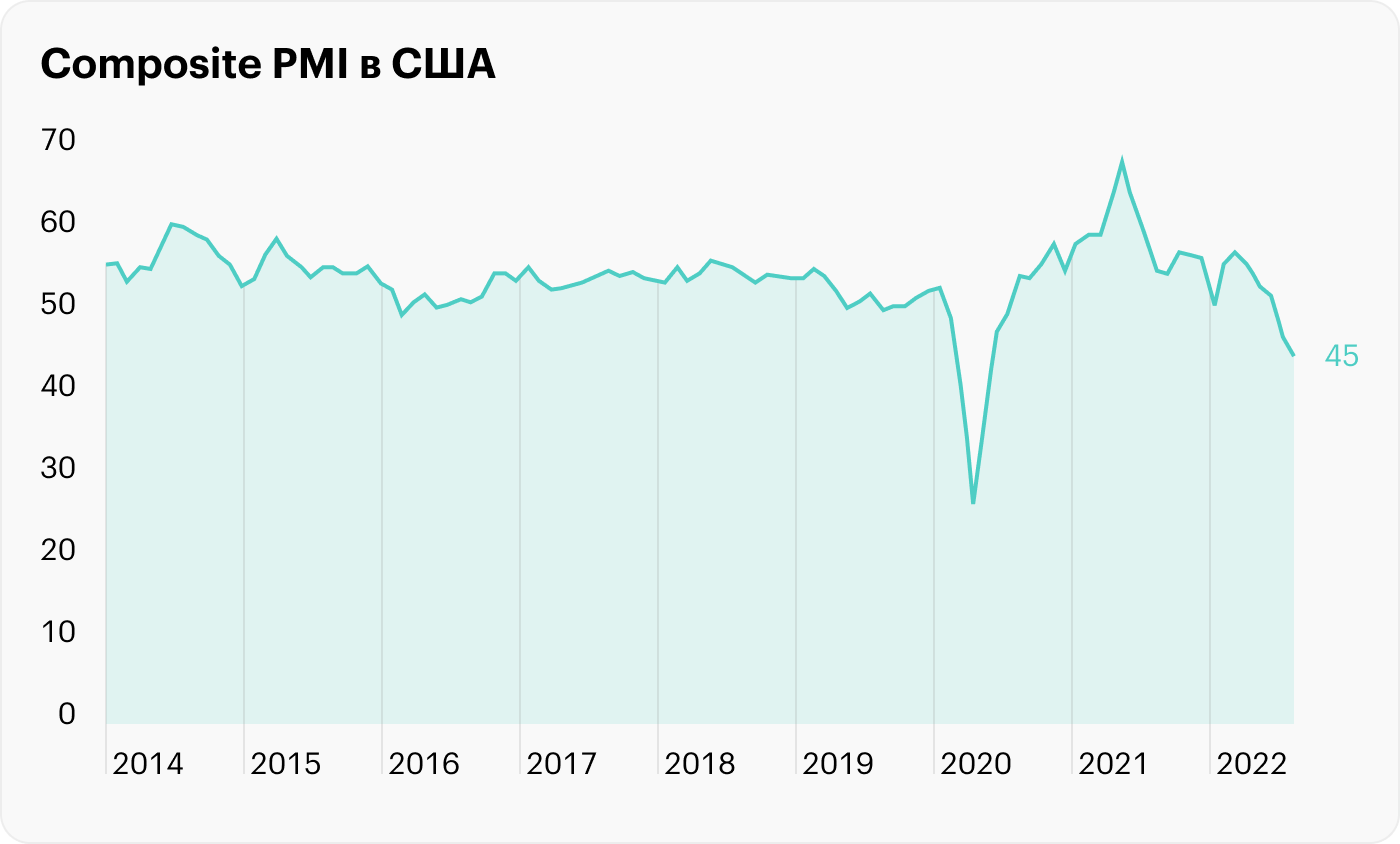

S&P Global опубликовала предварительные данные по Composite PMI. Индекс упал с 47,7 пункта в июле до 45 в августе. В последний раз индекс опускался ниже весной 2020 года, во время карантина.

Composite PMI считают по итогам опроса менеджеров по закупкам в двух секторах: производства и услуг. Значения индекса ниже 50 пунктов — это спад деловой активности.

А вот основные моменты из комментария S&P Global:

- Активность потребителей падает из-за более высоких процентных ставок и инфляции.

- Низкий объем новых заказов и желание сократить издержки вынуждают компании не так активно набирать персонал. Работодатели отметили, что не станут срочно искать замену сотрудникам, которые уволились добровольно.

- Некоторые сырьевые товары подешевели, поэтому себестоимость и цены на конечный продукт выросли минимально за последние полтора года.

Можно с осторожностью сказать, что более высокие ставки ФРС начинают работать: рост цен замедляется. Но за это приходится платить потребительским спросом и здоровьем экономики.

У товаров второй необходимости проблемы

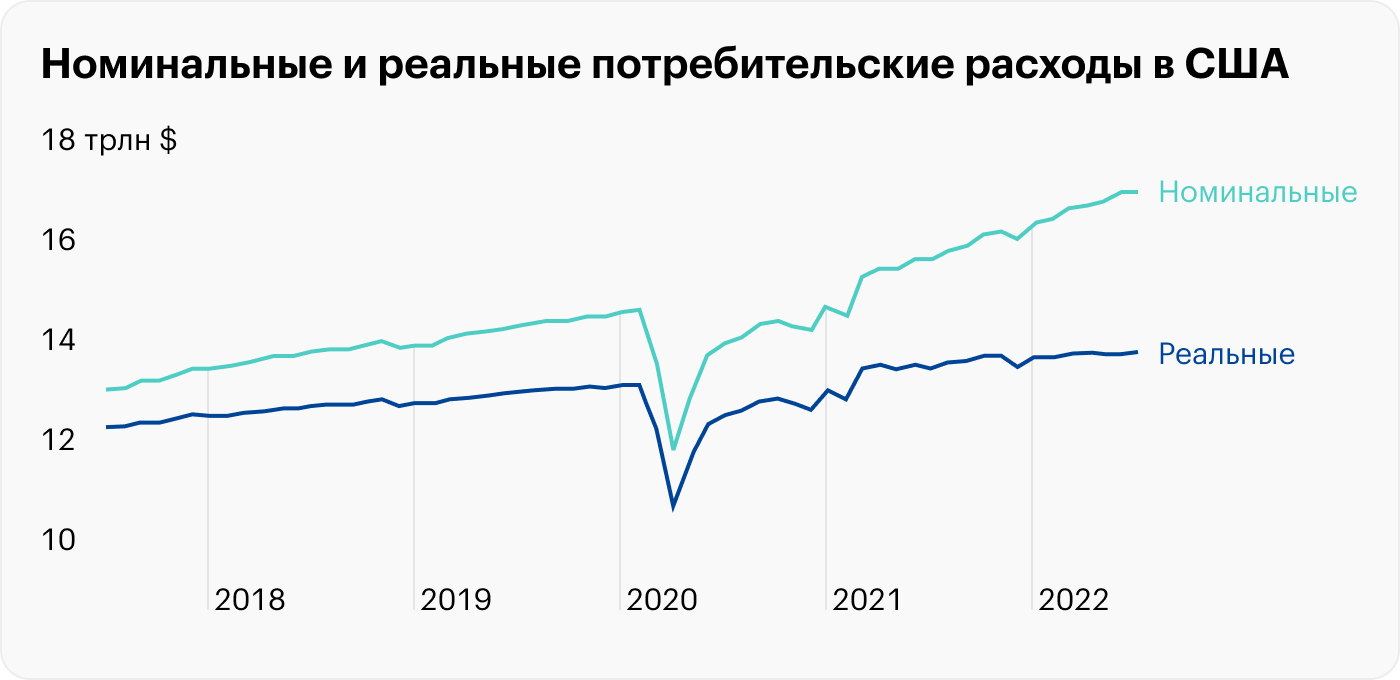

Вышли данные по потребительским расходам за июль. По сравнению с июнем они увеличились на 0,1%, хотя аналитики ожидали роста на 0,4%. Ситуация с потреблением не меняется с конца 2021 года: номинальные расходы растут из-за инфляции, но реальные почти не меняются.

Растущие цены на базовые вещи, например на еду и коммунальные услуги, заставляют потребителей сократить свои траты на товары второй необходимости: одежду, гаджеты и прочее.

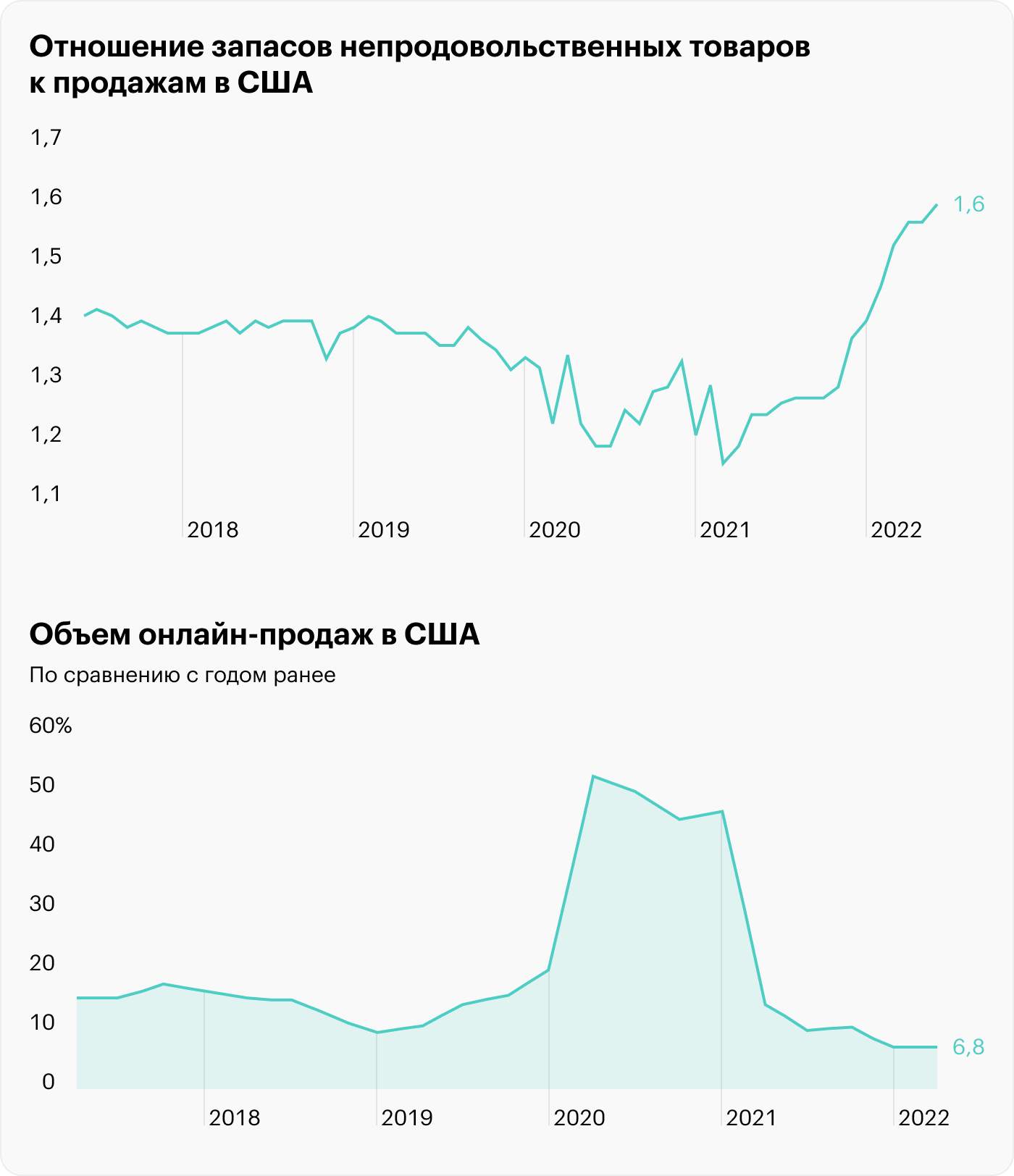

Это хорошо заметно по складским запасам этих самых товаров. Сейчас они растут гораздо быстрее продаж, поэтому происходит «затоваривание» складов.

Все это плохо сказывается на финансовых результатах не только офлайн-, но и онлайн-ретейлеров. Они в основном торгуют как раз товарами длительного пользования.

Теперь, когда пандемический бум на онлайн-заказы прошел, электронные продажи растут медленнее, чем до карантина, — где-то на 7% в год, хотя до пандемии они увеличивались на 10—15%.

Неудивительно, что доходность сектора товаров второй необходимости одна из худших в 2022 году. Бумаги крупных ретейлеров, например Amazon и Nike, с начала года просели намного больше рынка — на 25 и 35%.

Доходность секторов S&P 500 с начала 2022 года

| Нефть и газ | +45% |

| Коммунальные услуги | +3% |

| Товары первой необходимости | −5% |

| Здравоохранение | −12% |

| Промышленность | −13% |

| Финансы | −16% |

| Сырье | −17% |

| S&P 500 | −17% |

| Недвижимость | −20% |

| Информационные технологии | −23% |

| Товары второй необходимости | −26% |

| Коммуникации | −31% |

Отчеты компаний: совокупная прибыль S&P 500 выросла только за счет нефтегаза

Сезон корпоративных отчетов в США почти закончился. Пристальнее к итогам стоит присмотреться в середине сентября, когда отчитаются все компании из S&P 500. А пока коротко основные моменты:

- По сравнению со вторым кварталом прошлого года совокупная прибыль компаний подросла на 6,7%. Это меньше инфляции, которая на конец второго квартала составила 9,1%.

- Больше всех прибыль увеличил нефтегазовый сектор — на 300%.

- Если исключить его, то совокупная прибыль компаний упала на 3,7%.

За исключением нефтегазового сектора, корпоративные результаты сложно назвать хорошими. Вероятно, активный рост 2020—2021 годов закончился и теперь рост прибыли компаний начал замедляться вместе с экономикой.

Неплохой пример — компания Nvidia, которая до недавнего времени так хорошо наращивала доходы. По сравнению с прошлым годом ее квартальная выручка выросла всего на 3%, а прибыль упала на 72%. Для сравнения: в последние пять лет выручка и прибыль Nvidia росли в среднем где-то на 30 и 50%.

Компания предупредила, что в текущем квартале результаты будут еще хуже и продажи упадут на 17%. Все из-за проблем в игровом сегменте. По сравнению с прошлым годом продажи видеокарт упали на треть.

Компания связывает это с «трудной макроэкономической ситуацией» и лишь вскользь упоминает майнеров и рынок криптовалют, хотя связь между спросом на чипы и ценами на криптовалюты выглядит однозначной. С ноября 2021 года биткоин упал примерно на 67%, с 60 до 20 тысяч долларов. Видеокарты, например RTX 3090, за это время подешевели в процентах почти на столько же.

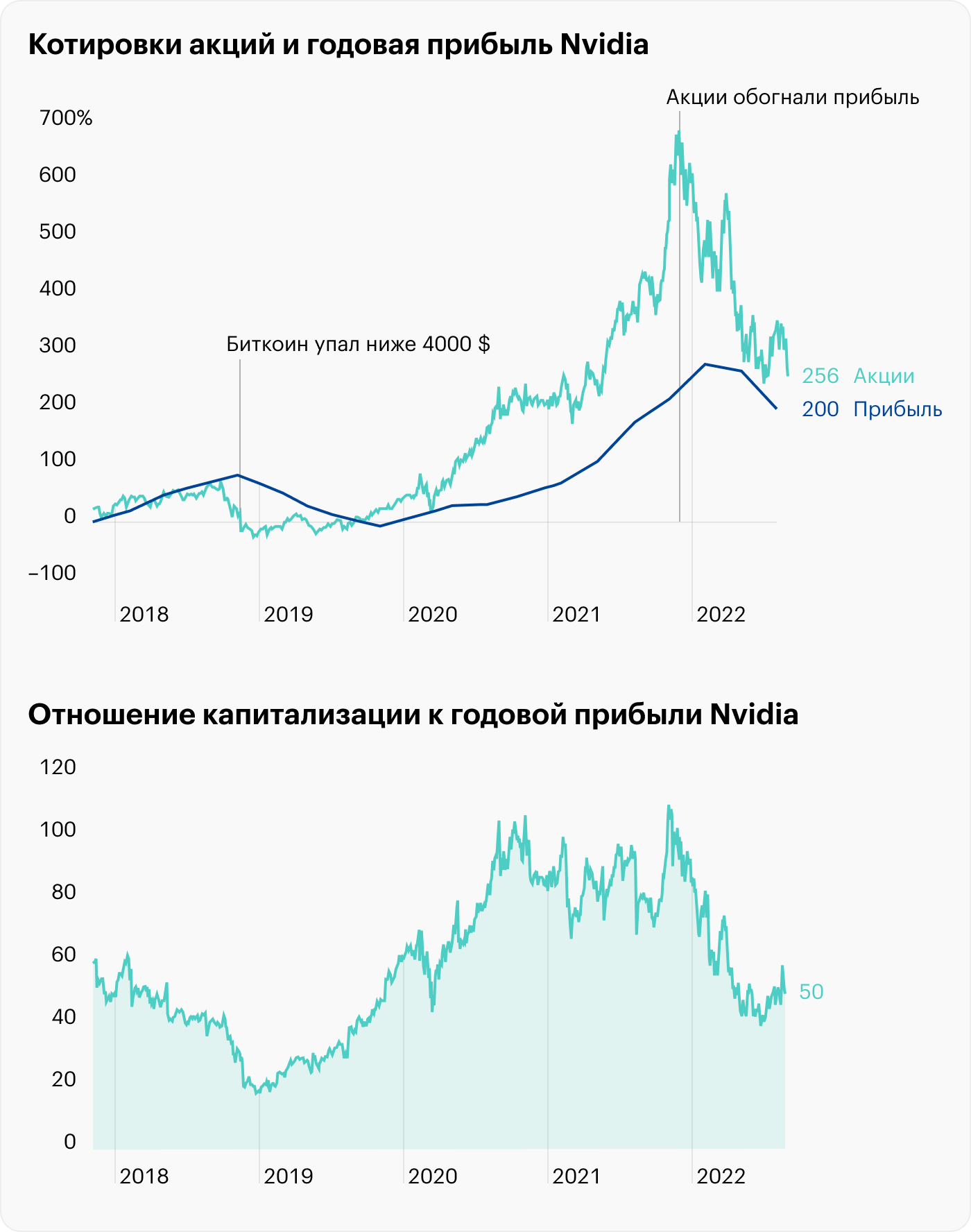

Похожая динамика и у акций Nvidia: с ноября они упали вдвое. При этом бумаги все еще стоят на 256% дороже, чем пять лет назад. Прибыль за эти пять лет выросла только на 200%.

Будет ли сокращаться этот разрыв, зависит от того, готов ли рынок и дальше оценивать Nvidia с премией. Сейчас, после коррекции, стоимость компании упала с 110 до 50 годовых прибылей. Хотя в 2019 году, когда криптовалюты проходили через похожий спад, Nvidia стоила только 20 прибылей.

Когда кризис не страшен

Напоследок немного о вечном, а именно о жареной картошке.

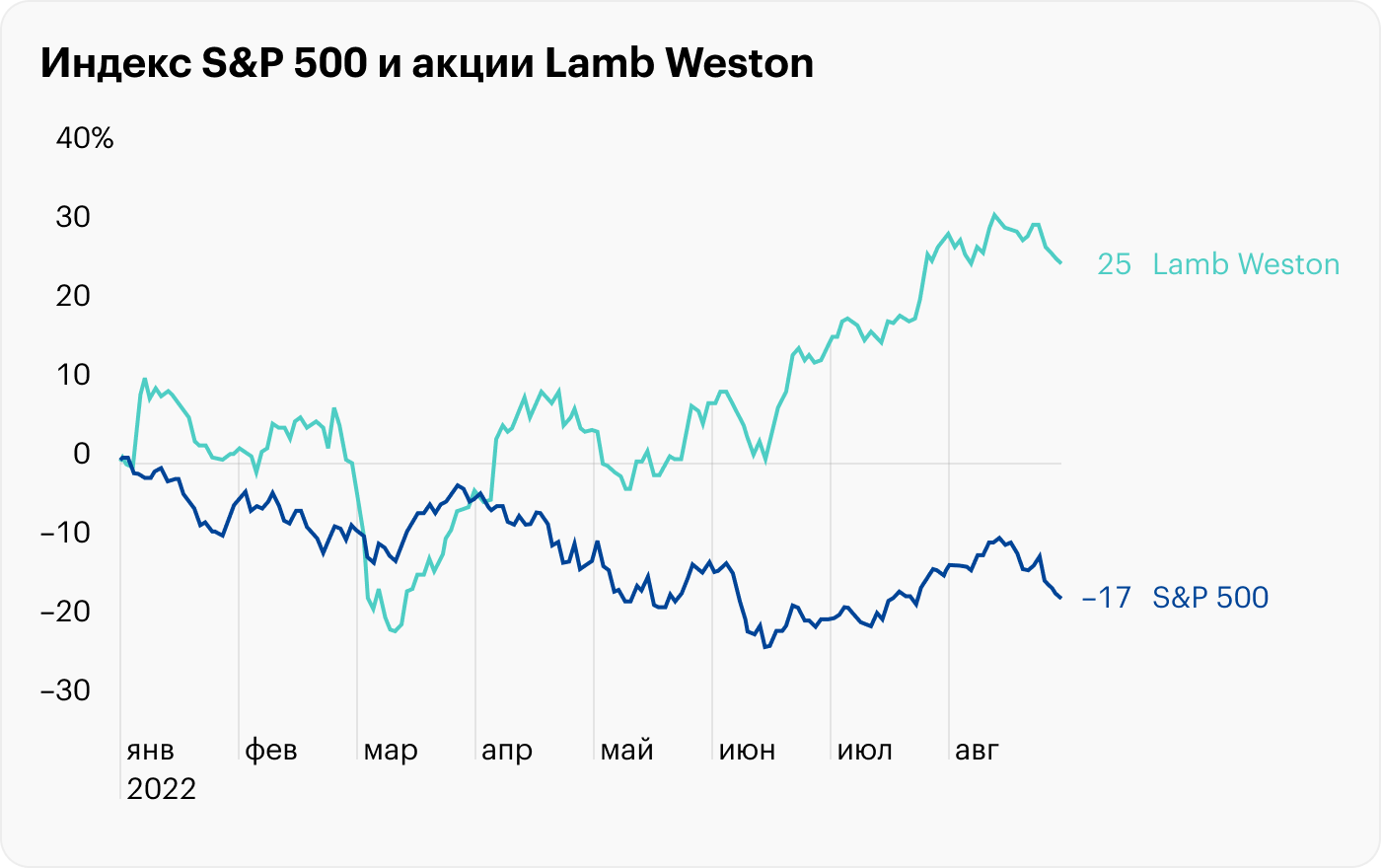

Аналитики из Bank of America выяснили: в кризис люди не отказываются от походов в ресторан, а ищут более дешевые общепиты. Поэтому аналитик и автор инвестблога Сэм Ро решил присмотреться к компании Lamb Weston.

Это ведущий поставщик замороженной картошки фри. Он выращивает картофель на фермах, а затем продает общепитам вроде McDonald’s.

Вот что сказал глава Lamb Weston по итогам отчета в конце июля: «Несмотря проблемы с посещаемостью ресторанов, спрос на картофель фри остается стабильным и выше допандемического уровня».

А это слова финансового директора Lamb Weston: «Мы ожидаем, что в случае экономического кризиса спрос на картофель фри останется устойчивым, пусть и не будет расти. Через что-то похожее мы прошли во время великой рецессии 2008—2010 годов».

Для большинства 2022 год проходит непросто. Многие компании жалуются на слабый потребительский спрос, ФРС сетует на инфляцию и повышает ставки, экономика замедляется, а фондовые рынки падают.

При этом у скучных и непопулярных компаний вроде Lamb Weston все неплохо — и со спросом, и с акциями. Очевидный, но от этого не менее интересный факт.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.