Как получить налоговый вычет через работодателя без декларации

Если у вас есть право на вычет за квартиру, учебу, лечение или фитнес, можно прямо сейчас не платить НДФЛ.

За счет вычета вы получите прибавку к ежемесячной зарплате на официальной работе: бухгалтерия будет удерживать у вас меньше НДФЛ или не удерживать вовсе. И не в следующем году и не после горы бумажек, а уже буквально через месяц. Подавать декларацию не нужно. Вот как все обстоит.

- Что за НДФЛ? Кого это касается?

- Что за вычеты?

- Какие вычеты можно получать у работодателя

- Как работодатель предоставляет социальные вычеты

- Как работодатель предоставляет имущественный вычет

- Как получить уведомление о праве на вычет

- Когда выдадут документ с подтверждением права на вычет?

- Можно ли не брать уведомление, а подать декларацию в следующем году?

- Если есть право на социальный и имущественный вычет в одном году, как их выгоднее получать?

- Можно ли в 2025 году получить уведомление о вычете по расходам за лечение, которые были в 2024 году?

- Если в прошлом году уже брали уведомление на вычет по жилью, надо ли брать еще одно в 2025?

Что за НДФЛ? Кого это касается?

Это касается людей, которые платят НДФЛ по ставке 13—22% и работают по трудовому договору. Важно работать именно по трудовому — гражданско-правовой, даже постоянный и долгосрочный с уплатой НДФЛ, не подойдет .

Каждый месяц из зарплаты сотрудников работодатель удерживает НДФЛ — налог на доходы физлиц — и перечисляет в бюджет. Например, при официальной зарплате 50 000 ₽ работник получит 43 500 ₽, а 6500 ₽ НДФЛ попадут в бюджет. Эти деньги регионы расходуют на зарплату чиновникам, учителям, врачам, уборку снега, содержание больниц, ремонт дорог и социальные программы.

Что за вычеты?

Если сотрудник платит НДФЛ, у него может появиться право на налоговый вычет. Например, он купил квартиру, оплатил курсы английского ребенку и операцию маме. Значит, государство разрешит уменьшить налогооблагаемый доход на эти расходы и заплатить меньше налога.

Есть два способа вернуть налог:

- Подождать до конца года и подать декларацию либо подписать и отправить предзаполненное налоговой заявление на вычет, если оно появится в личном кабинете на сайте ФНС. Все это время работодатель будет удерживать НДФЛ из зарплаты полностью.

- У работодателя в текущем году. Для этого нужно получить уведомление о праве на вычет. И можно начать экономить на НДФЛ сразу же, не дожидаясь следующего года.

Чек-лист для вычета через работодателя

Чтобы вам не платить налог в текущем году, должны совпасть такие условия:

- Вы работаете по трудовому договору.

- Платите НДФЛ по ставке 13—22%

- У вас есть право на вычет именно в текущем году.

- Налоговая подтвердила это право документом.

Какие вычеты можно получать у работодателя

Через работодателя можно оформить вычет:

- При покупке или строительстве жилья.

- С процентов по ипотеке.

- По расходам на лечение, обучение и фитнес.

- По взносам на негосударственное пенсионное страхование, добровольные взносы и накопительную часть пенсии.

- Страхование жизни, добровольное медицинское страхование — ДМС.

- На долгосрочные сбережения граждан.

Еще у работодателя можно получать стандартные вычеты, например на детей. Но для них другой порядок. Не нужно брать уведомление в налоговой: достаточно передать работодателю копии свидетельств о рождении детей — и доход будут уменьшать автоматически. Например, на 1400 ₽ в месяц, если у работника один ребенок, и на 3200 ₽, если детей двое.

Инвестиционный вычет или вычет за пожертвования у работодателя не получают, налог вернут только по декларации.

Как работодатель предоставляет социальные вычеты

Социальные вычеты — это вычеты за лечение, фитнес, обучение, ДМС, добровольное пенсионное страхование и страхование жизни. Такие вычеты предоставляют с месяца, когда работодателю пришло уведомление из налоговой. То есть в этом месяце его доход уменьшат на сумму вычета. Если вычет больше зарплаты, остаток перенесут на следующий месяц.

Такие уведомления можно брать после каждого расхода. Их может быть несколько в течение года. Потратились на зубного — запросили уведомление о праве на вычет. Оплатили автошколу — снова подали документы, чтобы не платить налог или уменьшить его. При этом нужно следить за лимитом вычета — с 2024 года это 150 000 ₽ в год, не считая обучения детей и дорогостоящего лечения.

Например, зарплата Павла — 70 000 ₽, с которой удерживают НДФЛ по ставке 13% — 9100 ₽. В марте 2025 года он оплатил услуги стоматолога и анализы — 35 000 ₽. В апреле он подаст в налоговую заявление о подтверждении права на вычет. В мае 2025 года ему оформят уведомление. Документ сразу поступит работодателю, а Павел напишет в бухгалтерию заявление на вычет. При расчете налога на доход с очередной зарплаты у Павла не удержат его с 35 000 ₽, а отдадут на руки с зарплатой. Павел не будет ждать 2026 года, он сразу сэкономит 4550 ₽: 35 000 ₽ × 13%.

В апреле Павел оплатит операцию маме и свои курсы вождения. Он потратит 70 000 ₽ и снова возьмет уведомление о праве на вычет. В мае у Павла удержат меньше налога — он получит на 9100 ₽ больше обычного.

Если на обучение или лечение потратились в 2024 году, в 2025 надо подавать декларацию или подписывать в личном кабинете налогоплательщика предзаполненное заявление на вычет. Расходы 2024 года нельзя учесть для уменьшения налога в 2025 году. А если расходы были в 2025, подавайте уведомление и не платите либо уменьшите налог прямо сейчас.

Как работодатель предоставляет имущественный вычет

Имущественный вычет положен при покупке жилья. У него не ежегодный лимит, а один на всю жизнь — 2 млн рублей.

Особенность вычета в том, что остаток переносится на следующий год. То есть право на вычет могло появиться два года назад, но тогда годовой доход был меньше 2 млн и использовать весь вычет не удалось. Поэтому каждый год можно брать новое уведомление, чтобы сразу не платить или снизить налог с зарплаты.

В отличие от социального вычета имущественный дают с начала года. Даже если квартиру купили в марте или уведомление взяли только в марте, работодатель должен вернуть весь налог, который удержал с января. Иногда бухгалтеры боятся так делать, но все-таки положено именно так: это общая позиция ФНС, Минфина и Верховного суда.

Допустим, у Нины зарплата 40 000 ₽, НДФЛ удерживают по ставке 13%. В январе 2025 года Нина купила новостройку в ипотеку за 1,5 млн. Дом сдадут только в мае, поэтому пока она не имеет права на вычет. Если в мае Нина подпишет акт приема-передачи и зарегистрирует право собственности на квартиру, у нее появится право на вычет. С января по май 2025 года она все еще будет платить налог на работе.

Но в мае она оформит уведомление и напишет заявление на работе: вот мое право на вычет в 1,5 млн. Уменьшайте мой доход при расчете налога.

Бухгалтерия предоставит Нине вычет с января 2025 года. Но так как у нее удерживали НДФЛ, излишне уплаченную сумму вернут с ближайшей зарплатой. Нина получит весь налог с января — 20 800 ₽ за четыре месяца: 40 000 ₽ × 13% × 4 месяца. И с мая у нее перестанут удерживать НДФЛ до конца года. Каждый месяц Нина будет получать все 40 000 ₽ зарплаты и не платить в бюджет по 5200 ₽.

В следующем году она снова возьмет уведомление — и так будет продолжаться, пока не кончится вся сумма вычета. Ни одной декларации Нина не заполнит и ждать не будет. Вы тоже так можете.

Если вы купили квартиру не в 2025 году, а раньше, сейчас тоже можно не платить налог. Например, если за предыдущие годы вы еще не успели использовать всю сумму вычета и на 2025 год перешел остаток с прошлых лет. Вам не нужно ждать 2026 года, чтобы подать декларацию. Прямо сейчас, в 2025, можно не платить НДФЛ на работе. Для этого нужно получить в налоговой один документ. Вам даже копии договора купли-продажи отправлять не придется: у налоговой все это уже есть.

Например, в 2023 году Игорь купил квартиру за 2 млн. Его зарплата — 50 000 ₽, в год — 600 000 ₽, ставка НДФЛ — 13%. За 2023 и 2024 годы Игорь подал декларации с вычетом 600 000 ₽ в каждой. Так он использовал 1,2 млн вычета и вернул 156 000 ₽ НДФЛ. На 2025 год перешел остаток вычета — 800 000 ₽. Игорь может не ждать 2026 года. В апреле 2025 он подаст в налоговую заявление, чтобы получить уведомление о праве на вычет.

Максимум через месяц его работодатель получит из налоговой документ, где написано, что с 800 000 ₽ дохода он не должен удерживать НДФЛ.

Бухгалтер перестанет вычитать налог из зарплаты Игоря и перечислять его в бюджет — эти 13% с января 2025 года отдадут Игорю в день зарплаты. Вместо 45 500 ₽ Игорь будет получать 50 000 ₽ каждый месяц. Так он использует еще 600 000 ₽ вычета, а 200 000 ₽ перейдут на 2026 год.

Как получить уведомление о праве на вычет

Документ выдает налоговая инспекция. Для этого нужно подать заявление и документы, которые подтверждают ваше право на вычет. Пакет документов такой же, как для декларации. Конкретный перечень бумаг зависит от вида вычета. Например, для социального вычета за 2024 год достаточно справки об оплате соответствующих расходов , для имущественного вычета по ипотечным процентам нужна справка из банка об уплаченных суммах.

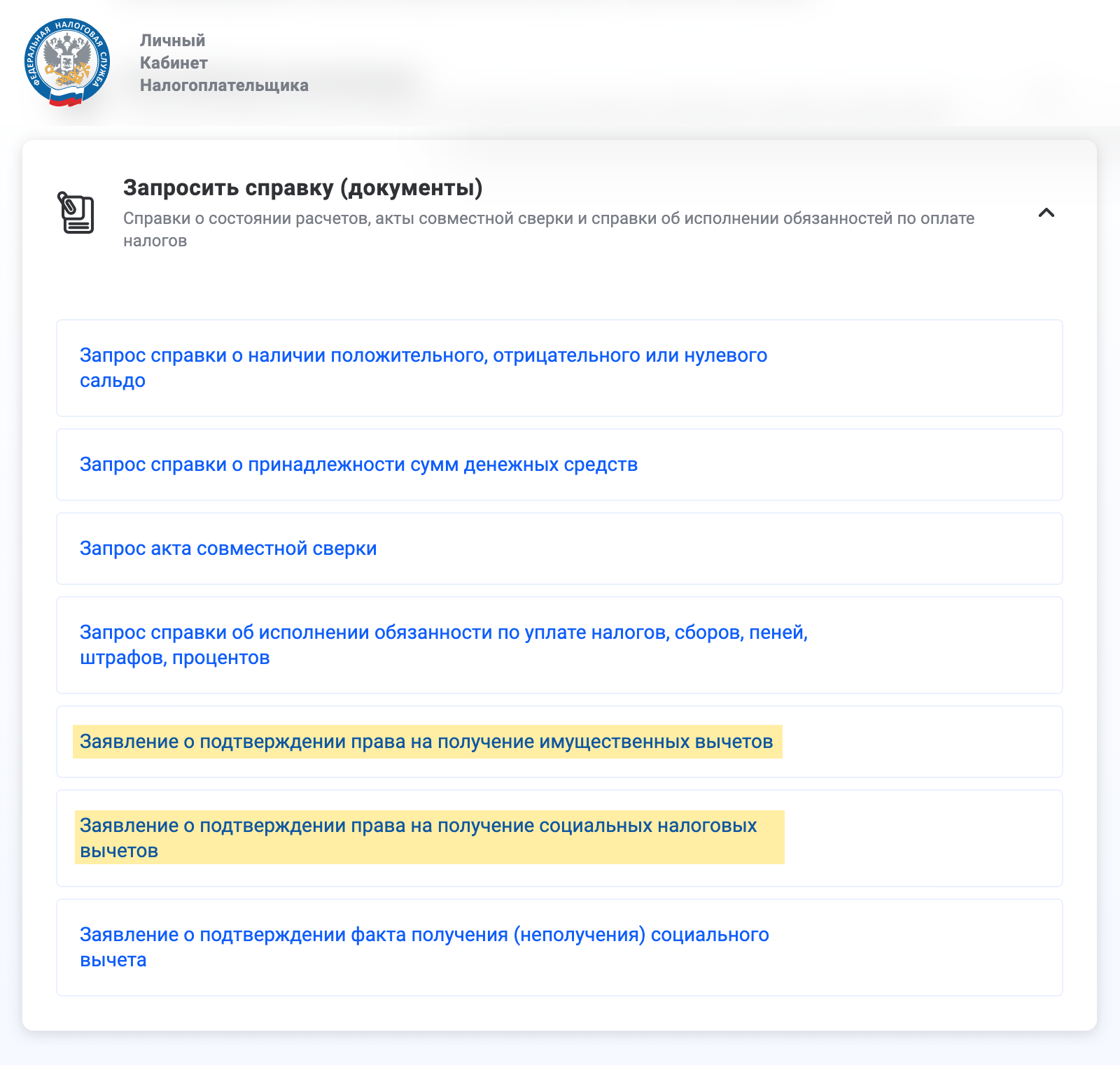

Найдите форму заявления. Проще всего подать заявление в личном кабинете на сайте на сайте ФНС.

Заполните данные о своих расходах. В личном кабинете вас ждет простая и понятная форма для заполнения. Нужно указать, какие расходы вы хотите заявить для вычета, и прикрепить сканы подтверждающих документов. Если на имущественный вычет подавали документы ранее, еще раз они не понадобятся — просто заполните адрес объекта и укажите сумму.

Если у вас два работодателя или больше, укажите данные одного, где доход самый высокий.

На имущественные и социальные вычеты заполняют разные формы заявлений.

Для отправки заявления нужна электронная подпись. Если вы ранее не оформляли ее, сделайте это там же, в личном кабинете. Это бесплатно, но время создания не угадаешь. Иногда подпись готова за десять минут, а иногда на ее формирование уходят сутки.

Отправляйте заявление и ждите, когда будет готово уведомление.

Если нет личного кабинета, напишите заявление на бумаге. Приложите копии документов. Берите с собой оригиналы и несите в налоговую инспекцию. Можно отправить почтой.

Когда выдадут документ с подтверждением права на вычет?

Уведомление для работодателя делают примерно месяц. Забирать его не нужно: сообщение о готовности придет в личный кабинет. Справку в электронном виде налоговая сама направит работодателю по каналам связи.

От вас потребуется только заявление.

Можно ли не брать уведомление, а подать декларацию в следующем году?

Да, можно. Вы сами выбираете, как применять вычет. Если не хотите, чтобы на работе знали, что вы купили квартиру, или хотите получить деньги одной суммой, можете ничего не подавать им. В следующем году заполните декларацию и вернете налог себе на счет. Работодателю об этом сообщать не нужно.

Если есть право на социальный и имущественный вычет в одном году, как их выгоднее получать?

Напишите работодателю заявление, что сначала просите предоставить вам социальный вычет, а когда он закончится — имущественный. Так выгоднее, потому что остаток социального вычета не переносится на следующий год и просто сгорит. А имущественный вычет можно получать хоть десять лет.

Очередность вычетов вы выбираете сами. ФНС не против.

Можно ли в 2025 году получить уведомление о вычете по расходам за лечение, которые были в 2024 году?

Нет, если в 2024 году вы оплатили лечение, возвращать будете тот налог, что платили именно в 2024 году. Если не успели сделать это через работодателя — теперь только по декларации. Социальный вычет по расходам 2024 года нельзя перенести на 2025.

А вот с имущественным так можно. Если заплатили за квартиру в 2024 году, но вычет пока не использовали, можете заявить его в 2025. Хотя выгоднее убить двух зайцев: подайте декларацию за 2024 год, заберите налог. И если после этого что-то осталось, получите уведомление на 2025 год, чтобы не платить или уменьшить налог с остатка расходов прямо сейчас.

Если в прошлом году уже брали уведомление на вычет по жилью, надо ли брать еще одно в 2025?

Да, обязательно. Каждый год — новое уведомление. Даже если получаете вычет по той же квартире, все равно нужно брать новое уведомление.

Новости, которые касаются всех, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @t_jrnl