Итоги сезона отчетности: кто молодец, а кто не очень

1 июля закончилось действие разрешения на сокрытие финансовой отчетности, которое имело силу больше года. Благодаря этому в конце лета — начале осени инвесторы получили возможность ознакомиться с отчетностями компаний, некоторые из которых не публиковали свои результаты в течение полутора-двух лет.

Часть компаний опубликовала сокращенные версии отчетностей: у некоторых они крайне скудные, иногда даже не указаны сопоставимые данные за аналогичный период прошлого года.

Тем не менее даже сокращенная отчетность лучше ее отсутствия. Кроме того, осталось буквально несколько компаний, которые до сих пор не опубликовали отчетность по МСФО. Возможно, они сделают это в ближайшем будущем.

Я проанализировал отчеты компаний и постарался разделить их на группы в зависимости от результатов, а также оценить их перспективы.

Компании, у которых все хорошо

Банки. Стали одними из главных бенефициаров восстановления деловой активности. В частности, они очень активно выдавали кредиты, выигрывали от валютной переоценки. Как итог, за 1 полугодие 2023 года банки заработали рекордную прибыль — 1,7 трлн рублей.

Естественно, на таком фоне крупные публичные банки показали прекрасные финансовые результаты за данный период. Вот их список:

- ВТБ.

- МКБ.

- «Санкт-Петербург».

- Сбер.

- TCS Group.

Кроме того, не стоит забывать, что в прошлом году банковский сектор был одним из самых пострадавших, так что результаты банков не только хороши сами по себе, но еще лучше выглядят относительно слабых результатов прошлого года.

Правда, стоит упомянуть, что МКБ в своей сокращенной финансовой отчетности не опубликовал результаты за аналогичный период 2022 года, но, скорее всего, они, как и у конкурентов, были заметно хуже, чем в 2023 году.

Рост ключевой ставки ЦБ РФ в 2 полугодии призван, в частности, несколько уменьшить темпы кредитования. Тем не менее агентство «Эксперт РА» в своем исследовании банковского сектора предрекает, что чистая прибыль банковского сектора за 2023 год превысит 3 трлн рублей. Таким образом, кажется, что и по итогам года банки будут «на коне».

Финансовые компании. Смежные с банками финансовые компании также продемонстрировали хорошие результаты. К ним можно отнести холдинги АФК «Система» и SFI, ставшие бенефициарами роста показателей их дочерних компаний, а также биржевой переоценки стоимости долей в них. Дальнейшая динамика их показателей будет определяться теми же факторами.

Также в данную категорию можно отнести Мосбиржу, которая нарастила комиссионные доходы за счет увеличения объема торгов, а процентные доходы — за счет роста ключевой ставки ЦБ РФ. Похоже, и перспективы у компании вполне радужные.

Нефтяники. Представители данного сектора, видимо опасаясь санкций, не особо радовали инвесторов публикацией своих результатов. Опубликованные по итогам 1 полугодия 2023 года отчетности у большинства компаний сокращенные, но дали понять, что дела у нефтяников идут довольно хорошо.

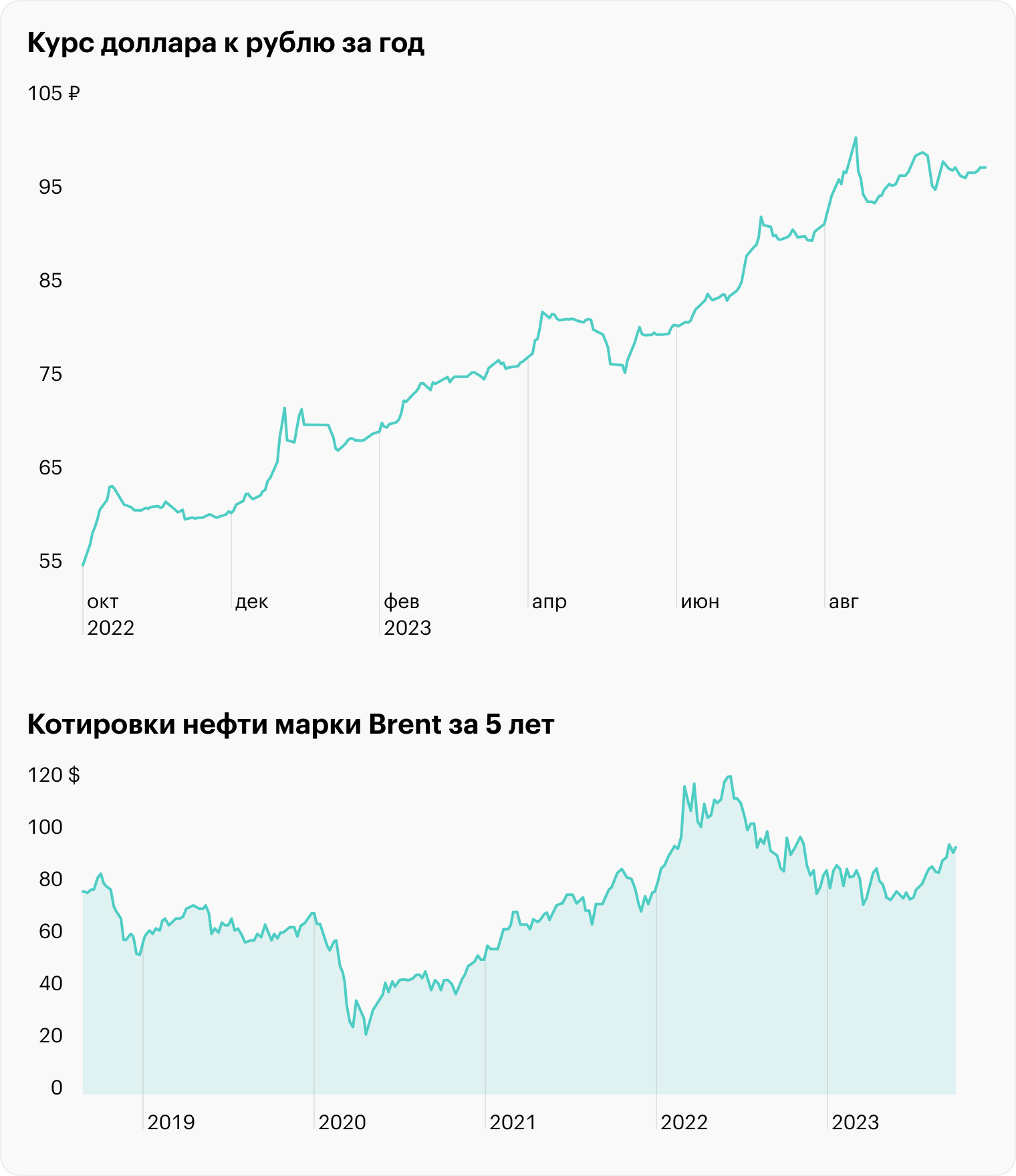

В общих чертах тенденция такова: результаты компаний лучше, чем за аналогичный период 2021 года, но хуже, чем в 2022 году. Но тут нет ничего удивительного: конъюнктура в 1 полугодии 2023 года была заметно хуже, чем годом ранее. Рубль был крепче, а цена нефти — ниже, уже вовсю действовали всяческие ограничения: потолок цен на нефть и нефтепродукты.

В сложившихся обстоятельствах результаты и финансовое положение большинства нефтяников можно считать хорошими. К ним относятся:

- «Башнефть».

- «Газпром-нефть».

- «Лукойл».

- «Роснефть».

- «Татнефть».

Ну а перспективы результатов нефтяников в 2 полугодии еще лучше: 1 $ близок к 100 ₽, а цена на нефть марки Brent — к 100 $ за баррель.

Результаты двух компаний из смежных отраслей — «Транснефти» и «Новатэка» — также можно считать хорошими в сложившихся обстоятельствах.

Электроэнергетики. С 1 декабря 2022 года произошла индексация тарифов на электроэнергию, также во многих регионах выросли цены на передачу электроэнергии для бизнеса. Все это стало причиной хороших финансовых показателей многих компаний из сферы электроэнергетики, особенно сетевых. Вот они:

- «Россети Волга».

- «Россети Ленэнерго».

- «Россети Московский регион».

- «Россети Северо-Запад».

- «Россети Урал».

- «Россети Центр».

- «Россети Центр и Приволжье».

- «Русгидро».

- «ФСК — Россети».

- «Юнипро».

Ну а сам холдинг «ФСК — Россети» также неплохо заработал на переоценке долей в дочерних компаниях.

А вот перспективы у электроэнергетических компаний противоречивые: они традиционно несут огромные капитальные затраты на поддержание и расширение энергетической инфраструктуры, при этом тарифы на электроэнергию контролируются государством и вряд ли будут постоянно заметно повышаться.

Телекомы. Большинство компаний из данного сектора продемонстрировало хорошие финансовые показатели. Скорее всего, в этом им помогла индексация тарифов. Сюда входят:

- МГТС.

- МТС.

- «Ростелеком».

Технологические компании. Хорошую динамику бизнеса показали также некоторые технологические компании. Они продолжили развивать свой бизнес, наращивая финансовые показатели. К ним относятся:

- «Циан».

- «Яндекс».

- HeadHunter.

Лидеры рынков. Стоит отметить, что в некоторых секторах хорошо себя проявили именно те компании, которые занимают лидирующие позиции. В этот список входят:

- ЕМС.

- «Мать и дитя».

- «Магнит».

- «Полюс».

- ПИК СЗ.

- «Самолет».

- X5 Group.

Прочие компании. Хорошие результаты продемонстрировали еще несколько компаний, включая относительно недавно ставших публичными Whoosh и CarMoney:

- «Артген-биотех» (бывший ИСКЧ).

- НКХП.

- НМТП.

- «Новабев» (бывшая «Белуга»).

- «Ренессанс-страхование».

- «Совкомфлот».

- «Соллерс».

- ТМК.

- «Черкизово».

- CarMoney.

- Whoosh.

Компании с противоречивыми результатами

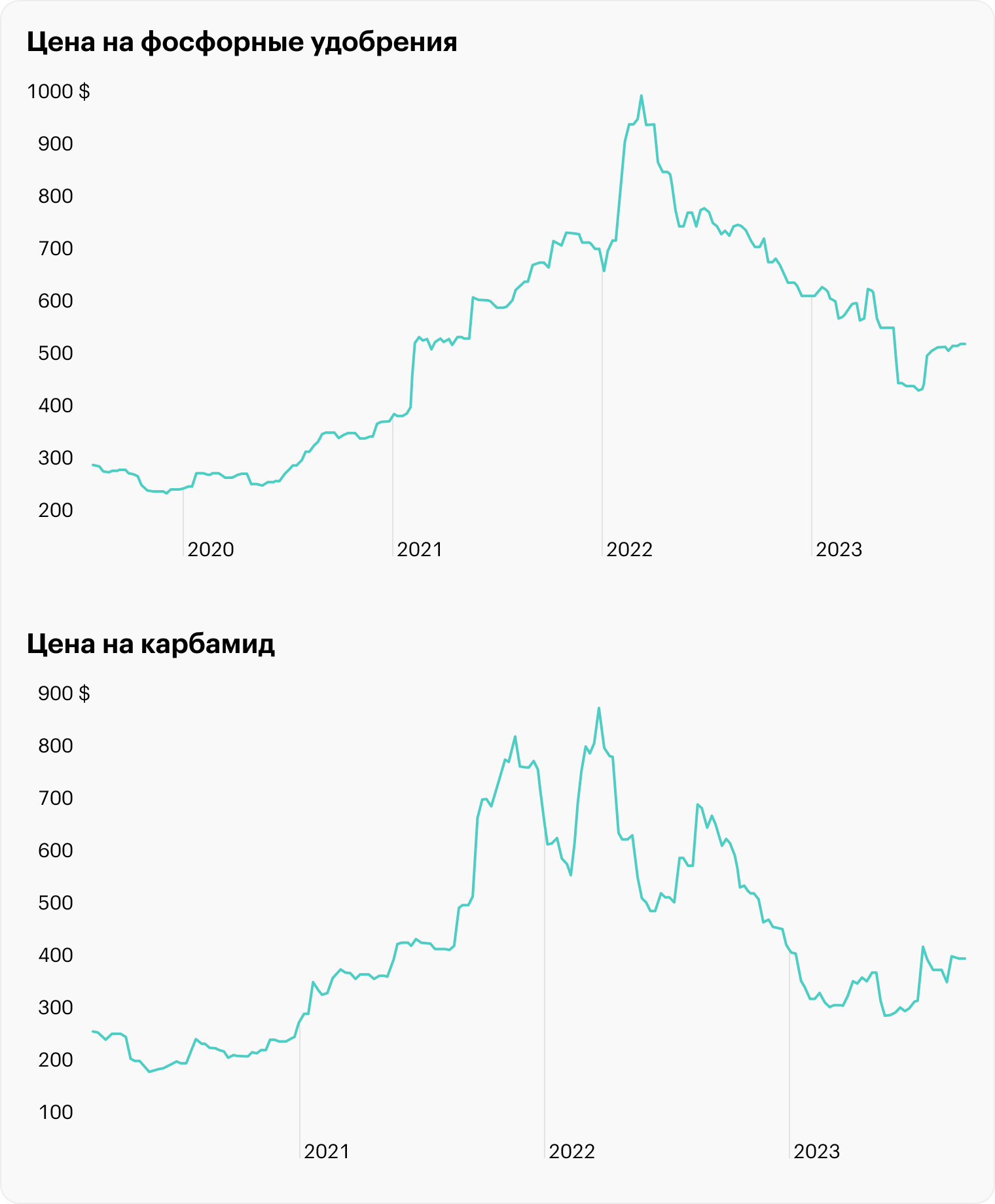

Производители удобрений. Их ситуация сходна с той, в которой находятся нефтяники. Цены на их продукцию очень ощутимо снизились к прошлому году, из-за чего их финансовые показатели также продемонстрировали нисходящую динамику.

При этом можно сказать, что конъюнктура скорее нормализовалась от аномально высоких цен. Тем не менее падение финансовых показателей оказалось довольно существенным, что стало причиной включения производителей удобрений в группу с противоречивыми результатами. К ним относятся:

- «Акрон».

- «Куйбышевазот».

- «Фосагро».

Скорее всего, и по итогам года данные компании покажут не слишком хорошие результаты: конъюнктура вряд ли серьезно улучшится, а налоги вырастут.

Черные металлурги. А у них ситуация, практически обратная производителям удобрений. Для черных металлургов прошлый год вышел очень сложным из-за санкций и потери рынков сбыта. Они долго не публиковали свои результаты, но в итоге отчетности оказались относительно неплохими. Это относится к «Северстали» и ММК.

Кажется, что эти компании неплохо адаптировались к новым реалиям. Так что ожидания от их будущих отчетностей сдержанно оптимистичны.

Компании с опережающим ростом расходов. Некоторые компании сумели нарастить выручку, но не справились с опережающим ростом расходов, что вызвало снижение чистой прибыли. Среди них:

- «Группа Позитив».

- «Интер РАО».

- ЛСР.

- «Мосэнерго».

- ОГК-2.

- «Полиметалл».

- «Таттелеком».

Компании с влиянием разовых факторов. У некоторых компаний финансовые показатели искажались разовыми факторами: курсовыми разницами, переоценками и тому подобным. Зачастую это выражалось так: выручка и чистая прибыль компании выросли, но, если бы не разовые факторы, прибыль снизилась бы. К таким можно отнести следующие компании:

- «Алроса».

- ДВМП.

- «Инарктика».

- «Селигдар».

- «ЭЛ5-энерго» (бывшая «Энел Россия»).

- Fix Price.

- Globaltrans.

- Qiwi.

Прочие компании. Еще ряд компаний опубликовал противоречивые результаты. Среди них:

- «Распадская». Производитель угля заметно снизил показатели из-за плохой конъюнктуры по аналогии с производителями удобрений.

- «Софтлайн». Компания продемонстрировала нелучшие результаты, но с учетом ее реорганизации — разделения бизнеса на российский и международный — и потери некоторых важных партнеров можно сказать, что компания выглядит достойно.

- Ozon. Онлайн-ретейлер продолжает бурно расти, но все еще находится в убытках.

Негативные результаты

Слабые результаты из-за конъюнктуры. Часть компаний пострадала из-за плохой ценовой конъюнктуры с производимыми ими товарами, при этом в отличие от конкурентов у них не было достаточного запаса прочности, чтобы как-то это компенсировать. К ним можно отнести:

- «Мечел».

- «Норникель».

- «Русагро».

- «Русал».

- «Русснефть».

- ТГК-1.

- En+.

Показатели упали неизвестно почему. «Казаньоргсинтез» и «Нижнекамскнефтехим», которые с недавних пор принадлежат холдингу «Сибур», опубликовали сильно сокращенную финансовую отчетность. Из нее можно сказать только то, что за аналогичный период 2021 года показатели компаний были лучше.

Проблемы с бизнесом. Некоторые компании продемонстрировали слабые финансовые результаты из-за проблем с бизнесом:

- «Аэрофлот». Компания уже несколько лет подряд страдает из-за всяческих ограничений и регулярно несет убытки.

- «Газпром». Пострадал как из-за серьезного ухудшения конъюнктуры, так и из-за значительного снижения поставок на до недавнего времени важнейший для компании европейский рынок.

- «Лента». Основной бизнес ретейлера — гипермаркеты — продолжает стагнировать, а развивать магазины малого формата эффективно у компании пока не получается.

- «М-видео-эльдорадо». Ретейлер бытовой техники страдает от конкуренции с маркетплейсами и был вынужден значительно перестроить свою бизнес-модель, начав самостоятельно импортировать товары.

- «Окей». У компании проблемы, похожие на те, что есть у «Ленты»: она все еще делает серьезную ставку на гипермаркеты, результаты которых ухудшаются.

- «Сегежа». Пострадала как из-за потери европейского рынка, так и из-за плохой ценовой конъюнктуры. А долговая нагрузка компании зашкаливает.

- СПб-биржа. Стала жертвой кардинального снижения объема торгов акциями компаний с американских бирж.

- «Эталон». Продолжает быть убыточным.

- VK. Компания демонстрирует результаты ощутимо ниже ожиданий и остается убыточной.

Не отчитывались. Небольшое количество компаний так и не опубликовало результаты за 1 полугодие 2023 года по МСФО:

- «ВСМПО-Ависма».

- НЛМК.

- «Сургутнефтегаз».

Что в итоге

Сезон отчетности за 1 полугодие 2023 года можно назвать довольно позитивным: многие компании сумели адаптироваться к новым реалиям, некоторым из них помогло улучшение конъюнктуры, часть компаний, несмотря на трудности, продемонстрировала наличие хорошего запаса прочности. Немало компаний сумело превзойти результаты докризисного 2021 года.

Вполне вероятно, что и по итогам 2023 года фавориты нынешнего сезона отчетности продемонстрируют хорошие результаты. Прежде всего речь о представителях банковского и нефтяного секторов.

Конечно же, важным и долгожданным моментом для инвесторов в российский фондовый рынок стал возврат компаний к регулярной публикации отчетностей.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique