Инверсия кривой доходности: как работает самый известный индикатор рецессии

Инверсия кривой доходности — главный горевестник на фондовом рынке. В 2022 году тема инверсии снова появилась в новостных заголовках. Вот что об этом стоит знать.

Что такое кривая доходности

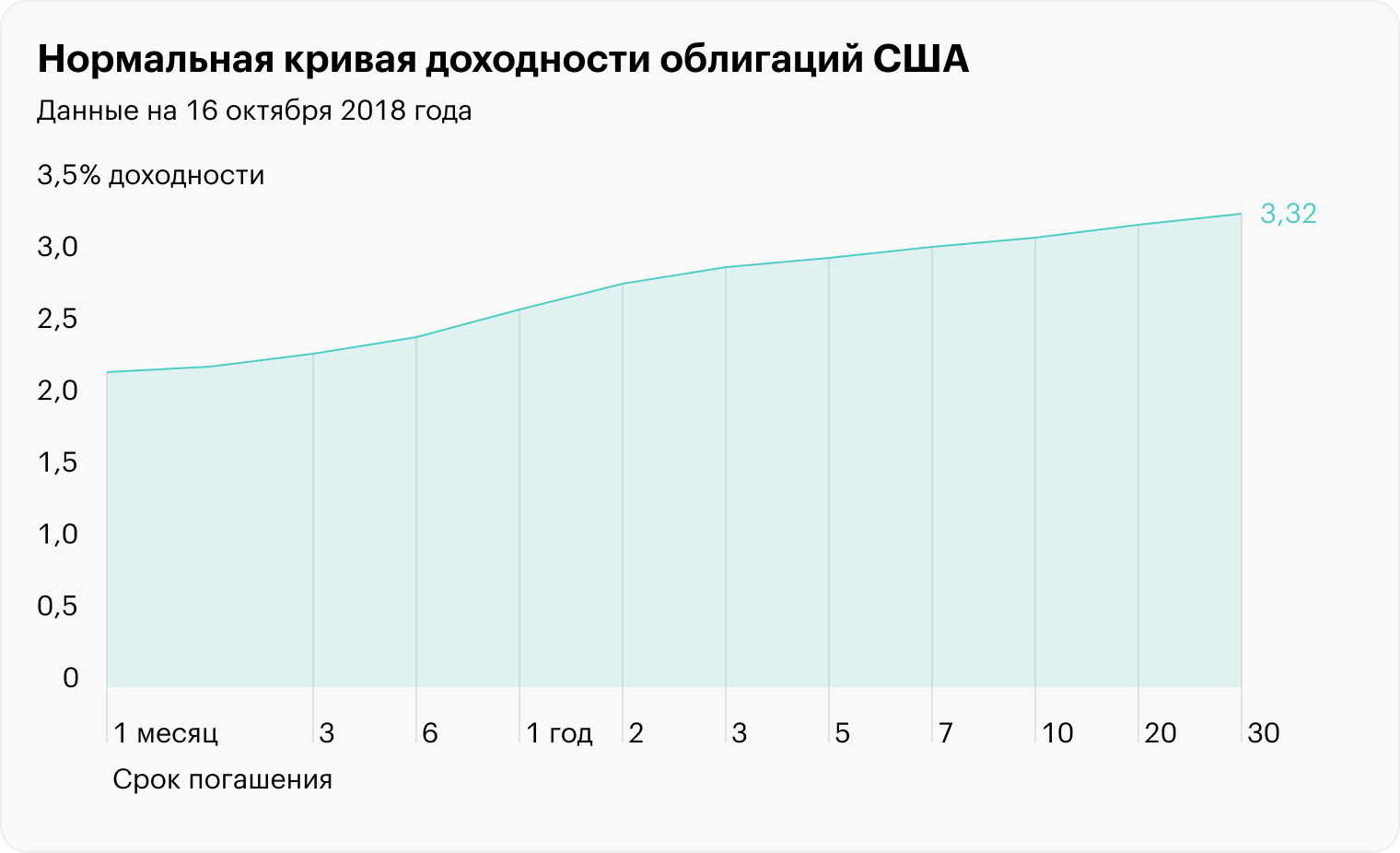

Кривую доходности строят для разных долговых инструментов, например для казначейских облигаций США. Эта кривая показывает, как меняется годовая доходность облигаций в зависимости от срока погашения.

В здоровой экономике кривая имеет нормальный вид и возрастает вправо: чем больше времени до погашения, тем выше доходность. И вот почему.

Премия за риск. На длинной дистанции вероятность негативных событий увеличивается. Например, заемщик может обанкротиться и инвестор потеряет деньги. Выше риск — выше доходность.

Инфляционные ожидания. Цены на товары и услуги со временем растут, поэтому реальная доходность инвестиций уменьшается. Чтобы это компенсировать, инвесторы требуют премию.

Что такое спред доходности

Когда говорят о кривой, то часто упоминают понятие «спред». Это разница в доходности длинных и коротких бумаг.

Например, доходность десятилетних облигаций составляет 3% годовых, двухлетних — 2%. Разница в один процентный пункт — это и есть спред.

Такую премию инвесторы получают за инвестирование в длинные бумаги. Если кривая доходности имеет нормальный вид, спред будет больше нуля.

От чего зависит размер спреда

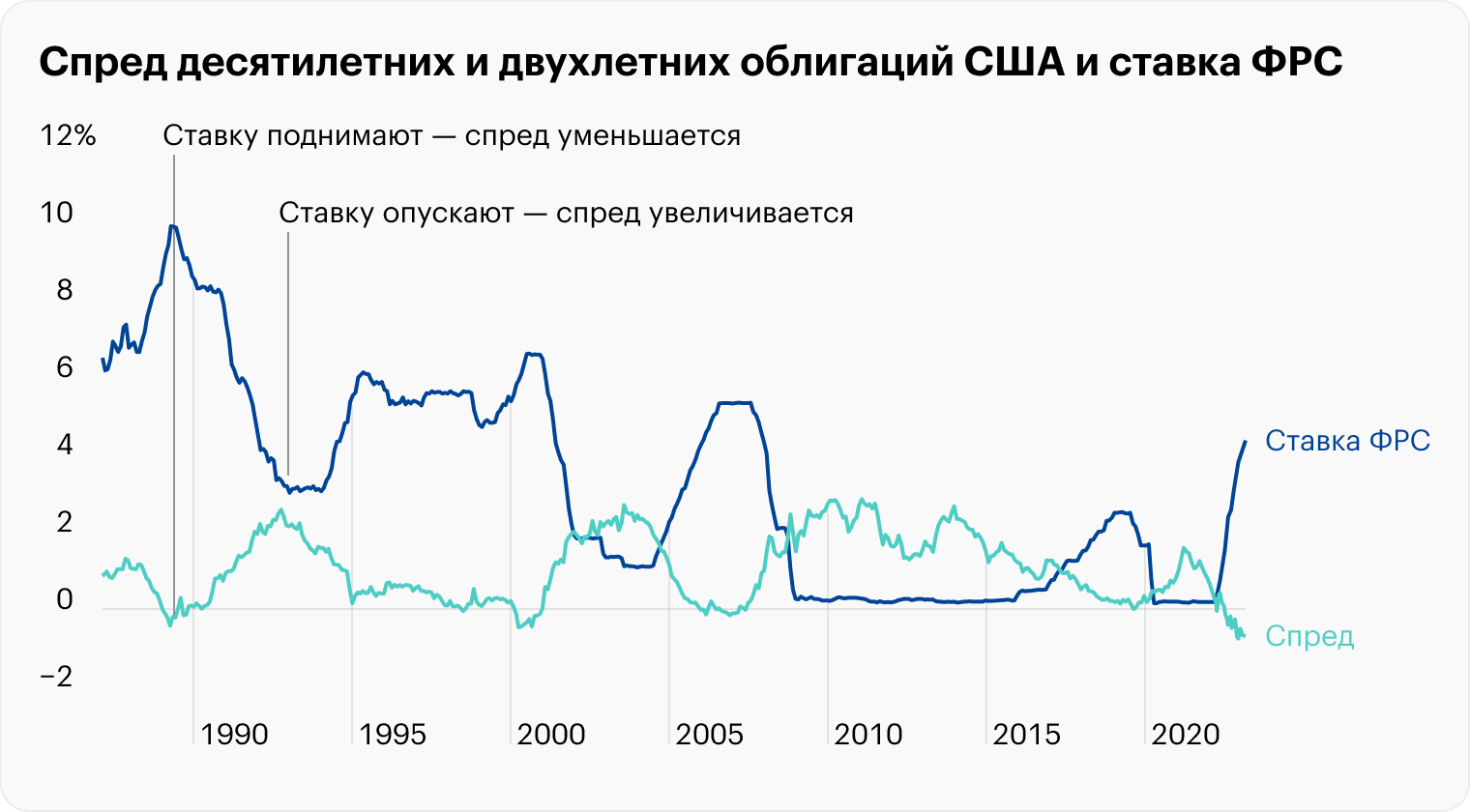

Крутизну кривой доходности и размер спреда определяют разные факторы. Например, ставка центрального банка. Вот как это работает.

Ставку поднимают — спред уменьшается. После повышения ставки инвесторы начинают продавать облигации: их цена падает, а доходность растет. При этом доходность коротких облигаций растет больше, поскольку они сильнее реагируют на ставку. Это и уменьшает спред — премию за владение длинными бумагами.

Ставку опускают — спред увеличивается. Здесь все наоборот: доходность коротких бумаг сильно падает, а размер спреда увеличивается.

Запомнить последние два примера просто: ставка и спред обычно двигаются в обратном направлении. Это хорошо заметно на графике.

Инверсия кривой доходности

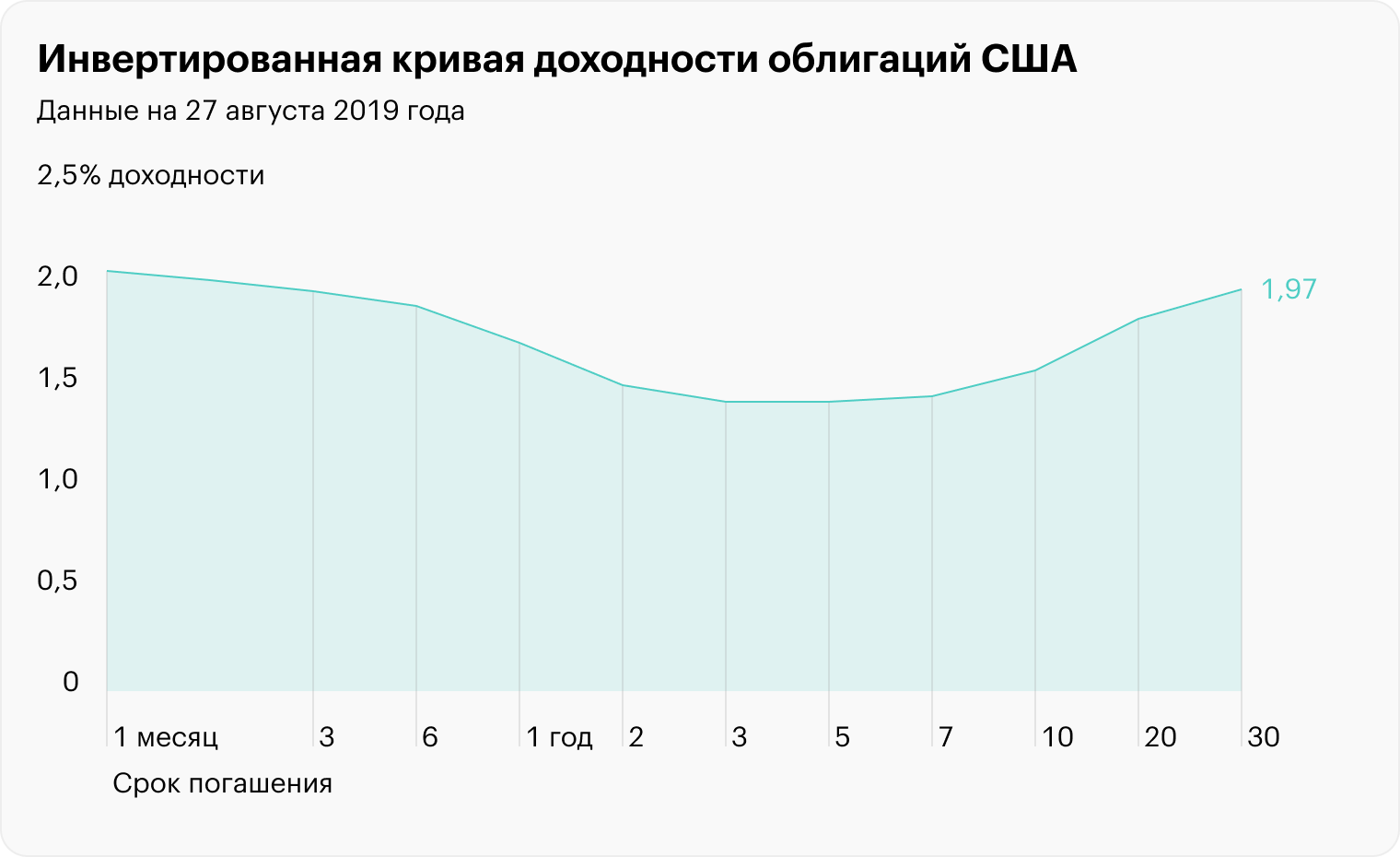

Иногда короткие облигации дают большую доходность, чем длинные. Тогда кривая доходности инвертируется, а спред опускается ниже нуля.

Это необычная ситуация, поскольку рынок дает более высокую оценку краткосрочным рискам, а не долгосрочным. То есть инвесторы предпочитают не короткие бумаги, а длинные — более безопасные в данный момент, но с меньшей доходностью.

Так происходит потому, что они ожидают рецессии — спада экономики. И как показывает история, обычно ожидания не подводят инвесторов.

Отрицательный спред как индикатор рецессии

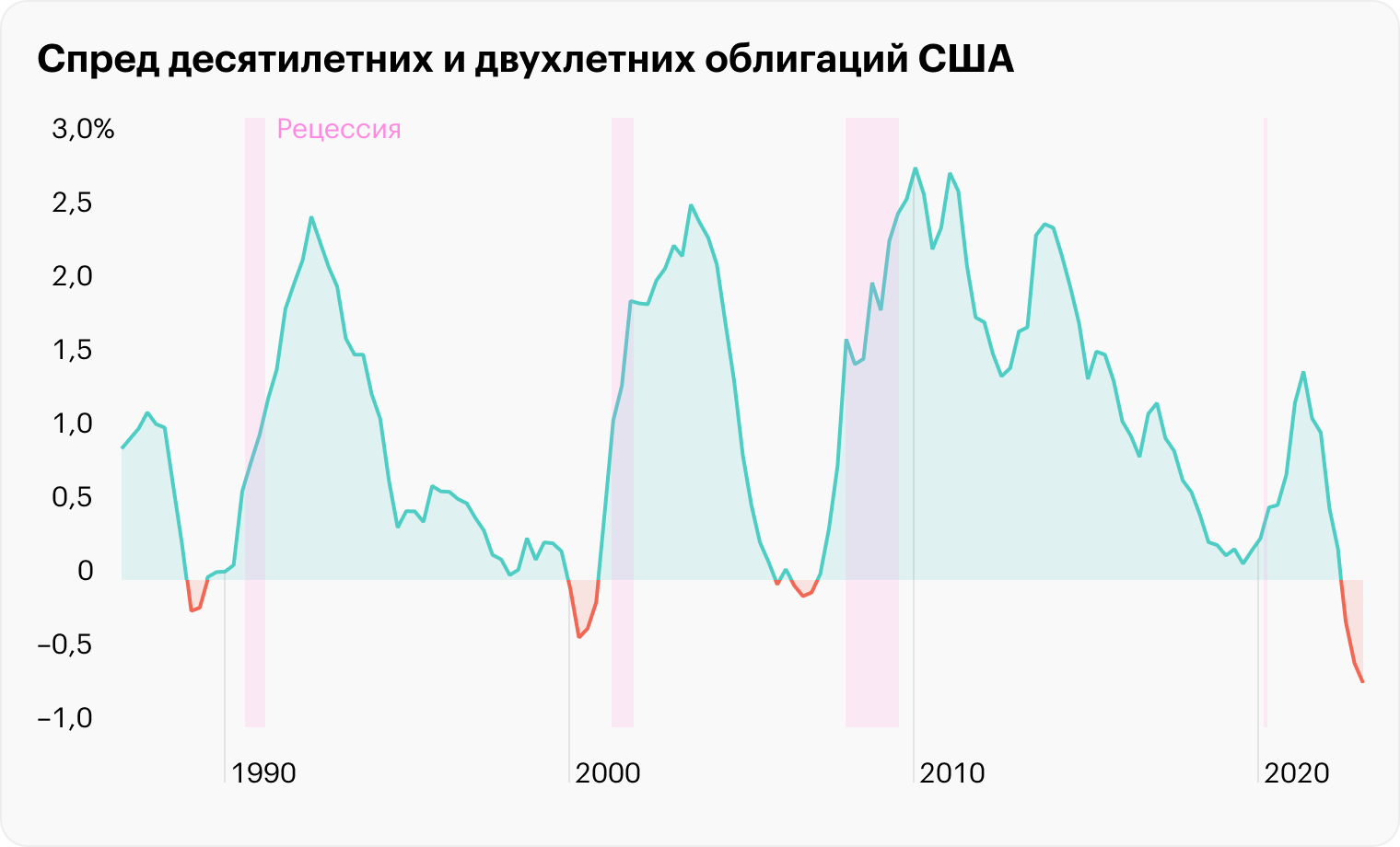

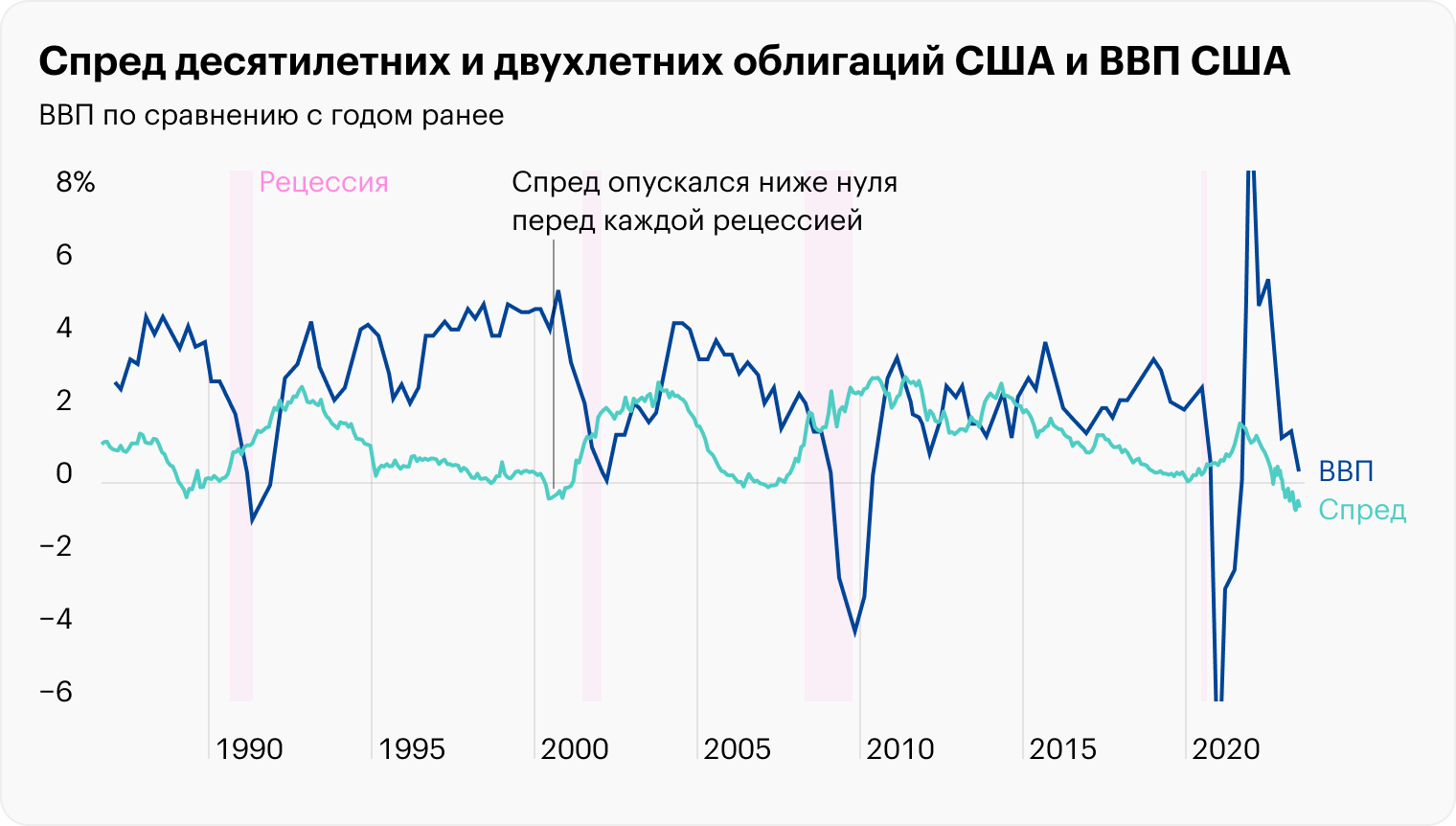

С 1976 года в экономике США случилось шесть рецессий. И перед каждой спред десятилетних и двухлетних облигаций опускался ниже нуля.

Так, кризис доткомов начала двухтысячных случился через 33 месяца после инверсии. А Великая рецессия — финансовый кризис 2008 года — спустя 22 месяца.

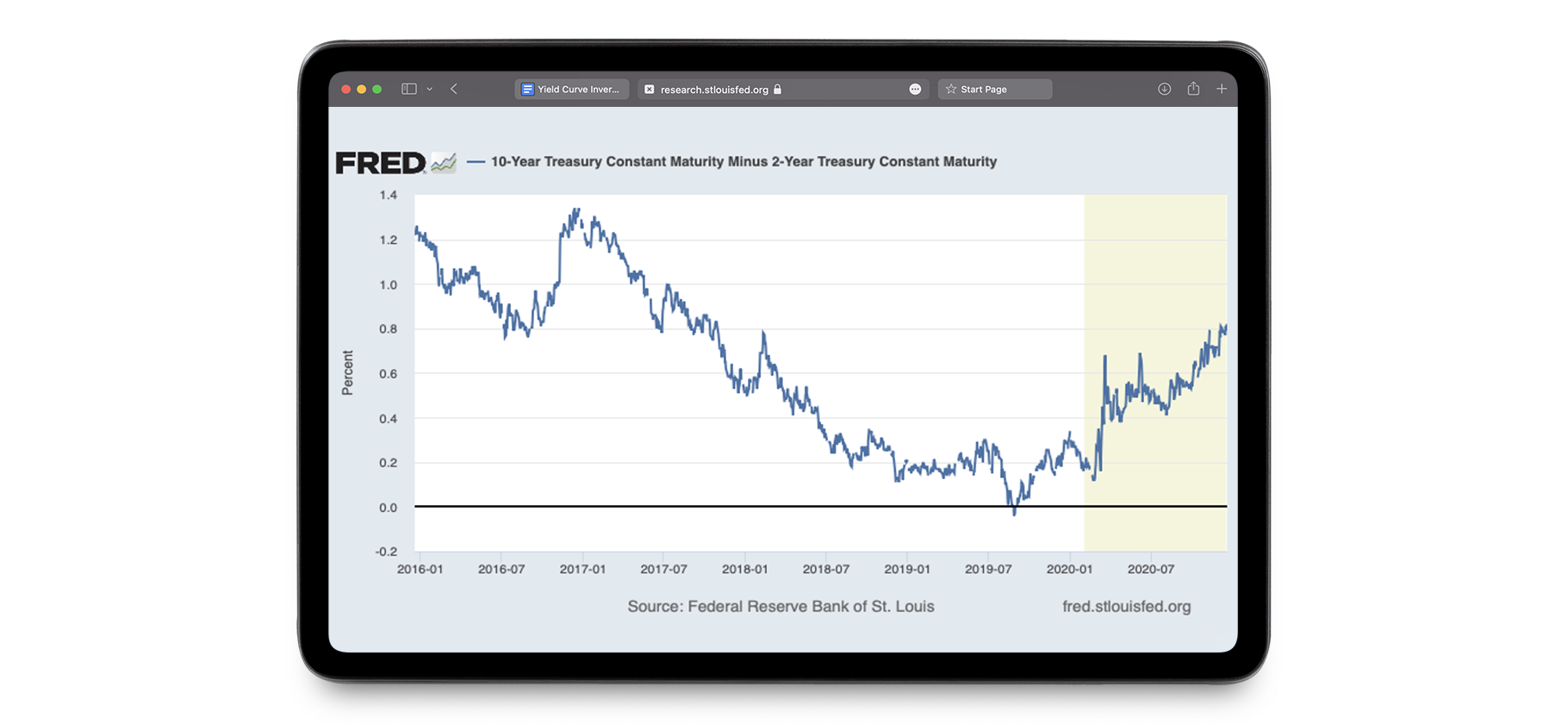

Последний раз спред опускался ниже нуля в августе 2019 года. А всего через пять месяцев экономику закрыли на карантин. Совпадение? Возможно. Но вполне вероятно, что рецессия случилась бы и без пандемии, а COVID-19 только лишь ускорил процесс.

Рынок акций после инверсии

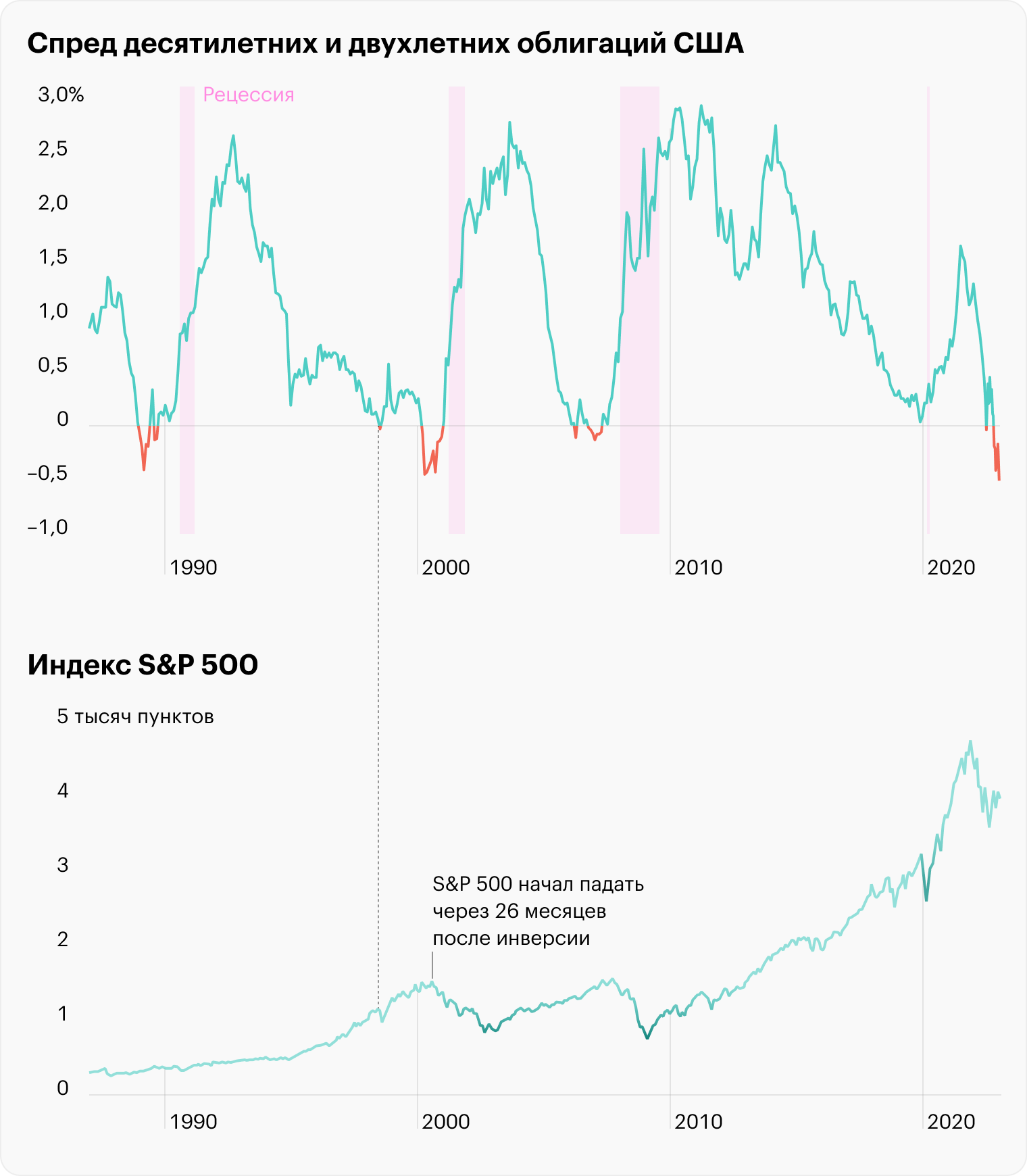

Во время любой рецессии рынок акций падает: компании теряют прибыль, а инвесторы избавляются от активов с высоким риском. Поэтому фондовый рынок также внимательно следит за кривой доходности и спредом.

Как и в случае с рецессией, акции падают не сразу, а только спустя месяцы после инверсии.

Например, в начале двухтысячных S&P 500 начал падать через 26 месяцев. За эти месяцы он успел прибавить около 30%. А в случае с кризисом 2008 года индекс стал падать через 20 месяцев после инверсии. И за этот период он вырос примерно на 20%.

Уже позже — незадолго до рецессии — рынок падает на десятки процентов. Обычно в этот момент центральный банк спасает экономику и опускает ставку. Так он делает кредиты дешевле. Это стимулирует компании развиваться, а потребителей — больше тратить.

История показывает, что американский фондовый рынок восстанавливается после рецессий. Вот почему долгосрочному инвестору с горизонтом в 10 и более лет не стоит переживать по поводу инверсии кривой доходности.

Заключение

С начала 2022 года рынок облигаций США настраивается на рецессию. За этот период спред десятилетних и двухлетних бумаг упал с 0,8 до −0,7%.

Одна из вероятных причин будущей рецессии — действия регулятора. Два года, то есть с начала пандемии, ФРС проводила мягкую политику: держала ставку на нуле и печатала деньги. И это привело к максимальному за 40 лет уровню инфляции. Теперь инвесторы опасаются, что банк будет агрессивно охлаждать экономику в борьбе с ростом цен.

«Некоторые считают, что на этот раз все будет по-другому. Я помню такие же комментарии по поводу инверсии кривой доходности в начале и середине двухтысячных. В обоих случаях последовала рецессия. Конечно, она может быть не связана с состоянием экономики в будущем. Но прошлые данные говорят, что это неплохой индикатор рецессии», — сказал глава ФРБ Сент-Луиса Джеймс Буллард в октябре 2018 года.

Важно запомнить: инверсия кривой доходности не вызывает рецессию. И это не диагноз, а всего лишь индикатор. Пусть и достаточно точный.